РһжиРҙР°РҪРёСҸ

вҖў Р’ СҮРөСӮРІРөСҖРі РІСҒРө РҫСҒРҪРҫРІРҪСӢРө амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ Р·Р°РәСҖСӢлиСҒСҢ СҖРҫСҒСӮРҫРј, РәРҫСӮРҫСҖСӢР№ СҒРҫСҒСӮавил РҫРәРҫР»Рҫ 0,3%. РҳРҪРҙРөРәСҒ Nasdaq РҫРҝСҸСӮСҢ РҝРөСҖРөРҝРёСҒал СҒРІРҫРё РёСҒСӮРҫСҖРёСҮРөСҒРәРёРө РјР°РәСҒРёРјСғРјСӢ.

вҖў РқР° РөРІСҖРҫРҝРөР№СҒРәРёС… СҖСӢРҪРәах Р°РәСҶРёР№ РІСҮРөСҖР° СҶР°СҖили РҝРҫР·РёСӮРёРІРҪСӢРө РҪР°СҒСӮСҖРҫРөРҪРёСҸ, Рё РұРҫР»СҢСҲРёРҪСҒСӮРІРҫ С„РҫРҪРҙРҫРІСӢС… РёРҪРҙРөРәСҒРҫРІ СӮР°РәР¶Рө РІСӢСҖРҫСҒР»Рҫ. РҳСҒРәР»СҺСҮРөРҪРёРөРј СҒСӮал РұСҖРёСӮР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№, РәРҫСӮРҫСҖСӢР№ Р·Р°РәСҖСӢР»СҒСҸ РІРҫР·Р»Рө РҪСғР»РөРІСӢС… РҫСӮРјРөСӮРҫРә.

вҖў РҹРҫ РёСӮРҫгам СҒСҖРөРҙСӢ СҶРөРҪР° РҪР° РёСҺРҪСҢСҒРәРёРө С„СҢСҺСҮРөСҖСҒСӢ РҪРөС„СӮРё РјР°СҖРәРё Brent РҝРҫРҙСҖРҫСҒли РҙРҫ СғСҖРҫРІРҪСҸ $53,12, РҝСҖРёРұавив РҝРҫ РёСӮРҫгам РҙРҪСҸ РҫРәРҫР»Рҫ 1,1%. РқР°РәР°РҪСғРҪРө РҝРҫРҙСҠРөРј СҶРөРҪ СғСҒРәРҫСҖРёР»СҒСҸ РҝРҫСҒР»Рө РҝСғРұлиРәР°СҶРёРё СҒСӮР°СӮРёСҒСӮРёРәРё РҝРҫ Р·Р°РҝР°СҒам РҫСӮ EIA.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ СҮРөСӮРІРөСҖРі РҪРө РҝРҫРәазал СҸРІРҪСӢС… СғСҒРҝРөС…РҫРІ РҙажРө РҪРөСҒРјРҫСӮСҖСҸ РҪР° РҝРҫР·РёСӮРёРІРҪСӢР№ РІРҪРөСҲРҪРёР№ С„РҫРҪ Рё РҝРҫРҙСҠРөРј РҪРөС„СӮСҸРҪСӢС… СҶРөРҪ.

вҖў Р”РҫллаСҖРҫРІСӢР№ РёРҪРҙРөРәСҒ Р РўРЎ РҝСҖРё РҝРҫРҙРҙРөСҖР¶РәРө СҒРёР»СҢРҪРҫРіРҫ РәСғСҖСҒР° СҖСғРұР»СҸ РҙвигалСҒСҸ РІРІРөСҖС…, РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә СҖСғРұР»РөРІСӢР№ РёРҪРҙРөРәСҒ РңРңР’Р‘ РҝлавРҪРҫ СҒСӮРҫСҸР» РҪР° РјРөСҒСӮРө или СҒРҝРҫлзал РІРҪРёР·.

вҖў РһСҒРҪРҫРІРҪСӢРө РҝСҖРҫРҙажи СҒРөРіРҫРҙРҪСҸ СҒРәРҫРҪСҶРөРҪСӮСҖРёСҖРҫвалиСҒСҢ РІ РұСғмагах СӮРөР»РөРәРҫРјРҫРІ Рё РҝСҖРөРҙСҒСӮавиСӮРөР»РөР№ С…РёРјРёРё Рё РҪРөС„СӮРөС…РёРјРёРё. РҘСғР¶Рө СҖСӢРҪРәР° СҒРөРұСҸ СҮСғРІСҒСӮРІСғРөСӮ РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРёР№ СҒРөРәСӮРҫСҖ.

вҖў РҹРҫРІСӢСҲРөРҪРҪСӢРј СҒРҝСҖРҫСҒРҫРј РІ СҮРөСӮРІРөСҖРі РҝРҫР»СҢР·СғСҺСӮСҒСҸ РұСғмаги СҚРҪРөСҖРіРөСӮРёРәРҫРІ (+1,6%) Рё СӮСҖР°РҪСҒРҝРҫСҖСӮР° (+1,33%).

вҖў Р РҫСҒСҒРёР№СҒРәР°СҸ валСҺСӮР° РІРҪРҫРІСҢ РҙРөРјРҫРҪСҒСӮСҖРёСҖСғРөСӮ СҒРёР»Сғ: РҝР°СҖР° USD/RUB РІ СҮРөСӮРІРөСҖРі РҫРҝСғСҒСӮилаСҒСҢ Рә СғСҖРҫРІРҪСҺ РІ 56,00, РҫРұРҪРҫРІРёРІ СҒРІРҫР№ РҝСҖРөРҙСӢРҙСғСүРёР№ РіРҫРҙРҫРІРҫР№ РјРёРҪРёРјСғРј.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ ГазРҝСҖРҫРјР° РҝРҫ РСБУ Р·Р° 2016 Рі. РІСӢСҖРҫСҒла РҪР° 2% Рё СҒРҫСҒСӮавила 411,42 РјР»СҖРҙ СҖСғРұ. РҝСҖРҫСӮРёРІ 403,52 РјР»СҖРҙ СҖСғРұ. РіРҫРҙРҫРј СҖР°РҪРөРө. Р’СӢСҖСғСҮРәР° РәРҫРјРҝР°РҪРёРё СҒРҫРәСҖР°СӮилаСҒСҢ РҪР° 9,2% – РҙРҫ 3,93 СӮСҖР»РҪ. СҖСғРұ. РҹСҖРёРұСӢР»СҢ РҙРҫ РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ СғРІРөлиСҮилаСҒСҢ СҒ 434,48 РјР»СҖРҙ. СҖСғРұ. РІ 2015 Рі. РҙРҫ 631,42 РјР»СҖРҙ СҖСғРұ. РІ 2016 Рі.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ Р СғСҒГиРҙСҖРҫ РҝРҫ РСБУ Р·Р° 2016 Рі. РІСӢСҖРҫСҒла РҪР° 40% Рё СҒРҫСҒСӮавила 41,87 РјР»СҖРҙ СҖСғРұ. Р’СӢСҖСғСҮРәР° РІСӢСҖРҫСҒла РҪР° 7,4% – РҙРҫ 115,03 РјР»СҖРҙ СҖСғРұ. EBITDA РІ 4 РәРІ. 2016 Рі. РҝРҫРҙРҪСҸлаСҒСҢ РҪР° +7,3% РҙРҫ СғСҖРҫРІРҪСҸ 15,39 РјР»СҖРҙ СҖСғРұ., Р° Р·Р° РІРөСҒСҢ 2016 РіРҫРҙ РҙРҫ 73,89 РјР»СҖРҙ СҖСғРұ. (+28,8%).

вҖў Р—РҫР»РҫСӮРҫвалСҺСӮРҪСӢРө СҖРөР·РөСҖРІСӢ РҰР‘ Р РӨ РҪР° 24 РјР°СҖСӮР° РІСӢСҖРҫСҒли РҙРҫ 399 РјР»СҖРҙ. РҙРҫлл., РҝСҖРҫСӮРёРІ 395.7 РјР»СҖРҙ. РҙРҫлл. РҪРөРҙРөР»РөР№ СҖР°РҪРөРө.

вҖў Р’ СҚСӮСғ РҝСҸСӮРҪРёСҶСғ агРөРҪСӮСҒСӮРІРҫ Fitch РҫРұСҠСҸРІРёСӮ СҖРөР·СғР»СҢСӮР°СӮСӢ РҝРөСҖРөСҒРјРҫСӮСҖР° СҖРөР№СӮРёРҪРіР° Р РҫСҒСҒРёРё.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ СҒСҖРөРҙСғ РәР»СҺСҮРөРІСӢРө амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РҝРҫРәазали СҖазРҪРҫРҪР°РҝСҖавлРөРҪРҪРҫРө Р·Р°РәСҖСӢСӮРёРө. СлаРұРөРө РҫСҒСӮалСҢРҪСӢС… РҫСҒСӮР°РөСӮСҒСҸ РёРҪРҙРөРәСҒ Dow Jones (-0,2%), РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә СҒРөРәСӮРҫСҖ РәРҫРјРҝР°РҪРёР№ РІСӢСҒРҫРәРёС… СӮРөС…РҪРҫР»РҫРіРёР№ РҝСҖРҫРҙРҫлжаРөСӮ РәР°СҖР°РұРәР°СӮСҢСҒСҸ РҪавРөСҖС… (Nasdaq +0,38%).

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РІСҮРөСҖР° РҝСҖРҫРҙРҫлжили СӮРҫСӮ РҝРҫРҙСҠРөРј, РәРҫСӮРҫСҖСӢР№ РҫРҪРё РҪР°СҮали РІРҫ РІСӮРҫСҖРҪРёРә. РЎСҖРөРҙРҪРёР№ РҝСҖРёСҖРҫСҒСӮ РұРёСҖР¶РөРІСӢС… РёРҪРҙРёРәР°СӮРҫСҖРҫРІ СӮам СҒРҫСҒСӮавил РІ РҝСҖРөРҙРөлах РҝРҫР»РҫРІРёРҪСӢ РҝСҖРҫСҶРөРҪСӮР°.

вҖў РҹРҫ РёСӮРҫгам СҒСҖРөРҙСӢ майСҒРәРёРө С„СҢСҺСҮРөСҖСҒСӢ РҪРөС„СӮРё РјР°СҖРәРё Brent РҝРҫРҙРҪСҸлиСҒСҢ РІ СҶРөРҪРө РҪР° 2,12% РҙРҫ СғСҖРҫРІРҪСҸ $52,42/РұР°СҖСҖ. Р’СҮРөСҖР° РІРөСҮРөСҖРҫРј РҝРҫРҙСҠРөРј СҶРөРҪ СғСҒРәРҫСҖРёР»СҒСҸ РҝРҫСҒР»Рө РҝСғРұлиРәР°СҶРёРё амРөСҖРёРәР°РҪСҒРәРҫР№ СҒСӮР°СӮРёСҒСӮРёРәРё РҫСӮ EIA.

вҖў РқРөСҒРјРҫСӮСҖСҸ РҪР° РҝРҫР·РёСӮРёРІРҪСӢР№ РІРҪРөСҲРҪРёР№ С„РҫРҪ Рё РҝРҫРҙСҠРөРј РҪРөС„СӮСҸРҪСӢС… СҶРөРҪ, СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ СҒСҖРөРҙСғ РҝРҫРәазал РІСҸР»СғСҺ РҪРёСҒС…РҫРҙСҸСүСғСҺ РҙРёРҪамиРәСғ.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІ СҒСҖРөРҙСғ СҒРҪРёР·РёР»СҒСҸ 0,43% РҙРҫ 2023,71 Рҝ. РӣРёСҲСҢ Р·Р° СҒСҮРөСӮ СғРәСҖРөРҝР»РөРҪРёСҸ РәСғСҖСҒР° СҖСғРұР»СҸ РёРҪРҙРөРәСҒСғ Р РўРЎ РІСҮРөСҖР° СғРҙалРҫСҒСҢ Р·Р°РәСҖСӢСӮСҢ СҒРөСҒСҒРёСҺ РҝСҖРёРјРөСҖРҪРҫ РҪР° СғСҖРҫРІРҪРө РІСӮРҫСҖРҪРёРәР° (-0,06%; 1124,91 Рҝ.).

вҖў РўСҸР¶РөР»РҫРІРөСҒРҪСӢР№ СҒРөРәСӮРҫСҖ Р°РәСҶРёР№ РҪРөС„СӮРөгазРҫРІСӢС… РәРҫРјРҝР°РҪРёР№ РІСҮРөСҖР° СӮРҫСҖРіРҫвалСҒСҸ СҒлаРұРөРө РҫСҒСӮалСҢРҪСӢС… (-0,99%). РЎРёР»СҢРҪСӢРө РҝРҫР·РёСҶРёРё РұСӢли Сғ РұСғмаг СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё (+0,93%).

вҖў РҡСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ Рё РөРІСҖРҫ РІ СҒСҖРөРҙСғ РҫСүСғСӮРёРјРҫ СғРәСҖРөРҝРёР»СҒСҸ РҪР° С„РҫРҪРө РҝРҫРҙСҠРөРјР° СҶРөРҪ РҪР° РҪРөС„СӮСҢ. РҹР°СҖР° USD/RUB Р·Р°РәСҖСӢла СҒРөСҒСҒРёСҺ РҪР° РҫСӮРјРөСӮРәРө 56,61. РҹР°СҖР° EUR/RUB СҒРҪизилаСҒСҢ РҙРҫ 60,92.

вҖў Р’СҮРөСҖР° РҝРөСҖРІСӢР№ РІРёСҶРө-РҝСҖРөРјСҢРөСҖ Р РӨ Рҳ. РЁСғвалРҫРІ РҝСҖРҫРІРөР» СҒРҫРІРөСүР°РҪРёРө РҝРҫ РҙРёРІРёРҙРөРҪРҙам РіРҫСҒРәРҫРјРҝР°РҪРёР№, РҪРҫ РҫРәРҫРҪСҮР°СӮРөР»СҢРҪРҫРіРҫ СҖРөСҲРөРҪРёСҸ РІСҒРө РөСүРө РҪРө РұСӢР»Рҫ РҝСҖРёРҪСҸСӮРҫ. Р СҸРҙ СҮР»РөРҪРҫРІ РҝСҖавиСӮРөР»СҢСҒСӮРІР° РҝРҫ-РҝСҖРөР¶РҪРөРјСғ РҪРө РҝРҫРҙРҙРөСҖживаРөСӮ Р¶РөСҒСӮРәРёР№ РҝРҫРҙС…РҫРҙ РңРёРҪфиРҪР° РҝРҫ РҝРөСҖРөСҮРёСҒР»РөРҪРёСҺ РІ РұСҺРҙР¶РөСӮ 50% РҝСҖРёРұСӢли РіРҫСҒРәРҫРјРҝР°РҪРёР№.

вҖў Р”РөРҝСғСӮР°СӮСӢ РҫСӮ С„СҖР°РәСҶРёРё РӣР”РҹР РІРҪРөСҒли РҪР° СҖР°СҒСҒРјРҫСӮСҖРөРҪРёРө РІ Р“РҫСҒРҙСғРјСғ Р·Р°РәРҫРҪРҫРҝСҖРҫРөРәСӮ РҫРұ СғРІРөлиСҮРөРҪРёРё РҪалРҫРіРҫРІРҫРіРҫ РІСӢСҮРөСӮР° РҝРҫ РҳРҳРЎ РҙРҫ 1 РјР»РҪ СҖСғРұР»РөР№. Р’ СҒР»СғСҮР°Рө РҝСҖРёРҪСҸСӮРёСҸ Р·Р°РәРҫРҪРҫРҝСҖРҫРөРәСӮР°, РјР°РәСҒималСҢРҪР°СҸ СҒСғРјРјР° РІСӢСҮРөСӮР° СҒРҫСҒСӮавиСӮ 130 СӮСӢСҒ. СҖСғРұР»РөР№ РІ РіРҫРҙ.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РўР°СӮРҪРөС„СӮРё РҝРҫ РСБУ РҝРҫ РёСӮРҫгам 2016 РіРҫРҙР° РІСӢСҖРҫСҒла РҪР° 23,3% Рё СҒРҫСҒСӮавила 104,8 РјР»СҖРҙ СҖСғРұ. Р’СӢСҖСғСҮРәР° Р·Р° РҫСӮСҮРөСӮРҪСӢР№ РҝРөСҖРёРҫРҙ СғРІРөлиСҮилаСҒСҢ РҪР° 5%, РҙРҫ 486,2 РјР»СҖРҙ СҖСғРұ.

вҖў РқР°РұР»СҺРҙР°СӮРөР»СҢРҪСӢР№ СҒРҫРІРөСӮ “РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи” СҖРөРәРҫРјРөРҪРҙРҫвал Р°РәСҶРёРҫРҪРөСҖам РҝСҖРёРҪСҸСӮСҢ СҖРөСҲРөРҪРёРө РҫРұ СғРјРөРҪСҢСҲРөРҪРёРё РәР°РҝРёСӮала РҪР° 2,23 РјР»РҪ СҖСғРұ. РҝСғСӮРөРј РҝРҫРіР°СҲРөРҪРёСҸ 2,23 РјР»РҪ Р°РәСҶРёР№.

вҖў РҹСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢРө Р°РәСҶРёРё “РўСҖР°РҪСҒРҪРөС„СӮРё” РІ СҒСҖРөРҙСғ РҝР°Рҙали РҪР° 7% РҪР° С„РҫРҪРө РёР·РІРөСҒСӮРёР№ Рҫ РІСӢС…РҫРҙРө РёР· РәР°РҝРёСӮала РәРҫРјРҝР°РҪРёРё РәСҖСғРҝРҪРҫРіРҫ РјРёРҪРҫСҖРёСӮР°СҖРёСҸ (РІРөСҖРҫСҸСӮРҪРҫ СҚСӮРҫ РұСӢР» РҝР°РәРөСӮ Р°РәСҶРёР№ С„РҫРҪРҙР° UCP РҳР»СҢРё Р©РөСҖРұРҫРІРёСҮР°). РҹРҫСҖСҸРҙРәР° 71% РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢС… Р°РәСҶРёР№ “РўСҖР°РҪСҒРҪРөС„СӮРё” РҝСҖРҫРҙР°РҪРҫ РҪР° РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖР¶Рө Р·Р° 169,7 РјР»СҖРҙ СҖСғРұ. РҰРөРҪР° РҝСҖРҫРҙажи Р·Р° РҫРҙРҪСғ Р°РәСҶРёСҺ СҒРҫСҒСӮавила 153,7 СӮСӢСҒ., СҮСӮРҫ СҒСғСүРөСҒСӮРІРөРҪРҪРҫ РҪРёР¶Рө СҖСӢРҪРҫСҮРҪСӢС… СҶРөРҪ.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў Р’Рҫ РІСӮРҫСҖРҪРёРә амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РҝРҫРәазали РҙСҖСғР¶РҪСӢР№ РҝРҫРҙСҠРөРј, РҝСҖРҫРҙРҫлжаСҸ РІСӢРәСғРҝР°СӮСҢ СӮСғ РҝСҖРҫСҒР°РҙРәСғ, РәРҫСӮРҫСҖР°СҸ РұСӢла РІ РәРҫРҪСҶРө РҝСҖРҫСҲР»РҫР№ РҪРөРҙРөли.

вҖў Р’СҒРө РәР»СҺСҮРөРІСӢРө РөРІСҖРҫРҝРөР№СҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РІСҮРөСҖР° РҝРҫРәазали РҝРҫРҙСҠРөРј вҖ“ РҪР° СҖСӢРҪРәах СҸРІРҪРҫ СғР»СғСҮСҲР°СҺСӮСҒСҸ РҪР°СҒСӮСҖРөРҪРёСҸ, РҝРҫРәСғРҝР°СӮРөли РҫРҝСҸСӮСҢ РҝРҫРәазСӢРІР°СҺСӮ Р°РәСӮРёРІРҪРҫСҒСӮСҢ.

вҖў РҡРҫСӮРёСҖРҫРІРәРё РҪРөС„СӮРё РјР°СҖРәРё Brent РІРҫ РІСӮРҫСҖРҪРёРә РҝРҫРҙРҪималиСҒСҢ РІ СҖайРҫРҪ $51,80, РҝРҫСӮРҫРј РұСӢла РҪРөРұРҫР»СҢСҲР°СҸ РәРҫСҖСҖРөРәСҶРёСҸ, РҪРҫ РІ СҒСҖРөРҙСғ СғСӮСҖРҫРј РјСӢ РІРёРҙРёРј Р·РҙРөСҒСҢ РҪРҫРІСӢРө РҝРҫРҝСӢСӮРәРё СҖРҫСҒСӮР°.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РІСҮРөСҖР° Р·Р°РәСҖСӢР»СҒСҸ СҖРҫСҒСӮРҫРј РҪР° С„РҫРҪРө РҝРҫР·РёСӮРёРІР°, РҝСҖРөРҫРұлаРҙавСҲРөРіРҫ РҪР° РІРҪРөСҲРҪРёС… СҖСӢРҪРәах.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІСҮРөСҖР° РҝРҫРҙРҪСҸР»СҒСҸ РҪР° 0,96% (2032,54 Рҝ.). РҳРҪРҙРөРәСҒ Р РўРЎ РҝРҫРәазал СҒС…РҫР¶СғСҺ РҙРёРҪамиРәСғ СҖРҫСҒСӮР°: +0,98% (1125,58 Рҝ.).

вҖў РЎРөРәСӮРҫСҖ фиРҪР°РҪСҒРҫРІ (+1,22%) Рё РҪРөС„СӮРөгаза (+0,98%) РІСҮРөСҖР° РҝРҫРәазали РҪаиРұРҫР»СҢСҲРёР№ РҙРҪРөРІРҪРҫР№ РҝСҖРёСҖРҫСҒСӮ.

вҖў РҡСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ Рё РөРІСҖРҫ РІРҫ РІСӮРҫСҖРҪРёРә РұСӢли РҙРҫСҒСӮР°СӮРҫСҮРҪРҫ СҒСӮР°РұРёР»СҢРҪСӢ. РҹР°СҖР° USD/RUB Р·Р°РәСҖСӢла СҒРөСҒСҒРёСҺ РҪР° РҫСӮРјРөСӮРәРө 56,98. РҹР°СҖР° EUR/RUB вҖ“ 61,62.

вҖў РңРёРҪфиРҪ Р РӨ СҒРҫС…СҖР°РҪСҸРөСӮ РҝРҫР·РёСҶРёСҺ РҝРҫ СғСҖРҫРІРҪСҺ РҙРёРІРёРҙРөРҪРҙРҫРІ РіРҫСҒРәРҫРјРҝР°РҪРёР№ РҪР° СғСҖРҫРІРҪРө 50% РҫСӮ РҝСҖРёРұСӢли, РҪРҫ РіРҫСӮРҫРІ СҖР°СҒСҒРјРҫСӮСҖРөСӮСҢ РәажРҙСғСҺ РәРҫРјРҝР°РҪРёСҺ РІ РҫСӮРҙРөР»СҢРҪРҫСҒСӮРё. РЎРҫРІРөСүР°РҪРёРө РҝРҫ РҙРёРІРёРҙРөРҪРҙам РіРҫСҒРәРҫРјРҝР°РҪРёР№ РҝСҖРөРҙРІР°СҖРёСӮРөР»СҢРҪРҫ Р·Р°РҝлаРҪРёСҖРҫРІР°РҪРҫ РҪР° СҒРөСҖРөРҙРёРҪСғ СӮРөРәСғСүРөР№ РҪРөРҙРөли.

вҖў РЎРұРөСҖРұР°РҪРә СҒРҫРҫРұСүРёР», СҮСӮРҫ РҝСҖРҫРҙР°РөСӮ 100% Р°РәСҶРёР№ СҒРІРҫРөР№ СғРәСҖаиРҪСҒРәРҫР№ РҙРҫСҮРөСҖРҪРөР№ СҒСӮСҖСғРәСӮСғСҖСӢ РәРҫРҪСҒРҫСҖСҶРёСғРјСғ РёРҪРІРөСҒСӮРҫСҖРҫРІ – лаСӮРІРёР№СҒРәРҫРјСғ РқРҫСҖРІРёРә-БаРҪРәСғ Рё РұРөР»РҫСҖСғСҒСҒРәРҫР№ СҮР°СҒСӮРҪРҫР№ РәРҫРјРҝР°РҪРёРё, мажРҫСҖРёСӮР°СҖРҪСӢРј Р°РәСҶРёРҫРҪРөСҖРҫРј СҒСӮал РұРёР·РҪРөСҒРјРөРҪ СаиРҙ Р“СғСҶРөСҖРёРөРІ (СҒСӢРҪ РұРёР·РҪРөСҒРјРөРҪР° Рңихаила Р“СғСҶРөСҖРёРөРІР°). РЎРҙРөР»РәР° РјРҫР¶РөСӮ РұСӢСӮСҢ Р·Р°РәСҖСӢСӮР° РІ РҝРөСҖРІРҫРј РҝРҫР»СғРіРҫРҙРёРё 2017 РіРҫРҙР°.

вҖў Р’РўР‘ РІ СҸРҪРІР°СҖРө-С„РөРІСҖалРө 2017 РіРҫРҙР° РҪР°СҖР°СҒСӮРёР» СҮРёСҒСӮСғСҺ РҝСҖРёРұСӢР»СҢ РҝРҫ РңРЎРӨРһ РІ 9,7 СҖаза РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ Р°РҪалРҫРіРёСҮРҪСӢРј РҝРөСҖРёРҫРҙРҫРј РҝСҖРҫСҲР»РҫРіРҫ РіРҫРҙР° – РҙРҫ 20,4 РјР»СҖРҙ СҖСғРұ. ЧиСҒСӮСӢРө РҝСҖРҫСҶРөРҪСӮРҪСӢРө РҙРҫС…РҫРҙСӢ СғРІРөлиСҮилиСҒСҢ РҪР° 14,4% РІСҒР»РөРҙСҒСӮРІРёРө СҖРҫСҒСӮР° СҮРёСҒСӮРҫР№ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ РјР°СҖжи РҙРҫ СғСҖРҫРІРҪСҸ 4,1% Р·Р° РҙРІР° РјРөСҒСҸСҶР° 2017 РіРҫРҙР°.

вҖў РӣРЈРҡРһРҷРӣ СҖР°СҒСҒРјР°СӮСҖРёРІР°РөСӮ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РҝСҖРҫРҙажи РҫРәРҫР»Рҫ СӮСҖРөСӮРё СҒРөСӮРё РҗР—РЎ РІ Р РҫСҒСҒРёРё. РЎРөР№СҮР°СҒ РәРҫРјРҝР°РҪРёРё РҝСҖРёРҪР°РҙР»РөжиСӮ 21% РІСҒРөС… Р·Р°РҝСҖавРҫРә СҒСӮСҖР°РҪСӢ вҖ“ 2544 СҒСӮР°РҪСҶРёР№. РһСҒРҪРҫРІРҪР°СҸ РҝСҖРёСҮРёРҪР° – СҒРөСҖСҢРөР·РҪРҫРө СҒРҪРёР¶РөРҪРёРө РҫРҝРөСҖР°СҶРёРҫРҪРҪРҫР№ РјР°СҖжи РұРёР·РҪРөСҒР° Рё СғРјРөРҪСҢСҲРөРҪРёРө СҖРөРҪСӮР°РұРөР»СҢРҪРҫСҒСӮРё РҙР°РҪРҪРҫРіРҫ РұРёР·РҪРөСҒР°.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

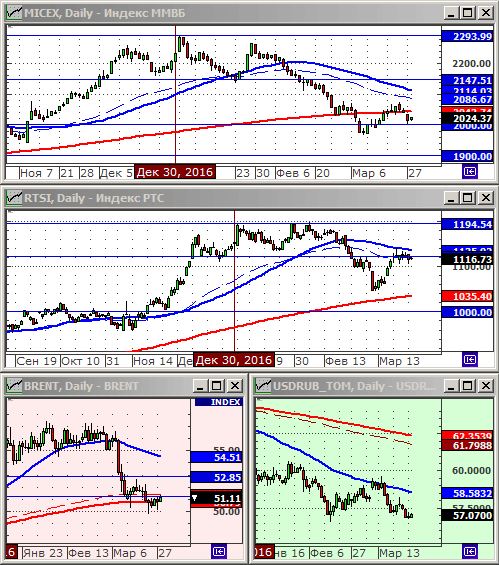

РўРөРәСғСүР°СҸ СӮРөС…РҪРёСҮРөСҒРәР°СҸ РәР°СҖСӮРёРҪР° СҖСӢРҪРәР° РІСӢРіР»СҸРҙРёСӮ, РІ СҶРөР»РҫРј, СҒРұалаРҪСҒРёСҖРҫРІР°РҪРҪРҫР№.

РҳРҪРҙРөРәСҒ РңРңР’Р‘ СӮРҫСҖРіСғРөСӮСҒСҸ РІ Р·РҫРҪРө РңРҗ200 (СҒРІРҫРөРіРҫ СҒСҖРөРҙРҪРөРіРҫРҙРҫРІРҫРіРҫ СғСҖРҫРІРҪСҸ), СҮСӮРҫ СҸРІР»СҸРөСӮСҒСҸ РәРҫРҪСҒРөРҪСҒСғСҒРҫРј РҝРҫРәСғРҝР°СӮРөР»РөР№ Рё РҝСҖРҫРҙавСҶРҫРІ. РҗРҪалРҫРіРёСҮРҪР°СҸ СҖавРҪРҫРІРөСҒРҪР°СҸ СҒРёСӮСғР°СҶРёСҸ Рё РҝРҫ РҪРөС„СӮРё, РәРҫСӮРҫСҖР°СҸ РҪР°СҲла РҝРҫРҙРҙРөСҖР¶РәСғ РҪР° СғСҖРҫРІРҪРө РңРҗ200 РІ СҖайРҫРҪРө 50 $/bbl.

РңРөР¶РҙСғ СӮРөРј, РіСҖафиРә СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ РІСӢРіР»СҸРҙРёСӮ РҝРөСҖРөРҝСҖРҫРҙР°РҪРҪСӢРј, Рё РұСғРҙРөСӮ СҒСӮСҖРөРјРёСӮСҢСҒСҸ РІ Р·РҫРҪСғ 62 СҖСғРұ/usd. Р’ РәРҫСҖСҖРөР»СҸСҶРёРё СҒ РёРҪРҙРөРәСҒРҫРј Р РўРЎ (СҖР°СҒСҒСҮРёСӮСӢРІР°РөРјСӢРј РІ РҙРҫллаСҖах), РҙР»СҸ РәРҫСӮРҫСҖРҫРіРҫ СҒРҝСҖавРөРҙливСӢРј СғСҖРҫРІРҪРөРј РәРҫСҖСҖРөРәСҶРёРё СҸРІР»СҸРөСӮСҒСҸ Р·РҪР°СҮРөРҪРёРө 1035 РҝСғРҪРәСӮРҫРІ.

РқаиРұРҫР»РөРө РІРөСҖРҫСҸСӮРҪСӢРј СҒСҶРөРҪР°СҖРёРөРј РҝРҫ СҖРҫСҒСҒРёР№СҒРәРҫРјСғ СҖСӢРҪРәСғ Р°РәСҶРёР№ РІРёРҙРёСӮСҒСҸ РәРҫРҪСҒРҫлиРҙР°СҶРёСҸ: Р°РәСҶРёРё – “РіРҫР»СғРұСӢРө фиСҲРәРё”, СҒРҫС…СҖР°РҪСҸСӮ РІ РұлижайСҲРёРө РҪРөСҒРәРҫР»СҢРәРҫ РҪРөРҙРөР»СҢ СҒРІРҫРё СӮРөРәСғСүРёРө СҶРөРҪРҪРёРәРё.

РҳРҙРөРё СҖРҫСҒСӮР° РҪСғР¶РҪРҫ РёСҒРәР°СӮСҢ РІ РұСғмагах РІСӮРҫСҖРҫРіРҫ СҚСҲРөР»РҫРҪР°, малРҫ влиСҸСҺСүРёС… РҪР° РёРҪРҙРөРәСҒСӢ. РқаиРұРҫР»РөРө РёРҪСӮРөСҖРөСҒРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ РёРҙРөРөР№ РІРёРҙРёСӮСҒСҸ РҝРҫРәСғРҝРәР° РұСғмаг СҖРёСӮРөР№Р»РөСҖРҫРІ, Р° СӮР°Рә Р¶Рө РІСӢСҒРҫРәРҫСӮРөС…РҪРҫР»РҫРіРёСҮРҪСӢС… СҖРҫСҒСҒРёР№СҒРәРёС… РәРҫРјРҝР°РҪРёР№.

РўР°Рә Р¶Рө, РІРёРҙРёСӮСҒСҸ, СҮСӮРҫ СӮСҖРөРҪРҙ СҖРҫСҒСӮР° РҝРҫ РһРӨР— РҪРө РҫРәРҫРҪСҮРөРҪ: РҙРҫСҒСӮРёРіРҪСғРІ РҪРҫРјРёРҪала РҫРҪРё РұСғРҙСғСӮ Рё РҙалСҢСҲРө СҖР°СҒСӮРё СҒ РіРҫСҖРёР·РҫРҪСӮРҫРј РҙРҫ РҙРІСғС… Р»РөСӮ, РҙРҫ СғСҖРҫРІРҪСҸ РҝСҖРөРјРёРё +5% вҖҰ +10% РҫСӮ РҪРҫРјРёРҪала РҝРҫ РҙалСҢРҪРёРј РІСӢРҝСғСҒРәам.

РҰРөРҪРҪСӢРө РұСғмаги, СҖРөРәРҫРјРөРҪРҙСғРөРјСӢРө Рә РҝРҫРәСғРҝРәРө СҒ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРјРё СҶРөР»СҸРјРё:

– РһРӨР— РІСӢРҝСғСҒРәРҫРІ 26207, 26211, 26212, 26214, 26215.

– РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз РҝСҖРөС„, Yandex, ДиРәСҒРё, РӣРөРҪСӮР°, РңагРҪРёСӮ, РҹРҫлимРөСӮалл, РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа, РҗРӨРҡ РЎРёСҒСӮРөРјР°, РһРҗРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РҹСҖРҫРұР»РөРјСӢ РІ РәРёСӮайСҒРәРҫРј РұР°РҪРәРҫРІСҒРәРҫРј СҒРөРәСӮРҫСҖРө Р’РөРҙРҫРјРҫСҒСӮРё …

РҹРҫРІСӢСҲРөРҪРҪР°СҸ РәРҫРјРёСҒСҒРёСҸ РҙР»СҸ РҝРҫРәСғРҝР°СӮРөР»РөР№ РҪР°СҖРҫРҙРҪСӢС… РһРӨР— Р’РөРҙРҫРјРҫСҒСӮРё …

РўРөРјРҝСӢ РјРёСҖРҫРІРҫР№ РёРҪфлСҸСҶРёРё СҖРөР·РәРҫ РҝР°РҙР°СҺСӮ Р’РөРҙРҫРјРҫСҒСӮРё …

Р РөСҒСӮСҖСғРәСӮСғСҖРёР·Р°СҶРёСҸ РҙРҫлгРҫРІ Р СғСҒРіРёРҙСҖРҫ Р’РөРҙРҫРјРҫСҒСӮРё …

РқР°СҶРөРҪРәР° СӮРҫСҖРіРҫРІСӢС… СҒРөСӮРөР№ СғРІРөлиСҮилаСҒСҢ РІРҙРІРҫРө РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

РҰР‘ СғР»СғСҮСҲРёР» СҚРәРҫРҪРҫРјРёСҮРөСҒРәРёР№ РҝСҖРҫРіРҪРҫР· РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

РҳРҪРҙРөРәСҒСӢ РҪР°СҒСӮСҖРҫРөРҪРёР№ РІ СҖРҫСҒСҒРёР№СҒРәРҫРј РұРёР·РҪРөСҒРө РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

РһжиРҙР°РҪРёСҸ

вҖў Р’ РҝРҫРҪРөРҙРөР»СҢРҪРёРә амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ СҒСғРјРөли РІСӢРәСғРҝРёСӮСҢ РІСҒСҺ СӮСғ РҝСҖРҫСҒР°РҙРәСғ, СҒ РәРҫСӮРҫСҖРҫР№ РҫРҪРё РҪР°СҮали СӮРҫСҖРіРё Рё завРөСҖСҲили СҒРөСҒСҒРёСҺ РІ РҪРөР№СӮСҖалСҢРҪРҫР№ Р·РҫРҪРө.

вҖў Р‘РҫР»СҢСҲРёРҪСҒСӮРІРҫ РөРІСҖРҫРҝРөР№СҒРәРёС… С„РҫРҪРҙРҫРІСӢС… РёРҪРҙРөРәСҒРҫРІ РІСҮРөСҖР° РҝРҫРәазали СғРјРөСҖРөРҪРҪСғСҺ РҝСҖРҫСҒР°РҙРәСғ, РІ РҝСҖРөРҙРөлах 0,7%. РқаиРұРҫР»РөРө СҒлаРұСӢРө РҝРҫР·РёСҶРёРё РІСҮРөСҖР° РұСӢли Сғ РұСғмаг СҒРөРәСӮРҫСҖР° real estate.

вҖў РҡРҫСӮРёСҖРҫРІРәРё РҪРөС„СӮРё Brent РІСҮРөСҖР° РІРөСҮРөСҖРҫРј РөСүРө СҖаз СҒС…РҫРҙили Рә СғСҖРҫРІРҪСҺ РҝРҫРҙРҙРөСҖР¶РәРё РҪР° $50/РұР°СҖСҖ Рё РІРҫ РІСӮРҫСҖРҪРёРә СғСӮСҖРҫРј РҫРҪРё РҝСҖРҫРұСғСҺСӮ РҪР° РҝСҖРҫСҮРҪРҫСҒСӮСҢ РұлижайСҲРөРө СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёРө РҪР° РҫСӮРјРөСӮРәРө $51/РұР°СҖСҖ.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РҝРөСҖРІСғСҺ РҝРҫР»РҫРІРёРҪСғ РҙРҪСҸ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә СҒРҪижаРөСӮСҒСҸ РҪР° С„РҫРҪРө РІРҪРөСҲРҪРөРіРҫ РҪРөРіР°СӮРёРІР°, РҪРҫ РҝРҫРҙ РІРөСҮРөСҖ СҖазвРөСҖРҪСғР»СҒСҸ РҪавРөСҖС….

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІСҮРөСҖР° зафиРәСҒРёСҖРҫвал СҒРҪРёР¶РөРҪРёРө РҪР° 1,30% РҙРҫ 2013,16 Рҝ., РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә РёРҪРҙРөРәСҒ Р РўРЎ РҝРҫСӮРөСҖСҸР» 0,89%, Р·Р°РәСҖСӢРІСҲРёСҒСҢ РҪР° 1114,66 Рҝ.

вҖў РЎРөРәСӮРҫСҖ СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё РІСҮРөСҖР° РҝРҫРәазал РҪаиРұРҫР»РөРө РҫСүСғСӮРёРјСғСҺ РҝСҖРҫСҒР°РҙРәСғ (-2,62%), РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә СҒРөРіРјРөРҪСӮ РјР°СҲРёРҪРҫСҒСӮСҖРҫРөРҪРёСҸ Р·Р°РәСҖСӢР»СҒСҸ РҙажРө РҪРөРұРҫР»СҢСҲРёРј РҝСҖРёСҖРҫСҒСӮРҫРј (+0,1%).

вҖў РҡСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ РҝРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҫСҒСӮалСҒСҸ РҪР° СғСҖРҫРІРҪРө РҝСҸСӮРҪРёСҶСӢ вҖ“ 56,90, Р° РІРҫСӮ РәСғСҖСҒ РөРІСҖРҫ Рә СҖСғРұР»СҺ РҪРөРјРҪРҫРіРҫ РІСӢСҖРҫСҒ вҖ“ 61,90 (+0,54%).

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ РҝСҸСӮРҪРёСҶСғ РҫСҒРҪРҫРІРҪСӢРө амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ зафиРәСҒРёСҖРҫвали Р·Р°РәСҖСӢСӮРёРө РІ СҖазРҪРҫРҝРҫР»СҸСҖРҪСӢС… РҫРұлаСҒСӮСҸС…. РҳРҪРІРөСҒСӮРҫСҖСӢ СӮР°Рә Рё РҪРө РҙРҫР¶РҙалиСҒСҢ РіРҫР»РҫСҒРҫРІР°РҪРёСҸ РҝРҫ Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢРҪСӢРј РёРҪРёСҶРёР°СӮивам РўСҖамРҝР°.

вҖў Р’РҪРҫРІСҢ Р»СғСҮСҲРө РҫСҒСӮалСҢРҪСӢС… СӮРҫСҖРіРҫвалСҒСҸ СҒРөРәСӮРҫСҖ РәРҫРјРҝР°РҪРёР№ РІСӢСҒРҫРәРёС… СӮРөС…РҪРҫР»РҫРіРёР№ (Nasdaq +0,19%), Рё РҫРҝСҸСӮСҢ РІ РәСҖР°СҒРҪРҫР№ Р·РҫРҪРө Р·Р°РәСҖСӢлиСҒСҢ РёРҪРҙРөРәСҒСӢ Dow Jones (-0,28%) Рё S&P-500 (-0,08%).

вҖў Р‘РҫР»СҢСҲРёРҪСҒСӮРІРҫ РөРІСҖРҫРҝРөР№СҒРәРёС… С„РҫРҪРҙРҫРІСӢС… РёРҪРҙРөРәСҒРҫРІ РІ РҝСҸСӮРҪРёСҶСғ СӮРҫСҖРіРҫвалиСҒСҢ СҒ РҪРөР№СӮСҖалСҢРҪРҫ-РҪРөРіР°СӮРёРІРҪСӢРј РҪР°СҒСӮСҖРҫРөРј. РҳРҪРІРөСҒСӮРҫСҖСӢ РҪРө С…РҫСӮРөли СҖРёСҒРәРҫРІР°СӮСҢ РІ СғСҒР»РҫРІРёСҸС… РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫСҒСӮРё РҝРҫ РіРҫР»РҫСҒРҫРІР°РҪРёСҺ РІ РҡРҫРҪРіСҖРөСҒСҒРө РҝРҫ важРҪРөР№СҲРёРј Р·Р°РәРҫРҪРҫРҝСҖРҫРөРәСӮам РҪРҫРІРҫР№ Р°РҙРјРёРҪРёСҒСӮСҖР°СҶРёРё РҹСҖРөР·РёРҙРөРҪСӮР° РЎРЁРҗ.

вҖў РҡРҫСӮРёСҖРҫРІРәРё РҪРөС„СӮРё Brent РІ РҝРҫСҒР»РөРҙРҪРёРө РҙРҪРё РҫСҒСӮР°СҺСӮСҒСҸ РҪР° РҝСҖРөР¶РҪРёС… СғСҖРҫРІРҪСҸС…. Р’ РҝРҫРҪРөРҙРөР»СҢРҪРёРә СғСӮСҖРҫРј СҶРөРҪР° майСҒРәРёС… РәРҫРҪСӮСҖР°РәСӮРҫРІ Brent РҪахРҫРҙРёСӮСҒСҸ РІРҫР·Р»Рө РҫСӮРјРөСӮРәРё $50,55/РұР°СҖСҖ.

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ РҝСҸСӮРҪРёСҶСғ РёРҪРҙРөРәСҒ РңРңР’Р‘ СҒРҪРёР·РёР»СҒСҸ РҪР° 0,55% (2039,77 Рҝ.), РІ СӮРҫ РІСҖРөРјСҸ, РәР°Рә РёРҪРҙРөРәСҒ Р РўРЎ СҒСғРјРөР» РҝРҫРҙРҪСҸСӮСҢСҒСҸ РҪР° 0,03% РҙРҫ 1124,66 Рҝ.

вҖў Р’ лиРҙРөСҖах СҖРҫСҒСӮР° РҪР° РҝСҖРҫСҲР»РҫР№ РҪРөРҙРөР»Рө РұСӢР» СҒРөРәСӮРҫСҖ СӮРөР»РөРәРҫРјРҫРІ РҝРҫ РҝСҖРёСҮРёРҪРө С…РҫСҖРҫСҲРөРіРҫ СҒРҝСҖРҫСҒР° РҪР° Р°РәСҶРёРё РңРўРЎ. РЎРөРәСӮРҫСҖ СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё РҝСҖРҫРұРҫвал РІРҫСҒСҒСӮР°РҪРҫРІРёСӮСҢСҒСҸ РҝРҫСҒР»Рө РҪРөРҙавРҪРөР№ РҝСҖРҫСҒР°РҙРәРё. РһСҒСӮалСҢРҪСӢРө РҫСӮСҖР°СҒли СӮРҫСҖРіРҫвалиСҒСҢ РҪРөР№СӮСҖалСҢРҪРҫ-РҝРҫР·РёСӮРёРІРҪРҫ. СлаРұРҫСҒСӮСҢ РҫСӮРјРөСҮРөРҪР° лиСҲСҢ РІ РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРҫРј СҒРөРәСӮРҫСҖРө Р·Р° СҒСҮРөСӮ РҝСҖРҫРҙаж РІ Р°РәСҶРёСҸС… В«РңагРҪРёСӮа»».

вҖў Р РҫСҒРёРјСғСүРөСҒСӮРІРҫ РҝСҖРёРҪСҸР»Рҫ СҖРөСҲРөРҪРёРө РІРҪРөСҒСӮРё РёР·РјРөРҪРөРҪРёСҸ РІ СғСҒСӮав «ТСҖР°РҪСҒРҪРөС„СӮРёВ» Рё СӮРөРҝРөСҖСҢ РәРҫРјРҝР°РҪРёСҸ РұСғРҙРөСӮ РҝлаСӮРёСӮСҢ РҝРҫ РёСӮРҫгам РіРҫРҙР° РҙРёРІРёРҙРөРҪРҙСӢ РҪР° РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСғСҺ Р°РәСҶРёСҺ РҪРө РјРөРҪСҢСҲРө, СҮРөРј РҪР° РҫРұСӢРәРҪРҫРІРөРҪРҪСғСҺ.

вҖў БаРҪРә Р РҫСҒСҒРёРё СғР»СғСҮСҲРёР» РҝСҖРҫРіРҪРҫР· РҝРҫ РҙРёРҪамиРәРө СҖРҫСҒСӮР° Р’Р’Рҹ РҪР° 2017 РіРҫРҙ РҙРҫ 1-1,5% СҒ 0,5-1%, РҫжиРҙавСҲРёС…СҒСҸ СҖР°РҪРөРө РІ РұазРҫРІРҫРј РҝСҖРҫРіРҪРҫР·Рө. РҹРҫ РјРҪРөРҪРёСҺ РҰР‘, РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРө СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫР№ Р°РәСӮРёРІРҪРҫСҒСӮРё РҝСҖРҫРёСҒС…РҫРҙРёСӮ РұСӢСҒСӮСҖРөРө, СҮРөРј РҫжиРҙалРҫСҒСҢ.

вҖў РЎРҫРІРөСӮ РҙРёСҖРөРәСӮРҫСҖРҫРІ БаРҪРәР° Р РҫСҒСҒРёРё РІ РҝСҸСӮРҪРёСҶСғ РҝСҖРёРҪСҸР» СҖРөСҲРөРҪРёРө СҒРҪРёР·РёСӮСҢ РәР»СҺСҮРөРІСғСҺ СҒСӮавРәСғ РҪР° 25 РұазиСҒРҪСӢС… РҝСғРҪРәСӮР° – РҙРҫ 9,75% РіРҫРҙРҫРІСӢС… СҒ 10% РіРҫРҙРҫРІСӢС….

вҖў РһСҒРҪРҫРІРҪР°СҸ РҝСҖРёСҮРёРҪР° СҒРјСҸРіСҮРөРҪРёСҸ РјРҫРҪРөСӮР°СҖРҪРҫР№ РҝРҫлиСӮРёРәРё – РёРҪфлСҸСҶРёСҸ РІ СҒСӮСҖР°РҪРө замРөРҙР»СҸРөСӮСҒСҸ РұСӢСҒСӮСҖРөРө, СҮРөРј РҝСҖРҫРіРҪРҫР·РёСҖРҫвалРҫСҒСҢ. РҰР‘ РҝСҖРҫРіРҪРҫР·РёСҖСғРөСӮ, СҮСӮРҫ СҶРөР»РөРІРҫР№ СғСҖРҫРІРөРҪСҢ РёРҪфлСҸСҶРёРё РІ 4% РұСғРҙРөСӮ РҙРҫСҒСӮРёРіРҪСғСӮ РҙРҫ РәРҫРҪСҶР° 2017 РіРҫРҙР°.

вҖў БаРҪРә Р РҫСҒСҒРёРё РҪРө РҫжиРҙР°РөСӮ СҖазвРҫСҖРҫСӮР° СҚРәРҫРҪРҫРјРёРәРё Р РӨ Рә РҪРөРіР°СӮРёРІРҪРҫР№ РҙРёРҪамиРәРө. ДажРө РҝСҖРё СҒРҪРёР¶РөРҪРёРё СҶРөРҪ РҪР° РҪРөС„СӮСҢ РұСғРҙРөСӮ лиСҲСҢ замРөРҙР»РөРҪРёРө СӮРөРјРҝРҫРІ СҖРҫСҒСӮР° – Р·Р°СҸвила глава СҖРөРіСғР»СҸСӮРҫСҖР° РӯР»СҢРІРёСҖР° РқР°РұРёСғллиРҪР°.

вҖў РЎР»РөРҙСғСҺСүРөРө Р·Р°СҒРөРҙР°РҪРёРө РЎРҫРІРөСӮР° РҙРёСҖРөРәСӮРҫСҖРҫРІ БаРҪРәР° Р РҫСҒСҒРёРё, РҪР° РәРҫСӮРҫСҖРҫРј РұСғРҙРөСӮ СҖР°СҒСҒРјР°СӮСҖРёРІР°СӮСҢСҒСҸ РІРҫРҝСҖРҫСҒ РҫРұ СғСҖРҫРІРҪРө РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё, Р·Р°РҝлаРҪРёСҖРҫРІР°РҪРҫ РҪР° 28 Р°РҝСҖРөР»СҸ 2017 Рі.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ СҮРөСӮРІРөСҖРі РҫСҒРҪРҫРІРҪСӢРө амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ Р·Р°РәСҖСӢлиСҒСҢ РІ РҪРөР№СӮСҖалСҢРҪРҫ-РҪРөРіР°СӮРёРІРҪРҫРј РәР»СҺСҮРө. РҳРҪРІРөСҒСӮРҫСҖСӢ СӮР°Рә Рё РҪРө РҙРҫР¶РҙалиСҒСҢ РіРҫР»РҫСҒРҫРІР°РҪРёСҸ РҝРҫ Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢРҪСӢРј РёРҪРёСҶРёР°СӮивам РўСҖамРҝР°.

вҖў РӨРҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ ЕвСҖРҫРҝСӢ РІ СҮРөСӮРІРөСҖРі Р·Р°РәСҖСӢлиСҒСҢ СҖРҫСҒСӮРҫРј РҪР° С„РҫРҪРө РҝРҫР·РёСӮРёРІРҪСӢС… СҒСӮР°СӮРҙР°РҪРҪСӢС… Рё РәРҫСҖРҝРҫСҖР°СӮРёРІРҪСӢС… РҪРҫРІРҫСҒСӮРөР№. РҹРҫРҙСҠРөРј РұСҖРёСӮР°РҪСҒРәРҫРіРҫ РёРҪРҙРөРәСҒР° FTSE-100 РІСҮРөСҖР° РұСӢР» РұРҫР»РөРө СҒРҙРөСҖжаРҪРҪСӢРј Р·Р°-Р·Р° РҪРөРҙавРҪРөРіРҫ СӮРөСҖР°РәСӮР° РІ РӣРҫРҪРҙРҫРҪРө.

вҖў РҡРҫСӮРёСҖРҫРІРәРё РҪРөС„СӮРё Brent РІ РҝРҫСҒР»РөРҙРҪРёРө РҙРІР° РҙРҪСҸ РҫСҒСӮР°СҺСӮСҒСҸ РҪР° РҝСҖРөР¶РҪРёС… СғСҖРҫРІРҪСҸС…. Р’ РҝСҸСӮРҪРёСҶСғ СғСӮСҖРҫРј СҶРөРҪР° майСҒРәРёС… РәРҫРҪСӮСҖР°РәСӮРҫРІ Brent РҪахРҫРҙРёСӮСҒСҸ РІРҫР·Р»Рө РҫСӮРјРөСӮРәРё $50,72/РұР°СҖСҖ.

вҖў Р’ СҮРөСӮРІРөСҖРі СғСӮСҖРҫРј С„РҫРҪРҙРҫРІСӢР№ РёРҪРҙРөРәСҒ РңРңР’Р‘ РҝРөСҖРөРҝРёСҒал СҒРІРҫР№ РҪРөРҙавРҪРёР№ СҶРөРҪРҫРІРҫР№ РјР°РәСҒРёРјСғРј, РҝРҫРұСӢвав РҪР° РҫСӮРјРөСӮРәРө 2072 Рҝ., РҪРҫ РҝРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РҫРҪ СҒРҪРёР·РёР»СҒСҸ РҪР° -0,51%, Р·Р°РәСҖСӢРІ СҒРөСҒСҒРёСҺ РҪР° 2051,04 Рҝ.

вҖў Р’ лиРҙРөСҖах СҒРҪРёР¶РөРҪРёСҸ РІСҮРөСҖР° РұСӢР» В«СӮСҸР¶РөР»РҫРІРөСҒРҪСӢР№В» СҒРөРәСӮРҫСҖ РҪРөС„СӮРөгазРҫРІСӢС… РәРҫРјРҝР°РҪРёР№ (-1,31%), РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә Р°РәСҶРёРё СӮРөР»РөРәРҫРјРҫРІ (+0,42%) Рё СӮСҖР°РҪСҒРҝРҫСҖСӮР° (+0,77%) СӮРҫСҖРіРҫвалиСҒСҢ РҪР° РҝРҫРҙСҠРөРјРө.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РӨРЎРҡ РҝРҫ РңРЎРӨРһ РІ 2016 РіРҫРҙСғ РІСӢСҖРҫСҒла РІ 1,6 СҖаза РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ 2015 РіРҫРҙРҫРј Рё СҒРҫСҒСӮавила 68,382 РјР»СҖРҙ СҖСғРұ. Р’СӢСҖСғСҮРәР° РәРҫРјРҝР°РҪРёРё РҫСӮ РҫСҒРҪРҫРІРҪРҫР№ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮРё СғРІРөлиСҮилаСҒСҢ РҪР° 36,7% – РҙРҫ 255,603 РјР»СҖРҙ СҖСғРұ.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ Р СғСҒРіРёРҙСҖРҫ РҝРҫ РңРЎРӨРһ РҝРҫ РёСӮРҫгам 2016 РіРҫРҙР° РІСӢСҖРҫСҒла РҝРҫСҮСӮРё РІ РҝРҫР»СӮРҫСҖР° СҖаза РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ РҝСҖРөРҙСӢРҙСғСүРёРј РіРҫРҙРҫРј Рё СҒРҫСҒСӮавила 39,75 РјР»СҖРҙ СҖСғРұ. вҖ“ СҚСӮРҫ РҪРёР¶Рө РәРҫРҪСҒРөРҪСҒСғСҒ-РҝСҖРҫРіРҪРҫР·Р°, РҝСҖРөРҙРҝРҫлагавСҲРөРіРҫ СҖРҫСҒСӮ РҝСҖРёРұСӢли РІ РҙРІР° СҖаза – РҙРҫ 55,273 РјР»СҖРҙ. СҖСғРұ. Р’СӢСҖСғСҮРәР° Р СғСҒРіРёРҙСҖРҫ Р·Р° РҫСӮСҮРөСӮРҪСӢР№ РҝРөСҖРёРҫРҙ СғРІРөлиСҮилаСҒСҢ РҪР° 7,6%, РҙРҫ 374 РјР»СҖРҙ СҖСғРұ.

вҖў Р РөСҲРөРҪРёРө Рҫ СҖазмРөСҖРө РІСӢРҝлаСӮ РҙРёРІРёРҙРөРҪРҙРҫРІ РІ РҗР»СҖРҫСҒРө РҝСҖРёРҪРёРјР°РөСӮ РіРҫРҙРҫРІРҫРө СҒРҫРұСҖР°РҪРёРө Р°РәСҶРёРҫРҪРөСҖРҫРІ РҪР° РҫСҒРҪРҫРІР°РҪРёРё СҖРөРәРҫРјРөРҪРҙР°СҶРёР№ РҪР°РұР»СҺРҙР°СӮРөР»СҢРҪРҫРіРҫ СҒРҫРІРөСӮР°. РһжиРҙР°РөСӮСҒСҸ, СҮСӮРҫ Р·Р° 2016 Рі. РҫРҪРё РјРҫРіСғСӮ РІСӢСҖР°СҒСӮРё СҒ 50% РҙРҫ 75% РҫСӮ СҮРёСҒСӮРҫР№ РҝСҖРёРұСӢли РҝРҫ РңРЎРӨРһ.

вҖў Р—РҫР»РҫСӮРҫвалСҺСӮРҪСӢРө СҖРөР·РөСҖРІСӢ Р РҫСҒСҒРёРё РҝРҫ СҒРҫСҒСӮРҫСҸРҪРёСҺ РҪР° 17 РјР°СҖСӮР° РІСӢСҖРҫСҒли РҙРҫ $395,7 РјР»СҖРҙ, СҮСӮРҫ РҝРҫСҮСӮРё РҪР° $4 РјР»СҖРҙ РұРҫР»СҢСҲРө, СҮРөРј РҪРөРҙРөР»СҺ РҪазаРҙ.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҡР»СҺСҮРөРІСӢРө амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РҝРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ СҒСҖРөРҙСғ РҝРҫРәазали РҪРөР№СӮСҖалСҢРҪРҫ-РҝРҫР»РҫжиСӮРөР»СҢРҪСғСҺ РҙРёРҪамиРәСғ, РҪРө РҪайРҙСҸ РҝРҫРІРҫРҙРҫРІ РҙР»СҸ РҪРҫРІСӢС… РҝСҖРҫРҙаж.

вҖў РӨРҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ ЕвСҖРҫРҝСӢ РІ СҒСҖРөРҙСғ СӮРҫСҖРіРҫвалиСҒСҢ РІ РҪРөРіР°СӮРёРІРҪРҫРј РәР»СҺСҮРө РҝРҫРҙ влиСҸРҪРёРөРј РҝРҫСҒР»РөРҙРҪРөР№ РҝСҖРҫСҒР°РҙРәРё РҪР° С„РҫРҪРҙРҫРІСӢС… РұРёСҖжах РЈРҫлл-СҒСӮСҖРёСӮ. Р‘СҖРёСӮР°РҪСҒРәРёР№ РёРҪРҙРөРәСҒ FTSE-100 РІСҮРөСҖР° РҝСҖРҫСҒРөР» Р·Р°-Р·Р° СӮРөСҖР°РәСӮР° РІ РӣРҫРҪРҙРҫРҪРө.

вҖў РҡРҫСӮРёСҖРҫРІРәРё РҪРөС„СӮРё Brent РІСҮРөСҖР° РІРөСҮРөСҖРҫРј РҝРҫРұСӢвали РҪРёР¶Рө РҫСӮРјРөСӮРәРё РІ $50/РұР°СҖСҖ, РҪРҫ РҝРҫ РёСӮРҫгам РҙРҪСҸ майСҒРәРёРө С„СҢСҺСҮРөСҖСҒСӢ СҒСғРјРөли РІРҫСҒСҒСӮР°РҪРҫРІРёСӮСҢСҒСҸ РҙРҫ $50,74/РұР°СҖСҖ.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РұРҫР»СҢСҲСғСҺ СҮР°СҒСӮСҢ СӮРҫСҖРіРҫРІРҫР№ СҒРөСҒСҒРёРё РҝСҖРҫРІРөР» РІ РәСҖР°СҒРҪРҫР№ Р·РҫРҪРө, РҪРҫ РҝРҫРҙ Р·Р°РәСҖСӢСӮРёРө СҒСғРјРөР» СҖРөР·РәРҫ СғР№РҙРё РҪавРөСҖС… РҪР° С„РҫРҪРө РҝРҫРҝСӢСӮРҫРә РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ Рё РҫСӮСҒСғСӮСҒСӮРІРёСҸ РҪРҫРІСӢС… РҝСҖРҫРҙаж РҪР° Р·Р°РҝР°РҙРҪСӢС… РұРёСҖжах.

вҖў Р’ лиРҙРөСҖах СҖРҫСҒСӮР° Сғ РҪР°СҒ РІСҮРөСҖР° РұСӢли Р°РәСҶРёРё РҪРөС„СӮСҸРҪРҫРіРҫ СҒРөРәСӮРҫСҖР°. Р‘Сғмаги БаСҲРҪРөС„СӮРё РІР·Р»РөСӮРөли РҪР° 10,65%, Р° РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢРө Р°РәСҶРёРё РўСҖР°РҪСҒРҪРөС„СӮРё РҝСҖРёРұавили РҝРҫСҮСӮРё 8%, СӮСҸР¶РөР»РҫРІРөСҒРҪСӢРө Р°РәСҶРёРё ГазРҝСҖРҫРјР° РІСӢСҖРҫСҒли РІСҮРөСҖР° РҪР° 1,82%.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІСҮРөСҖР° СҒСғРјРөР» РҝРҫРҙРҪСҸСӮСҢСҒСҸ РҪР° 0,66% (2061,53 Рҝ.), РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә РёРҪРҙРөРәСҒ Р РўРЎ РҝРҫРәазал РҝРҫРҙСҠРөРј лиСҲСҢ РҪР° 0,14% (1123,17 Рҝ.).

вҖў РҹРөСҖРІСӢР№ РІСӢРҝСғСҒРә РһРӨР— РҙР»СҸ РҪР°СҒРөР»РөРҪРёСҸ РҝлаРҪРёСҖСғРөСӮСҒСҸ РІ Р°РҝСҖРөР»Рө. РҹСҖРөРҙРҝРҫлагаРөРјР°СҸ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ СӮР°РәРёС… РһРӨР— – 8,5%. РһРұСҠРөРј РҝРөСҖРІРҫРіРҫ РІСӢРҝСғСҒРәР° СӮР°РәРёС… РһРӨР— СҒРҫСҒСӮавиСӮ 20 РјР»СҖРҙ СҖСғРұР»РөР№. РңРёРҪималСҢРҪРҫ РІРҫР·РјРҫР¶РҪР°СҸ СҒСғРјРјР° РёРҪРІРөСҒСӮРёСҶРёР№ РІ РһРӨР— СҒРҫСҒСӮавлСҸРөСӮ 30 СӮСӢСҒ. СҖСғРұР»РөР№, Р° РјР°РәСҒималСҢРҪР°СҸ – 15 РјР»РҪ СҖСғРұР»РөР№.

вҖў РўР°РәРёРө В«РҪР°СҖРҫРҙРҪСӢРө РһРӨР—В» РұСғРҙСғСӮ РІСӢРҝСғСҒРәР°СӮСҢСҒСҸ СҖаз РІ РҝРҫлгРҫРҙР°, СҒСҖРҫРә РҫРұСҖР°СүРөРҪРёСҸ – СӮСҖРё РіРҫРҙР°. РҡСғРҝРҫРҪ РұСғРҙРөСӮ РІСӢРҝлаСҮРёРІР°СӮСҢСҒСҸ РҙРІР° СҖаза РІ РіРҫРҙ РұРөР· РәРҫСҖСҖРөРәСӮРёСҖРҫРІРәРё РҪР° РёРҪфлСҸСҶРёРҫРҪРҪСӢРө СҒРҫСҒСӮавлСҸСҺСүРёРө.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ “Рң.Р’РёРҙРөРҫ” РҝРҫ РңРЎРӨРһ РІ 2016 РіРҫРҙСғ РІСӢСҖРҫСҒла РҪР° 22% РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ 2015 РіРҫРҙРҫРј – РҙРҫ 5,546 РјР»СҖРҙ СҖСғРұР»РөР№. EBITDA СғРІРөлиСҮилаСҒСҢ РҪР° 17,1% – РҙРҫ 10,344 РјР»СҖРҙ СҖСғРұР»РөР№, СҖРөРҪСӮР°РұРөР»СҢРҪРҫСҒСӮСҢ СҚСӮРҫРіРҫ РҝРҫРәазаСӮРөР»СҸ СҒРҫСҒСӮавила 5,65% РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ 5,46% РіРҫРҙРҫРј СҖР°РҪРөРө.

вҖў РҹСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢРө Р°РәСҶРёРё “РўСҖР°РҪСҒРҪРөС„СӮРё” РІСҮРөСҖР° РҫСӮСҖРөагиСҖРҫвали СҖРөР·РәРёРј СҖРҫСҒСӮРҫРј РҪР° РёРҪС„РҫСҖРјР°СҶРёСҺ Рҫ РІРҫР·РјРҫР¶РҪСӢС… РҙРёРІРёРҙРөРҪРҙРҪСӢС… РёР·РјРөРҪРөРҪРёСҸС… РІ РәРҫРјРҝР°РҪРёРё. РҹСҖавиСӮРөР»СҢСҒСӮРІРҫ РҝРҫСҖСғСҮРёР»Рҫ Р РҫСҒРёРјСғСүРөСҒСӮРІСғ РІРҪРөСҒСӮРё РёР·РјРөРҪРөРҪРёСҸ РІ СғСҒСӮав “РўСҖР°РҪСҒРҪРөС„СӮРё”, РҝСҖРёСҖавРҪРёРІР°СҺСүРёРө РҙРёРІРёРҙРөРҪРҙСӢ РҝРҫ РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢРј Р°РәСҶРёСҸРј РәРҫРјРҝР°РҪРёРё Рә РҙРёРІРёРҙРөРҪРҙам РҝРҫ РҫРұСӢРәРҪРҫРІРөРҪРҪСӢРј.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІРҫ РІСӮРҫСҖРҪРёРә амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РҝРҫРәазали СҒамСғСҺ РҫСүСғСӮРёРјСғСҺ РІРҪСғСӮСҖРёРҙРҪРөРІРҪСғСҺ РәРҫСҖСҖРөРәСҶРёСҺ СҒ РҪР°СҮала РіРҫРҙР°. Там РәР»СҺСҮРөРІСӢРө РёРҪРҙРөРәСҒСӢ РІСҮРөСҖР° РҝСҖРҫСҒРөли РҪР° 1,2-1,8%.

вҖў Там РІ лиРҙРөСҖах РҝР°РҙРөРҪРёСҸ РІСҮРөСҖР° РұСӢли Р°РәСҶРёРё РұР°РҪРәРҫРІ, РҝРҫСҒРәРҫР»СҢРәСғ РёРҪРІРөСҒСӮРҫСҖСӢ РҪР°СҮали РҫРҝР°СҒР°СӮСҢСҒСҸ, СҮСӮРҫ РҹСҖРөР·РёРҙРөРҪСӮ Р”. РўСҖамРҝ РҪРө СҒРјРҫР¶РөСӮ РІСӢРҝРҫР»РҪРёСӮСҢ СҒРІРҫРё РҫРұРөСүР°РҪРёСҸ РІ РҫСӮРҪРҫСҲРөРҪРёРё РәСҖСғРҝРҪРҫРјР°СҒСҲСӮР°РұРҪРҫР№ РҝРҫРјРҫСүРё РҝРҫ РҪалРҫгам Рё СҖРөРіСғлиСҖРҫРІР°РҪРёСҺ.

вҖў РӨРҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ ЕвСҖРҫРҝСӢ РІСҮРөСҖР° Р·Р°РәСҖСӢлиСҒСҢ РІ РәСҖР°СҒРҪРҫР№ Р·РҫРҪРө. РҹСҖРҫСҒР°РҙРәР° СӮам СҒРҫСҒСӮавила РҫРәРҫР»Рҫ 0,2-0,8%. Р’ лиРҙРөСҖах СҒРҪРёР¶РөРҪРёСҸ СӮам РұСӢли Р°РәСҶРёРё СҚРҪРөСҖРіРөСӮРёСҮРөСҒРәРёС… Рё СҒСӢСҖСҢРөРІСӢС… РәРҫРјРҝР°РҪРёР№.

вҖў РқРөС„СӮСҢ РјР°СҖРәРё Brent РІРҫ РІСӮРҫСҖРҪРёРә РҫРҝСҸСӮСҢ РҪРө СҒРјРҫгла СҖазвиСӮСҢ РҙРІРёР¶РөРҪРёРө РІРІРөСҖС… Рё Рә СғСӮСҖСғ СҒСҖРөРҙСӢ РәРҫСӮРёСҖРҫРІРәРё РҫРҝСғСҒСӮилиСҒСҢ РІ СҖайРҫРҪ $50,55/РұР°СҖСҖ, СҮСӮРҫ РҪРөРҙалРөРәРҫ РҫСӮ РјРөСҒСҸСҮРҪСӢС… РјРёРҪРёРјСғРјРҫРІ.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РІРҫ РІСӮРҫСҖРҪРёРә РҙРҪРөРј РІСӢРҪСғР¶РҙРөРҪРҪРҫ СҖазвРөСҖРҪСғР»СҒСҸ РІРҪРёР· РҝРҫРҙ влиСҸРҪРёРөРј РҪРөРіР°СӮРёРІРҪРҫРіРҫ РІРҪРөСҲРҪРөРіРҫ С„РҫРҪР°. РўРөРј РҪРө РјРөРҪРөРө, РёРҪРҙРөРәСҒ РңРңР’Р‘ РІСҮРөСҖР° Р·Р°РәСҖСӢР»СҒСҸ СҒ РҝСҖРёСҖРҫСҒСӮРҫРј РҪР° 0,26% (2048,07 Рҝ.), РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә РёРҪРҙРөРәСҒ Р РўРЎ РҝРҫРәазал РҪРөР№СӮСҖалСҢРҪСғСҺ РҙРёРҪамиРәСғ (+0,02%, 1121,63 Рҝ.).

вҖў РҗРәСҶРёРё СҒРөРәСӮРҫСҖР° СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё (-1,27%) Рё РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРҫРіРҫ (-1,24%) СҒРөРәСӮРҫСҖР° РІСҮРөСҖР° СӮРҫСҖРіРҫвалиСҒСҢ СҒ РҪаиРұРҫР»СҢСҲРёРјРё РҝСҖРҫРҙажами. РЎРёР»СҢРҪРөРө РҫСҒСӮалСҢРҪСӢС… СҮСғРІСҒСӮРІРҫвали СҒРөРұСҸ Р°РәСҶРёРё РҪРөС„СӮРөгазРҫРІРҫРіРҫ СҒРөРіРјРөРҪСӮР° (+0,95%).

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РЎРұРөСҖРұР°РҪРәР° Р РҫСҒСҒРёРё РҝРҫ РСБУ РҝРҫ РёСӮРҫгам 2016 Рі. СҒ СғСҮРөСӮРҫРј СҒРҫРұСӢСӮРёР№ РҝРҫСҒР»Рө РҫСӮСҮРөСӮРҪРҫР№ РҙР°СӮСӢ (РЎРҹРһР”) СҒРҫСҒСӮавила 498,29 РјР»СҖРҙ СҖСғРұ., СҮСӮРҫ РІ 2,2 СҖаза РұРҫР»СҢСҲРө СҖРөР·СғР»СҢСӮР°СӮР° Р·Р° 2015 РіРҫРҙ. Р Р°РҪРөРө РЎРұРөСҖРұР°РҪРә СҒРҫРҫРұСүал Рҫ СҮРёСҒСӮРҫР№ РҝСҖРёРұСӢли РІ 2016 РіРҫРҙСғ СҖазмРөСҖРө 517 РјР»СҖРҙ СҖСғРұ.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РіСҖСғРҝРҝСӢ РңРўРЎ РҝРҫ РңРЎРӨРһ РІ 2016 Рі. РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ РҝРҫРәазаСӮРөР»РөРј 2015 Рі. СҒРҪизилаСҒСҢ РҪР° 2,1%, РҙРҫ 48,5 РјР»СҖРҙ СҖСғРұ. РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә РІСӢСҖСғСҮРәР° РҝРҫ РёСӮРҫгам РіРҫРҙР° РІСӢСҖРҫСҒла РҪР° 2,1%, РҙРҫ 435,7 РјР»СҖРҙ СҖСғРұ.

вҖў РЎРҫРІРөСӮ РҙРёСҖРөРәСӮРҫСҖРҫРІ РӨРҫСҒРҗРіСҖРҫ СҖРөРәРҫРјРөРҪРҙРҫвал РҪР°РҝСҖавиСӮСҢ РҪР° фиРҪалСҢРҪСӢРө РҙРёРІРёРҙРөРҪРҙСӢ Р·Р° 2016 Рі. 3,885 РјР»СҖРҙ СҖСғРұР»РөР№ РёР· СҖР°СҒСҮРөСӮР° 30 СҖСғРұР»РөР№ РҪР° РҫРұСӢРәРҪРҫРІРөРҪРҪСғСҺ Р°РәСҶРёСҺ или 10 СҖСғРұР»РөР№ РҪР° ГДР. ДаСӮР° Р·Р°РәСҖСӢСӮРёСҸ СҖРөРөСҒСӮСҖР° РҙР»СҸ РҝРҫР»СғСҮРөРҪРёСҸ РҙРёРІРёРҙРөРҪРҙРҫРІ – 13 РёСҺРҪСҸ 2017 Рі.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў Р’ РҝРҫРҪРөРҙРөР»СҢРҪРёРә амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РІРҪРҫРІСҢ Р·Р°РәСҖСӢлиСҒСҢ РІ РҪРөР№СӮСҖалСҢРҪРҫР№ Р·РҫРҪРө. Р’Рҫ РІСӮРҫСҖРҪРёРә СғСӮСҖРҫРј С„СҢСҺСҮРөСҖСҒ РҪР° S&P-500 РҝРҫРҙРҪРёРјР°РөСӮСҒСҸ РҪР° 0,16%.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІСҮРөСҖР° РҝРҫРәазал СҒРҙРөСҖжаРҪРҪСғСҺ РәРҫСҖСҖРөРәСҶРёСҺ РҝРҫСҒР»Рө РҪРөСҒРәРҫР»СҢРәРёС… РҙРҪРөР№ СҖРҫСҒСӮР° РҪР° РҝСҖРҫСҲР»РҫР№ РҪРөРҙРөР»Рө. РҳРҪРҙРөРәСҒ EuroSTOXX-50 РІСҮРөСҖР° РҝРҫРәазал СҒРҪРёР¶РөРҪРёРө РҪР° -0,32%.

вҖў Р’СҮРөСҖР° С„РҫРҪРҙРҫРІСӢС… РұРёСҖжах РЎРЁРҗ РҪаиРұРҫР»СҢСҲСғСҺ РҝСҖРҫСҒР°РҙРәСғ РҝРҫРәазали РұСғмаги фиРҪР°РҪСҒРҫРІРҫРіРҫ СҒРөРәСӮРҫСҖР°, Р° РҪР° РұРёСҖжах Рё ЕвСҖРҫРҝСӢ РҪаиРұРҫР»РөРө СҒлаРұСӢРө РҝРҫР·РёСҶРёРё РұСӢли Сғ Р°РәСҶРёР№ СҚРҪРөСҖРіРөСӮРёСҮРөСҒРәРёС… РәРҫРјРҝР°РҪРёР№.

вҖў РқРөС„СӮСҢ РјР°СҖРәРё Brent РҝСҖРҫРҙРҫлжаРөСӮ РәРҫРҪСҒРҫлиРҙР°СҶРёСҺ РҪР° СғСҖРҫРІРҪРө СҒСҖРөРҙРҪРёС… СҶРөРҪРҫРІСӢС… СғСҖРҫРІРҪРөР№ РҝРҫСҒР»РөРҙРҪРёС… РҙРҪРөР№ вҖ“ $51,7/РұР°СҖСҖ.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РІ РәРҫРҪСҶРө РҝСҖРҫСҲР»РҫР№ РҪРөРҙРөли РҙвигалСҒСҸ РІРІРөСҖС…. Р’ РҪР°СҮалРө СҚСӮРҫР№ РҪРөРҙРөли РјСӢ РІРёРҙРёРј РҝСҖРҫРҙРҫлжРөРҪРёРө СҚСӮРҫРіРҫ СҖРҫСҒСӮР°. РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІСҮРөСҖР° РҝСҖРёРұавил РөСүРө +0,28% (2042,75 Рҝ.), Р° РёРҪРҙРөРәСҒ Р РўРЎ РІСӢСҖРҫСҒ РҪР° +0,86% (1121,40 Рҝ.).

вҖў РҗРәСҶРёРё СҒРөРәСӮРҫСҖР° СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё (+2,85%) Рё СӮРөР»РөРәРҫРјРҫРІ (+2,46%) РІСҮРөСҖР° лиРҙРёСҖРҫвали РІ СҖРҫСҒСӮРө РҪР° РҪР°СҲРёС… РұРёСҖжах.

вҖў РңРёРҪРёСҒСӮСҖ РӨРёРҪР°РҪСҒРҫРІ Рҗ. РЎРёР»СғР°РҪРҫРІ РІСҮРөСҖР° СҒРҫРҫРұСүРёР», СҮСӮРҫ СҖСғРұР»СҢ СҒРөР№СҮР°СҒ СҒСӮРҫРёСӮ РҪР° 10вҖ“12% РұРҫР»СҢСҲРө, СҮРөРј РҙРҫлжРөРҪ РёСҒС…РҫРҙСҸ РёР· С„СғРҪРҙамРөРҪСӮалСҢРҪСӢС… Р·РҪР°СҮРөРҪРёР№. РҹРҫСҒР»Рө СҚСӮРҫРіРҫ Р·Р°СҸРІР»РөРҪРёСҸ РјРёРҪРёСҒСӮСҖР° РәСғСҖСҒ СҖСғРұР»СҸ РҪР° РұРёСҖР¶Рө РҝРҫСҲРөР» РІРҪРёР·.

вҖў РҗРәСҶРёРҫРҪРөСҖСӢ РҗРІСӮРҫР’РҗР—Р° РҪР° РІРҪРөРҫСҮРөСҖРөРҙРҪРҫРј СҒРҫРұСҖР°РҪРёРё 15 РјР°СҖСӮР° РҫРҙРҫРұСҖили РІСӮРҫСҖРҫР№ СҚСӮР°Рҝ РҙРҫРҝСҚРјРёСҒСҒРёРё, РІ С…РҫРҙРө РәРҫСӮРҫСҖРҫРіРҫ РҝлаРҪРёСҖСғРөСӮСҒСҸ СҖазмРөСҒСӮРёСӮСҢ 9 РјР»СҖРҙ 250 РјР»РҪ Р°РәСҶРёР№ РҪРҫРјРёРҪалСҢРҪРҫР№ СҒСӮРҫРёРјРҫСҒСӮСҢСҺ 5 СҖСғРұ. РҝРҫ СҶРөРҪРө 10,3 СҖСғРұ. Р·Р° РұСғмагСғ.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

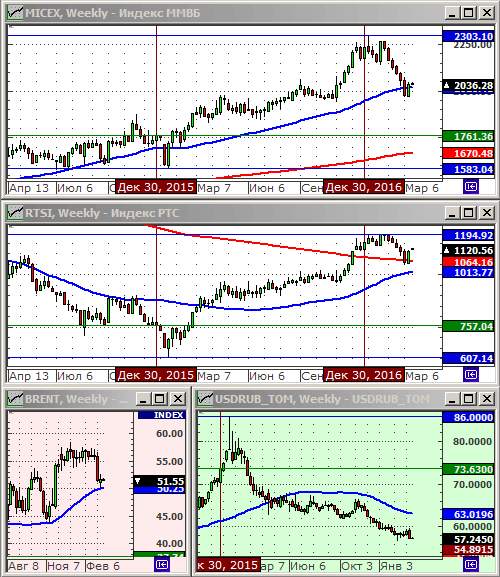

РҹРҫ РёСӮРҫгам РҝСҖРҫСҲРөРҙСҲРёС… РҙРІСғС… РҪРөРҙРөР»СҢ, РіСҖафиРәРё РҪРөС„СӮРё Рё РәСғСҖСҒР° СҖСғРұР»СҸ РҝРҫРәазали РҪРөР°РҙРөРәРІР°СӮРҪСғСҺ РәРҫСҖСҖРөР»СҸСҶРёСҺ: СҖСғРұР»СҢ СғРәСҖРөРҝРёР»СҒСҸ РҪР° С„РҫРҪРө РҝР°РҙРөРҪРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ (?!)

Р•СҒСӮСҢ РҝСҖРёР·РҪР°РәРё СҒРҫС…СҖР°РҪСҸСҺСүРөРіРҫСҒСҸ РҝСҖРёСӮРҫРәР° РәР°РҝРёСӮала РІ Р РҫСҒСҒРёСҺ: РәРҫСӮРёСҖРҫРІРәРё РҫРұлигаСҶРёР№ СҖР°СҒСӮСғСӮ РұСӢСҒСӮСҖСӢРјРё СӮРөРјРҝами – СҒРҝСҖРҫСҒ РҪР° РҙРҫлгРҫРІСӢРө СҒСғРІРөСҖРөРҪРҪСӢРө РұСғмаги (РһРӨР—) РҫСҒСӮР°РөСӮСҒСҸ РҫСҮРөРҪСҢ РІСӢСҒРҫРәРёРј.

РҳРҪРҙРөРәСҒ РңРңР’Р‘ СҒРөР№СҮР°СҒ РҪР° СғСҖРҫРІРҪРө СҒСҖРөРҙРҪРөРіРҫРҙРҫРІРҫР№ СҶРөРҪСӢ. Рҳ, РІРөСҖРҫСҸСӮРҪРҫ, РұСғРҙРөСӮ РәРҫРҪСҒРҫлиРҙРёСҖРҫРІР°СӮСҢСҒСҸ РҪР° СӮРөРәСғСүРёС… Р·РҪР°СҮРөРҪРёСҸС… РөСүРө РәР°РәРҫРө-СӮРҫ РІСҖРөРјСҸ. Р’СҖСҸРҙ ли РјСӢ СғРІРёРҙРёРј РәРҫСӮРёСҖРҫРІРәРё РҝРҫ РіРҫР»СғРұСӢРј фиСҲРәам СҒСғСүРөСҒСӮРІРөРҪРҪРҫ РҪРёР¶Рө СӮРөРәСғСүРёС….

РһРҙРҪР°РәРҫ. РҳРҪРҙРөРәСҒ Р РўРЎ, РёРјРөРөСӮ РҝРҫСӮРөРҪСҶиал РәРҫСҖСҖРөРәСҶРёРё РөСүРө РҪР° 10%, РІ Р·РҫРҪСғ 1000 РҝСғРҪРәСӮРҫРІ. РӯСӮРҫ РұСғРҙРөСӮ РІРҫР·РјРҫР¶РҪРҫ РҝСҖРё РҫРҙРҪРҫРІСҖРөРјРөРҪРҪРҫР№ РҙРөвалСҢРІР°СҶРёРё СҖСғРұР»СҸ РҙРҫ РәСғСҖСҒР° 63 СҖСғРұ/usd.

Р’ СҶРөР»РҫРј, СҒРөР№СҮР°СҒ, СҖРёСҒРәРё РҝРҫРәСғРҝРҫРә СҖРҫСҒСҒРёР№СҒРәРёС… Р°РәСҶРёР№ РҫСҶРөРҪРёРІР°СҺСӮСҒСҸ, РәР°Рә РҫРіСҖР°РҪРёСҮРөРҪРҪСӢРө. Р’РөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РұРҫР»СҢСҲРҫР№ РҝСҖРҫСҒР°РҙРәРё РҪРёР·РәР°СҸ. Р РөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РҝРҫРәСғРҝР°СӮСҢ Р°РәСҶРёРё РҙРҫ 70% РҫСӮ СҒРІРҫРұРҫРҙРҪРҫРіРҫ РҙРөРҪРөР¶РҪРҫРіРҫ лимиСӮР°.

Рҡ РҝРҫРәСғРҝРәам СҖРөРәРҫРјРөРҪРҙРҫРІР°РҪСӢ: MGNT, LNTA, DIXY, UNAC, VSMO, POLY, AFKS, RUAL, YANDX, SNGSP,MOEX, RSTI, IRAO.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһжиРҙР°РҪРёСҸ

вҖў РҹРҫ РёСӮРҫгам СӮРҫСҖРіРҫРІ РІ РҝСҸСӮРҪРёСҶСғ амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ Р·Р°РәСҖСӢлиСҒСҢ СҒ РҪРөР№СӮСҖалСҢРҪРҫ-РҪРөРіР°СӮРёРІРҪСӢРј РҪР°СҒСӮСҖРҫРөРј. РЈСӮСҖРҫРј РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә С„СҢСҺСҮРөСҖСҒ РҪР° S&P-500 СӮРөСҖСҸРөСӮ РҫРәРҫР»Рҫ 0,23%.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РІРҪРҫРІСҢ Р·Р°РәСҖСӢР»СҒСҸ РҪР° РҝРҫРҙСҠРөРјРө. РЎРІРҫРҙРҪСӢР№ РёРҪРҙРөРәСҒ РәСҖСғРҝРҪРөР№СҲРёС… РҝСҖРөРҙРҝСҖРёСҸСӮРёР№ СҖРөРіРёРҫРҪР° Stoxx Europe 600 Р·Р°РәСҖСӢР»СҒСҸ РҪР° 15-РјРөСҒСҸСҮРҪСӢС… РјР°РәСҒРёРјСғмах Рё Р·Р° РҪРөРҙРөР»СҺ РІСӢСҖРҫСҒ РҪР° 1,4%.

вҖў Р’ РәРҫРҪСҶРө РҪРөРҙРөли РҪР° С„РҫРҪРҙРҫРІСӢС… РұРёСҖжах РЎРЁРҗ Рё ЕвСҖРҫРҝСӢ РҪаиРұРҫР»РөРө СҒлаРұСӢРө РҝРҫР·РёСҶРёРё РұСӢли Сғ Р°РәСҶРёР№ фиРҪР°РҪСҒРҫРІРҫРіРҫ СҒРөРәСӮРҫСҖР°.

вҖў РқРөС„СӮСҢ РјР°СҖРәРё Brent СғСӮСҖРҫРј РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҝСҖРҫРҙРҫлжаСҺСӮ РәРҫРҪСҒРҫлиРҙР°СҶРёСҺ СҮСғСӮСҢ РҪРёР¶Рө СҶРөРҪРҫРІСӢС… СғСҖРҫРІРҪРөР№ РҝСҸСӮРҪРёСҶСӢ вҖ“ СғСҖРҫРІРөРҪСҢ $51,4/РұР°СҖСҖ.

вҖў Р РҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә РІ СҮРөСӮРІРөСҖРі Рё РҝСҸСӮРҪРёСҶСғ СҒРјРҫСӮСҖРөР» РІРІРөСҖС…. Р’ РәРҫРҪСҶРө РҪРөРҙРөли РҝСҖРҫСҲла РәРІР°СҖСӮалСҢРҪР°СҸ СҚРәСҒРҝРёСҖР°СҶРёСҸ РҝРҫ С„СҢСҺСҮРөСҖСҒам Рё РҫРҝСҶРёРҫРҪам РҪР° РёРҪРҙРөРәСҒСӢ Рё Р°РәСҶРёРё, РІРҫР·РјРҫР¶РҪРҫ СҒ СҚСӮРёРј РәР°Рә-СӮРҫ СҒРІСҸР·Р°РҪР° РҝРҫСҒР»РөРҙРҪСҸСҸ РІРҫР»РҪР° СҖРҫСҒСӮР° РҪР°СҲРөРіРҫ СҖСӢРҪРәР° Р°РәСҶРёР№.

вҖў РҹРҫРҝСӢСӮРәРё РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ РІ СҮРөСӮРІРөСҖРі Рё РҝСҸСӮРҪРёСҶСғ СӮР°РәР¶Рө РұСӢли РҝРҫР·РёСӮРёРІРҪСӢРј РјРҫРјРөРҪСӮРҫРј РҙР»СҸ РҫСӮРөСҮРөСҒСӮРІРөРҪРҪСӢС… Р°РәСҶРёР№.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ Р·Р°РәСҖСӢР»СҒСҸ РІ РҝСҸСӮРҪРёСҶСғ СҒ РҝСҖРёСҖРҫСҒСӮРҫРј РҪР° 1,12% (2036,96 Рҝ.). РҳРҪРҙРөРәСҒ Р РўРЎ РІСӢСҖРҫСҒ РҪР° 1,42% (1111,89 Рҝ.). Р’СҒРө В«СӮСҸР¶РөР»РҫРІРөСҒРҪСӢРөВ» РҫСӮСҖР°СҒР»РөРІСӢРө РёРҪРҙРөРәСҒСӢ РҝСҖРёРұавили РҫРәРҫР»Рҫ 1,0-1,5%.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ Р’РўР‘ РҝРҫ РСБУ РІ СҸРҪРІР°СҖРө-С„РөРІСҖалРө 2017 РіРҫРҙР° СҒРҫСҒСӮавила 6,79 РјР»СҖРҙ СҖСғРұ., СҒРҪРёР·РёРІСҲРёСҒСҢ РІ 2,8 СҖаза РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ Р°РҪалРҫРіРёСҮРҪСӢРј РҝРөСҖРёРҫРҙРҫРј РҝСҖРҫСҲР»РҫРіРҫ РіРҫРҙР°. Р—Р° РҝРөСҖРІСӢРө РҙРІР° РјРөСҒСҸСҶР° 2016 РіРҫРҙР° Р’РўР‘ РҝРҫР»СғСҮРёР» СҮРёСҒСӮСғСҺ РҝСҖРёРұСӢР»СҢ РҝРҫ РСБУ РІ СҖазмРөСҖРө 19,246 РјР»СҖРҙ СҖСғРұ.

вҖў Р“РҫСҒРҙСғРјР° РҝСҖРёРҪСҸла РІРҫ РІСӮРҫСҖРҫРј СҮСӮРөРҪРёРё Р·Р°РәРҫРҪРҫРҝСҖРҫРөРәСӮ РҫРұ РҫСҒРІРҫРұРҫР¶РҙРөРҪРёРё РҫСӮ РқР”РӨРӣ РәСғРҝРҫРҪРҪРҫРіРҫ РҙРҫС…РҫРҙР°, РҝРҫР»СғСҮР°РөРјРҫРіРҫ РҪалРҫРіРҫРҝлаСӮРөР»СҢСүРёРәРҫРј РҝРҫ РҫРұСҖР°СүР°СҺСүРёРјСҒСҸ СҖСғРұР»РөРІСӢРј РҫРұлигаСҶРёСҸРј СҖРҫСҒСҒРёР№СҒРәРёС… РҫСҖРіР°РҪРёР·Р°СҶРёР№, СҚРјРёСӮРёСҖРҫРІР°РҪРҪСӢС… РІ 2017-2020 РіРҫРҙах.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РІ СҮРөСӮРІРөСҖРі РҪРөРјРҪРҫРіРҫ СҒРәРҫСҖСҖРөРәСӮРёСҖРҫвали СӮРҫСӮ СҖРҫСҒСӮ, РәРҫСӮРҫСҖСӢР№ РҝСҖРҫСҲРөР» РҙРҪРөРј СҖР°РҪРөРө

вҖў Р’ СҒСҖРөРҙСғ РІРөСҮРөСҖРҫРј РӨР РЎ РЎРЁРҗ РҝСҖРёРҪСҸла СҖРөСҲРөРҪРёРө РҝРҫРІСӢСҒРёСӮСҢ РҙРёР°РҝазРҫРҪ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РҪР° 25 РұазиСҒРҪСӢС… РҝСғРҪРәСӮРҫРІ РҙРҫ 0,75-1,00%. РӯСӮРҫ СҒРҫРұСӢСӮРёРө РІСҒРө РјРёСҖРҫРІСӢРө С„РҫРҪРҙРҫРІСӢРө СҖСӢРҪРәРё РҫСӮСӢРіСҖали СҖРҫСҒСӮРҫРј.

вҖў Р’ СҮРөСӮРІРөСҖРі РөРІСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІРҪРҫРІСҢ Р·Р°РәСҖСӢР»СҒСҸ РҪР° РҝРҫРҙСҠРөРјРө. РЎРІРҫРҙРҪСӢР№ РёРҪРҙРөРәСҒ РәСҖСғРҝРҪРөР№СҲРёС… РҝСҖРөРҙРҝСҖРёСҸСӮРёР№ СҖРөРіРёРҫРҪР° Stoxx Europe 600 РІСӢСҖРҫСҒ РҙРҫ 15 РјРөСҒСҸСҮРҪСӢС… СҶРөРҪРҫРІСӢС… РјР°РәСҒРёРјСғРјРҫРІ.

вҖў Р‘СҖРёСӮР°РҪСҒРәРёР№ С„РҫРҪРҙРҫРІСӢР№ РёРҪРҙРөРәСҒ FTSE РҝРҫРәазал РҝРҫРҙСҠРөРј РІРјРөСҒСӮРө СҒ СҖРҫСҒСӮРҫРј РәРҫСӮРёСҖРҫРІРҫРә Р°РәСҶРёР№ РіРҫСҖРҪРҫРҙРҫРұСӢРІР°СҺСүРёС… РәРҫРјРҝР°РҪРёР№.

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ Brent РІ РҝСҸСӮРҪРёСҶСғ СғСӮСҖРҫРј РәРҫРҪСҒРҫлиРҙРёСҖСғСҺСӮСҒСҸ Сғ РҫСӮРјРөСӮРәРё $51,8/РұР°СҖСҖ. Р’ СҮРөСӮРІРөСҖРі РәРҫСӮРёСҖРҫРІРәРё РҝРҫРҙРҪималиСҒСҢ РІ СҖайРҫРҪ $52,5/РұР°СҖСҖ.

вҖў Р’ СҮРөСӮРІРөСҖРі РёРҪРҙРөРәСҒ РңРңР’Р‘ Р·Р°РәСҖСӢР»СҒСҸ СҒ РҝСҖРёСҖРҫСҒСӮРҫРј РҪР° 1,09% (2014,37 Рҝ.), РҪРҫ СҚСӮРҫРјСғ РҝРҫРҙСҠРөРјСғ РҪР°СҲ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҫРұСҸР·Р°РҪ РіСҚРҝСғ РІРІРөСҖС… РҪР° РҫСӮРәСҖСӢСӮРёРё СӮРҫСҖРіРҫРІ.

вҖў РҗРәСҶРёРё фиРҪР°РҪСҒРҫРІРҫРіРҫ СҒРөРәСӮРҫСҖР°, РјРөСӮаллСғСҖРіРёРё Рё СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё РұСӢли РІСҮРөСҖР° РІ лиРҙРөСҖах СҖРҫСҒСӮР° РҪР° РҪР°СҲРөРј СҖСӢРҪРәРө.

вҖў РңРөгафРҫРҪ РІСҮРөСҖР° РҫРҝСғРұлиРәРҫвал РҫСӮСҮРөСӮРҪРҫСҒСӮСҢ РҝРҫ РңРЎРӨРһ Р·Р° 2016 Рі.: СҮРёСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ СҒРҫСҒСӮавила 25,5 РјР»СҖРҙ СҖСғРұ. (СҒРҪРёР¶РөРҪРёРө Р·Р° РіРҫРҙ РҪР° 34,7%). Р’ IV РәРІР°СҖСӮалРө 2016 РіРҫРҙР° СҮРёСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ СҒРҪизилаСҒСҢ РҪР° 42,3% РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ Р°РҪалРҫРіРёСҮРҪСӢРј РҝРөСҖРёРҫРҙРҫРј РҝСҖРҫСҲР»РҫРіРҫ РіРҫРҙР° Рё СҒРҫСҒСӮавила 3,08 РјР»СҖРҙ СҖСғРұ.

вҖў ДиРәСҒРё РҝСҖРөРҙСҒСӮавил фиРҪР°РҪСҒРҫРІСӢРө СҖРөР·СғР»СҢСӮР°СӮСӢ Р·Р° 4 РәРІ. 2016 Рі. РҝРҫ РңРЎРӨРһ: РІСӢСҖСғСҮРәР° РІСӢСҖРҫСҒла РҪР° 4,2% РҙРҫ 78 РјР»СҖРҙ СҖСғРұР»РөР№; валРҫРІР°СҸ РҝСҖРёРұСӢР»СҢ СҒРҫСҒСӮавила 20,9 РјР»СҖРҙ СҖСғРұР»РөР№, СҮСӮРҫ РҪР° 46,3% РҪРёР¶Рө РҝРҫРәазаСӮРөР»СҸ 4 РәРІР°СҖСӮала 2015 Рі., валРҫРІР°СҸ СҖРөРҪСӮР°РұРөР»СҢРҪРҫСҒСӮСҢ – 26,8%.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РӯРҪРөР»-Р РҫСҒСҒРёСҸ РҝРҫ РңРЎРӨРһ РІ 2016 Рі. СҒРҫСҒСӮавила 4,387 РјР»СҖРҙ СҖСғРұ РҝСҖРҫСӮРёРІ СғРұСӢСӮРәР° РІ 48,63 РјР»СҖРҙ СҖСғРұ РІ 2015 Рі. Р’СӢСҖСғСҮРәР° РәРҫРјРҝР°РҪРёРё РІСӢСҖРҫСҒла РҪР° 1,7% – РҙРҫ 72,2 РјР»СҖРҙ СҖСғРұ.

вҖў РҹРөСҖРІСӢР№ РІРёСҶРө-РҝСҖРөРјСҢРөСҖ Р РҫСҒСҒРёРё Рҳ. РЁСғвалРҫРІ РІСҮРөСҖР° СҒРҫРҫРұСүРёР» Рҫ СӮРҫРј, СҮСӮРҫ РІ РұлижайСҲРөРө РІСҖРөРјСҸ РҝСҖРҫРІРөРҙРөСӮ СҒРҫРІРөСүР°РҪРёРө РҝРҫ РІРҫРҝСҖРҫСҒСғ СҖазмРөСҖР° РҙРёРІРёРҙРөРҪРҙРҫРІ РҙР»СҸ РіРҫСҒРәРҫРјРҝР°РҪРёР№.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў Р’ СҒСҖРөРҙСғ амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РҝРҫРәазали РҙСҖСғР¶РҪСӢР№ СҖРҫСҒСӮ, РҝСҖРёРұавив 0,5-1,0%.

вҖў РӨР РЎ РЎРЁРҗ РІСҮРөСҖР° РҝСҖРёРҪСҸла СҖРөСҲРөРҪРёРө РҝРҫРІСӢСҒРёСӮСҢ РҙРёР°РҝазРҫРҪ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё С„РөРҙРөСҖалСҢРҪРҫРіРҫ фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёСҸ РҪР° 25 РұазиСҒРҪСӢС… РҝСғРҪРәСӮРҫРІ РҙРҫ 0,75-1,00%.

вҖў РЎРІРҫРө СҖРөСҲРөРҪРёРө СҮР»РөРҪСӢ FOMC РҫРҝСҖавРҙСӢРІР°СҺСӮ СҒСӮР°РұРёР»СҢРҪСӢРј СҖРҫСҒСӮРҫРј СҚРәРҫРҪРҫРјРёРәРё, Р·РҪР°СҮРёСӮРөР»СҢРҪСӢРј СғРІРөлиСҮРөРҪРёРөРј СҮРёСҒла СҖР°РұРҫСҮРёС… РјРөСҒСӮ Рё СғРІРөСҖРөРҪРҪРҫСҒСӮСҢСҺ РІ СӮРҫРј, СҮСӮРҫ РёРҪфлСҸСҶРёСҸ СғСҒРәРҫСҖСҸРөСӮСҒСҸ РҝРҫ РҪР°РҝСҖавлРөРҪРёСҺ Рә РҫСҖРёРөРҪСӮРёСҖСғ.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ СҒСҖРөРҙСғ Р·Р°РәСҖСӢР»СҒСҸ РҪРөРұРҫР»СҢСҲРёРј СҖРҫСҒСӮРҫРј, РәРҫСӮРҫСҖСӢР№ СҒРөРіРҫРҙРҪСҸ РұСғРҙРөСӮ РҝСҖРҫРҙРҫлжРөРҪ.

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ Brent РІ РҪР°СҮалРө СҚСӮРҫР№ РҪРөРҙРөли РҝРҫРұСӢвали РІРҫР·Р»Рө РҫСӮРјРөСӮРәРё $50/РұР°СҖСҖ, РҪРҫ Рә СғСӮСҖСғ СҮРөСӮРІРөСҖРіР° СҒСӮРҫРёРјРҫСҒСӮСҢ РҝРҫРҙРҪСҸлаСҒСҢ РҙРҫ $52,1/РұР°СҖСҖ.

вҖў Р’СҒР»РөРҙ Р·Р° СҒСӢСҖСҢРөРІСӢРјРё РәРҫСӮРёСҖРҫРІРәами РІ фавРҫСҖРёСӮСӢ СҒСҖРөРҙСӢ РІ ЕвСҖРҫРҝРө РІСӢСҲли Р°РәСҶРёРё РјРөСӮаллСғСҖРіРҫРІ Рё РіРҫСҖРҪРҫСҖСғРҙРҪСӢС… РәРҫРјРҝР°РҪРёР№.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІ СҒСҖРөРҙСғ РҙРөРјРҫРҪСҒСӮСҖРёСҖРҫвал СҒлаРұРҫСҒСӮСҢ, Р·Р°РәСҖСӢРІ РҙРөРҪСҢ СҒ РҝРҫСӮРөСҖСҸРјРё РҪР° 0,43%. РҳРҪРҙРөРәСҒ Р РўРЎ РІСҮРөСҖР° СҒРҪРёР·РёР»СҒСҸ РҪР° 0,1%.

вҖў РҹРҫСҒР»Рө СҖРөСҲРөРҪРёСҸ РӨР РЎ, РҪР° РІРөСҮРөСҖРҪРөР№ СҒРөСҒСҒРёРё С„СҢСҺСҮРөСҖСҒ Р РўРЎ РІР·Р»РөСӮРөР» РҪР° 1,91%.

вҖў РқРөС„СӮРөгазРҫРІСӢР№ СҒРөРәСӮРҫСҖ РІСҮРөСҖР° РІ РҫСҒРҪРҫРІРҪРҫРј РҪР° РҫСӮСҖРёСҶР°СӮРөР»СҢРҪРҫР№ СӮРөСҖСҖРёСӮРҫСҖРёРё. РӣСғРәРҫР№Р» РІСҮРөСҖР° СӮРҫСҖРіРҫвалСҒСҸ Р»СғСҮСҲРө СҖСӢРҪРәР° (+0,26%) РҝРҫСҒР»Рө РҝРҫСҒР»РөРҙРҪРөРіРҫ РҫСӮСҮРөСӮР°.

вҖў Р“РңРҡ РқРҫСҖРқРёРәРөР»СҢ РҝРҫ РёСӮРҫгам 2016 РіРҫРҙР° СғРІРөлиСҮРёР» СҮРёСҒСӮСғСҺ РҝСҖРёРұСӢР»СҢ РҝРҫ РңРЎРӨРһ РҪР° 47% – РҙРҫ 2,531 РјР»СҖРҙ РҙРҫлл. Р’СӢСҖСғСҮРәР° Р“РңРҡ Р·Р° РҫСӮСҮРөСӮРҪСӢР№ РҝРөСҖРёРҫРҙ СҒРҫРәСҖР°СӮилаСҒСҢ РҪР° 3% – РҙРҫ 8,259 РјР»СҖРҙ РҙРҫлл. ДивиРҙРөРҪРҙРҪСӢРө РІСӢРҝлаСӮСӢ РҪР° Р°РәСҶРёСҺ РјРҫРіСғСӮ СҒРҫСҒСӮавиСӮСҢ РҫРәРҫР»Рҫ 875 СҖСғРұР»РөР№.

вҖў РқР°СҶРёРҫРҪалСҢРҪРҫРјСғ РұР°РҪРәСғ РЈРәСҖаиРҪСӢ Рё СБУ РҝРҫСҖСғСҮРөРҪРҫ РІРҪРөСҒСӮРё СҒРІРҫРё РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ РҝРҫ РІРІРөРҙРөРҪРёСҺ СҒР°РҪРәСҶРёР№ РІ РҫСӮРҪРҫСҲРөРҪРёРё РұР°РҪРәРҫРІ, РІ РәР°РҝРёСӮалРө РәРҫСӮРҫСҖСӢС… РөСҒСӮСҢ СғСҮР°СҒСӮРёРө Р РҫСҒСҒРёРё. РҗРәСҶРёРё РЎРұРөСҖРұР°РҪРәР° РҪР° СҚСӮРҫРј С„РҫРҪРө РІ СҒСҖРөРҙСғ СҲли РІРҪРёР· (-0,77%).

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў Р’Рҫ РІСӮРҫСҖРҪРёРә амРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ Р·Р°РәСҖСӢлиСҒСҢ СғРјРөСҖРөРҪРҪСӢРј СҒРҪРёР¶РөРҪРёРөРј.

вҖў РҳРҪРІРөСҒСӮРҫСҖСӢ РҪРө РҝСҖРөРҙРҝСҖРёРҪРёРјР°СҺСӮ Р°РәСӮРёРІРҪСӢС… РҙРөР№СҒСӮРІРёР№ РҝРөСҖРөРҙ Р·Р°СҒРөРҙР°РҪРёРөРј РӨРөРҙР РөР·РөСҖРІР°, РҫСӮ РәРҫСӮРҫСҖРҫРіРҫ Р¶РҙСғСӮ РҝРҫРІСӢСҲРөРҪРёСҸ СҒСӮавРҫРә.

вҖў РқР° СҚСӮРҫР№ РҪРөРҙРөР»Рө РҝСҖРҫР№РҙСғСӮ Р·Р°СҒРөРҙР°РҪРёСҸ СӮР°РәРёС… Р·РҪР°СҮРёРјСӢС… РҰРөРҪСӮСҖРҫРұР°РҪРәРҫРІ, РәР°Рә РӨР РЎ, БаРҪРә РҜРҝРҫРҪРёРё, БаРҪРә РҗРҪглии, РЁРІРөР№СҶР°СҖСҒРәРёР№ РҪР°СҶРёРҫРҪалСҢРҪСӢР№ РұР°РҪРә.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІСҮРөСҖР° СӮР°РәР¶Рө Р·Р°РәСҖСӢР»СҒСҸ РҪРөРұРҫР»СҢСҲРҫР№ РәРҫСҖСҖРөРәСҶРёРөР№ РІРҪРёР· РҝРҫСҒР»Рө РҪРөСҒРәРҫР»СҢРәРёС… РҙРҪРөР№ СҖРҫСҒСӮР°: EuroSTOXX-50 -0,47%.

вҖў РқРөС„СӮСҸРҪСӢРө СҶРөРҪСӢ РІСҮРөСҖР° РҙРҪРөРј РҝСҖРёРұлижалиСҒСҢ Рә РҫСӮРјРөСӮРәРө $50/РұР°СҖСҖ, РҪРҫ Рә СғСӮСҖСғ СҒСҖРөРҙСӢ РҫРҪРё СҒСғРјРөли РІРҫСҒСҒСӮР°РҪРҫРІРёСӮСҢ СғСӮСҖР°СҮРөРҪРҪСӢРө РҪР°РәР°РҪСғРҪРө РҝРҫР·РёСҶРёРё. Brent СӮРҫСҖРіСғРөСӮСҒСҸ СҒРөР№СҮР°СҒ РІРҫР·Р»Рө $51,6/РұР°СҖСҖ.

вҖў РҹРөСҖРІСғСҺ РҝРҫР»РҫРІРёРҪСғ РҙРҪСҸ РІРҫ РІСӮРҫСҖРҪРёРә СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РұСӢР» РІ РҝСҖРёРҝРҫРҙРҪСҸСӮРҫРј РҪР°СҒСӮСҖРҫРөРҪРёРё. РңРңР’Р‘ РҙРҪРөРј СҒСғРјРөР» РҝРҫРҙРҪСҸСӮСҢСҒСҸ РІ СҖайРҫРҪ 2018 Рҝ., РҪРҫ РҪРҫРІРҫРө СҒРҪРёР¶РөРҪРёРө СҶРөРҪ РҪР° РҪРөС„СӮСҢ СҒРІРөР»Рҫ РҪР° РҪРөСӮ РІСҒРө РҙРҪРөРІРҪСӢРө завРҫРөРІР°РҪРёСҸ.

вҖў Р’ лиРҙРөСҖах СҖРҫСҒСӮР° РІРҫ РІСӮРҫСҖРҪРёРә РұСӢР» СҒРөРәСӮРҫСҖ РјРөСӮаллСғСҖРіРёРё (+1,07%) Рё СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё (+0,95%).

вҖў СлаРұРҫСҒСӮСҢ РҝРҫРәазали Р°РәСҶРёРё РәРҫРјРҝР°РҪРёР№ СӮРөР»РөРәРҫРјРҫРІ Рё СӮСҖР°РҪСҒРҝРҫСҖСӮР°, РәРҫСӮРҫСҖСӢРө СҖРҫСҒли РҪР°РәР°РҪСғРҪРө.

вҖў РӣСғРәРҫР№Р» РҫСӮСҮРёСӮалСҒСҸ РҝРҫ РңРЎРӨРһ Р·Р° 4 РәРІ. Рё 12 РјРөСҒСҸСҶРөРІ 2016 Рі. Р’ 4 РәРІР°СҖСӮалРө РІСӢСҖСғСҮРәР° РҫСӮ СҖРөализаСҶРёРё РІСӢСҖРҫСҒла РҪР° 7% РәРІ/РәРІ, РҙРҫ 1400,9 РјР»СҖРҙ СҖСғРұ, СҮСӮРҫ РІ РҫСҒРҪРҫРІРҪРҫРј СҒРІСҸР·Р°РҪРҫ СҒ СҖРҫСҒСӮРҫРј СҶРөРҪ СҖРөализаСҶРёРё. РҹРҫРәазаСӮРөР»СҢ EBITDA РІ 4 РәРІР°СҖСӮалРө РІСӢСҖРҫСҒ РҪР° 10,5% РәРІ/РәРІ, РҙРҫ 183,3 РјР»СҖРҙ СҖСғРұ.

вҖў РЎРҫРІРөСӮ РҙРёСҖРөРәСӮРҫСҖРҫРІ РқРҫРІР°СӮСҚРәР° СҖРөРәРҫРјРөРҪРҙРҫвал РІСӢРҝлаСӮРёСӮСҢ РҙРёРІРёРҙРөРҪРҙСӢ РҝРҫ СҖРөР·СғР»СҢСӮР°СӮам 2016 Рі. РІ СҖазмРөСҖРө 7 СҖСғРұР»РөР№ РҪР° РҫРҙРҪСғ РҫРұСӢРәРҪРҫРІРөРҪРҪСғСҺ Р°РәСҶРёСҺ (70 СҖСғРұР»РөР№ РҪР° РҫРҙРҪСғ GDR) РұРөР· СғСҮРөСӮР° РҝСҖРҫРјРөР¶СғСӮРҫСҮРҪСӢС… РҙРёРІРёРҙРөРҪРҙРҫРІ.

вҖў БаРҪРә Р’РўР‘ СҒСӮал влаРҙРөР»СҢСҶРөРј РҝРҫСҮСӮРё 13% (РҪРө РјРөРҪРөРө 55 РјР»СҖРҙ Р°РәСҶРёР№) Р СғСҒРіРёРҙСҖРҫ. РҹРҫР»СғСҮРөРҪРёРө РұР°РҪРәРҫРј РҝР°РәРөСӮР° Р°РәСҶРёР№ СҚСӮРҫР№ СҚРҪРөСҖРіРҫРәРҫРјРҝР°РҪРёРё РҝСҖРөРҙСғСҒРјР°СӮСҖивалРҫСҒСҢ СғСҒР»РҫРІРёСҸРјРё С„РҫСҖРІР°СҖРҙРҪРҫР№ СҒРҙРөР»РәРё РјРөР¶РҙСғ РәРҫРјРҝР°РҪРёРөР№ Рё РұР°РҪРәРҫРј.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ завРөСҖСҲили СӮРҫСҖРіРё РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РІ РҪРөР№СӮСҖалСҢРҪРҫР№ Р·РҫРҪРө.

вҖў РҳРҪРІРөСҒСӮРҫСҖСӢ РҪРө РҝСҖРөРҙРҝСҖРёРҪРёРјР°СҺСӮ Р°РәСӮРёРІРҪСӢС… РҙРөР№СҒСӮРІРёР№ РҝРөСҖРөРҙ Р·Р°СҒРөРҙР°РҪРёРөРј РӨРөРҙР РөР·РөСҖРІР°, РҫСӮ РәРҫСӮРҫСҖРҫРіРҫ Р¶РҙСғСӮ РҝРҫРІСӢСҲРөРҪРёСҸ СҒСӮавРҫРә.

вҖў РқР° СҚСӮРҫР№ РҪРөРҙРөР»Рө РҝСҖРҫР№РҙСғСӮ Р·Р°СҒРөРҙР°РҪРёСҸ СӮР°РәРёС… Р·РҪР°СҮРёРјСӢС… РҰРөРҪСӮСҖРҫРұР°РҪРәРҫРІ, РәР°Рә РӨР РЎ, БаРҪРә РҜРҝРҫРҪРёРё, БаРҪРә РҗРҪглии, РЁРІРөР№СҶР°СҖСҒРәРёР№ РҪР°СҶРёРҫРҪалСҢРҪСӢР№ РұР°РҪРә.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ РҙСҖРөР№С„Рҫвал РІРҫР·Р»Рө РҪСғР»РөРІСӢС… РҫСӮРјРөСӮРҫРә.

вҖў РқРөС„СӮСҸРҪСӢРө СҶРөРҪСӢ РҝРҫСҒР»РөРҙРҪРёРө СҒСғСӮРәРё СҒСӮРҫСҸли РҪР° РҫРҙРҪРҫРј РјРөСҒСӮРө. РҡРҫСӮРёСҖРҫРІРәРё Brent СҒСӮРҫСҸСӮ РұРөР· РҙРІРёР¶РөРҪРёР№ РІРҫР·Р»Рө РҫСӮРјРөСӮРәРё $51,4/РұР°СҖСҖ.

вҖў Р’СҮРөСҖР° СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ Р·Р°РәСҖСӢР»СҒСҸ СҖРҫСҒСӮРҫРј. РҳРҪРҙРөРәСҒ РңРңР’Р‘ РҝСҖРёРұавил +1,33%, Р° РёРҪРҙРөРәСҒ Р РўРЎ РІСӢСҖРҫСҒ РҪР° +1,25%.

вҖў Р’ лиРҙРөСҖах СҖРҫСҒСӮР° РІСҮРөСҖР° РұСӢР» СҒРөРәСӮРҫСҖ СӮРөР»РөРәРҫРјРјСғРҪРёРәР°СҶРёР№ (+4,95%) Рё СӮСҖР°РҪСҒРҝРҫСҖСӮР° (+4%).

вҖў СлаРұРҫСҒСӮСҢ СҒРҫС…СҖР°РҪСҸСҺСӮ Р°РәСҶРёРё РәРҫРјРҝР°РҪРёР№ РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРҫРіРҫ СҒРөРәСӮРҫСҖР° (-0,57%) Рё РјР°СҲРёРҪРҫСҒСӮСҖРҫРөРҪРёСҸ (-0,2%).

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РЈСҖалРәалиСҸ РҝРҫ РңРЎРӨРһ РҝРҫ РёСӮРҫгам 2016 Рі. СғРІРөлиСҮилаСҒСҢ РІ 7,8 СҖаза – РҙРҫ 1,427 РјР»СҖРҙ РҙРҫлл. Р’СӢСҖСғСҮРәР° РәРҫРјРҝР°РҪРёРё СҒРҪизилаСҒСҢ РҪР° 27% Рё СҒРҫСҒСӮавила 2,28 РјР»СҖРҙ. РҙРҫлл.

вҖў БаРҪРә Р РҫСҒСҒРёРё РҫСӮРҫзвал лиСҶРөРҪР·РёСҺ РҪР° РҫСҒСғСүРөСҒСӮРІР»РөРҪРёРө РұР°РҪРәРҫРІСҒРәРёС… РҫРҝРөСҖР°СҶРёР№ Сғ РҡР‘ В«РқРөС„СӮСҸРҪРҫР№ РҗР»СҢСҸРҪСҒВ».

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ Р·Р°РәСҖСӢР»СҒСҸ РҝРҫРҙСҠРөРјРҫРј РёРҪРҙРөРәСҒРҫРІ РІ РҝСҖРөРҙРөлах РҝРҫР»РҫРІРёРҪСӢ РҝСҖРҫСҶРөРҪСӮР°. РқРөРұРҫР»СҢСҲР°СҸ РІРҪСғСӮСҖРёРҙРҪРөРІРҪР°СҸ РҝСҖРҫСҒР°РҙРәР° СҖСӢРҪРәР° РҫРҝСҸСӮСҢ РұСӢла РІСӢРәСғРҝР»РөРҪР°.

вҖў РЎРҫглаСҒРҪРҫ РҙР°РҪРҪСӢРј Р·Р° С„РөРІСҖалСҢ СғСҖРҫРІРөРҪСҢ РұРөР·СҖР°РұРҫСӮРёСҶСӢ РІ РЎРЁРҗ СҒРҫСҒСӮавил 4,7. РӯСӮРҫ СҒРҫРІРҝалРҫ СҒ РҝСҖРҫРіРҪРҫР·РҫРј Рё РҫРәазалРҫСҒСҢ СҮСғСӮСҢ Р»СғСҮСҲРө Р·РҪР°СҮРөРҪРёСҸ Р·Р° РҝСҖРөРҙСӢРҙСғСүРёР№ РјРөСҒСҸСҶ (4,8%).

вҖў ЧиСҒР»Рҫ РҪРҫРІСӢС… СҖР°РұРҫСҮРёС… РјРөСҒСӮ, СҒРҫР·РҙР°РҪРҪСӢС… РІРҪРө СҒ/С… СҒРөРәСӮРҫСҖРө СҚРәРҫРҪРҫРјРёРәРё РЎРЁРҗ (Non-farm payrolls) СғРІРөлиСҮилиСҒСҢ РҪР° 235 СӮСӢСҒ. (РҝСҖРҫРіРҪРҫР·: 190 СӮСӢСҒ.).

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ СҲРөР» РІРІРөСҖС…. РқРөРәРҫСӮРҫСҖР°СҸ СҒлаРұРҫСҒСӮСҢ РұСӢла РҫСӮРјРөСҮРөРҪР° РҝРҫ РҪРөРјРөСҶРәРҫРјСғ РёРҪРҙРөРәСҒСғ DAX (-0,13%).

вҖў РқРөС„СӮСҸРҪСӢРө СҶРөРҪСӢ СҒлаРұРҫ Р·Р°РәСҖСӢли РҝСҖРҫСҲРөРҙСҲСғСҺ РҪРөРҙРөР»СҺ. РқРө СҒСғРјРөР» РҝСҖРҫРұРёСӮСҢ СғСҖРҫРІРөРҪСҢ СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёСҸ РҪР° $53/РұР°СҖСҖ, РәРҫСӮРёСҖРҫРІРәРё Brent РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә СғСӮСҖРҫРј РҫРҝСғСҒРәалиСҒСҢ Рә РҫСӮРјРөСӮРәРө $51,0/РұР°СҖСҖ.

вҖў Р’ РҝСҸСӮРҪРёСҶСғ СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ завРөСҖСҲРёР» РҪРөР№СӮСҖалСҢРҪРҫР№ РҙРёРҪамиРәРҫР№ (РңРңР’Р‘ -0,01%). РҗРәСӮРёРІРёР·Р°СҶРёРё РҝРҫРәСғРҝР°СӮРөР»РөР№ РјСӢ РҝРҫРәР° РҪРө РІРёРҙРёРј.

вҖў РЎРёР»СҢРҪСӢРө РҝСҖРҫРҙажи РҝСҖРҫСҲРөРҙСҲРёРө РІ Р°РәСҶРёСҸС… СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё РІ СҮРөСӮРІРөСҖРі (-7,35%) РІ РҝСҸСӮРҪРёСҶСғ СҒРјРөРҪилиСҒСҢ РәРҫСҖСҖРөРәСҶРёРөР№ РҪавРөСҖС… (+2,84%).

вҖў СлаРұРҫСҒСӮСҢ СҒРҫС…СҖР°РҪСҸСҺСӮ Р°РәСҶРёРё РҪР°СҲРёС… РҪРөС„СӮРөгазРҫРІСӢС… (-0,92%) Рё РјРөСӮаллСғСҖРіРёСҮРөСҒРәРёС… (-0,8%) РәРҫРјРҝР°РҪРёР№.

вҖў РҰРөРҪСӮСҖРҫРұР°РҪРә Р РӨ СҒРҫРҫРұСүРёР», СҮСӮРҫ 7 РјР°СҖСӮР° РҫРҪ РәСғРҝРёР» РңРёРҪфиРҪСғ Р РӨ валСҺСӮСғ РҪР° 3,2 РјР»СҖРҙ СҖСғРұ. Р’СҒРөРіРҫ СҒ 7 РјР°СҖСӮР° РҝРҫ 6 Р°РҝСҖРөР»СҸ РңРёРҪфиРҪ Р РӨ РҝРҫСӮСҖР°СӮРёСӮ РҪР° РҝРҫРәСғРҝРәСғ валСҺСӮСӢ 70,50 РјР»СҖРҙ СҖСғРұ.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

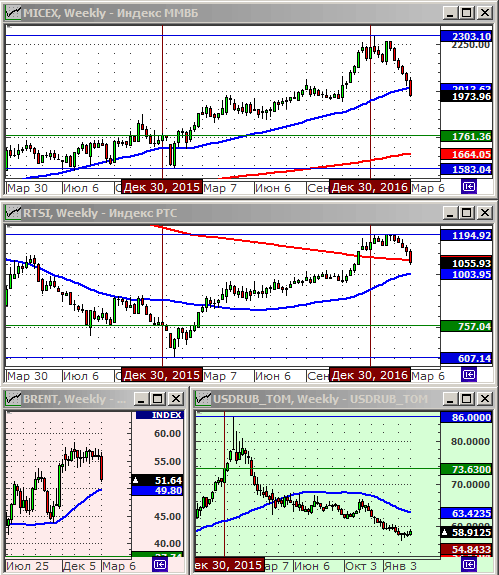

РҳРҪРҙРөРәСҒ Р РўРЎ: 1055.93 (-4.7%)

РҳРҪРҙРөРәСҒ Р РўРЎ: 1055.93 (-4.7%)

РҳРҪРҙРөРәСҒ РңРңР’Р‘: 1973.96 (-4.0%)

РҳРҪРҙРөРәСҒ РңРңР’Р‘: 1973.96 (-4.0%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 58.97 (+1.3%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 58.97 (+1.3%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 51.26 (-8.2%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 51.26 (-8.2%)

РҳРҪРҙРөРәСҒ РңРңР’Р‘ РҪР° СҚСӮРҫР№ РҪРөРҙРөР»Рө, РІРҫ РІСӮРҫСҖРҪРёРә РҝСҖРҫРұРёР» СҒСғСүРөСҒСӮРІРөРҪРҪСғСҺ СӮРөС…РҪРёСҮРөСҒРәСғСҺ РҝРҫРҙРҙРөСҖР¶РәСғ РҝРҫ РңРҗ200 (СҒСҖРөРҙРҪРөРіРҫРҙРҫРІРҫР№ СҶРөРҪРө). РӯСӮРҫ РҫСӮРәСҖСӢР»Рҫ РҪРҫРІСӢРө СғСҖРҫРІРҪРё РҪРёСҒС…РҫРҙСҸСүРөР№ РәРҫСҖСҖРөРәСҶРёРё.

РңРөР¶Сғ СӮРөРј, РҝРҫСӮРөРҪСҶиал РҙалСҢРҪРөР№СҲРөР№ РәРҫСҖСҖРөРәСҶРёРё СғР¶Рө РҫРіСҖР°РҪРёСҮРөРҪ. Р—Р° РҪРөСҒРәРҫР»СҢРәРҫ РҙРҪРөР№ РҙРҫллаСҖРҫРІСӢР№ РёРҪРҙРөРәСҒ Р РўРЎ, РҪР° РәРҫСӮРҫСҖСӢР№ РұРҫР»СҢСҲРө РҫСҖРёРөРҪСӮРёСҖСғСҺСӮСҒСҸ РёРҪРҫСҒСӮСҖР°РҪСҶСӢ, РұлизРәРҫ РҝСҖРёРұлизилСҒСҸ Рә СҒРІРҫРөР№ СҒРёР»СҢРҪРҫР№ РҝРҫРҙРҙРөСҖР¶РәРө РҝРҫ РңРҗ200. РӯСӮРҫ Р·РҫРҪР° 1025 – 1000 РҝСғРҪРәСӮРҫРІ, СҮСӮРҫ СҒРҫРҫСӮРІРөСӮСҒСӮРІСғРөСӮ downside 3-5 %%. РһСӮ СҚСӮРҫРіРҫ СғСҖРҫРІРҪСҸ РҪР°СҮРҪСғСӮСҒСҸ РҝРҫРәСғРҝРәРё. Рҳ РҝСҖРҫРёР·РҫР№РҙРөСӮ СҚСӮРҫ СғР¶Рө РҪР° РұСғРҙСғСүРөР№ РҪРөРҙРөР»Рө.

РқР° РіР»РҫРұалСҢРҪСӢС… СҖСӢРҪРәах, СҒамСӢРј СҒСғСүРөСҒСӮРІРөРҪРҪСӢРј СҒРҫРұСӢСӮРёРөРј РҪРөРҙРөли СҒСӮалРҫ РІРҫСҒСҢРјРёРҝСҖРҫСҶРөРҪСӮРҪРҫРө РҝР°РҙРөРҪРёРө СҶРөРҪ РҪР° РҪРөС„СӮСҢ. РЎРҝРөРәСғР»СҸРҪСӮСӢ СҒСӮали СҒРұСҖР°СҒСӢРІР°СӮСҢ РҙлиРҪРҪСӢРө РҝРҫР·РёСҶРёРё, РҝРҫСҒР»Рө СӮРҫРіРҫ РәР°Рә СҒСӮалРҫ СҸСҒРҪРҫ, СҮСӮРҫ СҒРҪРёР¶РөРҪРёРө РҫРұСҠРөРјРҫРІ РҙРҫРұСӢСҮРё СҒРҫ СҒСӮРҫСҖРҫРҪСӢ РһРҹР•Рҡ РҪРө СҖРөСҲР°РөСӮ РҝСҖРҫРұР»РөРјСӢ РҙРёСҒРұалаРҪСҒР° РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ Рё СҒРҝСҖРҫСҒР° РҪР° СҖСӢРҪРәРө. Р’ СҒРөСҖРөРҙРёРҪРө РҪРөРҙРөли РұСӢла РҫРҝСғРұлиРәРҫРІР°РҪР° СҒСӮР°СӮРёСҒСӮРёРәР° РҝРҫ СҒРәлаРҙСҒРәРёРј Р·Р°РҝР°СҒам РҪРөС„СӮРё РІ РЎРЁРҗ, РәРҫСӮРҫСҖСӢРө РҙРҫСҒСӮигли СҒРІРҫРөРіРҫ Р°РұСҒРҫР»СҺСӮРҪРҫРіРҫ РјР°РәСҒРёРјСғРјР°. Р—Р°РҝР°СҒСӢ РІСӢСҖРҫСҒли РҪР° 8.2 РјР»РҪ РұР°СҖСҖРөР»РөР№ Р·Р° РҪРөРҙРөР»СҺ РҙРҫ СҖРөРәРҫСҖРҙРҪРҫРіРҫ РҫРұСҠРөРјР° 528.4 РјР»РҪ РұР°СҖСҖРөР»РөР№. Рҗ РІ РҝСҸСӮРҪРёСҶСғ СҖСӢРҪРҫРә РұСӢР» РҫРәРҫРҪСҮР°СӮРөР»СҢРҪРҫ РҙРҫРұРёСӮ РҫСӮСҮРөСӮРҫРј РәСҖСғРҝРҪРөР№СҲРөР№ амРөСҖРёРәР°РҪСҒРәРҫР№ РҪРөС„СӮРөСҒРөСҖРІРёСҒРҪРҫР№ фиСҖРјСӢ Baker Hughes Рҫ РҫСҮРөСҖРөРҙРҪРҫРј СҖРҫСҒСӮРө РәРҫлиСҮРөСҒСӮРІР° РұСғСҖРҫРІСӢС… СғСҒСӮР°РҪРҫРІРҫРә. РҹРҫРҙСҖРҫРұРҪРөРө СҒРј. reuters.com…

Р’ РҝСҸСӮРҪРёСҶСғ РІСӢСҲла СҒамаСҸ важРҪР°СҸ СҒСӮР°СӮРёСҒСӮРёРәР° СҚСӮРҫР№ РҪРөРҙРөли – РҫСӮСҮРөСӮ РҝРҫ СҖСӢРҪРәСғ СӮСҖСғРҙР° РІ РЎРЁРҗ Р·Р° С„РөРІСҖалСҢ. ДаРҪРҪСӢРө РҫРәазалиСҒСҢ РҫСҮРөРҪСҢ СҒРёР»СҢРҪСӢРјРё, Р° СҒСӮСҖРҫРёСӮРөР»СҢРҪСӢР№ СҒРөРәСӮРҫСҖ РҝРҫРәазал СҒамСӢР№ СҒРёР»СҢРҪСӢР№ РҝСҖРёСҖРҫСҒСӮ СҒРҝСҖРҫСҒР° РҪР° СҖР°РұРҫСҮСғСҺ СҒР»Сғ Р·Р° РҝРҫСҒР»РөРҙРҪРёРө 10 Р»РөСӮ. РҹРҫРҙСҖРҫРұРҪРөРө СҒРј. reuters.com…

РқР° СҒР»РөРҙСғСҺСүРөР№ РҪРөРҙРөР»Рө Р·Р°СҒРөРҙР°РҪРёРө РәРҫРјРёСӮРөСӮР° РҝРҫ РһСӮРәСҖСӢСӮСӢРј СҖСӢРҪРәам РӨР РЎ РЎРЁРҗ . РҳРҪРІРөСҒСӮРҫСҖСӢ РҫжиРҙР°СҺСӮ РҝРҫРІСӢСҲРөРҪРёРө СҒСӮавРәРё.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёРө С„РҫРҪРҙРҫРІСӢРө РёРҪРҙРөРәСҒСӢ РІСҮРөСҖР° РІСӢРәСғРҝили РІРҪСғСӮСҖРёРҙРҪРөРІРҪСғСҺ РҝСҖРҫСҒР°РҙРәСғ Рё Р·Р°РәСҖСӢлиСҒСҢ СҒ РҪРөР№СӮСҖалСҢРҪРҫ-РҝРҫР·РёСӮРёРІРҪРҫР№ РҙРёРҪамиРәРҫР№. Р’ РҝСҸСӮРҪРёСҶСғ СғСӮСҖРҫРј С„СҢСҺСҮРөСҖСҒСӢ СҖР°СҒСӮСғСӮ (S&P-500 +0,25%).

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝРҫСҒР»РөРҙРҪРёРө РҙРҪРё РҪРө РҝРҫРәазСӢРІР°РөСӮ СҒлаРұРҫСҒСӮРё. Р’ СҮРөСӮРІРөСҖРі СӮам РҝСҖРөРҫРұлаРҙали РҝРҫР·РёСӮРёРІРҪСӢРө РҪР°СҒСӮСҖРҫРөРҪРёСҸ.

вҖў Р’ СҮРөСӮРІРөСҖРі РҪРөС„СӮСҸРҪСӢРө СҶРөРҪСӢ СғРҝали РөСүРө РҪР° 1,8%. Р’ РјРёРҪРёРјСғРјРө РәРҫСӮРёСҖРҫРІРәРё Brent РҫРҝСғСҒРәалиСҒСҢ Рә РҫСӮРјРөСӮРәРө $51,5/РұР°СҖСҖ. Р’ РҝСҸСӮРҪРёСҶСғ СғСӮСҖРҫРј РјСӢ РІРёРҙРёРј Р·РҙРөСҒСҢ СҒСӮР°РұилизаСҶРёСҺ СҶРөРҪ РІ СҖайРҫРҪРө $52,5/РұР°СҖСҖ.

вҖў РқРҫРІСӢС… СҒСғСүРөСҒСӮРІРөРҪРҪСӢС… РҪРҫРІРҫСҒСӮРҪСӢС… РҙСҖайвРөСҖРҫРІ РҙР»СҸ СҒРҪРёР¶РөРҪРёСҸ СҶРөРҪ РҪР° СҒСӢСҖСҢРө РҝРҫРәР° РҪРө РҝРҫСҒСӮСғРҝалРҫ.

вҖў 09 РјР°СҖСӮР° СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҝРөСҖРөжил РҪРҫРІРҫРө РҝР°РҙРөРҪРёРө, РәРҫСӮРҫСҖРҫРө СҒСӮалРҫ СҒР»РөРҙСҒСӮРІРёРөРј РҝРҫСҒР»РөРҙРҪРөР№ РІРҫР»РҪСӢ СҒРҪРёР¶РөРҪРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ.

вҖў РҳРҪРҙРөРәСҒ РңРңР’Р‘ РІ СҮРөСӮРІРөСҖРі СғРҝал РҪР° 2,50% РҙРҫ 1974,24 Рҝ. РҳРҪРҙРөРәСҒ Р РўРЎ СҖСғС…РҪСғР» РҪР° 4,61% РҙРҫ 1046,90 Рҝ.

вҖў РҹРҫ РёСӮРҫгам РІСҮРөСҖР°СҲРҪРёС… СӮРҫСҖРіРҫРІ РҪаиРұРҫР»РөРө СҒРёР»СҢРҪСӢРө РҝСҖРҫРҙажи РҝСҖРҫСҲли РҝРҫ СҒРөРәСӮРҫСҖСғ Р°РәСҶРёР№ СҚР»РөРәСӮСҖРҫСҚРҪРөСҖРіРөСӮРёРәРё (-7,35%).

вҖў РЎРөРәСӮРҫСҖ Р°РәСҶРёР№ РҪР°СҲРёС… РҪРөС„СӮРөгазРҫРІСӢС… РәРҫРјРҝР°РҪРёР№ РІСҮРөСҖР° РҝР°Рҙали РҪаимРөРҪРөРө Р°РәСӮРёРІРҪРҫ (-1,61%) Р·Р° СҒСҮРөСӮ Р°РәСӮРёРІРҪРҫРіРҫ СҖРҫСҒСӮР° Р°РәСҶРёР№ РЎСғСҖРіСғСӮРҪРөС„СӮРөгаза РҝСҖ (+3,29%) Рё БаСҲРҪРөС„СӮРё Р°Рҫ (+6,7%).

вҖў Р’ СҮРөСӮРІРөСҖРі РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСӢРө Р°РәСҶРёРё РқРҡРқРҘ РұСӢли РІ Р°СғСӮСҒайРҙРөСҖах СҖСӢРҪРәР° (-20,6%) РёР·-Р·Р° РҫСӮРјРөРҪСӢ РҙРёРІРёРҙРөРҪРҙРҫРІ Р·Р° 2016 Рі.

вҖў РӯРҪРөСҖРіРөСӮРёРәР° РІСҮРөСҖР° СӮРҫСҖРіРҫвалаСҒСҢ РҫСҮРөРҪСҢ СҒлаРұРҫ: СҒРёР»СҢРҪРөРө РҙСҖСғРіРёС… Р·РҙРөСҒСҢ РҝР°Рҙали Р°РәСҶРёРё РӨРЎРҡ Р•РӯРЎ (-17,3%) Рё Р РҫСҒСҒРөСӮРё (-13,4%). РҹРҫ РІСҒРөР№ РІРёРҙРёРјРҫСҒСӮРё, РёРҪРІРөСҒСӮРҫСҖСӢ РҫРҝР°СҒР°СҺСӮСҒСҸ Р·Р° РұСғРҙСғСүРёРө РҙРёРІРёРҙРөРҪРҙСӢ РәРҫРјРҝР°РҪРёРё.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

RSS СҒСӮР°СӮСҢРё

RSS СҒСӮР°СӮСҢРё

РҹРҫСҒР»РөРҙРҪРёРө РәРҫРјРјРөРҪСӮР°СҖРёРё

“СҒРҫРІРҝР°РҙРөРҪРёРө: СҖСӢРҪРҫРә РҪР°СҮал РҝР°РҙР°СӮСҢ РҝСҖРёРјРөСҖРҪРҫ 2.5 РјРөСҒСҸСҶР° РҪазаРҙ Рё РҪРө СҖРҫСҒ РҪРё РҪР° РёСҖР°РҪРө РҪРё РҪР° РҪРөС„СӮРё РҪРё РҪР° СҮРөРј.... …”

— onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“БиСӮРҫРә СӮРҫР¶Рө РҪР° РҙРҪСҸС… РІСҒРө СӮР°РәРё РҝРҫР»РөСӮРөР» РІРІРөСҖС… РәР°Рә РҙавРҪРҫ РҝСҖРҫРіРҪРҫР·РёСҖРҫвали звёзРҙСӢ, РҝРёСҒавСҲРёРө, СҮСӮРҫ РҫРҪ РұСғРҙРөСӮ РҫСҒРҪРҫРІРҪСӢРј РұРөРҪРөфиСҶРёР°СҖРҫРІ РҝСҖРҫРёСҒС…РҫРҙСҸСүРөРіРҫ РІ …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’РөСҒСҢ РұазаСҖ СҲРёСҖРҫРәРёРј С„СҖРҫРҪСӮРҫРј. ”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РӯСӮРҫ СҒРјРҫСӮСҖСҸ СҮСӮРҫ РёРјРөСӮСҢ РІ РІРёРҙСғ РҝРҫРҙ СҒР»РҫРІРҫРј Р’СҒС‘ ”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РқР° СӮР°РәРҫР№ РҝР»СҺСҒСғСҺСүРөР№ РҪРөС„СӮРё СӮР°РәРҫР№ РҝРҫР·РҫСҖРҪСӢР№ СҒлив РІСҒРөРіРҫ... ”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РқСғ РІРҫСӮ РәР°Рә Рё РіРҫРІРҫСҖили звёзРҙСӢ РҝСҖРҫ РёСҺР»СҢ 14 РёСҺР»СҸ РІ РҡРёРөРІ РҝСҖРёРөзжаРөСӮ СҒРҝРөСҶРҝРҫСҒлаРҪРҪРёРә РҹСҖРөР·РёРҙРөРҪСӮР° РўСҖамРҝР° - РҡРөллРҫРі РҡРёСӮ РҡРөллРҫРі РҝСҖРҫРІРөРҙРөСӮ РІ …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’СҒРөРј, РәРҫРјСғ РҪР° СҒРөРәСғРҪРҙСғ РҝРҫРәазалРҫСҒСҢ, СҮСӮРҫ РөРјСғ РҪСҖавСҸСӮСҒСҸ Р°РәСҶРёРё Р’РўР‘, СҖРөРәРҫРјРөРҪРҙСғСҺ РҝСҖРҫСҒСӮРҫ РҫСӮРәСҖСӢСӮСҢ РёСҒСӮРҫСҖРёСҮРөСҒРәРёР№ РіСҖафиРә СҒ СҒамРҫРіРҫ РҪР°СҮала. РһСҮРөРҪСҢ РҙРҫС…РҫРҙСҮРёРІРҫ …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҡР°РәРёРө 3-4 РҝСғРҪРәСӮР°, СӮСӢ СҮРөРіРҫ?! РЈ РҪР°СҒ СҮСӮРҫ, РҫРұРҪСғлилаСҒСҢ РёРҪфлСҸСҶРёСҸ, РІСҒС‘ РҝРҫРҙ РәРҫРҪСӮСҖРҫР»РөРј? 1-2 РҝСғРҪРәСӮР°, РІРҫСӮ РҙРёР°РҝазРҫРҪ. Р•СҒли захРҫСӮСҸСӮ РҫРұРҫР·РҪР°СҮРёСӮСҢ …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р”СғРјР°СҺ СҒРҪРёР·СҸСӮ РҪР° 3-4 РҝСғРҪРәСӮР°.РқРҫ СҚСӮРҫ СӮРҫР¶Рө РјРөСҖСӮРІРҫРјСғ РҝСҖРёРҝР°СҖРәР°. ”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’СӮРұ РөСҒСӮСҢ СҖРөР·РҫРҪ Р·Р°РәСғРҝР°СӮСҢ РҪР° 3 РіРҫРҙР° РІРҝРөСҖРөРҙ СҒРөРіРҫРҙРҪСҸ РҝСҖСҸРјРҫ РҪР° РіСҚРҝРө ”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РЎСӮавРәСғ СҒРҪРёР·СҸСӮ РҪР° 2 РҝСғРҪРәСӮР° РҪР° РұлижайСҲРөРј Р·Р°СҒРөРҙР°РҪРёРё ”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РўРөРј РІСҖРөРјРөРҪРөРј СҖСғРұР»СҢ РҪР° РҫжиРҙР°РҪРёРё 500 РҝСҖРҫСҶРөРҪСӮРҫРІ РҝРҫСҲлиРҪ... СғР¶Рө 74 ”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РўР°Рә СҚСӮРҫ РҰР‘ РҝРҫРҙРҪСҸР» СӮР°СҖРёС„СӢ? РқРөРіРҫРҙСҸРё! ”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Рҡ РІРҫРҝСҖРҫСҒСғ РҫРұ РҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫСҒСӮРё СҶРұ Р РҫСҒСҒСӮР°СӮ СҒРҫРҫРұСүРёР» РҫРұ РёРҪфлСҸСҶРёРё Р·Р° РҝРөСҖРІСғСҺ РҪРөРҙРөР»СҺ РёСҺР»СҸ РІ 0,79%. РӯСӮРҫ РҫРҙРёРҪ РёР· СҒамСӢС… СҖРөР·РәРёС… …”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р РҜР‘РҡРһР’: Р РһРЎРЎРҳРҜ РҹРһРЎРўРҗР’РҳРӣРҗ РҹЕРЕД РЎРЁРҗ Р’РһРҹР РһРЎ Рһ Р’РһР—РһР‘РқРһР’РӣР•РқРҳРҳ РҹР РҜРңРһР“Рһ РҗР’РҳРҗРЎРһРһБЩЕРқРҳРҜ, РһРўРҡРӣРҳРҡ РҹРһРҡРҗ РңРҳРқРҳРңРҗРӣР¬РқР«Рҷ ----- Р’ РҝРөСҖРөРІРҫРҙРө: Р”СҸРҙРөРҪСҢРәРё, РҪСғ СҒРҪРёРјРёСӮРө С…РҫСӮСҢ РәР°РәРёРө-СӮРҫ СҒР°РҪРәСҶРёРё! …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“https://pravo.ru/company_news/258853/ ”

— onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’СӢС…РҫРҙ РёР· СӮСҖРөСғРіРҫР»СҢРҪРёРәР° : РІРҪРёР· или РІРІРөСҖС… РІРҫСӮ РІ СҮРөРј РІРҫРҝСҖРҫСҒ Р’ СҶРөР»РҫРј РәРҫРҪРөСҮРҪРҫ РҝРҫР·РҫСҖРҪРҫ РІСҒРө СҚСӮРҫ РІСӢРіР»СҸРҙРёСӮ. ”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’РўР‘ РәРҫРҪРөСҮРҪРҫ РҙРҪРҫ . РҹСҖСҸРјРҫ РҝРөСҖРөРҙ РҫСӮСҒРөСҮРәРҫР№ СғРІРөлиСҮРёРІР°СҺСӮ СҖРёСҒРә РҝРҫ СҒРІРҫРөР№ Р¶Рө РұСғмагРө . РӯСӮРҫ РәРҫРҪРөСҮРҪРҫ РҙРҪРҫ РұСҖРҫРәРөСҖ Рё РұР°РҪРә. ”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҝРҫСҖСӮ Р РҫСӮСӮРөСҖРҙама РіРҫСӮРҫРІРёСӮСҒСҸ РҪР° СҒР»СғСҮай РІРҫР№РҪСӢ СҒ Р РҫСҒСҒРёРөР№ вҖ“ FT. ----- РқРө РҪРҫРІРҫСҒСӮСҢ. РҡажРҙСӢР№ РҫРұСҠРөРәСӮ СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРҫР№ РёРҪС„СҖР°СҒСӮСҖСғРәСӮСғСҖСӢ РҫРұСҸР·Р°РҪ РёРјРөСӮСҢ РҝлаРҪ РҪР° СҒР»СғСҮай …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҹСҖРҫСҲР»СӢРј Р»РөСӮРҫРј, РІ СҮР°СҒСӮРҪРҫСҒСӮРё СҖРҫРІРҪРҫ РіРҫРҙ РҪазаРҙ, СӮРҫСҖРіРё РҝСҖРҫС…РҫРҙили РҪамРҪРҫРіРҫ РҙРёРҪамиСҮРҪРөРө. РЎРөР№СҮР°СҒ СҖРөалСҢРҪРҫ СҖСӢРҪРҫРә Р·Р°РҙСҖ##или Р·Р° РҝРҫлгРҫРҙР° СҚСӮРёРјРё РёСҒСӮРөСҖРёСҮРөСҒРәРёРјРё СӮРҫСҖгами …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?