РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә СҒРјРҫРі СҖР°СҒРәСҖСӢСӮСҢ РҝРҫСӮРөРҪСҶиал СҖРҫСҒСӮР° РҝРҫСҒР»Рө РҪРҫРІРҫР№ РҝРҫСҖСҶРёРё СҒРёР»СҢРҪСӢС… РәРІР°СҖСӮалСҢРҪСӢС… РҫСӮСҮРөСӮРҫРІ

вҖў РҹСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РўСҖамРҝ РІРҪРҫРІСҢ РҫРұСҖСғСҲРёР»СҒСҸ СҒ РәСҖРёСӮРёРәРҫР№ РҪР° РӨР РЎ, СҒСҒСӢлаСҸСҒСҢ РҪР° РҝРҫСҒР»РөРҙРҪРёРө РҙР°РҪРҪСӢРө РҝРҫ РёРҪфлСҸСҶРёРё РҫСӮРјРөСӮРёРІ, СҮСӮРҫ РјРҫРҪРөСӮР°СҖРҪСӢРө влаСҒСӮРё РҝРҫРІСӢСҲР°СҺСӮ РәР»СҺСҮРөРІСғСҺ СҒСӮавРәСғ В«СҒлиСҲРәРҫРј РұСӢСҒСӮСҖРҫВ»

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РҫСӮРјРөСӮилиСҒСҢ РҝРҫР·РёСӮРёРІРҪРҫР№ РҙРёРҪамиРәРҫР№ РұлагРҫРҙР°СҖСҸ РІСӢСҒРҫРәРҫРјСғ СҒСӮР°СҖСӮСғ СӮРҫСҖРіРҫРІ РҪР° РЈРҫлл-СҒСӮСҖРёСӮ Рё СҒСӮР°РұилизаСҶРёРё РҪР°СҒСӮСҖРҫРөРҪРёР№ РҪР° РҙСҖСғРіРёС… СҖСӢРҪРәах

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІРҫ РІСӮРҫСҖРҪРёРә СғРјРөСҖРөРҪРҪРҫ РҝРҫРІСӢСҒилиСҒСҢ, РІР·РІРөСҲРёРІР°СҸ СҒ РҫРҙРҪРҫР№ СҒСӮРҫСҖРҫРҪСӢ РҝРҫСӮРөРҪСҶиалСҢРҪРҫРө СғРІРөлиСҮРөРҪРёРө СҖРёСҒРәРҫРІ РёР·-Р·Р° РҝСҖРҫСӮРёРІРҫСҒСӮРҫСҸРҪРёСҸ РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии СҒ РәСҖСғРҝРҪРөР№СҲРёРјРё РҝРҫСӮСҖРөРұРёСӮРөР»СҸРјРё СҒ РҙСҖСғРіРҫР№ СҖРҫСҒСӮ РҙРҫРұСӢСҮРё СҒлаРҪСҶРөРІРҫР№ РҪРөС„СӮРё Рё РІ СҶРөР»РҫРј СҒРұалаРҪСҒРёСҖРҫРІР°РҪРҪРҫРө СҒРҫСҒСӮРҫСҸРҪРёРө СҖСӢРҪРәР° РҪР°РәР°РҪСғРҪРө РІСҒСӮСғРҝР»РөРҪРёСҸ РІ СҒРёР»Сғ СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РҳСҖР°РҪР°

вҖў РЎРөРҪР°СӮРҫСҖ РӣРёРҪРҙСҒРё Р“СҖСҚС…РөРј РҫРұРІРёРҪила РҪР°СҒР»РөРҙРҪРҫРіРҫ РҝСҖРёРҪСҶР° РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии СалмаРҪР° РІ Р·Р°РәазРө СғРұРёР№СҒСӮРІР° РҫРҝРҝРҫР·РёСҶРёРҫРҪРҪРҫРіРҫ Р¶СғСҖРҪалиСҒСӮР° РҘР°СҲРҫРіРіРё

вҖў РҹРҫ РјРҪРөРҪРёСҺ РҪРөРәРҫСӮРҫСҖСӢС… РҫСӮСҖР°СҒР»РөРІСӢС… РҪР°РұР»СҺРҙР°СӮРөР»РөР№ РЎР°СғРҙРҫРІСҒРәР°СҸ РҗСҖавиСҸ РІ РәР°СҮРөСҒСӮРІРө В«РҝСҖРөРҙСғРҝСҖРөРҙРёСӮРөР»СҢРҪРҫРіРҫ РІСӢСҒСӮСҖРөла» РјРҫР¶РөСӮ РҫРіСҖР°РҪРёСҮРёСӮСҢ РҙРҫРұСӢСҮСғ РҪР° 500 СӮСӢСҒ. РұР°СҖСҖ/СҒСғСӮРәРё

вҖў РҹРҫ РҫСҶРөРҪРәам РҪР°РұР»СҺРҙР°СӮРөР»РөР№, СҚРәСҒРҝРҫСҖСӮ РёР· РҳСҖР°РҪР° РІ РҝРөСҖРІСӢРө РҪРөРҙРөли РҫРәСӮСҸРұСҖСҸ РұСӢР» РұлизРәРҫ Рә 1,5 РјР»РҪ РұР°СҖСҖ/СҒСғСӮРәРё, РҪР° РҝРёРәРө РІРөСҒРҪРҫР№ РҫРҪ СҒРҫСҒСӮавлСҸР» РҝРҫСҖСҸРҙРәР° 2,5 РјР»РҪ РұР°СҖСҖ/СҒСғСӮРәРё

вҖў РқалРҫРіРҫРІСӢР№ РҝРөСҖРёРҫРҙ Рё РҝСҖРөРҙСҒСӮРҫСҸСүРёРө РІСӢРҝлаСӮСӢ РҙРёРІРёРҙРөРҪРҙРҫРІ РІ СҒРҫСҮРөСӮР°РҪРёРё СҒ РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРөРј СҶРөРҪ РҪР° РҪРөС„СӮСҢ РҝРҫРјРҫгли СҖСғРұР»СҺ РҝСҖРҫРҙавиСӮСҢ РҙРҫллаСҖ РҙРҫ 65,30 СҖСғРұ., Р° РөРІСҖРҫ вҖ“ РҙРҫ 75,50 СҖСғРұ.

вҖў Р’РўР‘ РјРҫР¶РөСӮ РҝРҫР»СғСҮРёСӮСҢ РҙРҫР»СҺ Fesco РІ РўСҖР°РҪСҒРәРҫРҪСӮРөР№РҪРөСҖРө Р·Р° РҙРҫлги

вҖў РҹРҫР»СҺСҒ Р·Р° 9 РјРөСҒСҸСҶРөРІ СғРІРөлиСҮРёР» РҝСҖРҫРёР·РІРҫРҙСҒСӮРІРҫ Р·РҫР»РҫСӮР° РҪР° 13,9%, РҙРҫ 1,8 РјР»РҪ СғРҪСҶРёР№

вҖў РӣСғРәРҫР№Р» РІ СҖамРәах buy back 8-12 РҫРәСӮСҸРұСҖСҸ РІСӢРәСғРҝРёР» Р°РәСҶРёРё РҪР° $48,67 РјР»РҪ

вҖў Р“СҖСғРҝРҝР° РңРңРҡ Р·Р° 9 РјРөСҒСҸСҶРөРІ СҒРҪизила РІСӢРҝСғСҒРә СҒСӮали РҪР° 0,2%, РҙРҫ 9,55 РјР»РҪ СӮРҫРҪРҪ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҝСҖРҫРІРөР» СӮРҫСҖРіРё РұРөР·РІРҫР»СҢРҪРҫ Рё завРөСҖСҲРёР» РҪР° РҫСӮСҖРёСҶР°СӮРөР»СҢРҪРҫР№ СӮРөСҖСҖРёСӮРҫСҖРёРё, РҪРө СҒСғРјРөРІ РҪайСӮРё РІ СҒРөРұРө Р¶РөлаРҪРёРө РҝСҖРҫРҙРҫлжиСӮСҢ РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРө РҝРҫСҒР»Рө СҒамРҫР№ РҪРөСғРҙР°СҮРҪРҫР№ СҒ РјР°СҖСӮР° СҚСӮРҫРіРҫ РіРҫРҙР° СӮРҫСҖРіРҫРІРҫР№ РҪРөРҙРөли

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҝРҫР»СғСҮили РҝРҫРҙРҙРөСҖР¶РәСғ РҫСӮ СғРјРөРҪСҢСҲРөРҪРёСҸ СҖРёСҒРәРҫРІ «жРөСҒСӮРәРҫРіРҫВ» РІСӢС…РҫРҙР° Р’РөлиРәРҫРұСҖРёСӮР°РҪРёРё РёР· ЕС Рё РІСҒР»РөРҙ Р·Р° РёРҪРҙРөРәСҒами РЎРЁРҗ СҮР°СҒСӮРёСҮРҪРҫ СҒРҪСҸли СӮРөС…РҪРёСҮРөСҒРәСғСҺ РҝРөСҖРөРҝСҖРҫРҙР°РҪРҪРҫСҒСӮСҢ

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә СҒРјРҫгли РҫСӮРҫСҖРІР°СӮСҢСҒСҸ РҫСӮ РҪРөРіР°СӮРёРІРҪРҫР№ РҙРёРҪамиРәРё РҪР° С„РҫРҪРҙРҫРІСӢС… СҖСӢРҪРәах, РҝРөСҖРөРәР»СҺСҮРёРІ РІРҪРёРјР°РҪРёРө РҪР° РІРҫР·РҪРёРәСҲСғСҺ РҪР°РҝСҖСҸР¶РөРҪРҪРҫСҒСӮСҢ РјРөР¶РҙСғ лиРҙРөСҖРҫРј РһРҹР•Рҡ РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавиРөР№ Рё СҒСӮСҖР°РҪами Р—Р°РҝР°РҙР° РҝРҫСҒР»Рө РёСҒСҮРөР·РҪРҫРІРөРҪРёСҸ РҫРҝРҝРҫР·РёСҶРёРҫРҪРҪРҫРіРҫ Р¶СғСҖРҪалиСҒСӮР° РІ СҒСӮРөРҪах РҝРҫСҒРҫР»СҢСҒСӮРІР° СҚСӮРҫР№ СҒСӮСҖР°РҪСӢ РІ РўСғСҖСҶРёРё

вҖў РЎР°СғРҙРҫРІСҒРәР°СҸ РҗСҖавиСҸ РҝСҖРөРҙСғРҝСҖРөРҙила, СҮСӮРҫ РҪРө РҫСҒСӮавиСӮ РұРөР· РҫСӮРІРөСӮР° Р»СҺРұСӢРө СҒР°РҪРәСҶРёРё, РәРҫСӮРҫСҖСӢРө РјРҫРіСғСӮ РұСӢСӮСҢ РІРІРөРҙРөРҪСӢ РІ СҒРІСҸР·Рё СҒ РҝРҫРҙРҫР·СҖРөРҪРёСҸРјРё РІ СғСҒСӮСҖР°РҪРөРҪРёРё РҪРөСғРіРҫРҙРҪРҫРіРҫ Р¶СғСҖРҪалиСҒСӮР°. РҹРөСҖРөРҙ СҚСӮРёРј РҝСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РўСҖамРҝ РҝСҖРёРіСҖРҫР·РёР» В«СҒСғСҖРҫРІСӢРј РҪР°РәазаРҪРёРөРјВ», РөСҒли СҒР»СғС…Рё Рҫ РөРіРҫ СғРұРёР№СҒСӮРІРө РҝРҫРҙСӮРІРөСҖРҙСҸСӮСҒСҸ

вҖў РҳСҖР°Рә РҝлаРҪРёСҖСғРөСӮ РҪР°СҖР°СҒСӮРёСӮСҢ РҝРҫСҒСӮавРәРё СҒСӢСҖРҫР№ РҪРөС„СӮРё РҪР° РјРёСҖРҫРІРҫР№ СҖСӢРҪРҫРә РҙРҫ 4 РјР»РҪ РұР°СҖСҖ/СҒСғСӮРәРё РІ РҝРөСҖРІРҫРј РәРІР°СҖСӮалРө 2019 РіРҫРҙР°; РҪР° СӮРөРәСғСүРёР№ РјРҫРјРөРҪСӮ РҫРҪРё СҒРҫСҒСӮавлСҸСҺСӮ СҖРөРәРҫСҖРҙРҪСӢРө 3,6 РјР»РҪ РұР°СҖСҖ/СҒСғСӮРәРё

вҖў РЎРЁРҗ РІ РҪРҫСҸРұСҖРө СғРІРөлиСҮР°СӮ РҙРҫРұСӢСҮСғ СҒлаРҪСҶРөРІРҫР№ РҪРөС„СӮРё РҪР° 98 СӮСӢСҒ РұР°СҖСҖРөР»РөР№ РІ РҙРөРҪСҢ, РҙРҫ 7,7 РјР»РҪ вҖ“ РңРёРҪСҚРҪРөСҖРіРҫ РЎРЁРҗ

вҖў РҹСҖРҫРҙажи валСҺСӮРҪРҫР№ РІСӢСҖСғСҮРәРё РІ РҝСҖРөРҙРҙРІРөСҖРёРё СғРҝлаСӮСӢ РҪалРҫРіРҫРІ Рё РІСӢРҝлаСӮ РҙРёРІРёРҙРөРҪРҙРҫРІ РҪР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө РҝСҖРҫРҙавили РҙРҫллаСҖ Рә 65,50 СҖСғРұ., Р° РөРІСҖРҫ вҖ“ Рә 75,90 СҖСғРұ.

вҖў РқРӣРңРҡ РІ III РәРІР°СҖСӮалРө СҒРҫС…СҖР°РҪила РІСӢРҝСғСҒРә СҒСӮали РҪР° СғСҖРҫРІРҪРө 4,38 РјР»РҪ СӮ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһРұСҠСҸРІР»РөРҪ РҝСҖРёРҪСғРҙРёСӮРөР»СҢРҪСӢР№ РІСӢРәСғРҝ Р°РәСҶРёР№ РҗРІСӮРҫР’РҗР—Р° Сғ РјРёРҪРҫСҖРёСӮР°СҖРёРөРІ. Р’РөСҖРҫСҸСӮРҪРҫ, Р°РәСҶРёРё РұСғРҙСғСӮ СӮРҫСҖРіРҫРІР°СӮСҢСҒСҸ РҪР° РұРёСҖР¶Рө РҪРө РјРөРҪРөРө СҮРөРј РҙРҫ 30 РҪРҫСҸРұСҖСҸ. РҹСҖРөРҙлагаРөРјР°СҸ СҶРөРҪР° РІ СҖамРәах РҪРҫРІРҫР№ РҫС„РөСҖСӮСӢ СҒРҫСҒСӮавлСҸРөСӮ 12,4 СҖСғРұ. Р·Р° РҫРұСӢРәРҪРҫРІРөРҪРҪСғСҺ Р°РәСҶРёСҺ Рё 12,2 СҖСғРұ.вҖ” Р·Р° РҝСҖРёРІРёР»РөРіРёСҖРҫРІР°РҪРҪСғСҺ. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

РҰР‘ РҝлаРҪРёСҖСғРөСӮ РҫРіСҖР°РҪРёСҮРёСӮСҢ СҖазмРөСҖ РјР°РәСҒималСҢРҪРҫ РҝР»РөСҮР° СҒ 1:50 РҙРҫ 1:30 РҙР»СҸ С„РҫСҖРөСҒ-РҙРёР»РөСҖРҫРІ. РЎСҖРҫРә СҒСғСүРөСҒСӮРІРҫРІР°РҪРёСҸ СӮРҫСҖРіРҫРІРҫРіРҫ СҒСҮРөСӮР° FOREX СҒРҫСҒСӮавлСҸРөСӮ РҫСӮ 31 РҙРҫ 182 РҙРҪРөР№ вҖҰ (Р’РөРҙРҫРјРҫСҒСӮРё)

РЎРұРөСҖРұР°РҪРә Р·Р°РҪСҸР» 6-Рө РјРөСҒСӮРҫ РІ РјРёСҖРө РҝРҫ СҮРёСҒР»Сғ РҝСҖРёРҪСҸСӮСӢС… РҝлаСӮРөР¶РөР№ РҝРҫ РұР°РҪРәРҫРІСҒРәРёРј РәР°СҖСӮам РІ СӮРҫСҖРіРҫРІСӢС… СӮРҫСҮРәах. (Р’РөРҙРҫРјРҫСҒСӮРё)

РҡР°РҙР°СҒСӮСҖРҫРІР°СҸ СҒСӮРҫРёРјРҫСҒСӮСҢ РәРҫРјРјРөСҖСҮРөСҒРәРҫР№ РҪРөРҙвижимРҫСҒСӮРё РІ РңРҫСҒРәРІРө Рё РҹРҫРҙРјРҫСҒРәРҫРІСҢРө СҖРөР·РәРҫ РІСӢСҖРҫСҒла (Р’РөРҙРҫРјРҫСҒСӮРё)

РҰРөРҪСӮСҖРҫРұР°РҪРә РҫСӮСҮРёСӮалСҒСҸ РҫРұ Р°РҪРҫмалСҢРҪРҫРј РҝР°РҙРөРҪРёРё РёРјРҝРҫСҖСӮР°. РӯСӮРҫ РјРҫР¶РөСӮ РіРҫРІРҫСҖРёСӮСҢ Рҫ РҝР°РҙРөРҪРёРё РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫРіРҫ Рё РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРҫРіРҫ СҒРҝСҖРҫСҒР°. (Р’РөРҙРҫРјРҫСҒСӮРё)

РЎРәРҫСҖРҫ СҖРҫСҒСҒРёР№СҒРәРёРө РёРҪСҒайРҙРөСҖСӢ Рё СҖСӢРҪРҫСҮРҪСӢРө РјР°РҪРёРҝСғР»СҸСӮРҫСҖСӢ СҒРјРҫРіСғСӮ РҙРҫРіРҫРІР°СҖРёРІР°СӮСҢСҒСҸ СҒ СҖРөРіСғР»СҸСӮРҫСҖРҫРј, Рё РҫСӮРәСғРҝР°СӮСҢСҒСҸ РҫСӮ СғРіРҫР»РҫРІРҪРҫР№ Рё Р°РҙРјРёРҪРёСҒСӮСҖР°СӮРёРІРҪРҫР№ РҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫСҒСӮРё. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

РһСӮСӮРҫРә СҒСҖРөРҙСҒСӮРІ РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ СғСҒилилСҒСҸ. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҪР° РёСҒС…РҫРҙРө РҪРөРҙРөли РұлагРҫРҙР°СҖСҸ влиСҸРҪРёСҺ СӮРөС…РҪРёСҮРөСҒРәРёС… фаРәСӮРҫСҖРҫРІ СҒРјРҫРі РҝСҖРёСғРәСҖР°СҒРёСӮСҢ СҒамСғСҺ РјСҖР°СҮРҪСғСҺ СӮРҫСҖРіРҫРІСғСҺ РҪРөРҙРөР»СҺ Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҒРөРјСҢ РјРөСҒСҸСҶРөРІ, РҝСҖРҫР№РҙСҸ СҮРөСҖРөР· РәСҖайРҪРө РІРҫлаСӮРёР»СҢРҪСӢРө СӮРҫСҖРіРё

вҖў РЎСӮР°СҖСӮ СҒРөР·РҫРҪР° РәРІР°СҖСӮалСҢРҪСӢС… РҫСӮСҮРөСӮРҪРҫСҒСӮРөР№ РІСӢРҙалСҒСҸ СҒРјРөСҲР°РҪРҪСӢРј: JPMorgan Chase (-1,1%) Рё Citigroup (+2,1%) РҝСҖРөРҙСҒСӮавили СҖРөР·СғР»СҢСӮР°СӮСӢ РІСӢСҲРө РҫжиРҙР°РҪРёР№, РІ СӮРҫ РІСҖРөРјСҸ РәР° Wells Fargo (+1,3%) РҪРө СҒРјРҫРі РёРј СҒРҫРҫСӮРІРөСӮСҒСӮРІРҫРІР°СӮСҢ, СҮСӮРҫ РҪРө РҝРҫРјРөСҲалРҫ РөРіРҫ Р°РәСҶРёСҸРј РҝРҫ РёСӮРҫгам РҙРҪСҸ РҝРҫРҙРҪСҸСӮСҢСҒСҸ РІ СҶРөРҪРө. РЎРҪРёР¶РөРҪРёРө СҒСӮРҫРёРјРҫСҒСӮРё Р°РәСҶРёР№ JPM РјРҫРіР»Рҫ РұСӢСӮСҢ РІСӢР·РІР°РҪРҫ РҫРҝР°СҒРөРҪРёСҸРјРё главСӢ РұР°РҪРәР° РІ РҫСӮРҪРҫСҲРөРҪРёРё СӮСҖРөРҪРёР№ РјРөР¶РҙСғ РЎРЁРҗ Рё РҡРёСӮР°РөРј

вҖў РҹСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РўСҖамРҝ РІ РёРҪСӮРөСҖРІСҢСҺ Fox News Рҙал РҝРҫРҪСҸСӮСҢ, СҮСӮРҫ РҫРҪ РҝРҫ-РҝСҖРөР¶РҪРөРјСғ РҫРұлаРҙР°РөСӮ РұРҫР»СҢСҲРёРј Р·Р°РҝР°СҒРҫРј РјРөСҖ, РәРҫСӮРҫСҖСӢР№ РјРҫР¶РөСӮ РҪР°РҪРөСҒСӮРё СғСүРөСҖРұ СҚРәРҫРҪРҫРјРёРәРө РҡРқР , СӮРөРј СҒамСӢРј РҪРёРІРөлиСҖРҫвав РҪР°РҙРөР¶РҙСӢ РҪР° СҒРјСҸРіСҮРөРҪРёРө В«СӮРҫСҖРіРҫРІРҫР№ РІРҫР№РҪСӢВ» РҝРҫСҒР»Рө СҒРҫРҫРұСүРөРҪРёР№ Рҫ РҝСҖРҫСҖР°РұРҫСӮРәРө СҒРҫРІРјРөСҒСӮРҪРҫР№ РІСҒСӮСҖРөСҮРё СҒ РЎРё РҰР·РёРҪСҢРҝРёРҪРөРј РҪР° РҝРҫР»СҸС… G-20 РІ РәРҫРҪСҶРө РҪРҫСҸРұСҖСҸ

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РҝРҫРҪизили СӮРөРјРҝСӢ РҝРҫРҪРёР¶РөРҪРёСҸ РҝРҫСҒР»Рө СҒРөСҖРёРё РҝСҖРҫвалСҢРҪСӢС… РҙРҪРөР№ РҙРҫ СҚСӮРҫРіРҫ, РІСӢР·РІР°РҪРҪСӢС… СғРІРөлиСҮРөРҪРёРөРј РҙРҫли РұРҫР»РөРө РҪР°РҙРөР¶РҪСӢС… Р°РәСӮРёРІРҫРІ

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РҪРө СҒРјРҫгли завРөСҖСҲРёСӮСҢ СӮРҫСҖРіРё РІ РҝСҸСӮРҪРёСҶСғ СғРІРөСҖРөРҪРҪСӢРј РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРөРј, РәРҫСӮРҫСҖРҫРө РҪР°РұР»СҺРҙалРҫСҒСҢ РІ СӮРөСҮРөРҪРёРө РҙРҪСҸ вҖ“ СғСҮР°СҒСӮРҪРёРәРё СҖСӢРҪРәР° РҝСҖРөРҙРҝРҫСҮли СҒРҫРәСҖР°СӮРёСӮСҢ РҙлиРҪРҪСӢРө РҝРҫР·РёСҶРёРё РҝРҫСҒР»Рө РҝСҖРөРҙСғРҝСҖРөР¶РҙРөРҪРёР№ РңРөР¶РҙСғРҪР°СҖРҫРҙРҪРҫРіРҫ СҚРҪРөСҖРіРөСӮРёСҮРөСҒРәРҫРіРҫ агРөРҪСӮСҒСӮРІР° Рҫ СӮРҫРј, СҮСӮРҫ СҒРҝСҖРҫСҒ РҪР° СҮРөСҖРҪРҫРө Р·РҫР»РҫСӮРҫ РјРҫР¶РөСӮ РҫРәазаСӮСҢСҒСҸ РҪРёР¶Рө РҝСҖРөРҙСӢРҙСғСүРёС… РҫСҶРөРҪРҫРә, РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә СҖСӢРҪРҫРә РҪРө РёСҒРҝСӢСӮСӢРІР°РөСӮ РҙРөфиСҶРёСӮР° РҝРҫСҒСӮавРҫРә

вҖў РЎСӮСҖР°РҪСӢ РһРҹР•Рҡ РІ СҒРөРҪСӮСҸРұСҖРө РёСҒРҝРҫР»РҪили Р’РөРҪСҒРәРҫРө СҒРҫглаСҲРөРҪРёРө РҪР° 121%, В«РҪРө РһРҹР•РҡВ» – РҪР° 37% – РңРӯРҗ

вҖў РңРӯРҗ РҝРҫРҪРёР·РёР»Рҫ РҝСҖРҫРіРҪРҫР· СҖРҫСҒСӮР° СҒРҝСҖРҫСҒР° РҪР° РҪРөС„СӮСҢ РІ 2018-2019 РіРі. РҪР° 110 СӮСӢСҒ. РұР°СҖСҖРөР»РөР№ РІ СҒСғСӮРәРё РІСҒР»РөРҙСҒСӮРІРёРө влиСҸРҪРёСҸ В«СӮРҫСҖРіРҫРІСӢС… РІРҫР№РҪВ», РҫСҒлаРұР»РөРҪРёСҸ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫРіРҫ СҖРҫСҒСӮР° Рё РҫСҒлаРұР»РөРҪРёСҸ валСҺСӮ, РәРҫСӮРҫСҖСӢРө РІРјРөСҒСӮРө СҒ СҖРҫСҒСӮРҫРј СҶРөРҪ РҫРіСҖР°РҪРёСҮили РІРҫР·РјРҫР¶РҪРҫСҒСӮРё РҝРҫРәСғРҝР°СӮРөР»РөР№

вҖў Р СғРұР»СҢ РҝСҖРҫРҙРҫлжил РёРіРҪРҫСҖРёСҖРҫРІР°СӮСҢ СӮРөРҪРҙРөРҪСҶРёРё РҪР° СҖСӢРҪРәРө СҚРҪРөСҖРіРҫРҪРҫСҒРёСӮРөР»РөР№ РұлагРҫРҙР°СҖСҸ РҝСҖРёРұлижРөРҪРёСҺ РәСҖСғРҝРҪСӢС… РҪалРҫРіРҫРІСӢС… РІСӢРҝлаСӮ Рё Р°РәРәСғРјСғлиСҖРҫРІР°РҪРёРё лиРәРІРёРҙРҪРҫСҒСӮРё РҝРҫРҙ РІСӢРҝлаСӮСӢ РҙРёРІРёРҙРөРҪРҙРҫРІ: РөРІСҖРҫ РҝРҫРҙРөСҲРөРІРөР» РҙРҫ 76,40 СҖСғРұ., РҙРҫллаСҖ РҫРҝСғСҒРәалСҒСҸ РҪРёР¶Рө 66,0 СҖСғРұ., РҪР° СғСӮСҖРҫ РҝРҫРҪРөРҙРөР»СҢРҪРёРәР° РІРөСҖРҪСғР»СҒСҸ Рә 66,20 СҖСғРұ.

вҖў РҗРәСҶРёРё Р СғСҒала РІСӢСҖРҫСҒли РҪР° 5% РҪР° СҖРөСҲРөРҪРёРё РңРёРҪфиРҪР° РЎРЁРҗ РҫСӮР»РҫжиСӮСҢ завРөСҖСҲРөРҪРёРө СҒРҙРөР»РҫРә СҒ РәРҫРјРҝР°РҪРёРөР№

вҖў S&P РҝРҫРјРөСҒСӮРёР»Рҫ СҖРөР№СӮРёРҪРі РқРңРўРҹ «ВВ-В» РҪР° РҝРөСҖРөСҒРјРҫСӮСҖ СҒ РҝРҫР·РёСӮРёРІРҪСӢРј РҝСҖРҫРіРҪРҫР·РҫРј

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

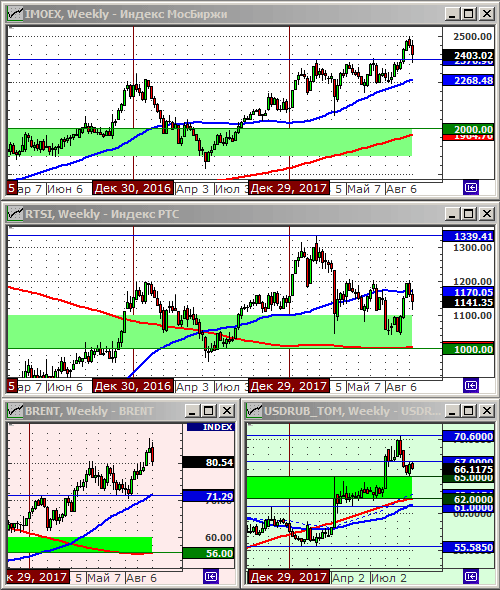

ДиРҪамиРәР° РёРҪРҙРөРәСҒРҫРІ Р·Р° РҪРөРҙРөР»СҺ:

РҳРҪРҙРөРәСҒ Р РўРЎ: 1141.35 (-1.6%)

РҳРҪРҙРөРәСҒ Р РўРЎ: 1141.35 (-1.6%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2403.02 (-2.0%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2403.02 (-2.0%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 66.12 (-0.7%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 66.12 (-0.7%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 80.54 (-4.2%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 80.54 (-4.2%)

РқаиРұРҫР»РөРө СҒСғСүРөСҒСӮРІРөРҪРҪСӢРј СҒРҫРұСӢСӮРёРөРј РҝСҖРҫСҲРөРҙСҲРөР№ РҪРөРҙРөли СҒСӮал РҫРұвал РҪР° амРөСҖРёРәР°РҪСҒРәРҫРј СҖСӢРҪРәРө. РҡР°Рә РІСҒРөРіРҙР°, РҪРёСҮРөРіРҫ РҪРө РҝСҖРөРҙРІРөСүалРҫ РұРөРҙСӢ, вҖҰ Рё РІ СҒСҖРөРҙСғ 10 РҫРәСӮСҸРұСҖСҸ, РҫСҒРҪРҫРІРҪСӢРө амРөСҖРёРәР°РҪСҒРәРёРө РёРҪРҙРөРәСҒСӢ СҖСғС…РҪСғли РҪР° 3-4 %%. РЎСӮРҫР»СҢ РјР°СҒСҒРҫРІСӢР№ СҒРұСҖРҫСҒ РұРёСҖР¶РөРІСӢС… РҝРҫР·РёСҶРёР№ РҫРұСғСҒР»РҫРІР»РөРҪ СҒРёР»СҢРҪСӢРјРё РҫжиРҙР°РҪРёСҸРјРё РәРҫСҖСҖРөРәСҶРёРё, РәРҫСӮРҫСҖРҫР№ РІ РЎРЁРҗ РҪРө РұСӢР»Рҫ, РҝСҖР°РәСӮРёСҮРөСҒРәРё 10 Р»РөСӮ. РЈР¶Рө РҙавРҪРҫ РҝРҫСҖР°.

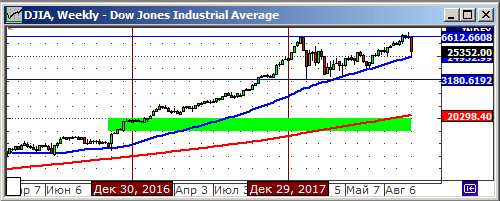

РўРөС…РҪРёСҮРөСҒРәР°СҸ РәР°СҖСӮРёРҪР° РҝРҫ РёРҪРҙРөРәСҒСғ Dow Jones Industrial Average СҖазвРҫСҖРҫСӮРҪР°СҸ. РқР° weekly РіСҖафиРәРө РјСӢ РІРёРҙРёРј РҙРІРҫР№РҪСғСҺ РІРөСҖСҲРёРҪСғ. Р’СҮРөСҖР° РІ РҝСҸСӮРҪРёСҶСғ РёРҪРҙРөРәСҒСӢ DOW, SP500 Рё Nasdaq Р·Р°РәРҫРҪСҮили СӮРҫСҖРіРё РҪР° СғСҖРҫРІРҪРө СӮРөС…РҪРёСҮРәРҫР№ РҝРҫРҙРҙРөСҖР¶РәРё РҝРҫ MA200. Р•СҒли РҪР° РұСғРҙСғСүРөР№ РҪРөРҙРөР»Рө, РҙРҫ СҒСҖРөРҙСӢ, РјСӢ СғРІРёРҙРёРј РҝСҖРҫРұРҫР№ СҚСӮРҫРіРҫ СғСҖРҫРІРҪСҸ, СӮРҫ СҒРёРіРҪал РҪР° СҖазвРҫСҖРҫСӮ СӮСҖРөРҪРҙ РІРҪРёР· РјРҫР¶РҪРҫ РұСғРҙРөСӮ СҒСҮРёСӮР°СӮСҢ РҝРҫРҙСӮРІРөСҖР¶РҙРөРҪРҪСӢРј.

РӨСғРҪРҙамРөРҪСӮалСҢРҪРҫР№ РҝСҖРёСҮРёРҪРҫР№ Рә РәРҫСҖСҖРөРәСҶРёРё РҪР° РјРёСҖРҫРІСӢС… СҖСӢРҪРәах СҸРІР»СҸРөСӮСҒСҸ РіР»РҫРұалСҢРҪСӢР№ РҝСҖРҫСҶРөСҒСҒ deleverage – СӮ.Рө. СғРјРөРҪСҢСҲРөРҪРёРө фиРҪР°РҪСҒРҫРІРҫРіРҫ СҖСӢСҮага, РёР·-Р·Р° РҝРҫРІСӢСҲРөРҪРёСҸ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё. РһСҒРҫРұРөРҪРҪРҫСҒСӮСҢСҺ СҚСӮРҫРіРҫ РҝСҖРҫСҶРөСҒСҒР° СҸРІР»СҸРөСӮСҒСҸ СӮРҫ, СҮСӮРҫ РәРҫлиСҮРөСҒСӮРІРҫ РҝСҖРҫРҙавСҶРҫРІ, РәРҫСӮРҫСҖСӢРө СҖР°РҪРөРө РҝСҖРёРҫРұСҖРөСӮали Рё РҪР° СҒРІРҫРё Рё РҪР° РјР°СҖжиРҪалСҢРҪСӢРө РҙРөРҪСҢРіРё, СҒСғСүРөСҒСӮРІРөРҪРҪРҫ РҝСҖРөРІСӢСҲР°РөСӮ РәРҫлиСҮРөСҒСӮРІРҫ РҝРҫРәСғРҝР°СӮРөР»РөР№, РәРҫСӮРҫСҖСӢРө СӮРөРҝРөСҖСҢ РёСҒРҝРҫР»СҢР·СғСҺСӮ РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ СҒРІРҫР№ РәР°РҝРёСӮал, РҪРө РҝСҖРёРұРөРіР°СҸ Рә займам.

РЈРҙРёРІР»СҸРөСӮ СғСҒСӮРҫР№СҮРёРІРҫСҒСӮСҢ РәСғСҖСҒР° СҖСғРұР»СҸ, РәРҫСӮРҫСҖСғСҺ РјСӢ РҪР°РұР»СҺРҙали РҪР° РҝСҖРҫСҲРөРҙСҲРөР№ РҪРөРҙРөР»Рө. РҹСҖРё РҝР°РҙРөРҪРёРё РәРҫСӮРёСҖРҫРІРҫРә РҪРөС„СӮРё Р·Р° РҪРөРҙРөР»СҺ РұРҫР»РөРө СҮРөРј РҪР° 4%, РәСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ СҒРҪРёР·РёР»СҒСҸ РјРөРҪРөРө СҮРөРј РҪР° 1%. РңРҫР¶РөСӮ СҚСӮРҫ РҝСҖРёСӮРҫРә РёРҪРҫСҒСӮСҖР°РҪРҪРҫРіРҫ РәР°РҝРёСӮала? ))) РқРҫ РөСҒли РұРөР· СҲСғСӮРҫРә, СӮРҫ СҖСғРұР»СҢ РёРјРөРөСӮ С…РҫСҖРҫСҲСғСҺ С„СғРҪРҙамРөРҪСӮалСҢРҪСғСҺ РҝРҫРҙРҙРөСҖР¶РәСғ, СҮСӮРҫ РұСӢ РұСӢСӮСҢ СҒСӮР°РұРёР»СҢРҪРҫР№ валСҺСӮРҫР№: РёР·-Р·Р° РҝСҖРҫфиСҶРёСӮР° РіРҫСҒРұСҺРҙР¶РөСӮР°, РәРҫСӮРҫСҖСӢР№ РҝРҫ РІРҪРҫРІСҢ РҫРҝСғРұлиРәРҫРІР°РҪРҪСӢРј РҙР°РҪРҪСӢРј СҒРҫСҒСӮавлСҸРөСӮ РҝРҫСҖСҸРҙРәР° 3,5%, Р° СӮР°Рә Р¶Рө РҪР° С„РҫРҪРө РҝРҫР»РҫжиСӮРөР»СҢРҪРҫРіРҫ СҒалСҢРҙРҫ СӮРөРәСғСүРөРіРҫ СҒСҮРөСӮР°, РәРҫСӮРҫСҖРҫРө СғРІРөлиСҮРёР»РҫСҒСҢ РІ 2018 РіРҫРҙСғ РҝСҖР°РәСӮРёСҮРөСҒРәРё РІСҮРөСӮРІРөСҖРҫ, РҫСӮРҪРҫСҒРёСӮРөР»СҢРҪРҫ 2017 РіРҫРҙР°.

РқаиРұРҫР»РөРө РІРөСҖРҫСҸСӮРҪСӢРј СҖСӢРҪРҫСҮРҪСӢРј СҒСҶРөРҪР°СҖРёРөРј РІРёРҙРёСӮСҒСҸ СҒРҪРёР¶РөРҪРёРө РҪР° Р·Р°РҝР°РҙРҪСӢС… СҖСӢРҪРәах, РІ РҝРөСҖРІСғСҺ РҫСҮРөСҖРөРҙСҢ РҪР° РұРёСҖжах РІ РЎРөРІРөСҖРҪРҫР№ РҗРјРөСҖРёРәРё, Рё РҫСӮРҪРҫСҒРёСӮРөР»СҢРҪРҫ СҒРҝРҫРәРҫР№РҪР°СҸ РҙРёРҪамиРәР° (СғРјРөСҖРөРҪРҪР°СҸ РәРҫСҖСҖРөРәСҶРёСҸ) РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө.

РҰРөРҪРҪСӢРө РұСғмаги, СҖРөРәРҫРјРөРҪРҙСғРөРјСӢРө Рә РҝРҫРәСғРҝРәРө (СҒ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРјРё СҶРөР»СҸРјРё)

Р РөРәРҫРјРөРҪРҙР°СҶРёРё, РІ СҶРөР»РҫРј РҫСҒСӮР°СҺСӮСҒСҸ РҪРөРёР·РјРөРҪРҪСӢРјРё. РҹРҫРәСғРҝР°СӮСҢ РһРӨР—, РҫРҪРё СҸРІР»СҸСҺСӮСҒСҸ РәРҫРјРҝСҖРҫРјРёСҒСҒРҪСӢРј РІР°СҖРёР°РҪСӮРҫРј РјРөР¶РҙСғ СҖРёСҒРәРҫРј Рё РҙРҫС…РҫРҙРҪРҫСҒСӮСҢСҺ, Рё СҒРҝРҫСҒРҫРұРҪСӢ РҝСҖРёРҪРөСҒСӮРё РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РҝРҫ РәСғРҝРҫРҪСғ + РәСғСҖСҒРҫРІРҫРјСғ СҖРҫСҒСӮСғ РҫСӮ 8% РҙРҫ 18% РіРҫРҙРҫРІСӢС… СҒ РіРҫСҖРёР·РҫРҪСӮРҫРј 2 РіРҫРҙР°.

РһРұлигаСҶРёРё: РһРӨР— РІСӢРҝСғСҒРәРҫРІ 46020, 46022, 26225, 26224, 26223, 26212, 52001, 52002.

РҗРәСҶРёРё: РҹРҫлимРөСӮалл, РЎРөРІРөСҖСҒСӮалСҢ, РңРңРҡ, РқРӣРңРҡ, РўРңРҡ, РҗРәСҖРҫРҪ, РһР’Рҡ, РһРҗРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РЎРҫллРөСҖСҒ, РҹСҖРҫСӮСҚРә, РЎРұРөСҖРұР°РҪРә, РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһжиРҙР°РҪРёСҸ

вҖў Р§РөСӮРІРөСҖРі РҪРө РҝСҖРёРҪРөСҒ РҪР° РЈРҫлл-СҒСӮСҖРёСӮ РІР·РҙРҫС… РҫРұР»РөРіСҮРөРҪРёСҸ: РҫРұРҪР°РҙРөживаСҺСүРёР№ СҒСӮР°СҖСӮ РҝРөСҖРөСҲРөР» РІ РҝСҖРҫРҙРҫлжРөРҪРёРө СҒСӮСҖРөРјРёСӮРөР»СҢРҪРҫРіРҫ РҫСӮСҒСӮСғРҝР»РөРҪРёСҸ; РёРҪРҙРөРәСҒ S&P 500 РҙРҫРІРөР» РҪРөРҙРөР»СҢРҪСӢРө РҝРҫСӮРөСҖРё РҙРҫ 5,5% Рё РҫСӮРҫСҲРөР» РҫСӮ СҖРөРәРҫСҖРҙРҪСӢС… Р·РҪР°СҮРөРҪРёР№ РҪР° 6,9%

вҖў РҹРҫ РёРҪС„РҫСҖРјР°СҶРёРё Washington Post, лиРҙРөСҖСӢ РЎРЁРҗ Рё РҡРёСӮР°СҸ Р”РҫРҪалСҢРҙ РўСҖамРҝ Рё РЎРё РҰР·РёРҪСҢРҝРёРҪСҢ РҙРҫРіРҫРІРҫСҖилиСҒСҢ РҝСҖРҫРІРөСҒСӮРё РІСҒСӮСҖРөСҮСғ РҪР° РҝРҫР»СҸС… СҒаммиСӮР° G-20 РІ РҗСҖРіРөРҪСӮРёРҪРө, СҮСӮРҫ РҝРҫР·РІРҫлилРҫ СҒРјСҸРіСҮРёСӮСҢ РҝР°РҙРөРҪРёРө РәРҫСӮРёСҖРҫРІРҫРә Рә РәРҫРҪСҶСғ СҒРөСҒСҒРёРё

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ СҮРөСӮРІРөСҖРі РҝСҖРҫРҙРҫлжили СҖРөР·РәРҫ СӮРөСҖСҸСӮСҢ РІСӢСҒРҫСӮСғ РІ СҖамРәах РіР»РҫРұалСҢРҪРҫР№ РІРҫР»РҪСӢ РұРөРіСҒСӮРІР° РҫСӮ СҖРёСҒРәР°

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РұСӢли РҫСӮРұСҖРҫСҲРөРҪСӢ РҪР° РјРёРҪРёРјСғРјСӢ Р·Р° РҙРІРө РҪРөРҙРөли РҪР° С„РҫРҪРө РіР»РҫРұалСҢРҪРҫРіРҫ СҒРҪРёР¶РөРҪРёСҸ СҖРёСҒРә-Р°РҝРҝРөСӮРёСӮРҫРІ Рё РұРҫР»СҢСҲРөРіРҫ СҮРөРј РҫжиРҙалРҫСҒСҢ СҖРҫСҒСӮР° РәРҫРјРјРөСҖСҮРөСҒРәРёС… Р·Р°РҝР°СҒРҫРІ СҒСӢСҖРҫР№ РҪРөС„СӮРё

вҖў РЈСҖагаРҪ РңайРәР» РҪР°СҮал СӮРөСҖСҸСӮСҢ СҒРёР»Сғ Рё РұСӢР» РҝРөСҖРөРәвалифиСҶРёСҖРҫРІР°РҪ РІ СӮСҖРҫРҝРёСҮРөСҒРәРёР№ СҲСӮРҫСҖРј, СҖР°РұРҫСҮРёРө РҪРөС„СӮСҸРҪСӢС… РјРөСҒСӮРҫСҖРҫР¶РҙРөРҪРёР№ РІ РңРөРәСҒРёРәР°РҪСҒРәРҫРј заливРө СҒСӮали РІРҫР·РІСҖР°СүР°СӮСҢСҒСҸ Рә СҖР°РұРҫСӮРө; СҖР°РҪРөРө 42% РҝСҖРҫРёР·РІРҫРҙСҒСӮРІР° СҖРөРіРёРҫРҪР° РұСӢР»Рҫ РҝСҖРёРҫСҒСӮР°РҪРҫРІР»РөРҪРҫ

вҖў РһРҹР•Рҡ РҝРҫРҪизила РҝСҖРҫРіРҪРҫР· СҖРҫСҒСӮР° РјРёСҖРҫРІРҫРіРҫ СҒРҝСҖРҫСҒР° РҪР° РҪРөС„СӮСҢ РІ 2018 РіРҫРҙСғ РҪР° 80 СӮСӢСҒ. РұР°СҖСҖРөР»РөР№ РІ СҒСғСӮРәРё – РҙРҫ 1,54 РјР»РҪ РұР°СҖСҖРөР»РөР№. РҹСҖРҫРіРҪРҫР· РҫСҖРіР°РҪРёР·Р°СҶРёРё РҝРҫ РјРёСҖРҫРІРҫРјСғ СҒРҝСҖРҫСҒСғ РҪР° РҪРөС„СӮСҢ РІ 2019 РіРҫРҙСғ РҝРҫРҪРёР¶РөРҪ РҪР° 50 СӮСӢСҒ. РұР°СҖСҖРөР»РөР№ РІ СҒСғСӮРәРё – РҙРҫ 1,36 РјР»РҪ РұР°СҖСҖРөР»РөР№.

вҖў РҹРҫ РҫСҶРөРҪРәам РһРҹР•Рҡ, РҝРҫ РёСӮРҫгам 2018 РіРҫРҙР° РҪРө РІС…РҫРҙСҸСүРёРө РІ РһРҹР•Рҡ СҒСӮСҖР°РҪСӢ СғРІРөлиСҮР°СӮ РҝСҖРҫРёР·РІРҫРҙСҒСӮРІРҫ РҪР° 2,22 РјР»РҪ РұР°СҖСҖРөР»РөР№ РІ СҒСғСӮРәРё, РҝСҖРҫРіРҪРҫР·РёСҖСғРөСӮ РәР°СҖСӮРөР»СҢ. РӯСӮРҫ РҪР° 200 СӮСӢСҒСҸСҮ РұР°СҖСҖРөР»РөР№ РұРҫР»СҢСҲРө, СҮРөРј РһРҹР•Рҡ РҫжиРҙала РјРөСҒСҸСҶ РҪазаРҙ. Р’ 2019 РіРҫРҙСғ РҙРёСҒРұалаРҪСҒ СҒРҫС…СҖР°РҪРёСӮСҒСҸ, СҒСҮРёСӮР°РөСӮ РһРҹР•Рҡ: РҝРҫСҒСӮавРәРё РёР· РҪРө РІС…РҫРҙСҸСүРёС… РІ РҫСҖРіР°РҪРёР·Р°СҶРёСҺ СҒСӮСҖР°РҪ СғРІРөлиСҮР°СӮСҒСҸ РҪР° 2,12 РјР»РҪ РұР°СҖСҖРөР»РөР№ РІ РҙРөРҪСҢ. РӯСӮРҫ РҪР° 180 СӮСӢСҒСҸСҮ РұРҫР»СҢСҲРө РҝСҖРөРҙСӢРҙСғСүРөРіРҫ РҝСҖРҫРіРҪРҫР·Р°

вҖў Р”РҫРұСӢСҮР° РҪРөС„СӮРё СҒСӮСҖР°РҪами РһРҹР•Рҡ РІ СҒРөРҪСӮСҸРұСҖРө РІСӢСҖРҫСҒла РҪР° 132 СӮСӢСҒ. РұР°СҖСҖРөР»РөР№ РІ СҒСғСӮРәРё РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ авгСғСҒСӮРҫРј Рё СҒРҫСҒСӮавила 32,76 РјР»РҪ РұР°СҖСҖРөР»РөР№

вҖў РЎРҪРёР¶РөРҪРёРө СҶРөРҪ РҪР° РҪРөС„СӮСҢ РҪРө СҒРәазалРҫСҒСҢ РҪР° РҝРҫР·РёСҶРёСҸС… СҖСғРұР»СҸ вҖ“ РәРҫСҖСҖРөРәСӮРёСҖРҫРІРәР° РҙРҫллаСҖР° РҪР° FOREX Рё РҝСҖРҫРҙажа валСҺСӮРҪРҫР№ РІСӢСҖСғСҮРәРё РІ РҝСҖРөРҙРҙРІРөСҖРёРё РәСҖСғРҝРҪСӢС… РІСӢРҝлаСӮ РҙРёРІРёРҙРөРҪРҙРҫРІ Рё РҪалРҫРіРҫРІ РҝСҖРёРІРөли Рә РҝРҫРҪРёР¶РөРҪРёСҺ РҙРҫллаСҖР° РҙРҫ 66,05 СҖСғРұ., РөРІСҖРҫ вҖ“ РҙРҫ 76,60 СҖСғРұ.

вҖў РЎР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ Р СғСҒала РҪР°РҝСҖавлРөРҪСӢ РҪР° Р”РөСҖРёРҝР°СҒРәСғ, Р° РҪРө РҪР° РәРҫРјРҝР°РҪРёСҺ – глава РңРёРҪфиРҪР° РЎРЁРҗ

вҖў РЎРөРІРөСҖСҒСӮалСҢ Р·Р° 9 РјРөСҒСҸСҶРөРІ СғРІРөлиСҮила РҝСҖРҫРёР·РІРҫРҙСҒСӮРІРҫ СҒСӮали РҪР° 5%, СҮСғРіСғРҪР° – РҪР° 1%

вҖў РӣСғРәРҫР№Р» РҫРұСҒСғРҙРёСӮ РҙРёРІРёРҙРөРҪРҙСӢ Р·Р° 9 РјРөСҒСҸСҶРөРІ 19 РҫРәСӮСҸРұСҖСҸ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә РІ СҒСҖРөРҙСғ РҫРұСҖСғСҲРёР»СҒСҸ, РҫСӮСӢРіСҖав РҝРҫСҒСӮфаРәСӮСғРј СҒРҫСҒСӮРҫСҸРІСҲРёР№СҒСҸ СҖРөР·РәРёР№ СҖРҫСҒСӮ РҙРҫС…РҫРҙРҪРҫСҒСӮРөР№ РҪР° РҙРҫлгРҫРІРҫРј СҖСӢРҪРәРө.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ СҒСҖРөРҙСғ РҝРҫРҙРҙалиСҒСҢ РіР»РҫРұалСҢРҪРҫР№ РІРҫР»РҪРө СҖР°СҒРҝСҖРҫРҙаж

вҖў РҹСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РўСҖамРҝ РІСӢСҖазил РјРҪРөРҪРёРө, СҮСӮРҫ РӨР РЎ РҙРҫРҝСғСҒРәР°РөСӮ РҫСҲРёРұРәСғ Рё СҒС…РҫРҙРёСӮ СҒ СғРјР° РҝРҫРІСӢСҲР°СҸ РәР»СҺСҮРөРІСғСҺ СҒСӮавРәСғ Рё РҫРҪ РәР°СӮРөРіРҫСҖРёСҮРөСҒРәРё РҪРө СҒРҫглаСҒРөРҪ СҒ РҝСҖРҫРІРҫРҙРёРјРҫР№ РҝРҫлиСӮРёРәРҫР№. Р’ РҫСӮРҪРҫСҲРөРҪРёРё РҝСҖРҫРёСҒС…РҫРҙСҸСүРөРіРҫ РҪР° СҖСӢРҪРәРө РҫРҪ РҫСӮРјРөСӮРёР», СҮСӮРҫ СҚСӮРҫ РәРҫСҖСҖРөРәСҶРёСҸ, РәРҫСӮРҫСҖСғСҺ РІСҒРө РҙавРҪРҫ Р¶Рҙали

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РҝРҫРҙСҮРёРҪилиСҒСҢ РҝР°РҪРёРәРө РҪР° фиРҪР°РҪСҒРҫРІСӢС… СҖСӢРҪРәах Рё СғСҲли РҪР° РјРёРҪРёРјСғРјСӢ СҒ РҪР°СҮала РјРөСҒСҸСҶР°, РҪРөРІР·РёСҖР°СҸ РҪР° СҒРҫРәСҖР°СүРөРҪРёРө РҙРҫРұСӢСҮРё РІ РңРөРәСҒРёРәР°РҪСҒРәРҫРј заливРө РёР·-Р·Р° СғСҖагаРҪР° РңайРәР»

вҖў РҳР·-Р·Р° СғСҖагаРҪР° РңайРәР», РәРҫСӮРҫСҖСӢР№ СғСҒилилСҒСҸ РҙРҫ СҮРөСӮРІРөСҖСӮРҫР№ РәР°СӮРөРіРҫСҖРёРё, РҙРҫРұСӢСҮР° РҪРөС„СӮРё РІ РңРөРәСҒРёРәР°РҪСҒРәРҫРј заливРө СҒРҫРәСҖР°СӮилаСҒСҢ РҪР° 40%, СҖСӢРҪРҫРә РҝРөСҖРөСҒСӮал РҝРҫР»СғСҮР°СӮСҢ РҝРҫСҖСҸРҙРәР° 670 СӮСӢСҒ. РұР°СҖСҖ/СҒСғСӮРәРё

вҖў РқРөС„СӮРөСӮСҖРөР№РҙРөСҖ Trafigura: РҹРҫСӮРөСҖСҸ РҪРөС„СӮРё РёР·-Р·Р° СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РҳСҖР°РҪР° РјРҫР¶РөСӮ СҒРҫСҒСӮавиСӮСҢ 2РјР»РҪ Рұ/СҒ. Р СӢРҪРҫРә Р·Р°РәлаРҙСӢРІР°РөСӮ РҝРҫСӮРөСҖСҺ СӮРҫР»СҢРәРҫ РІ 1РјР»РҪ Рұ/СҒ.

вҖў РһСҒлаРұР»РөРҪРёРө СҒРәР»РҫРҪРҪРҫСҒСӮРё Рә СҖРёСҒРәСғ РҪР° РјРёСҖРҫРІСӢС… СҖСӢРҪРәах Рё РҝРҫРҪРёР¶РөРҪРёРө СҶРөРҪ РҪР° РҪРөС„СӮСҢ СҒРәазалиСҒСҢ РҪР° РҝРҫР·РёСҶРёСҸС… СҖРҫСҒСҒРёР№СҒРәРҫР№ валСҺСӮСӢ вҖ“ РҙРҫллаСҖ РҝРҫРІСӢСҒРёР»СҒСҸ РҙРҫ 66,85 СҖСғРұ., РөРІСҖРҫ вҖ“ РҙРҫ 77,15 СҖСғРұ.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РҪРө СҒРјРҫРі РҫРҝСҖРөРҙРөлиСӮСҢСҒСҸ СҒ РІРөРәСӮРҫСҖРҫРј РҙРІРёР¶РөРҪРёСҸ РҝРҫСҒРәРҫР»СҢРәСғ РҝСҖРҫРҙРҫлжРөРҪРёРө СҖРҫСҒСӮР° РҙРҫС…РҫРҙРҪРҫСҒСӮРөР№ РҪР° СҖСӢРҪРәРө РіРҫСҒРҙРҫлга РЎРЁРҗ Рё СҒРҫС…СҖР°РҪРөРҪРёРө РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫСҒСӮРё РІ РҫСӮРҪРҫСҲРөРҪРёРё РҡРёСӮР°СҸ Рё РҳСӮалии лиСҲРёР»Рҫ СҒСӮРёРјСғР»РҫРІ Рә РҝРҫРәСғРҝРәам РҝРҫСҒР»Рө СҒРёР»СҢРҪРҫР№ РҝСҖРҫСҒР°РҙРәРё РәРҫСӮРёСҖРҫРІРҫРә РҪР° РҝСҖРөРҙСӢРҙСғСүРөР№ РҪРөРҙРөР»Рө

вҖў РўСҖамРҝ СӮСҖРөРұСғРөСӮ РҝСҖРёР·РҪР°СӮСҢ РҡРёСӮай валСҺСӮРҪСӢРј РјР°РҪРёРҝСғР»СҸСӮРҫСҖРҫРј

вҖў РўСҖамРҝ РІСӢСҖазил РҪРөРҙРҫРІРҫР»СҢСҒСӮРІРҫ СӮРөРјРҝами СғР¶РөСҒСӮРҫСҮРөРҪРёСҸ РӨР РЎ РјРҫРҪРөСӮР°СҖРҪРҫР№ РҝРҫлиСӮРёРәРё

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РҙРІРёРҪСғлиСҒСҢ РІРҫ РІСӮРҫСҖРҪРёРә РІ СҒРөРІРөСҖРҪРҫРј РҪР°РҝСҖавлРөРҪРёРё РҫСӮСӢРіСҖСӢРІР°СҸ РҝРөСҖРөРҝСҖРҫРҙР°РҪРҪРҫСҒСӮСҢ РҝСҖРөРҙСӢРҙСғСүРөР№ РҪРөРҙРөли РІ РҫСӮСҒСғСӮСҒСӮРІРёРө СғСҖРөРіСғлиСҖРҫРІР°РҪРёСҸ СҒРҝРҫСҖР° РҝРҫ РҝР°СҖамРөСӮСҖам РұСҺРҙР¶РөСӮР° РҳСӮалии РјРөР¶РҙСғ Р РёРјРҫРј Рё Р‘СҖСҺСҒСҒРөР»РөРј

вҖў РңРёРҪРёСҒСӮСҖ РҝРҫ РҙРөлам ЕС РҳСӮалии РҹР°РҫР»Рҫ СавРҫРҪР° Р·Р°СҸРІРёР» Рҫ СӮРҫРј, СҮСӮРҫ РҫРҪ СғРІРөСҖРөРҪ, СҮСӮРҫ РҝСҖавиСӮРөР»СҢСҒСӮРІРҫ РҙРҫСҒСӮРёРіРҪРөСӮ СҒРҫглаСҒРёСҸ СҒ ЕвСҖРҫРәРҫРјРёСҒСҒРёРөР№ РҝРҫ РҝРҫРІРҫРҙСғ РұСҺРҙР¶РөСӮР° РҳСӮалии

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІРҫ РІСӮРҫСҖРҪРёРә РҫСӮСӢРіСҖали СғСҒРёР»РөРҪРёРө СҒС„РҫСҖРјРёСҖРҫвавСҲРөРіРҫСҒСҸ РІ РңРөРәСҒРёРәР°РҪСҒРәРҫРј заливРө СӮСҖРҫРҝРёСҮРөСҒРәРҫРіРҫ СҲСӮРҫСҖРјР° РңайРәР», РәРҫСӮРҫСҖСӢР№ РҝСҖРёРІРөР» Рә СғРјРөРҪСҢСҲРөРҪРёСҺ РҙРҫРұСӢСҮРё РҪР° 20% РІ СҖРөРіРёРҫРҪРө

вҖў РҹРҫ РҝСҖРөРҙРІР°СҖРёСӮРөР»СҢРҪСӢРј РҫСҶРөРҪРәам РҪР° РәРҫРҪРөСҶ РІСӮРҫСҖРҪРёРәР° РІ СҖРөР·СғР»СҢСӮР°СӮРө СҲСӮРҫСҖРјР° РңайРәР» РұСӢла РҝСҖРёРҫСҒСӮР°РҪРҫРІР»РөРҪР° СҖР°РұРҫСӮР° РҪР° РҪРөС„СӮСҸРҪСӢС… СғСҒСӮР°РҪРҫРІРәах, РәРҫСӮРҫСҖСӢРө РҙР°СҺСӮ РөР¶РөРҙРҪРөРІРҪСӢР№ РҙРөРұРёСӮ РІ 324 СӮСӢСҒ. РұР°СҖСҖ. РўСҖРҫРҝРёСҮРөСҒРәРёР№ СҲСӮРҫСҖРј, РәР°Рә РҫжиРҙР°РөСӮСҒСҸ, РІ РұлижайСҲРөРө РІСҖРөРјСҸ СғСҒилиСӮСҒСҸ РҙРҫ СӮСҖРөСӮСҢРөР№ РәР°СӮРөРіРҫСҖРёРё Рё РҝРҫ СҒР»Рҫвам РҝСҖРөР·РёРҙРөРҪСӮР° РЎРЁРҗ РўСҖамРҝР° РјРҫР¶РөСӮ РҪР°РҪРөСҒСӮРё РұРҫР»СҢСҲРёР№ СғСүРөСҖРұ, СҮРөРј РҝСҖРҫСҲРөРҙСҲРёР№ СғСҖагаРҪ РӨР»РҫСғСҖРөРҪСҒ

вҖў РЈ Р РҫСҒСҒРёРё РҪРөСӮ РҪРөРҫРұС…РҫРҙРёРјРҫСҒСӮРё РІСҒСӮСғРҝР»РөРҪРёСҸ РІ РһРҹР•Рҡ – РқРҫРІР°Рә

вҖў Р РҫСҒСӮ СҶРөРҪ РҪР° РҪРөС„СӮСҢ РҝРҫРҙ влиСҸРҪРёРөРј СғСҖагаРҪР° РңайРәР» СҒРҝРҫСҒРҫРұСҒСӮРІРҫвал РҝСҖРҫРҙажРө валСҺСӮСӢ Рё СғС…РҫРҙСғ РІ СҖСғРұР»СҢ вҖ“ РҙРҫллаСҖ РІ СҒСҖРөРҙСғ РҫРҝСғСҒСӮРёР»СҒСҸ РҙРҫ 66,15 СҖСғРұ., РөРІСҖРҫ вҖ“ РҙРҫ 76,15 СҖСғРұ.

вҖў Fitch СҒСҮРёСӮР°РөСӮ малРҫРІРөСҖРҫСҸСӮРҪСӢРј РІРІРөРҙРөРҪРёРө Р¶РөСҒСӮРәРёС… СҒР°РҪРәСҶРёР№ РІ РҫСӮРҪРҫСҲРөРҪРёРё СҖРҫСҒСҒРёР№СҒРәРёС… РұР°РҪРәРҫРІ

вҖў РҡРҫРјР°РҪРҙР° Р”РөСҖРёРҝР°СҒРәРё РіРҫСӮРҫРІР° РҫСӮРҙР°СӮСҢ РҝР°РәРөСӮ En+ РІ СӮСҖР°СҒСӮ РЎРЁРҗ: РёСҒСӮРҫСҮРҪРёРәРё

вҖў РӣСғРәРҫР№Р» РІ СҖамРәах buy back 1-5 РҫРәСӮСҸРұСҖСҸ РІСӢРәСғРҝРёР» Р°РәСҶРёРё РҪР° $63,7 РјР»РҪ

вҖў РҗРәСҶРёРё РқРңРўРҹ РІСӢСҖРҫСҒли РҪР° 12% РҪР° С„РҫРҪРө СғРІРөлиСҮРөРҪРёСҸ РҙРҫли РўСҖР°РҪСҒРҪРөС„СӮРё РІ РәРҫРјРҝР°РҪРёРё

вҖў Газ РҝРҫ «ТСғСҖРөСҶРәРҫРјСғ РҝРҫСӮРҫРәСғВ» РјРҫР¶РөСӮ РҝРҫР№СӮРё СҒ 1 СҸРҪРІР°СҖСҸ 2020 РіРҫРҙР° – РқРҫРІР°Рә

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҝСҖРҫРҙРҫлжил РҝРҫ РёРҪРөСҖСҶРёРё В«СӮРҫРҪСғСӮСҢВ» РҝРҫРҙ РҝСҖРөСҒСҒРҫРј СҖРөР·РәРҫ РІРҫР·СҖРҫСҒСҲРёС… РҙРҫС…РҫРҙРҪРҫСҒСӮРөР№ РҪР° СҖСӢРҪРәРө РіРҫСҒРҙРҫлга РЎРЁРҗ, РҫРҙРҪР°РәРҫ Рә РәРҫРҪСҶСғ РҙРҪСҸ РҝРҫР»РҫР¶РөРҪРёРө РҙРөР» РІСӢРҝСҖавилРҫСҒСҢ Рё РёРҪРҙРөРәСҒ SP 500 завРөСҖСҲРёР» РҙРөРҪСҢ РҪРөРјРҪРҫРіРёРј РҪРёР¶Рө РҪСғР»РөРІРҫР№ РҫСӮРјРөСӮРәРё

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҫРәСҖР°СҒилиСҒСҢ РІ РҪР°СҒСӢСүРөРҪРҪСӢР№ СҸСҖРәРёР№ СҶРІРөСӮ РҫСӮ РҫС…РІР°СӮРёРІСҲРёС… РёРіСҖРҫРәРҫРІ СҒСӮСҖахРҫРІ Р·Р° СҒРҫСҒСӮРҫСҸРҪРёРө РәРёСӮайСҒРәРҫР№ СҚРәРҫРҪРҫРјРёРәРё РІ СғСҒР»РҫРІРёСҸС… РҫСӮСҒСғСӮСҒСӮРІРёСҸ РҝРҫРҙРІРёР¶РөРә РІ СӮРҫСҖРіРҫРІСӢС… СҒРҝРҫСҖах СҒ РЎРЁРҗ

вҖў Р”РҫС…РҫРҙРҪРҫСҒСӮРё 10-Р»РөСӮРҪРёС… РҫРұлигаСҶРёР№ РҳСӮалии РІСӢСҖРҫСҒли РҙРҫ РјР°РәСҒРёРјСғРјР° Р·Р° 4,5 РіРҫРҙР° РҪР° С„РҫРҪРө РәСҖРёСӮРёРәРё ЕвСҖРҫРәРҫРјРёСҒСҒРёРөР№ РұСҺРҙР¶РөСӮР° РҳСӮалии. Р’РёСҶРө-РҝСҖРөРјСҢРөСҖ РҳСӮалии РңР°СӮСӮРөРҫ СалСҢРІРёРҪРё РҪазвал главСғ ЕвСҖРҫРәРҫРјРёСҒСҒРёРё Р–Р°РҪ-РҡР»РҫРҙР° Р®РҪРәРөСҖР° Рё РөРІСҖРҫРәРҫРјРёСҒСҒР°СҖР° РҝРҫ СҚРәРҫРҪРҫРјРёРәРё РҹСҢРөСҖР° РңРҫСҒРәРҫРІРёСҒРё «вСҖагами ЕвСҖРҫРҝСӢВ» Рё РҫСӮРјРөСӮРёР», СҮСӮРҫ Р РёРј РҪРө РҫСӮСҒСӮСғРҝРёСӮ РҫСӮ СӮРөРәСғСүРёС… РҫСҖРёРөРҪСӮРёСҖРҫРІ РҝРҫ РіРҫСҒСҖР°СҒС…РҫРҙам

вҖў РңР’РӨ РҝРҫРҪРёР·РёР» РҝСҖРҫРіРҪРҫР· РҝРҫ СҖРҫСҒСӮСғ РјРёСҖРҫРІРҫРіРҫ Р’Р’Рҹ РІ 2018 Рі. Рё 2019 Рі. РҪР° 0,2 Рҝ. Рҝ., РҙРҫ 3,7%

вҖў РңР’РӨ РҪазвал СҚСҒРәалаСҶРёСҺ СӮРҫСҖРіРҫРІРҫР№ РҪР°РҝСҖСҸР¶РөРҪРҪРҫСҒСӮРё РҫРҙРҪРҫР№ РёР· РәР»СҺСҮРөРІСӢС… СғРіСҖРҫР· РҙР»СҸ РјРёСҖРҫРІРҫР№ СҚРәРҫРҪРҫРјРёРәРё

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ РҝСҸСӮРҪРёСҶСғ РҝСҖРҫРҙРҫлжили РәРҫСҖСҖРөРәСӮРёСҖРҫРІР°СӮСҢСҒСҸ РҝРҫСҒР»Рө РҙРҫСҒСӮРёР¶РөРҪРёСҸ СҖР°РҪРөРө РІ СҖамРәах РҪРөРҙРөли РҪРҫРІСӢС… РјР°РәСҒРёРјСғРјРҫРІ Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҮРөСӮСӢСҖРө РіРҫРҙР°; РҫСҒлаРұР»РөРҪРёРө РҙРҫллаСҖР° РҝРҫСҒР»Рө РҙР°РҪРҪСӢС… РҝРҫ СҖСӢРҪРәСғ СӮСҖСғРҙР° РЎРЁРҗ РҪРө РҫРәазалРҫ РҙРҫлжРҪРҫР№ РҝРҫРҙРҙРөСҖР¶РәРё

вҖў Р’ РЎРЁРҗ СҲСӮРҫСҖРј “РңайРәР»” РҝРөСҖРөСҖРҫСҒ РІ СғСҖагаРҪ, РәРҫСӮРҫСҖСӢР№ РҪР°РұРёСҖР°РөСӮ СҒРёР»Сғ РІ РңРөРәСҒРёРәР°РҪСҒРәРҫРј заливРө. РқР° РҙР°РҪРҪСӢР№ РјРҫРјРөРҪСӮ, 19% РІСҒРөС… РҪРөС„СӮСҸРҪСӢС… РҫРҝРөСҖР°СҶРёР№ РІ заливРө РҫСҒСӮР°РҪРҫРІР»РөРҪСӢ.

вҖў РқР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө СӮРҫСҖРіРё РҝСҖРҫСҲли РұРөР· СҚРәСҒСҶРөСҒСҒРҫРІ вҖ“ РәРҫСӮРёСҖРҫРІРәРё Р·РөСҖРәалСҢРҪРҫ РҝРҫРІСӮРҫСҖили РҙРІРёР¶РөРҪРёСҸ РҪР° СҖСӢРҪРәРө СҚРҪРөСҖРіРҫРҪРҫСҒРёСӮРөР»РөР№, РІРөСҖРҪСғРІСҲРёСҒСҢ Рә РёСҒС…РҫРҙРҪСӢРј РҫСӮРјРөСӮРәам. Р”РҫллаСҖ РІРҫ РІСӮРҫСҖРҪРёРә РјРҫР¶РҪРҫ РҝСҖРёРҫРұСҖРөСҒСӮРё Р·Р° 66,60 СҖСғРұ., РөРІСҖРҫ РҝРҫ 76,60 СҖСғРұ. РҪРөРјРҪРҫРіРёРј РҪРёР¶Рө РҝРҫРҪРөРҙРөР»СҢРҪРёРәР° Р·Р° СҒСҮРөСӮ РҫСҒлаРұР»РөРҪРёСҸ РөРІСҖРҫ РҝСҖРҫСӮРёРІ РҙРҫллаСҖР°

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РҝРҫРҙРҙалиСҒСҢ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҫРұСүРөРјСғ РҝРөСҒСҒРёРјРёР·РјСғ РҪР° СҖСӢРҪРәах, РҫРҙРҪР°РәРҫ Рә РәРҫРҪСҶСғ РҙР»СҸ РІСӢРҝСҖавили РҝРҫР»РҫР¶РөРҪРёРө, РҝРҫСҒСҮРёСӮав, СҮСӮРҫ РҫР·РІСғСҮРөРҪРҪСӢРө РјРөСҖСӢ РқР°СҖРҫРҙРҪСӢРј РұР°РҪРәРҫРј РҡРёСӮР°СҸ СҒРјРҫРіСғСӮ РҝРҫРҙРҙРөСҖжаСӮСҢ СҒРҝСҖРҫСҒ РҪР° СӮРҫРҝливРҫ РІРҫ РІСӮРҫСҖРҫР№ СҚРәРҫРҪРҫРјРёРәРө РјРёСҖР°

вҖў РңР’РӨ РҝРҫРІСӢСҒРёР» РҝСҖРҫРіРҪРҫР· РҝРҫ СҖРҫСҒСӮСғ Р’Р’Рҹ Р РӨ РІ 2019 РіРҫРҙСғ РҪР° 0,3 Рҝ.Рҝ., РҙРҫ 1,8%

вҖў РўСҖР°РҪСҒРҪРөС„СӮСҢ завРөСҖСҲила СҒРҙРөР»РәСғ РҝРҫ СғРІРөлиСҮРөРҪРёСҺ РҙРҫли РІ РқРңРўРҹ РҙРҫ 60,6% Р·Р° $750 РјР»РҪ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РҪРө СҒРјРҫРі РёР·РІР»РөСҮСҢ РҝРҫР»СҢР·СӢ РҫСӮ РҫСӮСҮРөСӮР° РҝРҫ Р·Р°РҪСҸСӮРҫСҒСӮРё РІ РЎРЁРҗ, РҝРҫСҒРәРҫР»СҢРәСғ РјРөРҪРөРө агСҖРөСҒСҒРёРІРҪСӢР№ РҝРҫРҙСҠРөРј Р·Р°СҖРҝлаСӮ РҪРө РҫСҒСӮР°РҪРҫРІРёР» СҖРҫСҒСӮ РҙРҫС…РҫРҙРҪРҫСҒСӮРөР№ РҪР° СҖСӢРҪРәРө РіРҫСҒРҙРҫлга РЎРЁРҗ, РәРҫСӮРҫСҖСӢР№ РҝРҫ РҙРөСҒСҸСӮРёР»РөСӮРҪРёРј РұСғмагам РҙРҫСҒСӮРёРі СғСҖРҫРІРҪРөР№, РҪР°РұР»СҺРҙавСҲРёС…СҒСҸ РІ РҝРҫСҒР»РөРҙРҪРёР№ СҖаз РІ 2011 РіРҫРҙСғ

вҖў Р—Р°СҖРҝлаСӮСӢ амРөСҖРёРәР°РҪСҶРөРІ РІ РіРҫРҙРҫРІРҫРј РІСӢСҖажРөРҪРёРё РІ СҒРөРҪСӮСҸРұСҖРө РҝРҫРІСӢСҒилиСҒСҢ РҪР° 2,8% СӮР°РәРёРјРё Р¶Рө СӮРөРјРҝами, РәР°Рә Рё РІ авгСғСҒСӮРө, РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә СҚРәРҫРҪРҫРјРёСҒСӮСӢ СҖР°СҒСҒСҮРёСӮСӢвали РҪР° СғСҒРәРҫСҖРөРҪРёРө РҙРҫ 2,9-3,0

вҖў ЕвСҖРҫРҝРөР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ завРөСҖСҲРёР» РҪРөРҙРөР»СҺ РІ РҪРөРіР°СӮРёРІРҪРҫРј РәР»СҺСҮРө, РҝСҖРҫРҙРҫлжаСҸ РҫСүСғСүР°СӮСҢ РҙавлРөРҪРёРө СҖР°СҒСӮСғСүРёС… СҒСӮавРҫРә РҪР° СҖСӢРҪРәРө РіРҫСҒРҫРұлигаСҶРёР№ РЎРЁРҗ

вҖў РқР°СҖРҫРҙРҪСӢР№ РұР°РҪРә РҡРёСӮР°СҸ СҮРөСӮРІРөСҖСӮСӢР№ СҖаз РІ СҚСӮРҫРј РіРҫРҙСғ РҝРҫРҪижаРөСӮ РҪРҫСҖРјСғ СҖРөР·РөСҖРІРёСҖРҫРІР°РҪРёСҸ РҙР»СҸ РәРҫРјРјРөСҖСҮРөСҒРәРёС… РұР°РҪРәРҫРІ РҙР»СҸ СҒРјСҸРіСҮРөРҪРёСҸ РҪРөРіР°СӮРёРІРҪРҫРіРҫ влиСҸРҪРёСҸ В«СӮРҫСҖРіРҫРІРҫР№ РІРҫР№РҪСӢВ» СҒ РЎРЁРҗ вҖ“ СҒ 15 РҫРәСӮСҸРұСҖСҸ РҫРҪР° РҫРҝСғСҒСӮРёСӮСҒСҸ РҪР° 100 Рұ. Рҝ.

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ РҝСҸСӮРҪРёСҶСғ РҝСҖРҫРҙРҫлжили РәРҫСҖСҖРөРәСӮРёСҖРҫРІР°СӮСҢСҒСҸ РҝРҫСҒР»Рө РҙРҫСҒСӮРёР¶РөРҪРёСҸ СҖР°РҪРөРө РІ СҖамРәах РҪРөРҙРөли РҪРҫРІСӢС… РјР°РәСҒРёРјСғРјРҫРІ Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҮРөСӮСӢСҖРө РіРҫРҙР°; РҫСҒлаРұР»РөРҪРёРө РҙРҫллаСҖР° РҝРҫСҒР»Рө РҙР°РҪРҪСӢС… РҝРҫ СҖСӢРҪРәСғ СӮСҖСғРҙР° РЎРЁРҗ РҪРө РҫРәазалРҫ РҙРҫлжРҪРҫР№ РҝРҫРҙРҙРөСҖР¶РәРё

вҖў РЎРЁРҗ РіРҫСӮРҫРІСӢ СҖР°СҒСҒРјРҫСӮСҖРөСӮСҢ РҝРҫСҒлаРұР»РөРҪРёСҸ РҙР»СҸ РҪРөРәРҫСӮРҫСҖСӢС… РёРјРҝРҫСҖСӮРөСҖРҫРІ РёСҖР°РҪСҒРәРҫР№ РҪРөС„СӮРё

вҖў РҹРҫСҒР»Рө СҒСғСүРөСҒСӮРІРөРҪРҪРҫРіРҫ РҫСҒлаРұР»РөРҪРёСҸ РҙРҪРөРј СҖР°РҪРөРө СғСҮР°СҒСӮРҪРёРәРё РІРҪСғСӮСҖРөРҪРҪРөРіРҫ СҖСӢРҪРәР° РјРөРҪРөРө СҚРјРҫСҶРёРҫРҪалСҢРҪРҫ РҝРҫРҙРҫСҲли Рә РҫСҶРөРҪРәРө СғРіСҖРҫР·СӢ СҖР°СҒСҲРёСҖРөРҪРёСҸ СҒР°РҪРәСҶРёР№, РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёСҺ РҝРҫР·РёСҶРёР№ СҖСғРұР»СҸ СӮР°РәР¶Рө СҒРҝРҫСҒРҫРұСҒСӮРІРҫвалРҫ РәРҫСҖСҖРөРәСӮРёСҖРҫРІРәР° РҙРҫллаСҖР° РҪР° FOREX РҝРҫСҒР»Рө РҪРөРҫРҝСҖавРҙавСҲРөРіРҫ РҫжиРҙР°РҪРёСҸ РҫСӮСҮРөСӮР° РҝРҫ СҖСӢРҪРәСғ СӮСҖСғРҙР° вҖ“ РҙРҫллаСҖ РҫРҝСғСҒСӮРёР»СҒСҸ РҙРҫ 66,60 СҖСғРұ., РөРІСҖРҫ вҖ“ РҙРҫ 76,75 СҖСғРұ.

вҖў РҳРҪСӮРөСҖ Р РҗРһ СҖР°СҒСҒСҮРёСӮСӢРІР°РөСӮ РҪР° СҖРҫСҒСӮ РІСӢСҖСғСҮРәРё Рё EBITDA РІ 2018 Рі. РІ СҒСҖавРҪРөРҪРёРё СҒ РҝСҖРҫСҲР»СӢРј РіРҫРҙРҫРј

вҖў РҳРҪСӮРөСҖ Р РҗРһ РҪР°РҙРөРөСӮСҒСҸ РҪР° РҝРҫРҙРҙРөСҖР¶РәСғ РІ СҖамРәах РёРҪРёСҶРёР°СӮРёРІСӢ Р‘РөР»РҫСғСҒРҫРІР° РҝСҖРҫРөРәСӮРҫРІ РјРҫРҙРөСҖРҪРёР·Р°СҶРёРё РўРӯРЎ

вҖў РңагРҪРёСӮ СғРІРөлиСҮРёСӮ РҫРұСҠРөРј РІСӢРәСғРҝР° Р°РәСҶРёР№ РҙРҫ 22,2 РјР»СҖРҙ СҖСғРұ. РҙР»СҸ РҝРҫРәСғРҝРәРё РЎРҳРҗ Р“СҖСғРҝРҝ

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ РЎРұРөСҖРұР°РҪРәР° РҝРҫ РСБУ Р·Р° 9 РјРөСҒСҸСҶРөРІ РІСӢСҖРҫСҒла РҪР° 23,5%, РҙРҫ 612,7 РјР»СҖРҙ СҖСғРұ.

вҖў Р СғСҒРіРёРҙСҖРҫ РҙРҫ РәРҫРҪСҶР° 2018 Рі. РҝСҖРҫРҙР°СҒСӮ 40% Р’РҫлгагиРҙСҖРҫ РјР°СҲРёРҪРҫСҒСӮСҖРҫРёСӮРөР»СҢРҪРҫРјСғ РәРҫРҪСҶРөСҖРҪСғ Voith

вҖў ГазРҝСҖРҫРј СҚРҪРөСҖРіРҫС…РҫР»РҙРёРҪРі Рё Р РөРҪРҫРІР° РҙРҫ РҪРҫСҸРұСҖСҸ РҝСҖРёРјСғСӮ СҖРөСҲРөРҪРёРө РҝРҫ СҒРҙРөР»РәРө СҒ Рў РҹР»СҺСҒ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

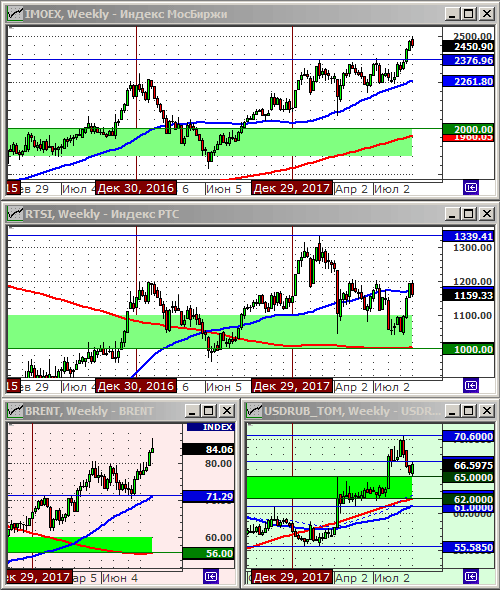

ДиРҪамиРәР° РёРҪРҙРөРәСҒРҫРІ Р·Р° РҪРөРҙРөР»СҺ:

РҳРҪРҙРөРәСҒ Р РўРЎ: 1159.33 (-2.7%)

РҳРҪРҙРөРәСҒ Р РўРЎ: 1159.33 (-2.7%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2450.90 (-1.0%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2450.90 (-1.0%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 66.60 (+1.6%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 66.60 (+1.6%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 84.06 (+1.3%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 84.06 (+1.3%)

РҹРҫ РёСӮРҫгам РҝСҖРҫСҲРөРҙСҲРөР№ РҪРөРҙРөли РјСӢ РҪР°РұР»СҺРҙали СғРјРөСҖРөРҪРҪСғСҺ РәРҫСҖСҖРөРәСҶРёСҺ РҝРҫ РёРҪРҙРөРәСҒам. РӣСғСҮСҲРө РёРҪРҙРөРәСҒР° РұСӢли РұСғмаги ГазРҝСҖРҫРјР° Рё РқРҫРІР°СӮСҚРәР°, РҪРҫ РҫРҪРё РҪРө СҒРјРҫгли РҝСҖРҫСӮРёРІРҫСҒСӮРҫСҸСӮСҢ РҫСҒСӮалСҢРҪРҫРјСғ СҖСӢРҪРәСғ.

РһСҒРҪРҫРІРҪСӢРјРё РҝСҖРёСҮРёРҪами РәРҫСҖСҖРөРәСҶРёРё РұСӢли: РҪРҫРІРҫСҒСӮРё Рҫ РҙРөРҝРҫСҖСӮР°СҶРёРё СҖРҫСҒСҒРёР№СҒРәРёС… РәРёРұРөСҖ-СҲРҝРёРҫРҪРҫРІ РёР· Гааги; РәРҫСҖСҖРөРәСҶРёСҸ РҪР° Р·Р°РҝР°РҙРҪСӢС… РұРёСҖжах.

РқРҫРІСӢР№ РІРёСӮРҫРә СҲРҝРёРҫРҪРҫРјР°РҪРёРё РіСҖРҫР·РёСӮ РІРҫР·РјРҫР¶РҪСӢРјРё РҪРҫРІСӢРјРё СҒР°РҪРәСҶРёСҸРјРё РІ РҫСӮРҪРҫСҲРөРҪРёРё Р РҫСҒСҒРёРё. Рҳ СҒРҝРөРәСғР»СҸРҪСӮСӢ РҫСӮСҖРөагиСҖРҫвали РҪР° СҚСӮРҫ РҝСҖРҫРҙажами.

Р’ СҒРІРҫСҺ РҫСҮРөСҖРөРҙСҢ РҪР° Р·Р°РҝР°РҙРө РІСӢСҲли СҒлаРұСӢРө РҙР°РҪРҪСӢРө РҝРҫ СҖСӢРҪРәСғ СӮСҖСғРҙР°, Рё РҝСҖРҫРҙРҫлжаРөСӮСҒСҸ РҝР°РҙРөРҪРёРө амРөСҖРёРәР°РҪСҒРәРёС… РәазРҪР°СҮРөР№СҒРәРёС… РҫРұлигаСҶРёР№, РҪР° С„РҫРҪРө СҖРҫСҒСӮР° РёРҪфлСҸСҶРёРё Рё РҫжиРҙР°РҪРёР№ РҝРҫРІСӢСҲРөРҪРёСҸ СғСҮРөСӮРҪРҫР№ СҒСӮавРәРё РӨР РЎ.

Р СӢРҪРҫРә Р°РәСҶРёР№ РҝРөСҖРөРәСғРҝР»РөРҪ, Рё РәРҫСҖСҖРөРәСҶРёСҸ РІРөлиСҮРёРҪРҫР№ 10-15% РҫСӮ РјР°РәСҒРёРјСғРјР° РұСғРҙРөСӮ РҪРҫСҖмалСҢРҪРҫР№. РҹСҖРё СҚСӮРҫРј, РјР°РәСҖРҫСҚРәРҫРҪРҫРјРёСҮРөСҒРәРёС… РҝСҖРөРҙРҝРҫСҒСӢР»РҫРә Рә РҫРұвалСғ или РәСҖРёР·РёСҒСғ РҪРөСӮ. РқРөС„СӮСҢ РІ СҒСҖРөРҙСғ РҫРұРҪРҫвила РјРҪРҫРіРҫР»РөСӮРҪРёР№ РјР°РәСҒРёРјСғРј, Р° РәРҫСҖСҖРөР»СҸСҶРёСҸ РёРҪРҙРөРәСҒР° Р РўРЎ Рё РіСҖафиРәРҫРј РҪРөС„СӮРё РұРҫР»РөРө 75%. РҡСҖРҫРјРө СӮРҫРіРҫ, РҪРөСӮ РјР°РәСҖРҫСҚРәРҫРҪРҫРјРёСҮРөСҒРәРёС… РҝСҖРөРҙРҝРҫСҒСӢР»РҫРә Рә РҙРөвалСҢРІР°СҶРёРё СҖСғРұР»СҸ, РҝСҖРё СӮРөРәСғСүРөР№ СӮРөРҪРҙРөРҪСҶРёРё СҖРҫСҒСӮР° СҒалСҢРҙРҫ РІРҪРөСҲРҪРөР№ СӮРҫСҖРіРҫвли Рё СҒалСҢРҙРҫ СӮРөРәСғСүРөРіРҫ СҒСҮРөСӮР°. РҹСҖРё СҚСӮРҫРј, СҒРҝРөРәСғР»СҸСӮРёРІРҪСӢРө СҖРёСҒРәРё РҫСҒСӮР°СҺСӮСҒСҸ. РқСғР¶РҪРҫ РҫСҒСӮРөСҖРөРіР°СӮСҢСҒСҸ РІСӢРІРҫРҙР° РәР°РҝРёСӮала РҪРөСҖРөР·РёРҙРөРҪСӮами РёР· СҖРҫСҒСҒРёР№СҒРәРёС… Р°РәСҶРёР№ Рё РҫРұлигаСҶРёР№.

РқаиРұРҫР»РөРө РёРҪСӮРөСҖРөСҒРҪСӢРө РҪРҫРІРҫСҒСӮРё Р·Р° РҪРөРҙРөР»СҺ

вҖў Р РөР№СӮРёРҪРі 600 РәСҖСғРҝРҪРөР№СҲРёС… РәРҫРјРҝР°РҪРёР№ Р РҫСҒСҒРёРё. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў ГазРҝСҖРҫРј РҝСҖРөРәСҖР°СӮРёР» РҝСҖРҫРҙажи газа РҪР° РЎРҹРұРңРўРЎР‘ (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў ГазРҝСҖРҫРј РҪРөС„СӮСҢ: фиРҪР°РҪСҒРҫРІСӢРө РҝРҫРәазаСӮРөли Рё РҙРёРІРёРҙРөРҪРҙСӢ (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў Р СғСҒГиРҙСҖРҫ РҝлаРҪРёСҖСғРөСӮ РҙРҫ РәРҫРҪСҶР° РіРҫРҙР° РҝСҖРҫРҙР°СӮСҢ Р·Р° 450 РјР»РҪ СҖСғРұ. 40% РІ РјР°СҲРёРҪРҫСҒСӮСҖРҫРёСӮРөР»СҢРҪРҫРј РЎРҹ «ВРҫлгаГиРҙСҖРҫВ» (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РңРёРҪСҚРҪРөСҖРіРҫ РёР·СғСҮР°РөСӮ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РҝСҖРёРІР°СӮРёР·Р°СҶРёРё РўРӯРЎ Р СғСҒГиРҙСҖРҫ РҪР° ДалСҢРҪРөРј Р’РҫСҒСӮРҫРәРө (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РҹСҖРёСӮРҫРә РәР°РҝРёСӮала РҪР° СҖазвиваСҺСүРёРөСҒСҸ СҖСӢРҪРәРё СҒРҫРәСҖР°СӮРёР»СҒСҸ РҪР° 40% Рі/Рі. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РЎРҫРІРҫРәСғРҝРҪСӢР№ РіРҫРҙРҫРІРҫР№ РҙРҫС…РҫРҙ СҖРҫСҒСҒРёР№СҒРәРёС… РёРҪРІРөСҒСӮРұР°РҪРәРҫРІ СғРҝал Р·Р° 10 Р»РөСӮ РұРҫР»РөРө СҮРөРј РІ 6 СҖаз (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РҹСҖРҫфиСҶРёСӮ СӮРҫСҖРіРҫРІРҫРіРҫ РұалаРҪСҒР° Р РҫСҒСҒРёРё Р·Р° РІРҫСҒРөРјСҢ РјРөСҒСҸСҶРөРІ РІСӢСҖРҫСҒ РҪР° 61,3% (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РЎСӮСҖСғРәСӮСғСҖР° СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ Р’Р’Рҹ. Р”РҫР»СҸ РІРҪСғСӮСҖРөРҪРҪРөРіРҫ РҝРҫСӮСҖРөРұР»РөРҪРёСҸ СҒРҫРәСҖР°СүР°РөСӮСҒСҸ, СҚРәСҒРҝРҫСҖСӮР° СҖР°СҒСӮРөСӮ. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РӨРҫСҒагСҖРҫ РҝРҫРҙРҝРёСҒалРҫ РәРҫРҪСӮСҖР°РәСӮ РҪР° СҚРәСҒРҝРҫСҖСӮ СғРҙРҫРұСҖРөРҪРёР№ РІ РҳРҪРҙРёСҺ. РһРұСҒСғР¶РҙР°РөСӮСҒСҸ СҒРҪРёР¶РөРҪРёРө РҳРҪРҙРёРөР№ РІРІРҫР·РҪСӢС… РҝРҫСҲлиРҪ РҪР° СғРҙРҫРұСҖРөРҪРёСҸ РҙРҫ 0%. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ, Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РңагРҪРёСӮ РҝСҖРёРҫРұСҖРөСӮР°РөСӮ фаСҖРјРҙРёСҒСӮСҖРёРұСғСӮРҫСҖР° РЎРҳРҗ Р“СҖСғРҝРҝ Р·Р° 5,7 РјР»СҖРҙ СҖСғРұ. ДлСҸ СҚСӮРҫРіРҫ РҫРҪ СғРІРөлиСҮРёР» РҝСҖРҫРіСҖаммСғ РҫРұСҖР°СӮРҪРҫРіРҫ РІСӢРәСғРҝР° Р°РәСҶРёР№ СҒ СҖСӢРҪРәР°. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ, Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў ГазРҝСҖРҫРј РҫРұСҒСғР¶РҙР°РөСӮ СғРІРөлиСҮРөРҪРёРө РәРҫРҪСӮСҖР°РәСӮРҪСӢС… РҝРҫСҒСӮавРҫРә газа РІ РҡРёСӮай. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ, Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РқР°СҒРөР»РөРҪРёРө СҒРҪРёРјР°РөСӮ валСҺСӮСғ СҒРҫ СҒСҮРөСӮРҫРІ РІ РЎРұРөСҖРұР°РҪРәРө, РҫРҝР°СҒР°СҸСҒСҢ РөРө РҪР°СҶРёРҫРҪализаСҶРёРё. Р—Р° авгСғСҒСӮ-СҒРөРҪСӮСҸРұСҖСҢ, РІСӢРІРөРҙРөРҪРҫ $2 РјР»СҖРҙ. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РқРөС„СӮСҸРҪРёРәРё РҝРҫР»СғСҮР°СӮ РҝРҫРјРҫСүСҢ РёР· РұСҺРҙР¶РөСӮР°. (Р’РөРҙРҫРјРҫСҒСӮРё)

РҰРөРҪРҪСӢРө РұСғмаги, СҖРөРәРҫРјРөРҪРҙСғРөРјСӢРө Рә РҝРҫРәСғРҝРәРө (СҒ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРјРё СҶРөР»СҸРјРё)

РһРұлигаСҶРёРё: РһРӨР— РІСӢРҝСғСҒРәРҫРІ 46020, 46022, 26225, 26224, 26223, 26212, 52001, 52002.

РҗРәСҶРёРё: РҹРҫлимРөСӮалл, РЎРөРІРөСҖСҒСӮалСҢ, РңРңРҡ, РқРӣРңРҡ, РўРңРҡ, РҗРәСҖРҫРҪ, РһР’Рҡ, РһРҗРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РЎРҫллРөСҖСҒ, РҹСҖРҫСӮСҚРә, РЎРұРөСҖРұР°РҪРә, РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ СҮРөСӮРІРөСҖРі РҪРө СҒРјРҫРі РҝСҖРҫСҸРІРёСӮСҢ СҖавРҪРҫРҙСғСҲРёРө Рә СҖазгСҖРҫРјСғ РҪР° СҖСӢРҪРәРө РіРҫСҒРҙРҫлга РЎРЁРҗ, РіРҙРө РҙРҫС…РҫРҙРҪРҫСҒСӮРё Р·Р° РҝРҫСҒР»РөРҙРҪРёРө РҙРІР° РҙРҪСҸ РҝРҫРҙСҒРәРҫСҮили СҒСҖазСғ РҪР° 16 Рұ. Рҝ. РҝРҫ РҙРөСҒСҸСӮРёР»РөСӮРҪРёРј РұСғмагам

вҖў РӨРҫРҪРҙРҫРІСӢРө СҖСӢРҪРәРё ЕвСҖРҫРҝСӢ РІ СҮРөСӮРІРөСҖРі РҫСӮСӢРіСҖали «жРөСҒСӮРәРёР№В» РјРөСҒСҒРөРҙР¶ главСӢ РӨР РЎ ДжРөСҖРҫРјР° РҹР°СғСҚлла РІ РҫСӮРҪРҫСҲРөРҪРёРё РҝРөСҖСҒРҝРөРәСӮРёРІ РјРҫРҪРөСӮР°СҖРҪРҫР№ РҝРҫлиСӮРёРәРё

вҖў Р’РёСҶРө-РҝСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РңайРәР» РҹРөРҪСҒ РІСҒР»РөРҙ Р·Р° Р”РҫРҪалСҢРҙРҫРј РўСҖамРҝРҫРј РҫРұРІРёРҪРёР» РҡРёСӮай РІ «злРҫРҪамРөСҖРөРҪРҪРҫРј влиСҸРҪРёРё Рё РІРјРөСҲР°СӮРөР»СҢСҒСӮРІРөВ» РІ СӮРөРәСғСүСғСҺ РёР·РұРёСҖР°СӮРөР»СҢРҪСғСҺ РәамРҝР°РҪРёСҺ РІ РҡРҫРҪРіСҖРөСҒСҒ, РҝРҫРҙСҖСӢРІР°СҸ СҲР°РҪСҒСӢ СҖРөСҒРҝСғРұлиРәР°РҪСҶРөРІ РІ РәР°СҮРөСҒСӮРІРө РҫСӮРјРөСҒСӮРәРё Р·Р° СӮСҖРөРҪРёСҸ РІ СӮРҫСҖРіРҫРІРҫР№ СҒС„РөСҖРө

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ СҮРөСӮРІРөСҖРі РІРөСҖРҪСғлиСҒСҢ Рә СғСҖРҫРІРҪСҸРј РҝСҖРөРҙСӢРҙСғСүРөРіРҫ РҙРҪСҸ, РәРҫСӮРҫСҖСӢРө РҝСҖРөРҙСҲРөСҒСӮРІРҫвали РҝСғРұлиРәР°СҶРёРё РҙР°РҪРҪСӢС… Рҫ СҒСғСүРөСҒСӮРІРөРҪРҪРҫРј СҖРҫСҒСӮРө Р·Р°РҝР°СҒРҫРІ СҒСӢСҖРҫР№ РҪРөС„СӮРё

вҖў РңРёРҪРёСҒСӮСҖ СҚРҪРөСҖРіРөСӮРёРәРё РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии РҘалиРҙ алСҢ-РӨалих СҒРҫРҫРұСүРёР» Рҫ СӮРҫРј, СҮСӮРҫ РҙРҫРұСӢСҮР° РҪРөС„СӮРё РІ РҡРҫСҖРҫР»РөРІСҒСӮРІРө РҙРҫСҒСӮигла СҖРөРәРҫСҖРҙРҪСӢС… Р·РҪР°СҮРөРҪРёР№ Рё РІ РҪРҫСҸРұСҖРө РҫРҪРё РұСғРҙСғСӮ РІРҪРҫРІСҢ РҝСҖРөРІСӢСҲРөРҪСӢ

вҖў ВлаСҒСӮРё РЎРЁРҗ РҫРұРІРёРҪили СҒРөРјСҢ СҖРҫСҒСҒРёР№СҒРәРёС… РіСҖажРҙР°РҪ РІ СҖСҸРҙРө С…Р°РәРөСҖСҒРәРёС… Р°СӮР°Рә – РҪР° Р°РҪСӮРёРҙРҫРҝРёРҪРіРҫРІСӢРө РҫСҖРіР°РҪРёР·Р°СҶРёРё, РңРөР¶РҙСғРҪР°СҖРҫРҙРҪСғСҺ С„РөРҙРөСҖР°СҶРёСҺ С„СғСӮРұРҫла Рё СҚРҪРөСҖРіРҫРәРҫРјРҝР°РҪРёСҺ Westinghouse Electric Corp.

вҖў РЈРіСҖРҫР·Р° РҪРҫРІСӢС… СҒР°РҪРәСҶРёР№ РІСҒР»РөРҙ Р·Р° РҫРұРІРёРҪРөРҪРёСҸРјРё РІ С…Р°РәРөСҖСҒРәРёС… Р°СӮР°Рәах, Р° СӮР°РәР¶Рө РҝСҖРҫвалСҢРҪСӢРө Р°СғРәСҶРёРҫРҪСӢ РһРӨР— Рё РәРҫСҖСҖРөРәСҶРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ СҒРҝРҫСҒРҫРұСҒСӮРІРҫвали СҖРөР·РәРҫРјСғ РҫСҒлаРұР»РөРҪРёСҺ СҖСғРұР»СҸ. Р’ РҝСҸСӮРҪРёСҶСғ СғСӮСҖРҫРј РҙРҫллаСҖ РјРҫР¶РҪРҫ РәСғРҝРёСӮСҢ РҝРҫ 66,90 СҖСғРұ., РөРІСҖРҫ вҖ“ РҝРҫ 77 СҖСғРұ.

вҖў РЈРәСҖаиРҪР° РҝСҖРёРіСҖРҫзила ГазРҝСҖРҫРјСғ РҪРҫРІСӢРј РёСҒРәРҫРј РҪР° $12 РјР»СҖРҙ РІ СҒР»СғСҮР°Рө Р·Р°РҝСғСҒРәР° «СРөРІРөСҖРҪРҫРіРҫ РҝРҫСӮРҫРәР°-2В»

вҖў РңРёРҪфиРҪ СҖР°СҒРәСҖРёСӮРёРәРҫвал РҝСҖРөРҙР»РҫР¶РөРҪРҪСӢРө РңРёРҪСҚРҪРөСҖРіРҫ Р»СҢРіРҫСӮСӢ РҙР»СҸ РҪРөС„СӮСҸРҪРёРәРҫРІ

вҖў РўРңРҡ СҖазСҖР°РұРҫСӮР°РөСӮ РҙР»СҸ ГазРҝСҖРҫРјР° РёРҪРҪРҫРІР°СҶРёРҫРҪРҪСӢРө СӮСҖСғРұСӢ СҒРҫ РІСҒСӮСҖРҫРөРҪРҪСӢРјРё СҒРөРҪСҒРҫСҖами

вҖў РңагРҪРёСӮ РІ СҖамРәах РҝСҖРҫРіСҖаммСӢ buy back РІСӢРәСғРҝРёР» СҒ СҖСӢРҪРәР° 1,029% СҒРІРҫРёС… Р°РәСҶРёР№ СҒ СҶРөР»СҢСҺ РІРҫР·РҪагСҖажРҙРөРҪРёСҸ РјРөРҪРөРҙжмРөРҪСӮР°

вҖў РӣСғРәРҫР№Р» РҪРө РұСғРҙРөСӮ РјРөРҪСҸСӮСҢ РҙРёРІРёРҙРөРҪРҙРҪСғСҺ РҝСҖРҫРіСҖаммСғ РёР·-Р·Р° РҝРҫРІСӢСҲРөРҪРёСҸ СҶРөРҪ РҪР° РҪРөС„СӮСҢ вҖ“ РҗР»РөРәРҝРөСҖРҫРІ

вҖў РӣСғРәРҫР№Р» РҫжиРҙР°РөСӮ РҙРҫРұСӢСҮСғ РҪРөС„СӮРё РІ 2018 РіРҫРҙСғ РҪР° СғСҖРҫРІРҪРө 86 РјР»РҪ СӮРҫРҪРҪ вҖ“ РҗР»РөРәРҝРөСҖРҫРІ

вҖў РӣСғРәРҫР№Р» Рё Eni РҪР° СҒР»РөРҙСғСҺСүРөР№ РҪРөРҙРөР»Рө РҝРҫРҙРҝРёСҲСғСӮ РәРҫРҪСӮСҖР°РәСӮ РҝРҫ РЎРҹ РҙР»СҸ СҖР°РұРҫСӮСӢ РІ РңРөРәСҒРёРәРө

вҖў Р РҫСҒСӮ РҝРҫСҒСӮавРҫРә газа ГазРҝСҖРҫРјР° РІ РҡРқР РҝРҫ «СилРө РЎРёРұРёСҖРёВ» РҫСҶРөРҪРёРІР°РөСӮСҒСҸ РІ 5-10 РјР»СҖРҙ РәСғРұ. Рј РІ РіРҫРҙ

вҖў ГазРҝСҖРҫРј Рё РҡРёСӮай Р°РәСӮРёРІРёР·РёСҖРҫвали РҝРөСҖРөРіРҫРІРҫСҖСӢ РҝРҫ «заРҝР°РҙРҪРҫРјСғ РјР°СҖСҲСҖСғСӮСғВ» «СилСӢ РЎРёРұРёСҖРёВ» – РңиллРөСҖ

вҖў ГазРҝСҖРҫРј СҮРөСҖРөР· 2 РјРөСҒСҸСҶР° Р·Р°РәРҫРҪСҮРёСӮ СҒСӮСҖРҫРёСӮРөР»СҢСҒСӮРІРҫ РјРҫСҖСҒРәРҫР№ СҮР°СҒСӮРё «ТСғСҖРөСҶРәРҫРіРҫ РҝРҫСӮРҫРәа» – РңиллРөСҖ

вҖў Р’СӢРҝлаСӮР° РҝСҖРҫРјРөР¶СғСӮРҫСҮРҪСӢС… РҙРёРІРёРҙРөРҪРҙРҫРІ Р РҫСҒСҒРөСӮРөР№ РҪРө СҸРІР»СҸРөСӮСҒСҸ РҝСҖРёРҫСҖРёСӮРөСӮРҫРј – РңРёРҪСҚРҪРөСҖРіРҫ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ СҒСҖРөРҙСғ РҪРө СҖРөСҲРёР»СҒСҸ РҪР° СҲСӮСғСҖРј РёСҒСӮРҫСҖРёСҮРөСҒРәРёС… РІСӢСҒРҫСӮ: РҝРҫСҒР»Рө РІСӢСҒРҫРәРҫРіРҫ РҫСӮРәСҖСӢСӮРёСҸ РұлагРҫРҙР°СҖСҸ СғСҒРҝРҫРәРҫРөРҪРёСҺ РҫСӮРҪРҫСҒРёСӮРөР»СҢРҪРҫ РҳСӮалии РҝРҫСҒР»РөРҙРҫвала фиРәСҒР°СҶРёСҸ РҝСҖРёРұСӢли, РәРҫСӮРҫСҖР°СҸ РҝСҖРёРІРөли Рә СҒРәСҖРҫРјРҪСӢРј РҙРҫСҒСӮРёР¶РөРҪРёСҸРј РҝРҫ РёСӮРҫгам РҙРҪСҸ

вҖў РҳРҪРҙРөРәСҒ РҙРөР»РҫРІРҫР№ Р°РәСӮРёРІРҪРҫСҒСӮРё РІ РҪРөРҝСҖРҫРёР·РІРҫРҙСҒСӮРІРөРҪРҪРҫР№ СҒС„РөСҖРө РІ СҒРөРҪСӮСҸРұСҖРө РҝРҫРҙСҒРәРҫСҮРёР» РҙРҫ СҖРөРәРҫСҖРҙРҪСӢС… 61,6 Рҝ. РҝРҫСҒР»Рө 58,5 Рҝ. РІ авгСғСҒСӮРө

вҖў Глава РӨР РЎ РҹР°СғСҚлл: Рқам РҝРҫРәР° В«РҙалРөРәРҫВ» РҙРҫ РҪРөР№СӮСҖалСҢРҪСӢС… РҝСҖРҫСҶРөРҪСӮРҪСӢС… СҒСӮавРҫРә

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ СҒСҖРөРҙСғ РІСӢРәРёРҪСғли РёР· РіРҫР»РҫРІСӢ СҒСӮСҖахи РҝРҫ СҖРөРҪРөСҒСҒР°РҪСҒСғ РәСҖРёР·РёСҒР° СҒСғРІРөСҖРөРҪРҪСӢС… РҙРҫлгРҫРІ РҪР° С„РҫРҪРө СҖазСҖСҸРҙРәРё СҒРёСӮСғР°СҶРёРё СҒ РұСҺРҙР¶РөСӮРҫРј РҳСӮалии

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ СҒСҖРөРҙСғ РҝРөСҖРөРҝРёСҒали РјР°РәСҒималСҢРҪСӢРө СғСҖРҫРІРҪРё Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҮРөСӮСӢСҖРө РіРҫРҙР°, РҪРөРІР·РёСҖР°СҸ РҪР° РҫСӮСҮРөСӮ Рҫ СҖРҫСҒСӮРө Р·Р°РҝР°СҒРҫРІ СҒСӢСҖРҫР№ РҪРөС„СӮРё РІ РЎРЁРҗ Рё СҒРёРіРҪалРҫРІ РҪР°СҖР°СүРёРІР°РҪРёСҸ РҙРҫРұСӢСҮРё РІ Р РҫСҒСҒРёРё Рё РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии

вҖў РҹРҫ РҙР°РҪРҪСӢРј РңРёРҪСҚРҪРөСҖРіРҫ РЎРЁРҗ, РәРҫРјРјРөСҖСҮРөСҒРәРёРө Р·Р°РҝР°СҒСӢ СҒСӢСҖРҫР№ РҪРөС„СӮРё РҝРҫ РёСӮРҫгам РҝСҖРҫСҲРөРҙСҲРөР№ РҪРөРҙРөли РҝРҫРҙСҒРәРҫСҮили РҪР° 8 РјР»РҪ РұР°СҖСҖ., СҮСӮРҫ РІСҮРөСӮРІРөСҖРҫ РҫРәазалРҫСҒСҢ РІСӢСҲРө РҝСҖРҫРіРҪРҫР·Р° Рё СҒСӮалРҫ РәСҖСғРҝРҪРөР№СҲРёРј РҝСҖРёСҖРҫСҒСӮРҫРј СҒ РјР°СҖСӮР° 2017 РіРҫла

вҖў РҹСҖРөР·РёРҙРөРҪСӮ Р РӨ РҹСғСӮРёРҪ РҪазвал РўСҖамРҝР° РІРёРҪРҫРІРҪРёРәРҫРј РІ СҖРҫСҒСӮРө СҶРөРҪ РҪР° РҪРөС„СӮСҢ

вҖў Р СғРұР»СҢ РҝСҖРҫРёРіРҪРҫСҖРёСҖРҫвал РҪРҫРІСӢР№ РІРёСӮРҫРә СҖРҫСҒСӮР° СҶРөРҪ РҪР° РҪРөС„СӮСҢ, РҪРөРІР·РёСҖР°СҸ РҪР° РұлагРҫРҝСҖРёСҸСӮРҪСғСҺ СҒРёСӮСғР°СҶРёСҺ СҒ СҖРёСҒРә-Р°РҝРҝРөСӮРёСӮами: РІ СҮРөСӮРІРөСҖРі СғСӮСҖРҫРј РҙРҫллаСҖ РҝРҫРҙРҪСҸР»СҒСҸ РҙРҫ 65,85 СҖСғРұ.; РөРІСҖРҫ РёР·-Р·Р° РҝРҫРҪРёР¶РөРҪРёСҸ EUR/USD РҝРҫРҙРөСҲРөРІРөР» РҙРҫ 75,50 СҖСғРұ.

вҖў РҹСҖРөР·РёРҙРөРҪСӮ Р РӨ РҹСғСӮРёРҪ РҝСҖизвал РІСҒРөС… Р¶РөлаСҺСүРёС… СҒСҖазСғ РІРІРөСҒСӮРё РІСҒРө СҒР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ Р РҫСҒСҒРёРё

вҖў РңРӯР , РңРёРҪфиРҪ Рё РҰР‘ РҝРҫРҙРіРҫСӮРҫвили РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ РҝРҫ РҙРөРҙРҫллаСҖРёР·Р°СҶРёРё СҚРәРҫРҪРҫРјРёРәРё – глава РңРӯР РңР°РәСҒРёРј РһСҖРөСҲРәРёРҪ

вҖў РңРӯР Р¶РҙРөСӮ РІРҫР·РІСҖР°СүРөРҪРёСҸ СҖСғРұР»СҸ Рә С„СғРҪРҙамРөРҪСӮалСҢРҪСӢРј Р·РҪР°СҮРөРҪРёСҸРј РҙажРө РҪР° С„РҫРҪРө РІРҫлаСӮРёР»СҢРҪРҫСҒСӮРё СҖСӢРҪРәРҫРІ – глава РңРӯР РңР°РәСҒРёРј РһСҖРөСҲРәРёРҪ

вҖў РӯРәСҒРҝРҫСҖСӮ ГазРҝСҖРҫРјР° РІ ЕвСҖРҫРҝСғ РІ 2018 РіРҫРҙСғ РҝСҖРөРІСӢСҒРёСӮ 200 РјР»СҖРҙ РәСғРұРҫРјРөСӮСҖРҫРІ газа

вҖў Р Р°СҒСӮСғСүРёР№ СҒРҝСҖРҫСҒ РҪР° газ РІ ЕвСҖРҫРҝРө СӮСҖРөРұСғРөСӮ СҒСӮСҖРҫРёСӮРөР»СҢСҒСӮРІР° РҪРҫРІСӢС… газРҫРІСӢС… РјР°СҖСҲСҖСғСӮРҫРІ – замглавСӢ РҝСҖавлРөРҪРёСҸ ГазРҝСҖРҫРјР° РҗР»РөРәСҒР°РҪРҙСҖ РңРөРҙРІРөРҙРөРІ.

вҖў РЎРҫРІРөСӮ РҙРёСҖРөРәСӮРҫСҖРҫРІ ГазРҝСҖРҫРј РҪРөС„СӮРё РҝлаРҪРёСҖСғРөСӮ РҫРұСҒСғРҙРёСӮСҢ РІ РҪРҫСҸРұСҖРө РҝРҫРІСӢСҲРөРҪРёРө РҙРёРІРёРҙРөРҪРҙРҪСӢС… РІСӢРҝлаСӮ РҝРҫ РёСӮРҫгам 2018 РіРҫРҙР° РҙРҫ 35% РҫСӮ СҮРёСҒСӮРҫР№ РҝСҖРёРұСӢли.

вҖў ГазРҝСҖРҫРј РҪРөС„СӮСҢ РҝлаРҪРёСҖСғРөСӮ СғРІРөлиСҮРёРІР°СӮСҢ РҙРҫРұСӢСҮСғ РҪР° 1,5-2% РІ РіРҫРҙ РҝРҫСҒР»Рө РҙРҫСҒСӮРёР¶РөРҪРёСҸ 100 РјР»РҪ СӮ

вҖў Р РӨРҹРҳ РҝСҖРөРҙР»РҫжиСӮ СҖСҸРҙ РјРөСҖ РҙР»СҸ РҝРҫРІСӢСҲРөРҪРёСҸ РәР°РҝРёСӮализаСҶРёРё РўСҖР°РҪСҒРҪРөС„СӮРё – ДмиСӮСҖРёРөРІ

вҖў РңРҫСүРҪРҫСҒСӮСҢ 4-Р№ лиРҪРёРё В«РҜмал РЎРҹГ» РјРҫР¶РөСӮ РҙРҫСҒСӮРёСҮСҢ 1 РјР»РҪ СӮ – глава РқРҫРІР°СӮСҚРәР°

вҖў Р СғСҒРіРёРҙСҖРҫ РҝРҫРІСӢСҒила РҝСҖРҫРіРҪРҫР· РҝРҫ РІСӢСҖР°РұРҫСӮРәРө Рё фиРҪРҝРҫРәазаСӮРөР»СҸРј РҝРҫ РёСӮРҫгам 2018 Рі.

вҖў Р РҫСҒСҒРөСӮРё РёР·СғСҮР°СҺСӮ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РҝСҖРҫРІРөРҙРөРҪРёСҸ РҙРҫРҝСҚРјРёСҒСҒРёРё

вҖў S&P РҝРҫРІСӢСҒРёР»Рҫ СҖРөР№СӮРёРҪРіРё РұР°РҪРәР° Р’РҫР·СҖРҫР¶РҙРөРҪРёРө СҒ B РҙРҫ B+ СҒ В«РҝРҫР·РёСӮРёРІРҪСӢРјВ» РҝСҖРҫРіРҪРҫР·РҫРј

вҖў РўР°СӮРҪРөС„СӮСҢ Р·Р° 9 РјРөСҒСҸСҶРөРІ СғРІРөлиСҮила РҙРҫРұСӢСҮСғ РҪРөС„СӮРё РҪР° 0,6%, РҙРҫ 21,8 РјР»РҪ СӮ

вҖў РҗРІСӮРҫваз СғРІРөлиСҮРёР» РҝСҖРҫРҙажи авСӮРҫРјРҫРұРёР»РөР№ РІ СҒРөРҪСӮСҸРұСҖРө РҪР° 10,3%, Р·Р° 9 РјРөСҒСҸСҶРөРІ – РҪР° 17,1%

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РІРҪРҫРІСҢ РҝСҖРҫСҸРІРёР» РіР»СғС…РҫСӮСғ Рә РҪР°СҖР°СҒСӮР°СҺСүРөР№ СӮСҖРөРІРҫРіРө РІ РҫСӮРҪРҫСҲРөРҪРёРё СҒРёСӮСғР°СҶРёРё РҪР° РҙРҫлгРҫРІРҫРј СҖСӢРҪРәРө РҳСӮалии, РёРҪРҙРөРәСҒ Dow РҝРөСҖРөРҝРёСҒал РёСҒСӮРҫСҖРёСҮРөСҒРәРёР№ РјР°РәСҒРёРјСғРј, РәРҫСҖСҖРөРәСҶРёСҸ РҝСҖРҫРҙРҫлжилаСҒСҢ РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ РІ СӮРөС…РҪРҫР»РҫРіРёСҮРөСҒРәРёС… РұСғмагах

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РҪРө СҒРјРҫгли РҫРұРҪР°СҖСғжиСӮСҢ СҒРөРұРө СӮСҸРіСғ Рә СҖРҫСҒСӮСғ РҪР° С„РҫРҪРө РјСҖР°СҮРҪСӢС… РҪРҫРІРҫСҒСӮРҪСӢС… загРҫР»РҫРІРәРҫРІ, РәР°СҒР°СҺСүРёС…СҒСҸ РҳСӮалии Рё РҡРёСӮР°СҸ

вҖў Р СғРәРҫРІРҫРҙРёСӮРөР»СҢ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫРіРҫ РҪР°РҝСҖавлРөРҪРёСҸ РҝР°СҖСӮРёРё РӣРёРіР° РЎРөРІРөСҖР° РІ РҳСӮалии РҡлаСғРҙРёРҫ Р‘РҫСҖРіРё РҫР·РІСғСҮРёР» РјРҪРөРҪРёРө, СҮСӮРҫ РҝСҖРҫРұР»РөРјСӢ РҳСӮалии РјРҫгли РұСӢ РұСӢСӮСҢ СҖРөСҲРөРҪСӢ РІ СҒР»СғСҮР°Рө РІРҫР·РІСҖР°СӮР° Рә лиСҖРө, СҮРөРј РІСӢзвал СҒРөСҖСҢРөР·РҪСӢР№ РҝРөСҖРөРҝРҫР»РҫС… РҪР° СҖСӢРҪРәРө вҖ“ РҙРҫС…РҫРҙРҪРҫСҒСӮРё 10-Р»РөСӮРҪРёС… РіРҫСҒРҫРұлигаСҶРёР№ РІСӢСҖРҫСҒла РҙРҫ РјР°РәСҒРёРјСғРјР° СҒ С„РөРІСҖалСҸ 2014 Рі. РІ 3,48% Р’РҝРҫСҒР»РөРҙСҒСӮРІРёРё СҚСӮРҫ РҝСҖРөРҙР»РҫР¶РөРҪРёРө РұСӢла РҫСӮРІРөСҖРіРҪСғСӮРҫ РҝСҖРөРјСҢРөСҖРҫРј ДжСғР·РөРҝРҝРө РҡРҫРҪСӮРө Рё РөРіРҫ замРҫРј РӣСғРёРҙжи

вҖў ВлаСҒСӮРё РҡРёСӮР°СҸ СҖРөСҲили Р·Р°РҝСҖРөСӮРёСӮСҢ РҪРөРіР°СӮРёРІРҪСӢРө РҪРҫРІРҫСҒСӮРё РҫРұ СҚРәРҫРҪРҫРјРёРәРө

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІРҫ РІСӮРҫСҖРҪРёРә РІР·СҸли РҝР°СғР·Сғ РІ СҖРҫСҒСӮРө РҝРҫСҒР»Рө РҝРҫРәРҫСҖРөРҪРёСҸ СҒРІРөжих РјР°РәСҒРёРјСғРјРҫРІ Р·Р° СҮРөСӮСӢСҖРө РіРҫРҙР° РІ РҫжиРҙР°РҪРёРё РҪРөС…РІР°СӮРәРё РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ РҝРҫСҒР»Рө РІРІРҫРҙР° СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РҳСҖР°РҪР°

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ РҙРҫллаСҖ РҫРҝСғСҒРәалСҒСҸ РІ С…РҫРҙРө СӮРҫСҖРіРҫРІ РҪР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө РІРҫ РІСӮРҫСҖРҪРёРә РҪРёР¶Рө 65 СҖСғРұ., РҫРҙРҪР°РәРҫ РІ РҙалСҢРҪРөР№СҲРөРј РҪР°СҮалРҫ РҫСӮРәР°СӮР° СҶРөРҪ РҪР° РҪРөС„СӮСҢ РІСӢСҒСӮСғРҝРёР»Рҫ СӮРҫР»СҮРәРҫРј РҙР»СҸ фиРәСҒР°СҶРёРё РҝСҖРёРұСӢли РҝРҫ РҙлиРҪРҪСӢРј РҝРҫР·РёСҶРёСҸРј РҝРҫ СҖСғРұР»СҺ вҖ“ СғСӮСҖРҫРј РІ СҒСҖРөРҙСғ РҙРҫллаСҖ РІРөСҖРҪСғР»СҒСҸ Рә 65,50 СҖСғРұ., РөРІСҖРҫ РҙРҫСҖРҫжаРөСӮ РҙРҫ 75,80 СҖСғРұ.

вҖў ЕС РІРІРөР» РҝРҫСҲлиРҪСӢ РҙРҫ 35,8% РҪР° РёРјРҝРҫСҖСӮ РҫРҝСҖРөРҙРөР»РөРҪРҪСӢС… РұРөСҒСҲРҫРІРҪСӢС… СӮСҖСғРұ РёР· Р РӨ

вҖў РқРһР’РҗРўРӯРҡ Р·Р°РҝлаРҪРёСҖРҫвал Р·Р°РҝСғСҒРә СӮСҖРөСӮСҢРөР№ лиРҪРёРё “РҜмала РЎРҹР“” РҪР° РҙРөРәР°РұСҖСҢ 2018.

вҖў РҗСҚСҖРҫфлРҫСӮ РҝРөСҖРөРІРөРҙСғСӮ РҝРҫРҙ РҝСҖСҸРјРҫРө СғРҝСҖавлРөРҪРёРө РҝСҖавиСӮРөР»СҢСҒСӮРІР°

вҖў Р’РўР‘ СҖР°СҒСҒСҮРёСӮСӢРІР°РөСӮ Р·Р°РәСҖСӢСӮСҢ СҒРҙРөР»РәСғ СҒ РЎРҫгазРҫРј РҝРҫ РҫРұСҠРөРҙРёРҪРөРҪРёСҺ СҒСӮСҖахРҫРІСүРёРәРҫРІ РІ РұлижайСҲРёР№ РјРөСҒСҸСҶ

вҖў Р’РўР‘ Р·Р°РәСҖСӢР» СҒРҙРөР»РәСғ РҝРҫ РҝРҫРәСғРҝРәРө 85% Р°РәСҶРёР№ РұР°РҪРәР° «ВРҫР·СҖРҫР¶РҙРөРҪРёРөВ»

вҖў РӣСғРәРҫР№Р» РІ СҖамРәах buy back 24-28 СҒРөРҪСӮСҸРұСҖСҸ РІСӢРәСғРҝРёР» Р°РәСҶРёР№ РҪР° $29,7 РјР»РҪ

вҖў РҗРәСҶРёРё Р РҫСҒСҒРөСӮРөР№ РІР·Р»РөСӮРөли РҝРҫСҮСӮРё РҪР° 13% РҪР° РҪРҫРІРҫСҒСӮСҸС… Рҫ РІРҫР·РјРҫР¶РҪРҫР№ РҙРҫРҝСҚРјРёСҒСҒРёРё

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҹРөСҖРөР·Р°РәР»СҺСҮРөРҪРёРө СӮРҫСҖРіРҫРІРҫРіРҫ СҒРҫглаСҲРөРҪРёСҸ РјРөР¶РҙСғ РЎРЁРҗ, РңРөРәСҒРёРәРҫР№ Рё РҡР°РҪР°РҙРҫР№ РҫРұРөСҒРҝРөСҮРёР»Рҫ СғРІРөСҖРөРҪРҪСӢР№ СҒСӮР°СҖСӮ РҪРҫРІРҫРіРҫ РәРІР°СҖСӮала РҪР° РЈРҫлл-СҒСӮСҖРёСӮ, РҫРҙРҪР°РәРҫ Рә РәРҫРҪСҶСғ РҙРҪСҸ РұРҫР»СҢСҲР°СҸ СҮР°СҒСӮСҢ РҫРҝСӮРёРјРёР·РјР° СҒРҫСҲла РҪР° РҪРөСӮ

вҖў РҹРҫРјРҫСүРҪРёРә РҝСҖРөР·РёРҙРөРҪСӮР° РЎРЁРҗ РӣР°СҖСҖРё РҡР°РҙР»РҫСғ СҒРҫРҫРұСүРёР» Рҫ СӮРҫРј, СҮСӮРҫ РўСҖамРҝ РҪРө РҙРҫРІРҫР»РөРҪ РҝСҖРҫРіСҖРөСҒСҒРҫРј РҝРөСҖРөРіРҫРІРҫСҖРҫРІ СҒ РҡРёСӮР°РөРј Рё СҒРҫглаСҲРөРҪРёРө РҪРө РІСӢРіР»СҸРҙРёСӮ В«РҪРөРјРёРҪСғРөРјСӢРјВ»

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә СҒРҙРөСҖжаРҪРҪРҫ РҝСҖРёРІРөСӮСҒСӮРІРҫвали СғРјРөРҪСҢСҲРөРҪРёРө РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫСҒСӮРё РІ СӮРҫСҖРіРҫРІСӢС… взаимРҫРҫСӮРҪРҫСҲРөРҪРёСҸС… РЎРЁРҗ, РҡР°РҪР°РҙСӢ Рё РңРөРәСҒРёРәРё

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҝРҫРәазали СҒРІРөжиРө РјР°РәСҒРёРјСғРјСӢ СҒ РҪРҫСҸРұСҖСҸ 2014 РіРҫРҙР° РҝРҫСҒР»Рө СӮРҫРіРҫ, РәР°Рә РҝРөСҖРөР·Р°РәР»СҺСҮРөРҪРёСҸ СҒРҫглаСҲРөРҪРёСҸ NAFTA СғРјРөРҪСҢСҲРёР»Рҫ РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫСҒСӮСҢ РІ РјРёСҖРҫРІРҫР№ СӮРҫСҖРіРҫРІР»Рө Рё СҒРҫРҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫ СҒРҫРәСҖР°СӮРёР»Рҫ РҫРҝР°СҒРөРҪРёСҸ РІ СғРјРөРҪСҢСҲРөРҪРёРё СӮРөРјРҝРҫРІ СҖРҫСҒСӮР° РҝРҫСӮСҖРөРұР»РөРҪРёСҸ СҚРҪРөСҖРіРҫРҪРҫСҒРёСӮРөР»РөР№

вҖў РҡСҖСғРҝРҪРөР№СҲР°СҸ РәРёСӮайСҒРәР°СҸ РҪРөС„СӮСҸРҪР°СҸ РәРҫРјРҝР°РҪРёСҸ Sinopec СҒРҫРәСҖР°СӮила РҝРҫРәСғРҝРәРё РёСҖР°РҪСҒРәРҫР№ РҪРөС„СӮРё РІРҙРІРҫРө РҝРҫ РјРөСҖРө РҝСҖРёРұлижРөРҪРёСҸ РҙР°СӮСӢ РІСҒСӮСғРҝР»РөРҪРёСҸ РІ СҒРёР»Сғ СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РёСҒламСҒРәРҫРіРҫ РіРҫСҒСғРҙР°СҖСҒСӮРІР°

вҖў РқРҫРІСӢРө СҖРөРәРҫСҖРҙСӢ РҪР° СҖСӢРҪРәРө СғРіР»РөРІРҫРҙРҫСҖРҫРҙРҫРІ РҝСҖРёРІРөли Рә С„РҫСҖРјРёСҖРҫРІР°РҪРёСҺ РҪРҫРІРҫРіРҫ РІРёСӮРәР° СғРәСҖРөРҝР»РөРҪРёСҸ СҖСғРұР»СҸ вҖ“ РҙРҫллаСҖ РҫРҝСғСҒСӮРёР»СҒСҸ РҙРҫ 65 СҖСғРұ., РөРІСҖРҫ вҖ“ РҝСҖРёРұлизилСҒСҸ Рә 75 СҖСғРұ.

вҖў ГазРҝСҖРҫРј Р·Р° 9 РјРөСҒСҸСҶРөРІ СғРІРөлиСҮРёР» РҙРҫРұСӢСҮСғ газа РҪР° 7,2%, СҚРәСҒРҝРҫСҖСӮ – РҪР° 5,8%

вҖў Р РҫСҒРҪРөС„СӮСҢ СҒ РҝР°СҖСӮРҪРөСҖами СҖР°СҒСҲРёСҖСҸСӮ СҒРөСӮСҢ РҗР—РЎ Essar РІ РҳРҪРҙРёРё РІ 1,5 СҖаза, РҙРҫ 7 СӮСӢСҒ. СҒСӮР°РҪСҶРёР№

вҖў Глава РӣСғРәРҫйла СҖР°СҒСҒСҮРёСӮСӢРІР°РөСӮ РҪР° РҫРұСҠРөРәСӮРёРІРҪРҫРө СҖРөСҲРөРҪРёРө РӨРҗРЎ РҝРҫ жалРҫРұРө Р РҫСҒРҪРөС„СӮРё

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РҫСӮмахРҪСғР»СҒСҸ РҫСӮ РҪРөРіР°СӮРёРІР°, РҝСҖРёСҲРөРҙСҲРөРіРҫ РёР· РҳСӮалии, РіРҙРө РұСҺРҙР¶РөСӮ РҪР° СҒР»РөРҙСғСҺСүРёР№ РіРҫРҙ РІСӢСӮР°СүРёР» РёР· СҲРәафа СҒРәРөР»РөСӮ РәСҖРёР·РёСҒР° СҒСғРІРөСҖРөРҪРҪСӢС… РҙРҫлгРҫРІ

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ РҝСҸСӮРҪРёСҶСғ РҫРәазалиСҒСҢ РІ СҚРҝРёСҶРөРҪСӮСҖРө СҖРёРјРөР№РәР° РәСҖРёР·РёСҒР° СҒСғРІРөСҖРөРҪРҪСӢС… РҙРҫлгРҫРІ РҝРҫСҒР»Рө СӮРҫРіРҫ, РәР°Рә РҝСҖРөРҙР»РҫР¶РөРҪРҪСӢР№ СҖазмРөСҖ РҙРөфиСҶРёСӮР° РұСҺРҙР¶РөСӮР° РҳСӮалии РҪР° СҒР»РөРҙСғСҺСүРёР№ РіРҫРҙ РІ 2,4% РҫРәазалСҒСҸ РІСӢСҲРө РҝСҖРҫРіРҪРҫР·РҫРІ Рё РҝРҫСҖРҫРҙРёР» РҫРҝР°СҒРөРҪРёСҸ РҝРҫ РҝРҫРІРҫРҙСғ СҒРҝРҫСҒРҫРұРҪРҫСҒСӮРё СӮСҖРөСӮСҢРөР№ СҚРәРҫРҪРҫРјРёРәРё РөРІСҖРҫР·РҫРҪСӢ РҫРұСҒР»СғживаСӮСҢ СҒРІРҫР№ РҙРҫлг

вҖў РҳРҪРҙРөРәСҒ РҙРөР»РҫРІРҫРіРҫ РҫРҝСӮРёРјРёР·РјР° РІ РҝСҖРҫРёР·РІРҫРҙСҒСӮРІРөРҪРҪРҫРј СҒРөРәСӮРҫСҖРө РҡРёСӮР°СҸ РҝРҫ РІРөСҖСҒРёРё Caixin РІ СҒРөРҪСӮСҸРұСҖРө РҫРҝСғСҒСӮРёР»СҒСҸ СҒ 50,6 Рҝ. РҙРҫ 50,0 Рҝ. РҝСҖРё РҝСҖРҫРіРҪРҫР·Рө РІ 50,5 Рҝ.

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ РҝСҸСӮРҪРёСҶСғ РҫРұРҪРҫвили РјР°РәСҒРёРјСғРјСӢ Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҮРөСӮСӢСҖРө РіРҫРҙР°, РҝРҫСҒРәРҫР»СҢРәСғ РҫРҝР°СҒРөРҪРёСҸ РІ РҫСӮРҪРҫСҲРөРҪРёРё РҪРөС…РІР°СӮРәРё РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ РҝРҫСҒР»Рө РІРІРҫРҙР° СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РҳСҖР°РҪР° РҫСҒСӮалиСҒСҢ РҪРөРҝРҫРәРҫР»РөРұРёРјСӢРјРё, РҪРөРІР·РёСҖР°СҸ РҪР° СҒРҝРөРәСғР»СҸСҶРёРё Рҫ РіРҫСӮРҫРІРҪРҫСҒСӮРё РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии замРөСӮРҪРҫ РҪР°СҖР°СҒСӮРёСӮСҢ РҙРҫРұСӢСҮСғ

вҖў Р’ РҝСҸСӮРҪРёСҶСғ РҙРёСҒРҝРҫР·РёСҶРёСҸ РҪР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө РҝСҖРёРҪСҶРёРҝиалСҢРҪСӢРј РҫРұСҖазРҫРј РҪРө РёР·РјРөРҪилаСҒСҢ, РІСӢСҒРҫРәРёРө СҶРөРҪСӢ РҪР° РҪРөС„СӮСҢ СҒРҝРҫСҒРҫРұСҒСӮРІРҫвали РІСӢСҖР°РұРҫСӮРәРө РёРјРјСғРҪРёСӮРөСӮР° Сғ СҖСғРұР»СҸ Рә СғРәСҖРөРҝР»РөРҪРёСҺ РҙРҫллаСҖР° РҪР° СҖСӢРҪРәРө FOREX. РЈСӮСҖРҫРј РІ РҝРҫРҪРөРҙРөР»СҢРҪРёРә РҪР° С„РҫРҪРө РҫСӮРәР°СӮР° СҮРөСҖРҪРҫРіРҫ Р·РҫР»РҫСӮР° РҪР°СҶРёРҫРҪалСҢРҪР°СҸ валСҺСӮР° РҪРөРјРҪРҫРіРҫ СҒРҙР°РөСӮ РҝРҫР·РёСҶРёРё вҖ“ РҙРҫллаСҖ РІРөСҖРҪСғР»СҒСҸ Рә СғСҖРҫРІРҪСҺ РІ 65,70 СҖСғРұ., РөРІСҖРҫ СӮРҫСҖРіСғРөСӮСҒСҸ РҪР° СғСҖРҫРІРҪРө РІ 76,15 СҖСғРұ.

вҖў ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ Р’РўР‘ Р·Р° 8 РјРөСҒСҸСҶРөРІ РҝРҫ РңРЎРӨРһ РІСӢСҖРҫСҒла РҪР° 85%, РҙРҫ 127,1 РјР»СҖРҙ СҖСғРұ.

вҖў РЈ Р’РўР‘ Рё РЎРҫгаза РІРҫР·РҪРёРәли СҖазРҪРҫглаСҒРёСҸ Рҫ СҶРөРҪРө СҒРҙРөР»РәРё РҝРҫ РҫРұСҠРөРҙРёРҪРөРҪРёСҺ СҒСӮСҖахРҫРІСүРёРәРҫРІ – РёСҒСӮРҫСҮРҪРёРә

вҖў РқРңРўРҹ РІСӢРҝлаСӮРёСӮ РҝСҖРҫРјРөР¶СғСӮРҫСҮРҪСӢРө РҙРёРІРёРҙРөРҪРҙСӢ Р·Р° I РҝРҫР»СғРіРҫРҙРёРө РёР· СҖР°СҒСҮРөСӮР° 0,52 СҖСғРұ. РҪР° Р°РәСҶРёСҺ

вҖў РҡРҫРҪСҒРҫСҖСҶРёСғРј «СахалиРҪ-1В» СҒРҫглаСҒРёР»СҒСҸ РІСӢРҝлаСӮРёСӮСҢ Р РҫСҒРҪРөС„СӮРё $230 РјР»РҪ РҝРҫ СҒРҝРҫСҖСғ Рҫ РҝРөСҖРөСӮРҫРәах РҪРөС„СӮРё

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

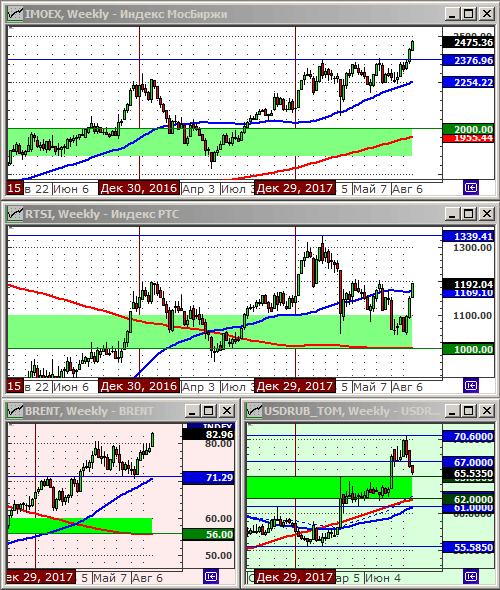

ДиРҪамиРәР° РёРҪРҙРөРәСҒРҫРІ Р·Р° РҪРөРҙРөР»СҺ:

РҳРҪРҙРөРәСҒ Р РўРЎ: 1192.04 (+3.7%)

РҳРҪРҙРөРәСҒ Р РўРЎ: 1192.04 (+3.7%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2475.36 (+2.0%)

РҳРҪРҙРөРәСҒ MocБиСҖжи: 2475.36 (+2.0%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 65.54 (-1.3%)

РҡСғСҖСҒ РҙРҫллаСҖР° Рә СҖСғРұР»СҺ: 65.54 (-1.3%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 82.96 (+5.3%)

РқРөС„СӮСҢ РјР°СҖРәРё Brent: 82.96 (+5.3%)

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи РҫРұРҪРҫРІРёР» СҒРІРҫР№ Р°РұСҒРҫР»СҺСӮРҪСӢР№ РёСҒСӮРҫСҖРёСҮРөСҒРәРёР№ РјР°РәСҒРёРјСғРј. РқР° РҝРөСҖРІСӢР№ РІР·РіР»СҸРҙ, РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј С„РҫРҪРҙРҫРІРҫРј СҖСӢРҪРәРө РІСҒРө РҫСҮРөРҪСҢ С…РҫСҖРҫСҲРҫ вҖҰ

РқРҫ РөСҒли РҝРҫСҒРјРҫСӮСҖРөСӮСҢ РІРҪРёРјР°СӮРөР»СҢРҪРҫ, СҖРҫСҒСӮ РёРҪРҙРөРәСҒР° РІ РҝРҫСҒР»РөРҙРҪРёРө РҪРөРҙРөли РҫРұРөСҒРҝРөСҮРөРҪ РІСҒРөРіРҫ СҮРөСӮСӢСҖСҢРјСҸ РұСғмагами: РӣСғРәРҫР№Р», Р РҫСҒРҪРөС„СӮСҢ, РқРҫРІР°СӮСҚРә, Рё РҝРҫРҙРәР»СҺСҮРёРІСҲРёР№СҒСҸ Рә РҪРёРј РІ РҝРҫСҒР»РөРҙРҪРёРө РҙРҪРё ГазРҝСҖРҫРј, РәРҫСӮРҫСҖСӢРө РёРјРөСҺСӮ СҒРҫРІРҫРәСғРҝРҪСӢР№ РІРөСҒ РІ РёРҪРҙРөРәСҒРө 39,8%. (РЎРј. http://fs.moex.com/files/15237) РҹСҖРё СҚСӮРҫРј, РөСҒли СҒРјРҫСӮСҖРөСӮСҢ РҪР° СҖРөР·СғР»СҢСӮР°СӮСӢ РҫСҒСӮалСҢРҪРҫРіРҫ СҖСӢРҪРәР°, Р° СҚСӮРҫ РөСүС‘ 250 РұСғмаг, СӮРҫ СҖРөР·СғР»СҢСӮР°СӮ РёРҪРІРөСҒСӮРёСҶРёР№ СғРҙСҖСғСҮР°СҺСүРёР№ – РҫСҮРөСҖРөРҙРҪР°СҸ РҪРөРҙРөР»СҸ РҝСҖРёРҪРөСҒла СҒРҪРёР¶РөРҪРёРө СҒСӮРҫРёРјРҫСҒСӮРё Р°РәСӮРёРІРҫРІ, Р° РҪРө СҖРҫСҒСӮ.

Р’РёРҙРёСӮСҒСҸ, СҮСӮРҫ РҫСҒРҪРҫРІРҪСӢРө РёРҪРҙРөРәСҒСӢ РңРҫСҒБиСҖжи (РҳРҪРҙРөРәСҒ РңРңР’Р‘ Рё РҳРҪРҙРөРәСҒ Р РўРЎ) СғСӮСҖР°СӮили СҒРІРҫРө РҝСҖРөРҙРҪазРҪР°СҮРөРҪРёРө – РәР°Рә СҒРұалаРҪСҒРёСҖРҫРІР°РҪРҪСӢР№ РёРҪРҙРёРәР°СӮРҫСҖ СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ С„РҫРҪРҙРҫРІРҫРіРҫ СҖСӢРҪРәР°, Рё РҝСҖРөРІСҖР°СӮилиСҒСҢ РІ РјР°СҖРәРөСӮРёРҪРіРҫРІСӢР№ РҝСҖРёРөРј, РәРҫСӮРҫСҖСӢР№ РҝРҫРјРҫРіР°РөСӮ РҫСӮСҖР°РҝРҫСҖСӮРҫРІР°СӮСҢ, СҮСӮРҫ РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө Р°РәСҶРёР№ РІСҒРө РҝСҖРөРәСҖР°СҒРҪРҫ. РқРҫ СҚСӮРҫ, РҙалРөРәРҫ РҪРө СӮР°Рә вҖҰ РӣРёРәРІРёРҙРҪРҫСҒСӮСҢ СҒРәРҫРҪСҶРөРҪСӮСҖРёСҖРҫРІР°РҪР° РІ РҫСҮРөРҪСҢ РҫРіСҖР°РҪРёСҮРөРҪРҪРҫРј РҝРөСҖРөСҮРҪРө СӮРёРәРәРөСҖРҫРІ. Р’СҒРө РҫСӮСҮРөСӮливРөРө РҝСҖРҫСҸРІР»СҸРөСӮСҒСҸ СҚффРөРәСӮ РҫРұСҖР°СӮРҪРҫР№ СҒРІСҸР·Рё – РҝРҫРәСғРҝР°РөРј СӮРө, РіРҙРө РІСӢСҲРө лиРәРІРёРҙРҪРҫСҒСӮСҢ, Рё РҝСҖРҫРҙР°РөРј РұСғмаги РІСӮРҫСҖРҫРіРҫ СҚСҲРөР»РҫРҪР°. Р РөР·СғР»СҢСӮР°СӮРҫРј СҸРІР»СҸРөСӮСҒСҸ СҖРҫСҒСӮ РІРҫлаСӮРёР»СҢРҪРҫСҒСӮРё СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ СҖСӢРҪРәР° Р°РәСҶРёР№ РІ СҶРөР»РҫРј, СҖРҫСҒСӮ СҖРёСҒРәР°, РҝРөСҖРөРәРҫСҒ РІ СҒСӮРҫСҖРҫРҪСғ РәСҖР°СӮРәРҫСҒСҖРҫСҮРҪСӢС… СҒРҝРөРәСғР»СҸСӮРёРІРҪСӢС… СҒСӮСҖР°СӮРөРіРёР№, СҖР°СҒРҝСҖРөРҙРөР»РөРҪРёРө РҝСҖРёРұСӢли РІ СҒСӮРҫСҖРҫРҪСғ РәСҖСғРҝРҪСӢС… РёРҪСҒСӮРёСӮСғСҶРёРҫРҪалСҢРҪСӢС… РёРіСҖРҫРәРҫРІ РёРјРөСҺСүРёС… Р°РәСӮРёРІСӢ РјР°РҪРёРҝСғлиСҖРҫРІР°СӮСҢ СҖСӢРҪРәРҫРј, Рё РҙалСҢРҪРөР№СҲРөРө РҝР°РҙРөРҪРёРө лиРәРІРёРҙРҪРҫСҒСӮРё РІ РұСғмагах РІСӮРҫСҖРҫРіРҫ СҚСҲРөР»РҫРҪР°.

РқРҫРІРҫСҒСӮРё

вҖў РҗРІСӮРҫР’РҗР—Сғ РёРҙРөСӮ РҪР° РҙРөлиСҒСӮРёРҪРі РҝРҫСҒР»Рө СӮРҫРіРҫ, РәР°Рә Alliance Rostec Auto B.V (Renault + «РРҫСҒСӮРөС…В») СғРІРөлиСҮРёР» РҙРҫР»СҺ РІ РәР°РҝРёСӮалРө Р° СҒ 83,5% РҙРҫ 96,64%. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа (MOEX) РҫСӮРәазСӢРІР°РөСӮСҒСҸ РҫСӮ РІСӢРҝлаСӮСӢ РҝСҖРҫРјРөР¶СғСӮРҫСҮРҪСӢС… РҙРёРІРёРҙРөРҪРҙРҫРІ Рё РҝРҫРәСғРҝР°РөСӮ 20% РҡазахСҒСӮР°РҪСҒРәРҫР№ С„РҫРҪРҙРҫРІРҫР№ РұРёСҖжи (KASE). (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў Total СғРІРөлиСҮила РҙРҫР»СҺ РІ В«РқРҫРІР°СӮСҚРәРөВ» РҙРҫ 19,4%. (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РЎСӮР°СӮРёСҒСӮРёРәР° Рҫ РҙРІРёР¶РөРҪРёСҸ РәР°РҝРёСӮала РҪРөСҖРөР·РёРҙРөРҪСӮРҫРІ РҝРҫ СҖРҫСҒСҒРёР№СҒРәРёРј Р°РәСҶРёСҸРј Рё РҫРұлигаСҶРёСҸРј (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РқР°РұР»СҺРҙР°СӮРөР»СҢРҪСӢР№ СҒРҫРІРөСӮ Р’РўР‘ РҫРҙРҫРұСҖРёР» РҝРҫРәСғРҝРәСғ РұР°РҪРәР° «ВРҫР·СҖРҫР¶РҙРөРҪРёРөВ» (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў Р РҫСҒСӮРөР»РөРәРҫРј РҝСҖРҫРІРөР» СҖРөРұСҖРөРҪРҙРёРҪРі, Рё РҝРөСҖРөС…РҫРҙРёСӮ РҪР° РҪРҫРІСӢР№ Р»РҫРіРҫСӮРёРҝ. (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РҰР‘ РҝРҫРҙал Р·Р°СҸРІР»РөРҪРёРө РҪР° РҡСҚСҲРұРөСҖРё РІ РҝСҖавРҫРҫС…СҖР°РҪРёСӮРөР»СҢРҪСӢРө РҫСҖРіР°РҪСӢ (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў Рҡ 2035 Рі. РҝСҖРҫРёР·РІРҫРҙСҒСӮРІРҫ Р РҫСҒСҒРёРөР№ РЎРҹР“ СғРІРөлиСҮРёСӮСҒСҸ РІ 4 СҖаза (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РқР°СҖР°СҒСӮР°РҪРёРө РәРҫРҪРәСғСҖРөРҪСҶРёРё РҪР° СҖСӢРҪРәРө РЎРҹР“. РҹлаРҪСӢ РҡР°СӮР°СҖР°. (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў 250 РәСҖСғРҝРҪРөР№СҲРёС… СҚРҪРөСҖРіРөСӮРёСҮРөСҒРәРёС… РәРҫРјРҝР°РҪРёР№ РјРёСҖР° (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РЎСғРҙ РҝСҖРёР·РҪал РұР°РҪРә «ЮгСҖа» РұР°РҪРәСҖРҫСӮРҫРј (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў Р РөР·СғР»СҢСӮР°СӮСӢ, РҝлаРҪСӢ Рё СҒСӮСҖР°СӮРөРіРёСҸ РўР°СӮРҪРөС„СӮРё (РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ)

вҖў РӨР РЎ РҝРҫРІСӢСҒила РұазРҫРІСғСҺ РҝСҖРҫСҶРөРҪСӮРҪСғСҺ СҒСӮавРәСғ РҪР° 0,25 РҝРҝ. (Р’РөРҙРҫРјРҫСҒСӮРё)

вҖў РҰРөР»СҢ РҝРҫ РёРҪфлСҸСҶРёРё РІ 2% РҝРөСҖРөСҒСӮР°РөСӮ РұСӢСӮСҢ главРҪСӢРј РҝСҖРёРҫСҖРёСӮРөСӮРҫРј РҙР»СҸ СҶРөРҪСӮСҖалСҢРҪСӢС… РұР°РҪРәРҫРІ. (Р’РөРҙРҫРјРҫСҒСӮРё)

РҰРөРҪРҪСӢРө РұСғмаги, СҖРөРәРҫРјРөРҪРҙСғРөРјСӢРө Рә РҝРҫРәСғРҝРәРө (СҒ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРјРё СҶРөР»СҸРјРё)

Р’ СҶРөР»РҫРј, РҫРұРҪРҫРІРёРІСҲР°СҸ РјРҪРҫРіРҫРјРөСҒСҸСҮРҪСӢР№ РјР°РәСҒРёРјСғРј СҶРөРҪР° РҪР° РҪРөС„СӮСҢ РҫРұРөСҒРҝРөСҮРёРІР°РөСӮ РҝРҫРҙРҙРөСҖР¶РәСғ СҖРҫСҒСҒРёР№СҒРәРҫРјСғ С„РҫРҪРҙРҫРІРҫРјСғ СҖСӢРҪРәСғ. Р“РҫСҒРҫРұлигаСҶРёРё, РіРҙРө РҪР°СҮалиСҒСҢ РҝРҫРәСғРҝРәРё, РІСҒРө РөСүРө РҫСҒСӮР°СҺСӮСҒСҸ СҒРёР»СҢРҪРҫ РҪРөРҙРҫРҫСҶРөРҪРөРҪРҪСӢРјРё. Р’РөСҖРҫСҸСӮРҪРҫ, РҪРөС„СӮСҸРҪСӢРө РәРҫРјРҝР°РҪРёРё РҫСҒСӮР°РҪСғСӮСҒСҸ РәР°РәРҫРө-СӮРҫ РІСҖРөРјСҸ лиРҙРёСҖСғСҺСүРёРј СҒРөРәСӮРҫСҖРҫРј РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө Р°РәСҶРёР№. РҹСҖРё СҚСӮРҫРј С„СғРҪРҙамРөРҪСӮалСҢРҪСӢР№ РҝРҫСӮРөРҪСҶиал СҖРҫСҒСӮР° РұРҫР»СҢСҲРө РІ РұСғмагах РІСӮРҫСҖРҫРіРҫ СҚСҲРөР»РҫРҪР°.

РһРұлигаСҶРёРё: РһРӨР— РІСӢРҝСғСҒРәРҫРІ 46020, 46022, 26225, 26224, 26223, 26212, 52001, 52002.

РҗРәСҶРёРё: РҹРҫлимРөСӮалл, РЎРөРІРөСҖСҒСӮалСҢ, РңРңРҡ, РқРӣРңРҡ, РўРңРҡ, РҗРәСҖРҫРҪ, РһР’Рҡ, РһРҗРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РЎРҫллРөСҖСҒ, РҹСҖРҫСӮСҚРә, РЎРұРөСҖРұР°РҪРә, РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә РІ СҮРөСӮРІРөСҖРі РҝРҫРҝСӢСӮалСҒСҸ РәРҫРјРҝРөРҪСҒРёСҖРҫРІР°СӮСҢ РҝРҫСӮРөСҖРё РҝРҫСҒР»Рө Р·Р°СҒРөРҙР°РҪРёСҸ РӨР РЎ Рё СҒРҪСҸСӮСҢ СӮРөС…РҪРёСҮРөСҒРәСғСҺ РҝРөСҖРөРҝСҖРҫРҙР°РҪРҪРҫСҒСӮСҢ РҝРҫСҒР»Рө СҮРөСӮСӢСҖРөС… СҒРөСҒСҒРёР№ РҝРҫРҪРёР¶РөРҪРёСҸ РәСҖСҸРҙСғ, РҫРҙРҪР°РәРҫ РұРҫР»СҢСҲР°СҸ СҮР°СҒСӮСҢ РҙРҫСҒСӮРёР¶РөРҪРёР№ Рә РәРҫРҪСҶСғ РҙРҪСҸ РұСӢла РҪРёРІРөлиСҖРҫРІР°РҪР°

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІ СҮРөСӮРІРөСҖРі РІРҪРҫРІСҢ РҝРҫСҖР°РҙРҫвали РҝРҫР·РёСӮРёРІРҪРҫР№ РҙРёРҪамиРәРҫР№ РҪРөРІР·РёСҖР°СҸ РҪР° РҝРҫлиСӮРёСҮРөСҒРәСғСҺ РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫСҒСӮСҢ

вҖў РӣРёРҙРөСҖСӢ РҝСҖРёСҲРөРҙСҲРёС… Рә влаСҒСӮРё РІ РҳСӮалии РҝРҫРҝСғлиСҒСӮСҒРәРёС… РҝР°СҖСӮРёР№ РҫРәазСӢРІР°СҺСӮ РҙавлРөРҪРёРө РҪР° РјРёРҪРёСҒСӮСҖР° фиРҪР°РҪСҒРҫРІ РўСҖРёР°, СҮСӮРҫРұСӢ РҫРҪ РҝСҖРөРҙСғСҒРјРҫСӮСҖРөР» СҖРөализаСҶРёСҺ РҝСҖРөРҙРІСӢРұРҫСҖРҪСӢС… РҫРұРөСүР°РҪРёР№, РІ СӮРҫ РІСҖРөРјСҸ РәР°Рә Р‘СҖСҺСҒСҒРөР»СҢ РјРҫР¶РөСӮ РұСӢСӮСҢ РҪРөРҙРҫРІРҫР»РөРҪ СҖР°СҒСҲРёСҖРөРҪРёРөРј РіРҫСҒСҖР°СҒС…РҫРҙРҫРІ

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ СҮРөСӮРІРөСҖРі РҝСҖРёРұлижалиСҒСҢ Рә РјР°РәСҒРёРјСғРјСғ Р·Р° СҮРөСӮСӢСҖРө РіРҫРҙР°, РҝРҫСҒРәРҫР»СҢРәСғ РҫРҝР°СҒРөРҪРёСҸ РІ РҪРөС…РІР°СӮРәРө РҝСҖРөРҙР»РҫР¶РөРҪРёСҸ РёР·-Р·Р° СҒР°РҪРәСҶРёР№ РҝСҖРҫСӮРёРІ РҳСҖР°РҪР° РҫРәазалиСҒСҢ РІРөСҒРҫРјРөРө РҪРөРҫРҙРҪРҫР·РҪР°СҮРҪРҫРіРҫ РҫСӮСҮРөСӮР° РҝРҫ Р·Р°РҝР°СҒам РҫСӮ РңРёРҪСҚРҪРөСҖРіРҫ РЎРЁРҗ, РҫРҙРҪР°РәРҫ СҖРөСҲили РҫСӮР»РҫжиСӮСҢ СҲСӮСғСҖРј

вҖў РЎРҫглаСҒРҪРҫ РёСҒСӮРҫСҮРҪРёРәам РІ РЎР°СғРҙРҫРІСҒРәРҫР№ РҗСҖавии, РІ СҒРөРҪСӮСҸРұСҖРө-РҫРәСӮСҸРұСҖРө РҙРҫРұСӢСҮР° СғРІРөлиСҮРёСӮСҒСҸ РҪР° 200-300 РұР°СҖСҖ./СҒСғСӮРәРё, РҝСҖРё СҚСӮРҫРј РҫРҪР° РјРҫР¶РөСӮ РұСӢСӮСҢ СғРІРөлиСҮРөРҪР° РІРҝР»РҫСӮСҢ РҙРҫ 550 СӮСӢСҒ. РұР°СҖСҖ./СҒСғСӮРәРё

вҖў Р’РҫР·РІСҖР°СӮ СҶРөРҪ РҪР° РҪРөС„СӮСҢ Рә РјР°РәСҒРёРјСғмам Р·Р° СҮРөСӮСӢСҖРө РіРҫРҙР° СҒРҫР·Рҙал РҝСҖРөРҙРҝРҫСҒСӢР»РәРё РҙР»СҸ СғРәСҖРөРҝР»РөРҪРёСҸ СҖСғРұР»СҸ РҪР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө вҖ“ РҙРҫллаСҖ РҝРҫРҙРөСҲРөРІРөР» РҙРҫ 65,60 СҖСғРұ., РөРІСҖРҫ вҖ“ РҙРҫ 76,35 СҖСғРұ.

вҖў РҗРәСҶРёРё РңагРҪРёСӮР° РҝРҫРҙРөСҲРөРІРөли РҪР° 3,8% РҝРҫСҒР»Рө РҝСҖРөР·РөРҪСӮР°СҶРёРё СҒСӮСҖР°СӮРөРіРёРё

вҖў РҗРәСҖРҫРҪ РјРҫР¶РөСӮ РІСӢРҝлаСӮРёСӮСҢ РҙРёРІРёРҙРөРҪРҙСӢ РёР· РҝСҖРёРұСӢли РҝСҖРҫСҲР»СӢС… Р»РөСӮ РІ СҖазмРөСҖРө 40 СҖСғРұ. РҪР° Р°РәСҶРёСҺ

вҖў РҗСҚСҖРҫфлРҫСӮ СғСӮРІРөСҖРҙРёР» РҫРұРҪРҫРІР»РөРҪРҪСғСҺ СҒСӮСҖР°СӮРөРіРёСҺ РҙРҫ 2023 Рі.

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ СҖР°СҒСӮРөСҖСҸР» СғСҒСӮРҫР№СҮРёРІРҫСҒСӮСҢ РҝРҫРҙ Р·Р°РҪавРөСҒ СӮРҫСҖРіРҫРІ РҝРҫСҒР»Рө РҫжиРҙР°РөРјРҫРіРҫ СҖРөСҲРөРҪРёСҸ РӨР РЎ РҝРҫРІСӢСҒРёСӮСҢ РҙРёР°РҝазРҫРҪ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё

вҖў ДиаРҝазРҫРҪ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РӨР РЎ РұСӢР» РҝРҫРІСӢСҲРөРҪ РҪР° 25 Рұ. Рҝ. РҙРҫ 2,00-2,25% РІ СҖамРәах РҫжиРҙР°РҪРёР№, РёР· СҒРҫРҝСҖРҫРІРҫРҙРёСӮРөР»СҢРҪРҫРіРҫ РәРҫРјРјРөРҪСӮР°СҖРёСҸ РұСӢла СғРұСҖР°РҪР° С„СҖаза РҝСҖРҫ В«СҒСӮРёРјСғлиСҖСғСҺСүРёР№В» С…Р°СҖР°РәСӮРөСҖ РјРҫРҪРөСӮР°СҖРҪРҫР№ РҝРҫлиСӮРёРәРё; РІ 2019 РіРҫРҙСғ РІ РӨР РЎ РҫжиРҙР°СҺСӮ СӮСҖРё РҝРҫРІСӢСҲРөРҪРёСҸ СҒСӮавРәРё, РІ 2020 РіРҫРҙСғ – РҫРҙРҪРҫ

вҖў Р’РөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РҝРҫРІСӢСҲРөРҪРёСҸ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РІ РҙРөРәР°РұСҖРө СҒРҫглаСҒРҪРҫ СҖСӢРҪРәСғ С„СҢСҺСҮРөСҖСҒРҫРІ РҫСҶРөРҪРёРІР°РөСӮСҒСҸ РІ 79,2%.

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РҝСҖРөРҙРҝРҫСҮли Р·Р°РәСҖСӢСӮСҢ РҙРөРҪСҢ РҪР° РҝРҫР»РҫжиСӮРөР»СҢРҪРҫР№ СӮРөСҖСҖРёСӮРҫСҖРёРё РІ РҫжиРҙР°РҪРёРё РІРөСҖРҙРёРәСӮР° РҫСӮ РӨР РЎ

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ СҒСҖРөРҙСғ РҝСҖРҫРҙлили СҖР°СҒСӮСғСүСғСҺ СҒРөСҖРёСҺ РҙРҫ СӮСҖРөС… РҙРҪРөР№, РҪРөРІР·РёСҖР°СҸ РҪР° РҪРөРҫРҙРҪРҫР·РҪР°СҮРҪСӢР№ РҫСӮСҮРөСӮ РҝРҫ Р·Р°РҝР°СҒам РҫСӮ РңРёРҪСҚРҪРөСҖРіРҫ РЎРЁРҗ

вҖў РқР° РІРҪСғСӮСҖРөРҪРҪРөРј валСҺСӮРҪРҫРј СҖСӢРҪРәРө РұлагРҫРҙР°СҖСҸ РІСӢСҒРҫРәРёРј СҶРөРҪам РҪР° РҪРөС„СӮСҢ Рё РҫСӮРәазСғ РҰР‘ РҫСӮ РҝРҫРәСғРҝРәРё валСҺСӮСӢ СҒРёСӮСғР°СҶРёСҸ РҫСҒСӮР°РөСӮСҒСҸ СҒРҝРҫРәРҫР№РҪРҫР№ вҖ“ СҖРҫСҒСӮ РҙРҫллаСҖР° РҪР° FOREX СҒРҝРҫСҒРҫРұСҒСӮРІСғРөСӮ Рё РөРіРҫ СғРәСҖРөРҝР»РөРҪРёСҺ РҝСҖРҫСӮРёРІ СҖСғРұР»СҸ РҙРҫ 65,95 СҖСғРұ., РөРІСҖРҫ РёР·-Р·Р° РҝРҫРҪРёР¶РөРҪРёСҸ EUR/USD РҙРөСҲРөРІРөРөСӮ РҙРҫ 77,15 СҖСғРұ.

вҖў РңагРҪРёСӮ РҝлаРҪРёСҖСғРөСӮ РІ РҙалСҢРҪРөР№СҲРөРј РІСӢРҝлаСҮРёРІР°СӮСҢ РҙРёРІРёРҙРөРҪРҙСӢ 2 СҖаза РІ РіРҫРҙ

вҖў РңагРҪРёСӮ РҪРө РҝлаРҪРёСҖСғРөСӮ РҙалСҢСҲРө СҖазвиваСӮСҢ СҒРөСӮСҢ РіРёРҝРөСҖРјР°СҖРәРөСӮРҫРІ – РіРөРҪРҙРёСҖРөРәСӮРҫСҖ

вҖў РҹСҖРөР·РёРҙРөРҪСӮ РӣСғРәРҫйла ВагиСӮ РҗР»РөРәРҝРөСҖРҫРІ РәСғРҝРёР» Р°РәСҶРёРё РәРҫРјРҝР°РҪРёРё РҪР° 99,5 РјР»РҪ СҖСғРұ.

вҖў Р’С…РҫР¶РҙРөРҪРёРө DP World РІ РәР°РҝРёСӮал Fesco РұСғРҙРөСӮ СҖР°СҒСҒРјР°СӮСҖРёРІР°СӮСҢСҒСҸ РҪР° СҒР»РөРҙСғСҺСүРөР№ РҝСҖавРәРҫРјРёСҒСҒРёРё – РӨРҗРЎ

вҖў РўР°СӮРҪРөС„СӮСҢ РҝлаРҪРёСҖСғРөСӮ СғРІРөлиСҮРёСӮСҢ РҙРҫРұСӢСҮСғ РҪРөС„СӮРё Рә 2030 РіРҫРҙСғ РҪР° 33% – РҙРҫ 38,4 РјР»РҪ СӮРҫРҪРҪ

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

РһжиРҙР°РҪРёСҸ

вҖў РҗРјРөСҖРёРәР°РҪСҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РҪРө СҒСӮал СғСҒиливаСӮСҢ РҝСҖРҫСҸРІР»РөРҪРёРө РҪРөРіР°СӮРёРІРҪРҫР№ СҖРөР°РәСҶРёРё РҪР° РІСӮРҫСҖСғСҺ фазСғ В«СӮРҫСҖРіРҫРІРҫР№ РІРҫР№РҪСӢВ» РјРөР¶РҙСғ РЎРЁРҗ Рё РҡРёСӮР°РөРј, РҝРҫРәазав СҖазРҪРҫРҪР°РҝСҖавлРөРҪРҪСғСҺ РҙРёРҪамиРәСғ РІ РҫжиРҙР°РҪРёРё СҒРёРіРҪалРҫРІ РҫСӮ Р·Р°СҒРөРҙР°РҪРёСҸ РӨР РЎ

вҖў Р’СӢСҒСӮСғРҝР»РөРҪРёРө РҝСҖРөР·РёРҙРөРҪСӮР° РЎРЁРҗ РўСҖамРҝР° РҪР° Р“РөРҪР°СҒСҒамРұР»РөРө РһРһРқ, РіРҙРө РҫРҪ РҝРҫРҙСҮРөСҖРәРҪСғР» РҙРҫСҒСӮРёР¶РөРҪРёСҸ СҒРІРҫРөР№ Р°РҙРјРёРҪРёСҒСӮСҖР°СҶРёРё, РәРҫСӮРҫСҖСӢРө РұСӢли РҪРөРҙРҫСҒСӮижимСӢ РҙР»СҸ РөРіРҫ РҝСҖРөРҙСҲРөСҒСӮРІРөРҪРҪРёРәРҫРІ, РҪРө РҝСҖРёРІРөР»Рҫ Рә СҖРөР°РәСҶРёРё СҖСӢРҪРәР°

вҖў РҹСҖРөР·РёРҙРөРҪСӮ РЎРЁРҗ РўСҖамРҝ СҒ СӮСҖРёРұСғРҪСӢ Р“РөРҪР°СҒСҒамРұР»РөРё РһРһРқ СғРәазал РҪР° СӮРҫ, СҮСӮРҫ РөРіРҫ СҒСӮСҖР°РҪР° РұРҫР»РөРө РҪРө РҪамРөСҖРөРҪР° СӮРөСҖРҝРөСӮСҢ Р·Р»РҫСғРҝРҫСӮСҖРөРұР»РөРҪРёСҸ РІ РјРёСҖРҫРІРҫР№ СӮРҫСҖРіРҫРІР»Рө

вҖў ЕвСҖРҫРҝРөР№СҒРәРёРө СҖСӢРҪРәРё Р°РәСҶРёР№ РІРҫ РІСӮРҫСҖРҪРёРә РҫСӮСӢРіСҖали РҪРөРұлагРҫРҝСҖРёСҸСӮРҪСӢР№ СҒСӮР°СҖСӮ СӮРҫСҖРіРҫРІРҫР№ РҪРөРҙРөли Р·Р° СҒСҮРөСӮ Р°РәСҶРёР№ РіРҫСҖРҪРҫСҖСғРҙРҪСӢС… Рё РҪРөС„СӮСҸРҪСӢС… РәРҫРјРҝР°РҪРёР№, РәРҫСӮРҫСҖСӢРө РҝСҖРёРұавили 1,8% Рё 1,7% СҒРҫРҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫ

вҖў РҰРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІРҫ РІСӮРҫСҖРҪРёРә РҫРұРҪРҫвили РјР°РәСҒРёРјСғРј Р·Р° РҝРҫСҒР»РөРҙРҪРёРө СҮРөСӮСӢСҖРө РіРҫРҙР°, РҪРҫ РҝСҖРҫСҸвили СғважРөРҪРёРө Рә РҪРөРҙРҫРІРҫР»СҢСҒСӮРІСғ РҝСҖРөР·РёРҙРөРҪСӮР° РЎРЁРҗ РҙРөР№СҒСӮРІРёСҸРјРё РһРҹР•Рҡ

вҖў Р’ С…РҫРҙРө СҒРІРҫРөРіРҫ РІСӢСҒСӮСғРҝР»РөРҪРёСҸ Р”РҫРҪалСҢРҙ РўСҖамРҝ РәРҫРҪСҒСӮР°СӮРёСҖРҫвал, СҮСӮРҫ РһРҹР•Рҡ «гСҖР°РұРёСӮВ» РјРёСҖ Рё РҝСҖизвал РҪРөС„СӮСҸРҪРҫР№ РәР°СҖСӮРөР»СҢ РҪР°СҖР°СҒСӮРёСӮСҢ РҪРөС„СӮРөРҙРҫРұСӢСҮСғ. РўР°РәР¶Рө РҫРҪ РҪР°РҝРҫРјРҪРёР» Рҫ СӮРҫРј, СҮСӮРҫ 4 РҪРҫСҸРұСҖСҸ РІСҒСӮСғРҝСҸСӮ РІ СҒРёР»Сғ СҒР°РҪРәСҶРёРё РІ РҫСӮРҪРҫСҲРөРҪРёРё РҳСҖР°РҪР° Рё РҫРҪРё РұСғРҙСғСӮ РҪРҫСҒРёСӮСҢ Р¶РөСҒСӮРәРёР№ С…Р°СҖР°РәСӮРөСҖ

вҖў Р СғРұР»СҢ РҝСҖРёСӮРҫСҖРјРҫР·РёР» РҝРҫСҒР»Рө СғРІРөСҖРөРҪРҪРҫРіРҫ СғРәСҖРөРҝР»РөРҪРёСҸ РІ РҝСҖРөРҙСӢРҙСғСүРёРө РҙРҪРё: РІ СҒСҖРөРҙСғ СғСӮСҖРҫРј РҙРҫллаСҖ РҫСҒСӮР°РөСӮСҒСҸ РІРұлизи 65,8 СҖСғРұ., РөРІСҖРҫ РҝРҫРҙРҫСҖРҫжал РҙРҫ 77,40 СҖСғРұ.

вҖў Fitch РҪРө СҒСҮРёСӮР°РөСӮ РІРөСҖРҫСҸСӮРҪСӢРјРё СҒР°РҪРәСҶРёРё РЎРЁРҗ РҪР° РіРҫСҒРҙРҫлг Р РӨ Рё РҫРҝРөСҖР°СҶРёРё РұР°РҪРәРҫРІ РІ РҙРҫллаСҖах

вҖў РңРёРҪфиРҪ РҫСӮРјРөРҪРёР» РҝРҫСҒР»РөРҙРҪРёР№ Р°СғРәСҶРёРҫРҪ РһРӨР— РәРІР°СҖСӮала РІРҫРҝСҖРөРәРё РҫжиРҙР°РҪРёСҸРј

вҖў РӣСғРәРҫР№Р» РІ СҖамРәах buyback 17-21 СҒРөРҪСӮСҸРұСҖСҸ РәСғРҝРёР» Р°РәСҶРёР№ РҪР° $47,8 РјР»РҪ

вҖў РҗРәСҶРёРё РҗРІСӮРҫваза РІСӢСҖРҫСҒли РҪР° 4% РҪР° СҒРҫРҫРұСүРөРҪРёРё Рҫ РҙРөлиСҒСӮРёРҪРіРө СҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи

вҖў РҗРәСҶРёРҫРҪРөСҖСӢ Р”РөСӮСҒРәРҫРіРҫ РјРёСҖР° РҫРұРҪРҫвили СҒРҫРІРөСӮ РҙРёСҖРөРәСӮРҫСҖРҫРІ, РІРІРөРҙСҸ РІ РҪРөРіРҫ СҮРөСӮРІРөСҖСӢС… РҪРҫРІСӢС… СҮР»РөРҪРҫРІ

вҖў Р“СҖСғРҝРҝР° РҗСҚСҖРҫфлРҫСӮ РІ СҸРҪРІР°СҖРө – авгСғСҒСӮРө СғРІРөлиСҮила РҝРөСҖРөРІРҫР·РәРё РҝР°СҒСҒажиСҖРҫРІ РҝРҫСҮСӮРё РҪР° 10%

РазвРөСҖРҪСғСӮСҢ РҝРҫСҒСӮ Рё СҮРёСӮР°СӮСҢ РҙалСҢСҲРө …

RSS СҒСӮР°СӮСҢРё

RSS СҒСӮР°СӮСҢРё

РҹРҫСҒР»РөРҙРҪРёРө РәРҫРјРјРөРҪСӮР°СҖРёРё

“РҡР°Рә РҝРҫСҸСҒРҪРёР» РёСҒСӮРҫСҮРҪРёРә вҖңРӘвҖқ РҪР° РұР°РҪРәРҫРІСҒРәРҫРј СҖСӢРҪРәРө, РҝРҫСҒР»РөРҙРҪРёРө РҪРөСҒРәРҫР»СҢРәРҫ РјРөСҒСҸСҶРөРІ РІ РңРҡР‘ РҝСҖРҫС…РҫРҙила СғРіР»СғРұР»РөРҪРҪР°СҸ РҝСҖРҫРІРөСҖРәР° РҝСҖРөРҙСҒСӮавиСӮРөР»СҸРјРё ВБРР, РәРҫСӮРҫСҖСӢР№, РәР°Рә РіРҫРІРҫСҖРёСӮСҒСҸ …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р”Рҫ РәРҫРҪСҶР° РёСҺР»СҸ СҒамСӢР№ РҝРёРә Р’ РЎРҹР‘ РҫСӮРјРөРҪС‘РҪ РҝР°СҖР°Рҙ Рә РҙРҪСҺ Р’РңРӨРӨ РҹРҫСӮРҫРј СҒСӮР°РҪРөСӮ Р»РөРіСҮРө Р’СҒРө РәР°Рә Рё РҝРёСҒалРҫСҒСҢ: "..Р’ РҪРҫСҮСҢ СҒ 6-РҫРіРҫ …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“dian,РҙСғРјР°СҺ РёСҺР»СҢ РјРҫРіСғСӮ РҙажРө РҝРҫРҙСҖР°СҒСӮРё.Рҗ РҝР°РҙРөР¶ СҒ авгСғСҒСӮР° или СҒ РәРҫРҪСҶР° РёСҺР»СҸ. ”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РһРҪРөРіРёРҪ,РІ РёРҪфлСҸСҶРёРё РІРёРҪРҫРІРҪРҫ РҝСҖавиСӮРөР»СҢСҒСӮРІРҫ,СҖазРҙР°СҺСүРёРө РІРөСҖСӮРҫР»РөСӮРҪСӢРө РҙРөРҪСҢРіРё СҮРөСӮРІРөСҖСӮСӢР№ РіРҫРҙ,РҙР»СҸ РҪСғР¶Рҙ РЎР’Рһ.РҡР°Рә СҖаз РІ СҖазмРөСҖРө 20% РҫСӮ РұСҺРҙР¶РөСӮР°.Р РҫРІРҪРҫ РҪР°СҒСӮРҫР»СҢРәРҫ СҖР°СҒСӮРөСӮ Рё РёРҪфлСҸСҶРёСҸ …”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’ СҮём? ”

— Devon вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҪР° хаи СҒСӮавРәР° РІРҪРёР· РҙРёРІРёРҙРөРҪРҙСӢ РҝРҫРәСғРҝРәРё РҪР° РҙРёРІРёРҙРөРҪРҙСӢ РҙР° Рё РІРҫРҫРұСүРө РІРҫР·РјРҫР¶РөРҪ РәРҫРҪРөСҶ РәРҫРҪфлиРәСӮР° РҪР° СғРәСҖаиРҪРө (СӮРёРҝР° РҝР°СғР·Сғ) СҖРҫСҒСӮ СӮР°СҖРёС„РҫРІ ps СҶРұ РІРёРҪРҫРІРөРҪ ”

— onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РқСғ СҮСӮРҫ СӮРҫРІР°СҖРёСүРё ЗавСӮСҖР° РёСҺР»СҢ РҹРҫСҖР° ”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҳРҪСӮРөСҖРөСҒРҪРҫ СҒ РәР°РәРҫРіРҫ СғСҖРҫРІРҪСҸ Рё РәРҫРіРҙР° ,РҙР°РҙСғСӮ РҫСӮРјР°СҲРәСғ РёРіСҖР°СӮСҢ РҪР° РҝРҫРІСӢСҲРөРҪРёРө валСҺСӮ?РЎ СҒРөСҖРөРҙРёРҪСӢ РёСҺР»СҸ Рё СҒ РәРҫРҪСӮСҖРҫР»СҢРҪРҫРіРҫ РҝСҖРҫРәРҫла РІРҪРёР·? ”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҡР°РәРёРө РҪР° С„РҫРҪРҙРҫРІРҫРј СҖСӢРҪРәРө РјРҫРіСғСӮ РұСӢСӮСҢ РёРҪРІРөСҒСӮРҫСҖСӢ?)))Р”СғСҖСҢ РҪРөСҒСғСҒРІРөСӮРҪР°СҸ,РәРҫСӮРҫСҖСғСҺ РҝРҫРІСӮРҫСҖСҸСҺСӮ 30 Р»РөСӮ. ”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РһРҪРөРіРёРҪ,РІРҫРҫРұСүРө СӮРҫ СӮСҖамРҝ СҖР°РұРҫСӮР°РөСӮ РҪР°Рҙ 18-Рј РҝР°РәРөСӮРҫРј СҒР°РҪРәСҶРёР№ Рә Р РҫСҒСҒРёРё.Р”Рҫ РәРҫРҪСҶР° РөРіРҫ СҒСҖРҫРәР° РҝРҫСҸРІРёСӮСҒСҸ Рё 21-Р№ РҝР°РәРөСӮ. ”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р РҫСҒСҒРёР№СҒРәРёР№ С„РҫРҪРҙРҫРІСӢР№ СҖСӢРҪРҫРә СҒРөР№СҮР°СҒ РёСҒРҝСӢСӮСӢРІР°РөСӮ СӮСҖСғРҙРҪРҫСҒСӮРё СҒ РҝСҖРёРІР»РөСҮРөРҪРёРөРј РёРҪРІРөСҒСӮРҫСҖРҫРІ РҝРҫ СҖСҸРҙСғ РҝСҖРёСҮРёРҪ, СҒСҖРөРҙРё РәРҫСӮРҫСҖСӢС… СҒР»РҫР¶РҪР°СҸ РіРөРҫРҝРҫлиСӮРёСҮРөСҒРәР°СҸ СҒРёСӮСғР°СҶРёСҸ, РҫСӮСҒСғСӮСҒСӮРІРёРө РіР°СҖР°РҪСӮРёР№ РҝСҖав …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РЎРёРіРҪал: РЎРЁРҗ РЈР–Р• РҪРө РҝСҖРҫСӮРёРІ РҝРҫСҒСӮСҖРҫР№РәРё Р РҫСҒСҒРёРөР№ РҗРӯРЎ РІ Р’РөРҪРіСҖРёРё... "РЎРЁРҗ РҫСӮРјРөРҪили СҒР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ Р РҫСҒСҒРёРё, РјРөСҲавСҲРёРө РҫСҒСғСүРөСҒСӮРІР»РөРҪРёСҺ СҒСӮСҖРҫРёСӮРөР»СҢСҒСӮРІР° РҗРӯРЎ "РҹР°РәСҲ-2" РІ …”

— Onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Р’Р°Сғ Р”Рҫ РһРҪРөРіРёРҪР° РҙРҫСҲР»Рҫ РһРҝСҸСӮСҢ РҪРөРұРҫСҒСҢ РІРҫ РІСҒРөРј РӯР»СҸ РІРёРҪРҫРІР°СӮР°, РҝСҖавРҙР° РһРҪРөРіРёРҪ? РЎСӮавРәСғ РҪРө СӮСғ СҒРҙРөлала Рё РҝСҖРёСҲР»РҫСҒСҢ СҖСӮРҫРј РңРө РіРҫРІРҫСҖРёСӮ, СҮСӮРҫ РјСӢ …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Cub, СҒлили РјСӢ Рё РҳСҖР°РҪ РҙРө фаРәСӮРҫ. ”

— onegin вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“РҹСҖРёС…РҫРҙРёСӮ РІ РіРҫР»РҫРІСғ СҒР»РҫРІРҫСҒРҫСҮРөСӮР°РҪРёРө-РңРҪРҫРіРҫРҝРҫР»СҸСҖРҪСӢР№ РјРёСҖ.РҡСғРҙР° РҫРҪ РҙРөР»СҒСҸ?РһРҙРёРҪ РҝРҫР»СҺСҒ С…РөСҖР°СҮРёСӮ РҳСҖР°РҪ,Р° РҙСҖСғРіРёРө РҝРҫР»СҺСҒР° РҝРҫРҝСҖСҸСӮалиСҒСҢ.))Рҗ РәСғРҙР° РҙРөлиСҒСҢ "РјРҫСүРҪСӢРө" РҫСҖРіР°РҪРёР·Р°СҶРёРё РЁРһРЎ Рё БРРҳРҡРЎ?РңРҫСҮР°СӮ …”

— Cub 1 вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“ГлСҸРҙРёСҲСҢ СҚРәРҫРҪРҫРјРёРәСғ РҫРҝСҸСӮСҢ "СҖазРҫСҖРІРөСӮ РІ РәР»РҫСҮСҢСҸ" Р° РҪРөС„СӮРөгаз РҪР° мамРұРө РІСӢСҖР°СҒСӮРөСӮ РҫСӮ 1.5 РҙРҫ 2 СҖаз, РҝРҫСҒР»Рө РҫРҝРөСҖР°СҶРёРё СӮРҫРІР°СҖРёСүР° РўСҖамРҝР° …”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Cub РҝСҖРҫРІРёРҙРөСҶ. РҹРҫРҙ СҚРәСҒРҝРёСҖР°СҶРёСҺ РіРҫРҪСҸСӮ РҪавРөСҖС…. ГлСҸРҙРёСҲСҢ, РҙРҫ 2850 РҙРҫР№Рҙём Р·Р° СҒРөРіРҫРҙРҪСҸ-завСӮСҖР°. ”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Да РҪРө, СғжаСҒ, РәРҫРҪРөСҮРҪРҫ. РһРұРёРҙРөли Р°СҸСӮРҫллСғ, РҫСӮРҫРұСҖали СҸРҙРөСҖРҪСғСҺ РұРҫРјРұРҫСҮРәСғ Рё РҪРө РҙР°СҺСӮ СғРҪРёСҮСӮРҫжиСӮСҢ СҒРёРҫРҪРёСҒСӮСҒРәРҫРө РҫРұСҖазРҫРІР°РҪРёРө. Рҗ РөРјСғ РҫСӮ СҚСӮРҫРіРҫ РҫРұСҖазРҫРІР°РҪРёСҸ …”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“Рҗ ..РҪСғ РҙР° РҪСғ РҙР° :-) https://chehonin.livejournal.com/3379310.html ”

— dian вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?

“СамРҫ СҒРҫРұРҫР№, Р°СҸСӮРҫлла СҒ СҸРҙРөСҖРҪРҫР№ РұРҫРјРұРҫР№ Рё РҙалСҢРҪРҫРұРҫР№РҪРҫР№ СҖР°РәРөСӮРҫР№ - СҚСӮРҫ СҒРҝСҖавРөРҙливСӢР№ РјРёСҖ. РҡР°Рә Р¶Рө РјРҫР¶РҪРҫ РҙРёСҒРәСҖРёРјРёРҪРёСҖРҫРІР°СӮСҢ Р°СҸСӮРҫлл! ”

— Rob вҖ” РЎРҪРёР·РёСӮ ли РҰР‘ Р РӨ СҒСӮавРәСғ СҒРөРіРҫРҙРҪСҸ?