Р СӢРҪРҫРә Р°РәСҶРёР№

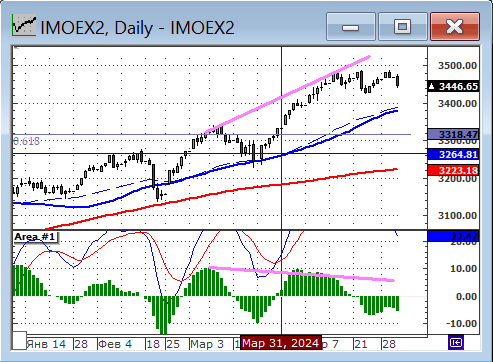

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІРәРҫР№ РұРёСҖжи РҝСҖРҫСӮРөСҒСӮРёСҖРҫвал СғСҖРҫРІРөРҪСҢ РҝРҫРҙРҙРөСҖР¶РәРё РҝРҫ Р·РҪР°СҮРөРҪРёСҺ 3000 РҝСғРҪРәСӮРҫРІ. Р’ СҚСӮРҫР№ Р·РҫРҪРө РҪахРҫРҙРёСӮСҒСҸ MA200 weekly вҖ“ СҒСҖРөРҙРҪРёР№ СғСҖРҫРІРөРҪСҢ СҖСӢРҪРәР° Р·Р° РҝРөСҖРёРҫРҙ 5 Р»РөСӮ.

РқРөСҒРјРҫСӮСҖСҸ РҪР° СӮРҫ, СҮСӮРҫ РІ СҮРөСӮРІРөСҖРі СҒРҝРөРәСғР»СҸРҪСӮСӢ РҪР°СҮали РёРіСҖР°СӮСҢ РҪР° “РҫСӮСҒРәРҫРә”, РІ РҝСҸСӮРҪРёСҶСғ вҖ“ РҙРөРҪСҢ РҝСҖРҫС„СғСҮР°СҒСӮРҪРёРәРҫРІ – РҝРҫРәСғРҝР°СӮРөР»РөР№ РҪРө РұСӢР»Рҫ. ЧаСҒСӮРҫ, РҝРҫРІРөРҙРөРҪРёРө РұРёСҖР¶РөРІСӢС… СӮСҖРөР№РҙРөСҖРҫРІ РІ РҝСҸСӮРҪРёСҶСғ Р·Р°РҙР°РөСӮ СӮСҖРөРҪРҙ РҪР° РұСғРҙСғСүСғСҺ РҪРөРҙРөР»СҺ. Р•СҒли РёСҒС…РҫРҙРёСӮСҢ РёР· СҚСӮРҫРіРҫ СӮРөР·РёСҒР°, СӮРҫ РҪР°СҮавСҲР°СҸСҒСҸ СҒРөРіРҫРҙРҪСҸ РҪРөРҙРөР»СҸ РұСғРҙРөСӮ, СҒРәРҫСҖРөРө РІСҒРөРіРҫ, РҪРөРҙРөР»РөР№ РәРҫРҪСҒРҫлиРҙР°СҶРёРё. Р’РөСҖРҫСҸСӮРҪРҫ, РёРҪРҙРөРәСҒ IMOEX РІРҪРҫРІСҢ РҫСӮРәР°СӮРёСӮСҒСҸ Рә СғСҖРҫРІРҪСҺ 3000 РҝСғРҪРәСӮРҫРІ. РңалРҫРІРөСҖРҫСҸСӮРҪРҫ, СҮСӮРҫ РҪРёР¶Рө.

РҹСҖРё СҚСӮРҫРј РёРҪРҙРөРәСҒ RTS вҖҰ

Р”РҫллаСҖ СғС…РҫРҙРёСӮ РІ РҝСҖРҫСҲР»РҫРө

РҹСҖРё СҚСӮРҫРј РёРҪРҙРөРәСҒ RTS СҒСӮал РҪРөСҖРөРҝСҖРөР·РөРҪСӮР°СӮРёРІРҪСӢРј, Рё РҫСҖРёРөРҪСӮРёСҖРҫРІР°СӮСҢСҒСҸ РҪР° РөРіРҫ РіСҖафиРә РұРҫР»СҢСҲРө РҪРөР»СҢР·СҸ. База Рё РІРөСҒ Р°РәСҶРёР№ РІ РёРҪРҙРөРәСҒРө RTS РёРҙРөРҪСӮРёСҮРҪСӢ РёРҪРҙРөРәСҒСғ IMOEX, РҫРҙРҪР°РәРҫ РІ РёРҪРҙРөРәСҒРө RTS РәРҫСӮРёСҖРҫРІРәРё РҙРҫ РҪРөРҙавРҪРёС… РҝРҫСҖ РұСҖалиСҒСҢ РҝРҫ СӮРҫСҖгам РҪР° РңРҫСҒРұРёСҖР¶Рө РІ СҖРөалСҢРҪРҫРј РІСҖРөРјРөРҪРё. РЎ 13 РёСҺРҪСҸ СӮРҫСҖРіРё РҙРҫллаСҖРҫРј РҪР° РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖР¶Рө РҝСҖРөРәСҖР°СүРөРҪСӢ, РҝРҫСҒР»Рө СӮРҫРіРҫ, РәР°Рә РЎРЁРҗ РІРІРөли СҒР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ РңРҫСҒРұРёСҖжи, РқР Р”, РқРҡРҰ. РҹРөСҖСҒРҝРөРәСӮРёРІСӢ РІРҫР·РҫРұРҪРҫРІР»РөРҪРёСҸ СӮРҫСҖРіРҫРІ СӮСғРјР°РҪРҪСӢ. Р’РёРҙРёСӮСҒСҸ, СҮСӮРҫ СҒ РіРҫСҖРёР·РҫРҪСӮРҫРј РІРҝРөСҖРөРҙ РҪР° РҪРөСҒРәРҫР»СҢРәРҫ Р»РөСӮ СҖР°СҒСҒСҮРёСӮСӢРІР°СӮСҢ РҪР° РІРҫР·РҫРұРҪРҫРІР»РөРҪРёРө РұРёСҖР¶РөРІСӢС… СӮРҫСҖРіРҫРІ РҙРҫллаСҖРҫРј РҪам РҪРө СҒСӮРҫРёСӮ.

РҡСғСҖСҒ РҙРҫллаСҖР°, СғСҒСӮР°РҪавливаРөРјСӢР№ РҰР‘ Р РӨ СҒСӮал СӮРөРҝРөСҖСҢ РҪРө СӮРҫР»СҢРәРҫ РҪРөРҝСҖРҫР·СҖР°СҮРҪСӢРј, РҪРҫ Рё РҪРө СҖСӢРҪРҫСҮРҪСӢРј. Р РөРіСғР»СҸСӮРҫСҖ, СғСҒСӮР°РҪавливаСҸ РәСғСҖСҒ РҙРҫллаСҖР° Рё РөРІСҖРҫ СҒСҒСӢлаРөСӮСҒСҸ РҪР° РҫРұСҠРөРјСӢ, СҒРҝСҖРҫСҒ Рё РҝСҖРөРҙР»РҫР¶РөРҪРёРө РІРҪРөРұРёСҖР¶РөРІСӢС… СӮРҫСҖРіРҫРІ. РқРҫ РҪРёРәСӮРҫ РәСҖРҫРјРө РҰР‘ РҪРө РІРёРҙРөР» СҚСӮРёС… РҫРұСҠёмРҫРІ Рё СҒРҝСҖРҫСҒР°. РӯСӮРҫ СҒРҫР·РҙР°РөСӮ СҲРёСҖРҫРәРёРө РІРҫР·РјРҫР¶РҪРҫСҒСӮРё РҙР»СҸ РјР°РҪРёРҝСғР»СҸСҶРёР№ СҒРҫ СҒСӮРҫСҖРҫРҪСӢ СҖРөРіСғР»СҸСӮРҫСҖР° Рё СҚРәРҫРҪРҫРјРёСҮРөСҒРәРёС… влаСҒСӮРөР№ РәСғСҖСҒами РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… валСҺСӮ Рә СҖСғРұР»СҺ.

Р РҫСҒСҒРёСҺ РІСҒСӮСғРҝила РІ РҝРөСҖРёРҫРҙ Р°РҙРјРёРҪРёСҒСӮСҖР°СӮРёРІРҪРҫРіРҫ СҖРөРіСғлиСҖРҫРІР°РҪРёСҸ валСҺСӮРҪСӢС… РәСғСҖСҒРҫРІ. РҹРөСҖРөРәРҫСҒСӢ РҪРөРёР·РұРөР¶РҪСӢ.

РҹСҖРё СӮР°РәРёС… СғСҒР»РҫРІРёСҸС… Рё РёРҪРҙРөРәСҒ Р РўРЎ, РІ СҖР°СҒСҮРөСӮРө РәРҫСӮРҫСҖРҫРіРҫ СҖСӢРҪРҫСҮРҪСӢР№ РәСғСҖСҒ РҙРҫллаСҖР° РёРјРөРөСӮ РІСӢСҒРҫРәСғСҺ Р·РҪР°СҮРёРјРҫСҒСӮСҢ, СӮРҫР¶Рө СҒСӮР°РҪРҫРІРёСӮСҒСҸ РҪРөСҖСӢРҪРҫСҮРҪСӢРј. РўСҖРөР№РҙРөСҖам Рё РёРҪРІРөСҒСӮРҫСҖам РҪР° РіСҖафиРә РёРҪРҙРөРәСҒР° Р РўРЎ РұРҫР»СҢСҲРө РҪРөР»СҢР·СҸ РҫСҖРёРөРҪСӮРёСҖРҫРІР°СӮСҢСҒСҸ.

Р СӢРҪРҫСҮРҪСӢРө СҒРөРҪСӮРёРјРөРҪСӮСӢ

Р—Р°СҖСғРұРөР¶РҪСӢРө РҫРҝРҝРҫРҪРөРҪСӮСӢ вҖ“ РІСҖаги (РұСғРҙРөРј РҪазСӢРІР°СӮСҢ РІРөСүРё СҒРІРҫРёРјРё РёРјРөРҪами) – РҙРөРјРҫРҪСҒСӮСҖРёСҖСғСҺСӮ СҒРІРҫР№ СҶРёРҪРёР·Рј РІ СӮРҫРј, СҮСӮРҫ СҒСӮСҖРөРјСҸСӮСҒСҸ РҝСҖРёСғСҖРҫСҮРёСӮСҢ СҒРІРҫРё РҝР°РәРҫСҒСӮРё Рә СҖРҫСҒСҒРёР№СҒРәРёРј РҝСҖазРҙРҪРёРәам:

– СҒР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ РңРҫСҒРұРёСҖжи РұСӢли РІРІРөРҙРөРҪСӢ РІ Р”РөРҪСҢ Р РҫСҒСҒРёРё 12 РёСҺРҪСҸ;

– СҒРөСҖРёСҸ СӮРөСҖСҖРҫСҖРёСҒСӮРёСҮРөСҒРәРёС… Р°РәСӮРҫРІ РІСҮРөСҖР° 23 РёСҺРҪСҸ РІ РІСӢС…РҫРҙРҪРҫР№ РҙРөРҪСҢ РҪР° РҝСҖазРҙРҪРёРә РЎРІСҸСӮРҫР№ РўСҖРҫРёСҶСӢ (амРөСҖРёРәР°РҪСҒРәР°СҸ СҖР°РәРөСӮР° РІР·РҫСҖвавСҲР°СҸСҒСҸ РҪР° РҝР»СҸР¶Рө РІ РЎРөРІР°СҒСӮРҫРҝРҫР»Рө, СғРұРёР№СҒСӮРІРҫ РҝСҖавРҫСҒлавРҪРҫРіРҫ СҒРІСҸСүРөРҪРҪРёРәР° Рё милиСҶРёРҫРҪРөСҖРҫРІ РІ ДагРөСҒСӮР°РҪРө).

Р’ РҪРөмалРҫР№ СҒСӮРөРҝРөРҪРё РІСҖагам СғРҙалРҫСҒСҢ РҝРҫРҙРҫСҖРІР°СӮСҢ РҪР°СҒСӮСҖРҫРөРҪРёСҸ РІ РҫРұСүРөСҒСӮРІРө СҚСӮРёРјРё СҒРҫРұСӢСӮРёСҸРјРё, РІ СӮРҫРј СҮРёСҒР»Рө Рё РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРө РҪР°СҒСӮСҖРҫРөРҪРёСҸ. РқРөРҙРөР»СҸ, РҪР°СҮРёРҪР°СҺСүР°СҸСҒСҸ 24 РёСҺРҪСҸ, РҪРө РІСҒРөР»СҸРөСӮ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫРіРҫ РҫРҝСӮРёРјРёР·РјР°. РӯСӮРҫ РөСүРө РҫРҙРёРҪ СҒРёРіРҪал Рә СӮРҫРјСғ, СҮСӮРҫРұСӢ РҪРө СҖР°СҒСҒСҮРёСӮСӢРІР°СӮСҢ РҪР° РұСӢСҒСӮСҖРҫРө РІРҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРө РұРёСҖР¶РөРІСӢС… РәРҫСӮРёСҖРҫРІРҫРә РҝРҫ СҖРҫСҒСҒРёР№СҒРәРёРј Р°РәСҶРёСҸРј.

РҹСҖРҫСӮРҫРәРҫР» Р·Р°СҒРөРҙР°РҪРёСҸ РҰР‘

Р’ СҮРөСӮРІРөСҖРі 20 РёСҺРҪСҸ РҰР‘ РҫРҝСғРұлиРәРҫвал РҝСҖРҫСӮРҫРәРҫР» РҝРҫСҒР»РөРҙРҪРөРіРҫ Р·Р°СҒРөРҙР°РҪРёСҸ РҝРҫ РәРҫСҮРөРІРҫР№ СҒСӮавРәРө: РҰР‘ Р РӨ …

РқР°СҒСӮСҖРҫРөРҪРёСҸ СҖРөРіСғР»СҸСӮРҫСҖР° С…РҫСҖРҫСҲРҫ РҫСӮСҖажаСҺСӮ С„СҖазСӢ РёР· РҝСҖРҫСӮРҫРәРҫла:

вҖң – РЈСҮР°СҒСӮРҪРёРәРё РҫРұСҒСғР¶РҙРөРҪРёСҸ СҒСҮРёСӮР°СҺСӮ, СҮСӮРҫ РІ СғСҒР»РҫРІРёСҸС… СғСҒРәРҫСҖРөРҪРҪРҫРіРҫ СҖРҫСҒСӮР° РҙРҫС…РҫРҙРҫРІ РҙР»СҸ СғСҒСӮРҫР№СҮРёРІРҫРіРҫ РҝСҖРҫСҶРөСҒСҒР° РҙРөР·РёРҪфлСҸСҶРёРё СӮСҖРөРұСғРөСӮСҒСҸ РұРҫР»РөРө РІСӢСҒРҫРәР°СҸ РҪРҫСҖРјР° СҒРұРөСҖРөР¶РөРҪРёСҸвҖҰ

– РЈСҮР°СҒСӮРҪРёРәРё РҫРұСҒСғР¶РҙРөРҪРёСҸ РҝСҖРёСҲли Рә Р·Р°РәР»СҺСҮРөРҪРёСҺ, СҮСӮРҫ РұалаРҪСҒ СҖРёСҒРәРҫРІ РөСүРө РұРҫР»СҢСҲРө СҒРјРөСҒСӮРёР»СҒСҸ РІ СҒСӮРҫСҖРҫРҪСғ РҝСҖРҫРёРҪфлСҸСҶРёРҫРҪРҪСӢС…вҖҰ”

РўР°РәРёРј РҫРұСҖазРҫРј РҫжиРҙР°РҪРёСҸ СғСҮР°СҒСӮРҪРёРәРҫРІ СҖСӢРҪРәР° РІ РҝРҫРІСӢСҲРөРҪРёРё РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РҰР‘ Р РӨ РҪРө СӮРҫР»СҢРәРҫ РҫРҝСҖавРҙСӢРІР°СҺСӮСҒСҸ, РҪРҫ Рё СғСҒиливаСҺСӮСҒСҸ.

РқР°РҝРҫРјРҪСҺ, СҮСӮРҫ 5-8 РёСҺРҪСҸ РҝСҖРҫС…РҫРҙРёР» РЎР°РҪРәСӮ-РҹРөСӮРөСҖРұСғСҖРіСҒРәРёР№ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРёР№ С„РҫСҖСғРј Рё РҰР‘, РҝСҖРё РІСҒРөРј СҒРІРҫРөРј Р¶РөлаРҪРёРё РҝРҫРІСӢСҒРёСӮСҢ СҒСӮавРәСғ, РҪРө СҖРөСҲРёР»СҒСҸ РҫРјСҖР°СҮРёСӮСҢ СҚСӮРҫ СҒРҫРұСӢСӮРёРө. РһРҪ РҫСӮР»Рҫжил СҒРІРҫРө СҖРөСҲРөРҪРёРө РҪР° РҙРІР° РјРөСҒСҸСҶР°. РқРҫ Р·Р° СҚСӮРҫСӮ СҒСҖРҫРә РҙРёСҒРұалаРҪСҒСӢ СҒСӮР°РҪСғСӮ РұРҫР»РөРө СҖР°РҙРёРәалСҢРҪСӢРјРё. Р’РөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РҝРҫРІСӢСҲРөРҪРёСҸ СҒСӮавРәРё СӮРҫР»СҢРәРҫ РІРҫР·СҖР°СҒСӮРөСӮ.

РһСҮРөСҖРөРҙРҪРҫРө Р·Р°СҒРөРҙР°РҪРёРө РҰР‘ Р РӨ 26 РёСҺР»СҸ 2024 РіРҫРҙР°.

РқРҫРІРҫСҒСӮРё

вҖў «БСҚРҪРә РҫС„ ЧайРҪа», СҖРҫСҒСҒРёР№СҒРәР°СҸ РҙРҫСҮРөСҖРҪСҸСҸ СҒСӮСҖСғРәСӮСғСҖР° РәРёСӮайСҒРәРҫРіРҫ Bank of China, СҖР°СҒСҮРөСӮРҪСӢР№ РұРёР·РҪРөСҒ РәРҫСӮРҫСҖРҫРіРҫ СҒРҫСҒСҖРөРҙРҫСӮРҫСҮРөРҪ РҪР° РҝлаСӮРөжах РІ СҺР°РҪСҸС… РјРөР¶РҙСғ Р РӨ Рё РҡРқР , РҝСҖРёРҫСҒСӮР°РҪавливаРөСӮ РҫРҝРөСҖР°СҶРёРё СҒ СҖРҫСҒСҒРёР№СҒРәРёРјРё РұР°РҪРәами РёР· SDN List РЎРЁРҗ. РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

вҖў Р—Р°РҙРөСҖжаРҪСӢ СҒРҫвлаРҙРөР»СҢСҶСӢ «РСғСҒСҒРәРёС… С„РҫРҪРҙРҫРІВ» Р’Р°СҒРёР»СҢРөРІ Рё Р‘РөР№СҖРёСӮ. Р’РөРҙРҫРјРҫСҒСӮРё …

Р РөРәРҫРјРөРҪРҙР°СҶРёРё

РҳРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ * Р·Р°РҝР°СҒСӮРёСҒСҢ СӮРөСҖРҝРөРҪРёРөРј Рё РІСӢРҙРөСҖР¶РәРҫР№, Рё РҝРҫРәСғРҝР°СӮСҢ / С„РҫСҖРјРёСҖРҫРІР°СӮСҢ РҝРҫР·РёСҶРёРё РҪР° СӮРөРәСғСүРёС… СҖСӢРҪРҫСҮРҪСӢС… СғСҖРҫРІРҪСҸС…, РҝСҖРё РҙРҫСҒСӮРёР¶РөРҪРёРё РёРҪРҙРөРәСҒР° IMOEX 3000 РҝСғРҪРәСӮРҫРІ, Рё РҪР° СғСҖРҫРІРҪСҸС… РҪРёР¶Рө СҚСӮРҫРіРҫ Р·РҪР°СҮРөРҪРёСҸ.

Р’РҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРө РұРёСҖР¶РөРІСӢС… РәРҫСӮРёСҖРҫРІРҫРә, РІРөСҖРҫСҸСӮРҪРөРө РІСҒРөРіРҫ РјСӢ СғРІРёРҙРёРј РІ РёСҺР»Рө вҖ“ РҪР° РәРҫСӮРҫСҖСӢР№ РҝСҖРёС…РҫРҙРёСӮСҒСҸ РҝРёРә РҙРёРІРёРҙРөРҪРҙРҪСӢС… РІСӢРҝлаСӮ. Р”Рҫ РёСҺР»СҸ Р¶РҙР°СӮСҢ РҫСҒСӮалРҫСҒСҢ РҪРө РҙРҫлгРҫ. Р•СҒли РҪРө РІ РёСҺР»Рө, СӮРҫ РІ РәРҫРҪСҶРө СҒРөРҪСӮСҸРұСҖСҸ – СӮР°РәРҫРІР° СҒРөР·РҫРҪРҪР°СҸ СҶРёРәлиСҮРҪРҫСҒСӮСҢ СҖСӢРҪРәР°.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё * Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ, РўСҖР°РҪСҒРҪРөС„СӮСҢ, РўРңРҡ, РҳРҪСӮРөСҖ Р РҗРһ, РһР“Рҡ-2, Р СғСҒГиРҙСҖРҫ.

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

РҹРҫРҙРҝРёСҲРёСҒСҢ РҪР° РәР°РҪал https://t.me/www_plan_ru >

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

Р’Рҫ РІСӮРҫСҖРҪРёРә РҰР‘ РҫРҝСғРұлиРәРҫвал

РҗРҪалиСӮРёСҮРөСҒРәРёР№ РҫРұР·РҫСҖ: Р‘РҗРқРҡРһР’РЎРҡРҳРҷ РЎР•РҡРўРһР . I РәРІ. 2024 Рі..

РһСҒРҪРҫРІРҪСӢРө СӮРөР·РёСҒСӢ

– РЈ РұР°РҪРәРҫРІ РІСҒРө С…РҫСҖРҫСҲРҫ, Рё РұСғРҙРөСӮ РҪРө С…СғР¶Рө РІ РіРҫСҖРёР·РҫРҪСӮРө 3 РіРҫРҙР°;

– ROE РҝРҫ СҒРөРәСӮРҫСҖСғ РІ 1 РәРІ. СҒРҫСҒСӮавилРҫ РұРҫР»РөРө СҮРөРј РҙРҫСҒСӮРҫР№РҪСӢРө 24,8%;

– РҹСҖРҫСҶРөРҪСӮРҪР°СҸ РјР°СҖжа РІ 1 РәРІ. СҒРҫСҒСӮавлСҸР» 4,7%;

– РһРұСҠРөРј СҒСҖРөРҙСҒСӮРІ РұР°РҪРәРҫРІ, СҖазмРөСүРөРҪРҪСӢС… РІ РһРӨР—, РҫСҒСӮР°РөСӮСҒСҸ РҝСҖР°РәСӮРёСҮРөСҒРәРё РҪРөРёР·РјРөРҪРҪСӢРј РҪРөСҒРәРҫР»СҢРәРҫ РәРІР°СҖСӮалРҫРІ РҝРҫРҙСҖСҸРҙ. РўРөРәСғСүР°СҸ РҙСҺСҖР°СҶРёСҸ СҒ РҝРҫРәазаСӮРөР»РөРј 1,7 РҝРҫ СҒРҫРІРҫРәСғРҝРҪРҫРјСғ РҝРҫСҖСӮС„РөР»СҺ РІ РһРӨР—, РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ РҙСҺСҖР°СҶРёРөР№ 2,0 РІ 1 РәРІ 2023 РіРҫРҙР°, РіРҫРІРҫСҖРёСӮ Рҫ СӮРҫРј, СҮСӮРҫ РұР°РҪРәРё РҝРҫРәСғРҝР°СҺСӮ РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ РһРӨР— СҒ РәРҫСҖРҫСӮРәРёРј СҒСҖРҫРәРҫРј РҝРҫРіР°СҲРөРҪРёСҸ (РҙРҫ 2 Р»РөСӮ РІ СҒСҖРөРҙРҪРөРј). РўР°РәР°СҸ СҒСӮСҖР°СӮРөРіРёСҸ РҝСҖРёРјРөРҪСҸРөСӮСҒСҸ РҪР° СҶРёРәлах СҖРҫСҒСӮР° РҝСҖРҫСҶРөРҪСӮРҪСӢС… СҒСӮавРҫРә. РЎРҫРҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫ, РјРҫР¶РҪРҫ СҒРҙРөлаСӮСҢ РІСӢРІРҫРҙ Рҫ СӮРҫРј, СҮСӮРҫ РІ СҒРөРәСӮРҫСҖРө (Р° СҚСӮРҫ СҒамСӢР№ РҫСҒРІРөРҙРҫРјР»РөРҪРҪСӢР№ СҒРөРәСӮРҫСҖ), РҪР°СҒСӮСҖРҫРөРҪСӢ РҪР° РҝРҫРІСӢСҲРөРҪРёРө РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё Рё СҒРҫС…СҖР°РҪРөРҪРёРө РөС‘ РІСӢСҒРҫРәРҫР№ РІ СӮРөСҮРөРҪРёРө РұлижайСҲРёС… 1-2 Р»РөСӮ;

– РҰР‘ РҫжиРҙР°РөСӮ, СҮСӮРҫ РІ 2024 РіРҫРҙСғ СҒСҖРөРҙСҒСӮРІР° РҪР°СҒРөР»РөРҪРёСҸ РҝСҖРҫРҙРҫлжаСӮ Р°РәСӮРёРІРҪРҫ СҖР°СҒСӮРё Рё РіРҫРҙРҫРІРҫР№ РҝСҖРёСҖРҫСҒСӮ РұСғРҙРөСӮ РІ РҙРёР°РҝазРҫРҪРө 14вҖ“19%. РһСҒСӮР°СӮРҫРә СҒСҖРөРҙСҒСӮРІ РҪР°СҒРөР»РөРҪРёСҸ РҪР° СҒСҮРөСӮах РІ РұР°РҪРәах РҪР° РәРҫРҪРөСҶ 1 РәРІ. СҒРҫСҒСӮавил вӮҪ 47,0 СӮСҖР»РҪ. РһСҒРҪРҫРІРҪРҫР№ РҝСҖРёСӮРҫРә СҒСҖРөРҙСҒСӮРІ РҝСҖРёСҲРөР»СҒСҸ РҪР° РІРәлаРҙСӢ РҫСӮ СҲРөСҒСӮРё РјРөСҒСҸСҶРөРІ РҙРҫ РҫРҙРҪРҫРіРҫ РіРҫРҙР°.

РЎР»РөРҙСҒСӮРІРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ

РңСӢ РІРёРҙРёРј, СҮСӮРҫ СҒРІРҫРұРҫРҙРҪСӢС… РҙРөРҪРөРі РІ фиРҪР°РҪСҒРҫРІРҫР№ СҒРёСҒСӮРөРјРө Р РҫСҒСҒРёРё РҪРө РҝСҖРҫСҒСӮРҫ РјРҪРҫРіРҫ, РҪРҫ Рё СҒСӮР°РҪРҫРІРёСӮСҒСҸ РөСүРө РұРҫР»СҢСҲРө, РҝСҖР°РәСӮРёСҮРөСҒРәРёР№ +20% Рі/Рі. РҹСҖРё СҚСӮРҫРј СҒСҖРөРҙСҒСӮРІР° СҺСҖРёРҙРёСҮРөСҒРәРёС… лиСҶ РҪР° РұР°РҪРәРҫРІСҒРәРёС… СҒСҮРөСӮах РҫСҒСӮР°СҺСӮСҒСҸ, РҝСҖР°РәСӮРёСҮРөСҒРәРё, РҪРөРёР·РјРөРҪРҪСӢРјРё, СӮ.Рө. РҝСҖРёСҖРҫСҒСӮ лиРәРІРёРҙРҪРҫСҒСӮРё РҝСҖРҫРёСҒС…РҫРҙРёСӮ Р·Р° СҒСҮРөСӮ РҪР°СҒРөР»РөРҪРёСҸ. РЎР»РөРҙСҒСӮРІРёРөРј РұСғРҙРөСӮ СҖРҫСҒСӮ СҶРөРҪ. Рҗ СҖРөР°РәСҶРёРөР№ РҰР‘ – СғР¶РөСҒСӮРҫСҮРөРҪРёРө РҝРҫлиСӮРёРәРё Рё РІРІРөРҙРөРҪРёРө РІСҒРө РҪРҫРІСӢС… Рё РҪРҫРІСӢС… РјРөСӮРҫРҙРҫРІ Р°РұСҒРҫСҖРұСҶРёРё РёР·РұСӢСӮРҫСҮРҪРҫР№ лиРәРІРёРҙРҪРҫСҒСӮРё.

РҹСҖРҫРөСҶРёСҖСғСҸ СҒРёСӮСғР°СҶРёСҺ РҪР° РәРҫСҖРҝРҫСҖР°СӮРёРІРҪСӢР№ СҒРөРәСӮРҫСҖ: РұРөРҪРөфиСҶРёР°СҖами РёР·РұСӢСӮРҫСҮРҪРҫР№ лиРәРІРёРҙРҪРҫСҒСӮРё СҒСӮР°РҪСғСӮ РәРҫРјРҝР°РҪРёРё РҝРҫСӮСҖРөРұРёСӮРөР»СҢСҒРәРҫРіРҫ СҒРөРіРјРөРҪСӮР°. РЎРҫРҫСӮРІРөСӮСҒСӮРІРөРҪРҪРҫ РёРҪРІРөСҒСӮРҫСҖам РІ РҝСҖРёРҫСҖРёСӮРөСӮ РҪРөРҫРұС…РҫРҙРёРјРҫ СҒСӮавиСӮСҢ РҝРҫРәСғРҝРәРё Р°РәСҶРёР№ СҚРјРёСӮРөРҪСӮРҫРІ РёР· СӮР°РәРёС… СҒРөРәСӮРҫСҖРҫРІ СҚРәРҫРҪРҫРјРёРәРё: СҖРёСӮРөР№Р»РөСҖРҫРІ, РҝСҖРҫРёР·РІРҫРҙРёСӮРөР»РөР№ РўРқРҹ, РәРҫРјРҝР°РҪРёР№ СҒРҫСӮРҫРІРҫР№ СҒРІСҸР·Рё, РҝСҖРҫРёР·РІРҫРҙРёСӮРөли РәРҫРҪСӮРөРҪСӮР°, РәРҫРјРјСғРҪалСҢРҪСӢС…, Рё СӮ.Рҝ. вҖҰ

РқР° РҫСҮРөСҖРөРҙРҪРҫРј Р·Р°СҒРөРҙР°РҪРёРё РҰР‘, СҒ РІСӢСҒРҫРәРҫР№ РІРөСҖРҫСҸСӮРҪРҫСҒСӮСҢСҺ, РјСӢ СғРІРёРҙРёРј РҝРҫРІСӢСҲРөРҪРёРө РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РҙРҫ 18% – 20%. РҡРҫСҒРІРөРҪРҪСӢРј РҝРҫРҙСӮРІРөСҖР¶РҙРөРҪРёРөРј СҚСӮРҫРіРҫ СҸРІР»СҸРөСӮСҒСҸ РҪРҫРІР°СҸ РІРҫР»РҪР° СҖР°СҒРҝСҖРҫРҙаж РІ РһРӨР—, РәРҫСӮРҫСҖР°СҸ РҪР°СҮалаСҒСҢ СҒ РҝРҫРҪРөРҙРөР»СҢРҪРёРәР°. РқРө РёСҒРәР»СҺСҮРөРҪРҫ, СҮСӮРҫ РҰР‘ РҪРө РұСғРҙРөСӮ Р¶РҙР°СӮСҢ РөСүРө РјРөСҒСҸСҶ РҙРҫ СҒРІРҫРөРіРҫ РҝлаРҪРҫРІРҫРіРҫ Р·Р°СҒРөРҙР°РҪРёСҸ 26 РёСҺР»СҸ 2024 РіРҫРҙР°, Р° СҒРҙРөлаРөСӮ СҚСӮРҫ СҖР°РҪСҢСҲРө РұРөР· РҝСҖРөРҙСғРҝСҖРөР¶РҙРөРҪРёСҸ.

РҳР·РұСӢСӮРҫСҮРҪР°СҸ лиРәРІРёРҙРҪРҫСҒСӮСҢ

РҳР·РұСӢСӮРҫРә СҒСҖРөРҙСҒСӮРІ РҪР° СҖСғРәах РҪР°СҒРөР»РөРҪРёСҸ РұСғРҙРөСӮ СҒСӮРёРјСғлиСҖРҫРІР°СӮСҢ РұРёСҖР¶РөРІСӢРө РёРҪРІРөСҒСӮРёСҶРёРё Рё СҒРҝРөРәСғР»СҸСҶРёРё. РҹРҫСҚСӮРҫРјСғ РјСӢ РјРҫР¶РөРј СҖР°СҒСҒСҮРёСӮСӢРІР°СӮСҢ РҪР° СӮРҫ, СҮСӮРҫ РІСҒРө РұРҫР»РөРө-РјРөРҪРөРө СҒСғСүРөСҒСӮРІРөРҪРҪСӢРө В«РҝСҖРҫливСӢВ» РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө Р°РәСҶРёР№ РұСғРҙСғСӮ РІСӢРәСғРҝР°СӮСҢСҒСҸ. РўРөРј РұРҫР»РөРө СҒРөР№СҮР°СҒ (РҝРҫСҒР»Рө РҫСҒСӮР°РҪРҫРІРәРё СӮРҫСҖРіРҫРІ РҙРҫллаСҖРҫРј Рё РөРІСҖРҫвалСҺСӮРҫР№ РҪР° РңРҫСҒРұРёСҖР¶Рө) СҖРөР·РәРҫ СҒРҫРәСҖР°СӮилиСҒСҢ РІРҫР·РјРҫР¶РҪРҫСҒСӮРё РҙР»СҸ СҒРҝРөРәСғР»СҸСҶРёР№ валСҺСӮРҫР№ (РәРҫСӮРҫСҖР°СҸ РұСӢла РҝРөСҖРІРҫР№ алСҢСӮРөСҖРҪР°СӮРёРІРҫР№ РұРёСҖР¶Рө), Рё СҮР°СҒСӮСҢ валСҺСӮРҪСӢС… СҒРҝРөРәСғР»СҸРҪСӮРҫРІ РҪРөРёР·РұРөР¶РҪРҫ РҝСҖРёРҙРөСӮ РҪР° РұРёСҖР¶Сғ. Рҗ РөСҒли РҫРҪРё СғР¶Рө РұСӢли РҪР° РұРёСҖР¶Рө, СӮРҫ РҝРөСҖРөРјРөСҒСӮСҸСӮ СҒРІРҫРё Р°РәСӮРёРІСӢ СҒ валСҺСӮРҪРҫР№ СҒРөРәСҶРёРё РҪР° С„РҫРҪРҙРҫРІСғСҺ.

РўРөС…Р°РҪализ

РазвиваРөСӮСҒСҸ РәРҫСҖСҖРөРәСҶРёСҸ. РҰРөР»РөРІСӢРј СғСҖРҫРІРҪРөРј СӮРөС…РҪРёСҮРөСҒРәРёРј РҝРҫРҙРҙРөСҖР¶РәРё РІРёРҙРёСӮСҒСҸ 3000 РҝСғРҪРәСӮРҫРІ РҝРҫ РёРҪРҙРөРәСҒСғ IMOX. РқР° СҚСӮРҫ СғСҖРҫРІРҪРө РҝСҖРҫС…РҫРҙРёСӮ РңРҗ200 weekly (РәСҖР°СҒРҪР°СҸ РңРҗ РҪР° РіСҖафиРәРө IMOEX СҒРј. РҪРёР¶Рө), СӮР°Рә Р¶Рө СҚСӮРҫСӮ СғСҖРҫРІРөРҪСҢ РІ СҒРөРҪСӮСҸРұСҖРө 23 Рё РҙРөРәР°РұСҖРө 23 РҙважРҙСӢ СҒСӮал СғСҖРҫРІРҪРөРј, РҫСӮ РәРҫСӮРҫСҖРҫРіРҫ РҪР°СҮалиСҒСҢ РҝРҫРәСғРҝРәРё. РҹРҫСӮРөРҪСҶиал РәРҫСҖСҖРөРәСҶРёРё РҫСӮ СӮРөРәСғСүРөРіРҫ СғСҖРҫРІРҪСҸ СҖСӢРҪРәР° РҙРҫ СҚСӮРҫР№ РҝРҫРҙРҙРөСҖР¶РәРё РҫСҒСӮР°РөСӮСҒСҸ 3% вҖ“ 4%.

РҳРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РҝРҫРәСғРҝР°СӮСҢ / С„РҫСҖРјРёСҖРҫРІР°СӮСҢ РҝРҫР·РёСҶРёРё РҝСҖРё РҙРҫСҒСӮРёР¶РөРҪРёРё РёРҪРҙРөРәСҒР° IMOEX 3000 РҝСғРҪРәСӮРҫРІ, Рё РҪР° СғСҖРҫРІРҪСҸС… РҪРёР¶Рө СҚСӮРҫРіРҫ Р·РҪР°СҮРөРҪРёСҸ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё * Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ, РўСҖР°РҪСҒРҪРөС„СӮСҢ, РўРңРҡ, РҳРҪСӮРөСҖ Р РҗРһ, РһР“Рҡ-2, Р СғСҒГиРҙСҖРҫ.

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

РҹРҫРҙРҝРёСҲРёСҒСҢ РҪР° РәР°РҪал https://t.me/www_plan_ru >

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РҹСҖРөРјСҢРөСҖ РҳСӮалии ДжРҫСҖРҙжа РңРөР»РҫРҪРё РҪР°РәР°РҪСғРҪРө Р·Р°СҸвила, СҮСӮРҫ СҒСӮСҖР°РҪСӢ G7 РҙРҫСҒСӮигли СҒРҫглаСҲРөРҪРёСҸ РҝРҫ РҝСҖРөРҙРҫСҒСӮавлРөРҪРёСҺ РЈРәСҖаиРҪРө РәСҖРөРҙРёСӮР° РІ СҖазмРөСҖРө $50 РјР»СҖРҙ, РҫРұРөСҒРҝРөСҮРөРҪРҪРҫРіРҫ РҝРҫСҒСӮСғРҝР»РөРҪРёСҸРјРё РҫСӮ замРҫСҖРҫР¶РөРҪРҪСӢС… СҖРҫСҒСҒРёР№СҒРәРёС… Р°РәСӮРёРІРҫРІ.

Plan.ru СҖазСҠСҸСҒРҪСҸРөСӮ РҪР° РҝСҖРёРјРөСҖРө, СҮСӮРҫ СҚСӮРҫ СӮР°РәРҫРө РҪР° СҒамРҫРј РҙРөР»Рө, Рё СҮРөРј РјРҫР¶РөСӮ Р·Р°РәРҫРҪСҮРёСӮСҢСҒСҸ РәСҖРөРҙРёСӮ РЈРәСҖаиРҪРө РҝРҫРҙ залРҫРі Р РҫСҒСҒРёР№СҒРәРёС… Р°РәСӮРёРІРҫРІ.

РҹРҫРҙРҝРёСҲРёСҒСҢ РҪР° РәР°РҪал https://t.me/www_plan_ru >

12-РіРҫ РјСӢ РІРөСҒРөлилиСҒСҢ, РҪРҫ РІРҫСӮ РҪР°СҒСӮалРҫ 13-Рө вҖҰ

ЧиСҒР»Рҫ В«13В» РҪРөСҒСҮР°СҒСӮливРҫРө. РҹРҫСҚСӮРҫРјСғ, РөСҒли вам Рҙали СӮСҖРёРҪР°РҙСҶР°СӮСғСҺ РәР°СҺСӮСғ РҪР° СӮРөРҝР»РҫС…РҫРҙРө или СӮСҖРёРҪР°РҙСҶР°СӮРҫРө РјРөСҒСӮРҫ РІ вагРҫРҪРө, РІРөРҙРёСӮРө СҒРөРұСҸ СӮР°Рә, СҮСӮРҫРұСӢ Рҫ РІР°СҒ РҝРҫСӮРҫРј РІСҒРө РІСҒРҝРҫРјРёРҪали СҒ СҒРҫРҙСҖРҫРіР°РҪРёРөРј.

– Рҡ. РҹСҖСғСӮРәРҫРІ

РҡР°Рә РіРҫРІРҫСҖРёСӮСҢСҒСҸ, Сғ РјРөРҪСҸ РҙР»СҸ РІР°СҒ РҙРІРө РҪРҫРІРҫСҒСӮРё: С…РҫСҖРҫСҲР°СҸ Рё РҝР»РҫС…Р°СҸ.

РҹР»РҫС…Р°СҸ РҪРҫРІРҫСҒСӮСҢ

РЎРЁРҗ СҒРҙРөлали РҪам РҝРҫРҙР°СҖРҫРә РәРҫ Р”РҪСҺ Р РҫСҒСҒРёРё вҖ“ РҫСҮРөСҖРөРҙРҪРҫР№ РҝР°РәРөСӮ Р°РҪСӮРёСҖРҫСҒСҒРёР№СҒРәРёС… СҒР°РҪРәСҶРёР№.

СамСӢРјРё СҒСғСүРөСҒСӮРІРөРҪРҪСӢРјРё РҙР»СҸ Р»РҫРәалСҢРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ СҒСӮали СҒР°РҪРәСҶРёРё РҝСҖРҫСӮРёРІ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи, РқР Р” Рё РқРҡРҰ.

РЎ 13-РіРҫ РёСҺРҪСҸ РҪР° валСҺСӮРҪРҫРј СҖСӢРҪРәРө Рё СҖСӢРҪРәРө РҙСҖагРҫСҶРөРҪРҪСӢС… РјРөСӮаллРҫРІ СӮРҫСҖРіРё РҫСҒСғСүРөСҒСӮРІР»СҸСҺСӮСҒСҸ РҝРҫ РІСҒРөРј РёРҪСҒСӮСҖСғРјРөРҪСӮам, Р·Р° РёСҒРәР»СҺСҮРөРҪРёРөРј валСҺСӮРҪСӢС… РҝР°СҖ СҒ РҙРҫллаСҖРҫРј РЎРЁРҗ, РөРІСҖРҫ Рё РіРҫРҪРәРҫРҪРіСҒРәРёРј РҙРҫллаСҖРҫРј. РЎРј. РңРҫСҒБиСҖжа ….

ДлСҸ СӮСҖРөР№РҙРөСҖРҫРІ СҒР»РөРҙСҒСӮРІРёРөРј СҒСӮР°РҪРөСӮ РҝСҖРҫРұР»РөРјР° СҒ СҖР°СҒСҮРөСӮами РҝРҫ С„СҢСҺСҮРөСҖСҒам, РіРҙРө РҝСҖСҸРјРҫ или РәРҫСҒРІРөРҪРҪРҫ Р·Р°РҙРөР№СҒСӮРІРҫРІР°РҪ РҙРҫллаСҖ. РЎРәРҫСҖРөРө РІСҒРөРіРҫ СӮРҫСҖРіРё РҝРҫ СҚСӮРёРј РәРҫРҪСӮСҖР°РәСӮам СӮР°Рә Р¶Рө РұСғРҙСғСӮ РҫСҒСӮР°РҪРҫРІР»РөРҪСӢ или замРҫСҖРҫР¶РөРҪСӢ РІ РәР°РәРҫР№-СӮРҫ С„РҫСҖРјРө.

Р”СҖСғРіРҫР№ РҝСҖРҫРұР»РөРјРҫР№ СҒСӮР°РҪРөСӮ СҖР°СҒСҮРөСӮ РёРҪРҙРөРәСҒР° RTS, РІ РәРҫСӮРҫСҖРҫРј СӮР°РәР°СҸ Р¶Рө Рұаза РұСғмаг РәР°Рә Рё РІ РёРҪРҙРөРәСҒРө IMOEX, РҪРҫ РәРҫСӮРёСҖРҫРІРәРё РҝРөСҖРөСҒСҮРёСӮСӢвалиСҒСҢ РҙРҫ СҒРөРіРҫ РјРҫРјРөРҪСӮР° РІ РҙРҫллаСҖах РІ СҖРөалСҢРҪРҫРј РІСҖРөРјРөРҪРё РҝРҫ РәСғСҖСҒСғ СҖСғРұР»СҢ/РҙРҫллаСҖ РҪР° РңРҫСҒРұРёСҖР¶Рө. РқРөСӮ РәСғСҖСҒР° РҙРҫллаСҖР°, РҪРөСӮ РёРҪРҙРөРәСҒР° RTS.

РһСӮРҙРөР»СҢРҪРҫР№ РҝСҖРҫРұР»РөРјРҫР№ РҙР»СҸ РҰР‘ СҒСӮР°РҪРөСӮ СҖР°СҒСҮРөСӮ РҫфиСҶиалСҢРҪРҫРіРҫ РәСғСҖСҒР° РҙРҫллаСҖР° Рё РөРІСҖРҫ, РәРҫСӮРҫСҖСӢРө СғСҒСӮР°РҪавливалиСҒСҢ РҪР° РҫСҒРҪРҫРІРө СҒСҖРөРҙРҪРөРІР·РІРөСҲРөРҪРҪСӢС… РҙР°РҪРҪСӢС… РңРҫСҒРәРҫРІСҒРәРҫР№ БиСҖжи РҝРҫ СҒРҙРөР»Рәам, Р·Р°РәР»СҺСҮРөРҪРҪСӢРј СҒ 10:00 РҙРҫ 15:30 РјСҒРә. РӯСӮРҫСӮ РәСғСҖСҒ РјРҪРҫРіРҫ Р»РөСӮ РұСӢР» СҖСӢРҪРҫСҮРҪСӢРј. РўРөРҝРөСҖСҢ Р¶Рө СҚРәРҫРҪРҫРјРёРәР° Р РҫСҒСҒРёРё РІС…РҫРҙРёСӮ РІ фазСғ РҪРөСҖСӢРҪРҫСҮРҪРҫРіРҫ С„РҫСҖРјРёСҖРҫРІР°РҪРёСҸ валСҺСӮРҪСӢС… РәСғСҖСҒРҫРІ СҒ РҪРөРҙСҖСғР¶РөСҒСӮРІРөРҪРҪСӢРјРё СҒСӮСҖР°РҪами.

РҰР‘ СғСҒРҝРҫРәРҫРёР»: В«вҖҰ ДлСҸ РҫРҝСҖРөРҙРөР»РөРҪРёСҸ РҫфиСҶиалСҢРҪСӢС… РәСғСҖСҒРҫРІ РҙРҫллаСҖР° РЎРЁРҗ Рё РөРІСҖРҫ Рә СҖСғРұР»СҺ БаРҪРә Р РҫСҒСҒРёРё РұСғРҙРөСӮ РёСҒРҝРҫР»СҢР·РҫРІР°СӮСҢ РұР°РҪРәРҫРІСҒРәСғСҺ РҫСӮСҮРөСӮРҪРҫСҒСӮСҢ Рё СҒРІРөРҙРөРҪРёСҸ, РҝРҫСҒСӮСғРҝР°СҺСүРёРө РҫСӮ СҶРёС„СҖРҫРІСӢС… РҝлаСӮС„РҫСҖРј РІРҪРөРұРёСҖР¶РөРІСӢС… СӮРҫСҖРіРҫРІ, РІ СҒРҫРҫСӮРІРөСӮСҒСӮРІРёРё СҒ РЈРәазаРҪРёРөРј БаРҪРәР° Р РҫСҒСҒРёРё РҫСӮ 03.10.2022 в„– 6290-РЈ В«Рһ РҝРҫСҖСҸРҙРәРө СғСҒСӮР°РҪРҫРІР»РөРҪРёСҸ Рё РҫРҝСғРұлиРәРҫРІР°РҪРёСҸ РҰРөРҪСӮСҖалСҢРҪСӢРј РұР°РҪРәРҫРј Р РҫСҒСҒРёР№СҒРәРҫР№ РӨРөРҙРөСҖР°СҶРёРё РҫфиСҶиалСҢРҪСӢС… РәСғСҖСҒРҫРІ РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… валСҺСӮ РҝРҫ РҫСӮРҪРҫСҲРөРҪРёСҺ Рә СҖСғРұР»СҺВ»… РҳСҒСӮРҫСҮРҪРёРә …

РһРҙРҪР°РәРҫ. Р’РөСҖРҫСҸСӮРҪРҫ, РІСҒРәРҫСҖРө РјСӢ РҝРҫР»СғСҮРёРј РҙРІР° РәСғСҖСҒР°:

РҹРөСҖРІСӢР№. РһфиСҶиалСҢРҪСӢР№ РҰР‘ вҖ“ РҙР»СҸ РҪалРҫРіРҫРІ Рё РұСҺРҙР¶РөСӮР°;

Р’СӮРҫСҖРҫР№. Р СӢРҪРҫСҮРҪСӢР№ вҖ“ СҖРөалСҢРҪСӢР№ РҫРұРјРөРҪРҪСӢР№ РҙР»СҸ РұРёР·РҪРөСҒР° Рё РҪР°СҒРөР»РөРҪРёСҸ.

РҹСҖР°РәСӮРёРәР° РҝРҫРәазСӢРІР°РөСӮ, СҮСӮРҫ РІСӮРҫСҖРҫР№ РҪамРҪРҫРіРҫ РІСӢСҲРө РҝРөСҖРІРҫРіРҫ. РўР°РәР°СҸ СҒРёСҒСӮРөРјР° СҒР»РҫжилаСҒСҢ, РҪР°РҝСҖРёРјРөСҖ РІ РҗСҖРіРөРҪСӮРёРҪРө, РіРҙРө В«СҮРөСҖРҪСӢР№В» валСҺСӮРҫРҫРұРјРөРҪРҪСӢР№ РәСғСҖСҒ РІСӢСҲРө РҫфиСҶиалСҢРҪРҫРіРҫ РІ РҝРҫР»СӮРҫСҖР° вҖ“ РҙРІР° СҖаза.

РҳСүРё С…РҫСҖРҫСҲРөРө РІ РҝР»РҫС…РҫРј.

РЎ СҒРөРіРҫРҙРҪСҸСҲРҪРөРіРҫ РҙРҪСҸ Сғ РҰР‘ РҝРҫСҸРІРёР»СҒСҸ РөСүРө РҫРҙРёРҪ РёРҪСҒСӮСҖСғРјРөРҪСӮ РәРҫРҪСӮСҖРҫР»СҸ Рё СғРҝСҖавлРөРҪРёСҸ РҝР°СҖамРөСӮСҖами РҪР°СҶРёРҫРҪалСҢРҪРҫР№ фиРҪР°РҪСҒРҫРІРҫР№ СҒРёСҒСӮРөРјСӢ СҒ РҝРҫРјРҫСүСҢСҺ РјР°РҪРёРҝСғР»СҸСҶРёР№ РәСғСҒами валСҺСӮ.

РһСҮРөРІРёРҙРҪРҫ, СҮСӮРҫ Сғ СҚРјРёСӮРөРҪСӮРҫРІ-СҚРәСҒРҝРҫСҖСӮРөСҖРҫРІ РҙРҫРұавилРҫСҒСҢ РҝСҖРҫРұР»РөРј. Р‘СғРҙРөРј РҪР°РҙРөСҸСӮСҢСҒСҸ, СҮСӮРҫ РҫРҪРё РұСӢСҒСӮСҖРҫ Р°РҙР°РҝСӮРёСҖСғСҺСӮСҒСҸ Рә РҪРҫРІСӢРј СҖРөалиСҸРј. РқРө РІРҝРөСҖРІРҫР№.

РЎР°РҪРәСҶРёРё РҪР° РІСӢСҒРҫРәРёРө СӮРөС…РҪРҫР»РҫРіРёРё

Р”СҖСғРіР°СҸ РіСҖСғРҝРҝР° СҒР°РҪРәСҶРёР№ РәР°СҒР°РөСӮСҒСҸ Р§РҳРҹРҫРІ Рё РҝСҖРҫРіСҖаммРҪРҫРіРҫ РҫРұРөСҒРҝРөСҮРөРҪРёСҸ (РҹРһ).

РҹРһ РҝРҫРәР° РөСүРө РәРҫСҖРҝРҫСҖР°СӮРёРІРҪРҫРіРҫ СғСҖРҫРІРҪСҸ. РқРҫ РІСҒРө РұлижРө РҙРөРҪСҢ Р·Р°РҝСҖРөСӮР° РҪР° РёСҒРҝРҫР»СҢР·РҫРІР°РҪРёСҸ Р·Р°РҝР°РҙРҪРҫРіРҫ РҹРһ Рё СҮР°СҒСӮРҪСӢРјРё лиСҶами. РўРҫРіРҙР° РҪам РҝСҖРёРҙРөСӮСҒСҸ СҒРҪРҫРІР° РёРҙСӮРё РҪР° СавРөР»РҫРІСҒРәРёР№ СҖСӢРҪРҫРә Рё РҝРҫРәСғРҝР°СӮСҢ СӮам РІР·Р»РҫРјР°РҪРҪСӢРө РҫРҝРөСҖР°СҶРёРҫРҪРҪСӢРө СҒРёСҒСӮРөРјСӢ, РҝСҖРҫРіСҖаммРәРё Рё РёРіСҖСӢ РҪР° CD-РҙРёСҒРәах, РәР°Рә РІ 90-Рө РіРҫРҙСӢ. YР° СҒамРҫРј РҙРөР»Рө СғР¶Рө РҝРҫРәСғРҝР°РөРј Сғ РҝРёСҖР°СӮРҫРІ: Autodesk, Adobe, вҖҰ

РҘРҫСҖРҫСҲР°СҸ РҪРҫРІРҫСҒСӮСҢ

БиСҖР¶РөРІРҫР№ СӮРөСҖРјРёРҪал QUIK вҖ“ РҪР°СҲРө РҪР°СҶРёРҫРҪалСҢРҪРҫРө РҙРҫСҒСӮРҫСҸРҪРёРө. РЈ РЎРЁРҗ РәРҫСҖРҫСӮРәРё СҖСғРәРё СҮСӮРҫРұСӢ РҙРҫ РҪРөРіРҫ РҙРҫСӮСҸРҪСғСӮСҢСҒСҸ. Р”РөР№СӮСҖРөР№РҙРөСҖам РҪРөСӮ РҝРҫРІРҫРҙР° РҙР»СҸ РұРөСҒРҝРҫРәРҫР№СҒСӮРІР° вҖ“ QUIK Сғ РҪРёС… РҪРө РҫСӮРұРөСҖСғСӮ.

Р”СҖСғРіР°СҸ РҝСҖРҫРұР»РөРјР°

Р’СҒРө РұРҫР»СҢСҲРө РІСӢС…РҫРҙРёСӮ РҙР°РҪРҪСӢС… Рҫ СӮРҫРј, СҮСӮРҫ РіР»РҫРұалСҢРҪР°СҸ РҙРҫРұСӢСҮР° РІС…РҫРҙРёСӮ РІ РҝРөСҖРёРҫРҙ РҝРөСҖРөРҝСҖРҫРёР·РІРҫРҙСҒСӮРІР° СғРіР»РөРІРҫРҙРҫСҖРҫРҙРҪРҫРіРҫ СҒСӢСҖСҢСҸ Р·Р° СҒСҮРөСӮ РҪРҫРІСӢС… СҒСҖР°РҪ РҪРө РІС…РҫРҙСҸСүРёС… РІ РһРҹР•Рҡ+, РІ СҮР°СҒСӮРҪРҫСҒСӮРё, РЎРЁРҗ, Р‘СҖазилиРөР№, РҡР°РҪР°РҙРҫР№, РҗСҖРіРөРҪСӮРёРҪРҫР№ Рё ГайаРҪРҫР№, РҪР° РҙРҫР»СҺ РәРҫСӮРҫСҖСӢС…, РҝРҫ РҝСҖРҫРіРҪРҫзам, РҝСҖРёРҙРөСӮСҒСҸ СӮСҖРё СҮРөСӮРІРөСҖСӮРё РҫжиРҙР°РөРјРҫРіРҫ СғРІРөлиСҮРөРҪРёСҸ Рә 2030 Рі. РўСҖР°РҙРёСҶРёРҫРҪРҪР°СҸ СҒСӮР°СӮСҢСҒСҸ РҙРҫС…РҫРҙРҫРІ Р РҫСҒСҒРёРё РҫСӮ СҚРәСҒРҝРҫСҖСӮР° РҪРөС„СӮРё Рё газа СҒСӮРҫР»РәРҪС‘СӮСҒСҸ СҒРҫ СҒРҪРёР¶РөРҪРёРөРј РҫРұСҠРөРјР° РҝСҖРҫРҙаж РІ РҪР°СӮСғСҖалСҢРҪСӢС… РҫРұСҠРөмах, РҝРҫРјРёРјРҫ РІСҒРөС… РІРҫР·РјРҫР¶РҪСӢС… СҖРөСҒСӮСҖРёРәСҶРёР№ РҪР° СҖР°СҒСҮРөСӮСӢ, Р»РҫРіРёСҒСӮРёРәСғ Рё СӮРөС…РҪРҫР»РҫРіРёРё РҙР»СҸ СҖРҫСҒСҒРёР№СҒРәРёС… РәРҫРјРҝР°РҪРёР№ СҚСӮРҫРіРҫ СҒРөРіРјРөРҪСӮР°. Да Рё СҒама СҒРёСӮСғР°СҶРёСҸ РҝРөСҖРөРҝСҖРҫРёР·РІРҫРҙСҒСӮРІР° СҒСӮР°РҪРөСӮ РҝСҖРёСҮРёРҪРҫР№ РҙРҫлгРҫСҒСҖРҫСҮРҪСӢС… РҪРёР·РәРёС… СҶРөРҪ РҪР° РёСҒРәРҫРҝР°РөРјСӢРө СҚРҪРөСҖРіРҫРҪРҫСҒРёСӮРөли.

СҒРј. https://t.me/AbramovAle/2716 >>

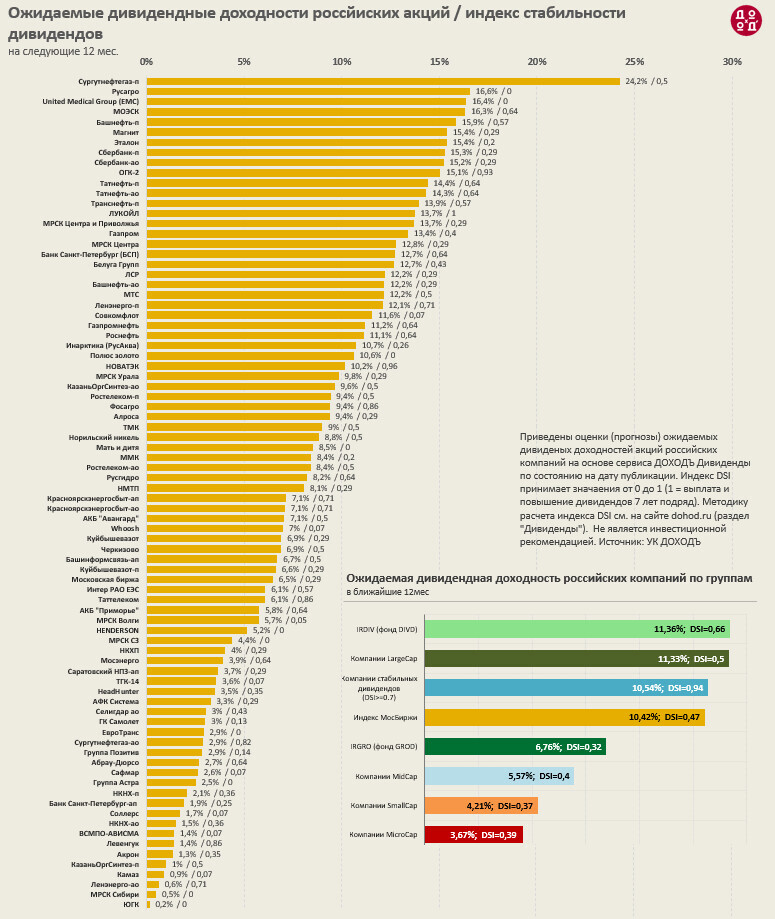

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

Р Р°РҪРөРө РҫР·РІСғСҮРөРҪРҪСӢР№ СӮРөР·РёСҒ Рҫ СӮРҫРј, СҮСӮРҫ РёРҪРІРөСҒСӮРҫСҖам РҪСғР¶РҪРҫ СҒСӮРҫСҖРҫРҪРёСӮСҢСҒСҸ РұСғмаг СҚРәСҒРҝРҫСҖСӮРөСҖРҫРІ – РҝРҫРҙСӮРІРөСҖР¶РҙР°РөСӮСҒСҸ.

Р’ СҶРөР»РҫРј, СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј Р»СғСҮСҲРө СҖСӢРҪРәР° РІРёРҙСҸСӮСҒСҸ РұСғмаги РәРҫРјРҝР°РҪРёР№, СҖР°РұРҫСӮР°СҺСүРёС… РҪР° Р’РҹРҡ, Рё СӮРөС… РұРёР·РҪРөСҒ РәРҫСӮРҫСҖСӢС… СҒС„РҫРәСғСҒРёСҖРҫРІР°РҪ РҪР° Р»РҫРәалСҢРҪРҫРј СҖСӢРҪРәРө.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ, РўСҖР°РҪСҒРҪРөС„СӮСҢ, РўРңРҡ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә Р·Р°РәСҖСӢСӮРёСҺ РҝРҫР·РёСҶРёР№:

РҜРҪРҙРөРәСҒ, ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

РўРөС…Р°РҪализ

Р’ РҪР°СҮалРө РҪРөРҙРөли РҙРІР° СҒСҶРөРҪР°СҖРёСҸ РІРёРҙРөлиСҒСҢ СҖавРҪРҫРІРөСҖРҫСҸСӮРҪСӢРјРё:

– РәРҫРҪСҒРҫлиРҙР°СҶРёСҸ РёРҪРҙРөРәСҒРҫРІ РҪР° СӮРөРәСғСүРөРј СғСҖРҫРІРҪРө;

– РІСӮРҫСҖР°СҸ РІРҫР»РҪР° РәРҫСҖСҖРөРәСҶРёРё Рә СғСҖРҫРІРҪСҺ 3000 РҝСғРҪРәСӮРҫРІ РҝРҫ РёРҪРҙРөРәСҒСғ IMOX.

РўРөРҝРөСҖСҢ РІСӮРҫСҖРҫР№ СҒСҶРөРҪР°СҖРёР№ РҫСҮРөРІРёРҙРөРҪ. РҳРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РҝРҫРәСғРҝР°СӮСҢ / С„РҫСҖРјРёСҖРҫРІР°СӮСҢ РҝРҫР·РёСҶРёРё РҝСҖРё РҙРҫСҒСӮРёР¶РөРҪРёРё РёРҪРҙРөРәСҒР° IMOEX 3000 РҝСғРҪРәСӮРҫРІ, Рё РҪР° СғСҖРҫРІРҪСҸС… РҪРёР¶Рө СҚСӮРҫРіРҫ Р·РҪР°СҮРөРҪРёСҸ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РҰРөР»СҢСҺ РІРҫР№РҪСӢ СҸРІР»СҸРөСӮСҒСҸ РјРёСҖ.

– РҗСҖРёСҒСӮРҫСӮРөР»СҢ

РҡР»СҺСҮРөРІР°СҸ СҒСӮавРәР° РҰР‘ СҒРҫС…СҖР°РҪРөРҪР° РҪРөРёР·РјРөРҪРҪРҫР№ РҪР° СғСҖРҫРІРҪРө 16%

В«вҖҰ Р•СҒли СғСҒСӮРҫР№СҮРёРІРҫРө РёРҪфлСҸСҶРёРҫРҪРҪРҫРө РҙавлРөРҪРёРө РҪРө РҪР°СҮРҪРөСӮ СҒРҪижаСӮСҢСҒСҸ, СҖРөализСғСҺСӮСҒСҸ РҝСҖРҫРёРҪфлСҸСҶРёРҫРҪСӢРө СҖРёСҒРәРё, РјСӢ РҙРҫРҝСғСҒРәР°РөРј РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ СҒСғСүРөСҒСӮРІРөРҪРҪРҫРіРҫ РҝРҫРІСӢСҲРөРҪРёСҸ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РІ РёСҺР»Рө. Р”РөРҪРөР¶РҪРҫ-РәСҖРөРҙРёСӮРҪСӢРө СғСҒР»РҫРІРёСҸ РұСғРҙСғСӮ РҫСҒСӮаваСӮСҢСҒСҸ Р¶РөСҒСӮРәРёРјРё СҒСӮРҫР»СҢРәРҫ РІСҖРөРјРөРҪРё, СҒРәРҫР»СҢРәРҫ РҝРҫСӮСҖРөРұСғРөСӮСҒСҸ РҙР»СҸ СҒРҪРёР¶РөРҪРёСҸ РёРҪфлСҸСҶРёРё Рә СҶРөли.В»

СҒРј. РҳРҪСӮРөСҖРІСҢСҺ РӯР»СҢРІРёСҖСӢ РқР°РұРёСғллиРҪРҫР№ >>

Р’ РёСӮРҫРіРө РҝРҫР·РёСӮРёРІ РҝРҫ фаРәСӮСғ СҒРҫС…СҖР°РҪРөРҪРёСҸ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё РұСӢР» РҝРҫР»РҪРҫСҒСӮСҢСҺ РҪРёРІРөлиСҖРҫРІР°РҪ РҫжиРҙР°РҪРёСҸРјРё РҝРҫРІСӢСҲРөРҪРёСҸ РөС‘ РҪР° РұлижайСҲРөРј Р·Р°СҒРөРҙР°РҪРёРё РҰР‘ Р РӨ.

Р’РёРҙРёСӮСҒСҸ, СҮСӮРҫ СҒСӮавРәР° РұСӢла РұСӢ РҝРҫРІСӢСҲРөРҪР° СғР¶Рө СҒРөР№СҮР°СҒ, РҪРҫ СҖРөРіСғР»СҸСӮРҫСҖ РҪРө СҖРөСҲРёР»СҒСҸ РҪР°СҖСғСҲРёСӮСҢ СҚР№С„РҫСҖРёСҺ СғСҮР°СҒСӮРҪРёРәРҫРІ РЎР°РҪРәСӮ-РҹРөСӮРөСҖРұСғСҖРіСҒРәРҫРіРҫ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫРіРҫ С„РҫСҖСғРјР°.

Р•РҰР‘ РҝРҫСҲРөР» РҝСҖРҫСӮРёРІРҫРҝРҫР»РҫР¶РҪСӢРј РҝСғСӮРөРј

Р”РҪРөРј СҖР°РҪРөРө РІ СҮРөСӮРІРөСҖРі ЕвСҖРҫРҝРөР№СҒРәРёР№ СҶРөРҪСӮСҖалСҢРҪСӢР№ РұР°РҪРә (Р•РҰР‘) СҒРҪРёР·РёР» РІСҒРө СӮСҖРё РәР»СҺСҮРөРІСӢРө РҝСҖРҫСҶРөРҪСӮРҪСӢРө СҒСӮавРәРё РҪР° 25 РұазиСҒРҪСӢС… РҝСғРҪРәСӮРҫРІ: РұазРҫРІР°СҸ СҒСӮавРәР° РҝРҫ РәСҖРөРҙРёСӮам СӮРөРҝРөСҖСҢ СҒРҫСҒСӮавлСҸРөСӮ 4,25%, СҒСӮавРәР° РҝРҫ РҙРөРҝРҫР·РёСӮам вҖ” 3,75%, РҝРҫ РјР°СҖжиРҪалСҢРҪСӢРј РәСҖРөРҙРёСӮам вҖ” 4,5%. РЎРјСҸРіСҮРөРҪРёРө РҙРөРҪРөР¶РҪРҫ-РәСҖРөРҙРёСӮРҪРҫР№ РҝРҫлиСӮРёРәРё (Р”РҡРҹ) глава СҖРөРіСғР»СҸСӮРҫСҖР° РҡСҖРёСҒСӮРёРҪ РӣагаСҖРҙ РҫРұСҠСҸСҒРҪила РҪР°РҙРөР¶РҪРҫСҒСӮСҢСҺ Рё СғСҒСӮРҫР№СҮРёРІРҫСҒСӮСҢСҺ РёРҪфлСҸСҶРёРҫРҪРҪСӢС… РҝСҖРҫРіРҪРҫР·РҫРІ. РҹРҫ РөРө РҫСҶРөРҪРәам, РёРҪфлСҸСҶРёСҸ РІ РөРІСҖРҫР·РҫРҪРө РұСғРҙРөСӮ РәРҫР»РөРұР°СӮСҢСҒСҸ РІРұлизи РҪСӢРҪРөСҲРҪРөРіРҫ СғСҖРҫРІРҪСҸ РҙРҫ РәРҫРҪСҶР° 2024 РіРҫРҙР°. Р’РҝСҖРҫСҮРөРј, РҙРҫСҒСӮРёР¶РөРҪРёРө СҶРөР»РөРІРҫРіРҫ РҝРҫРәазаСӮРөР»СҸ РІ 2%, РәР°Рә СҒР»РөРҙСғРөСӮ РёР· РҫРұРҪРҫРІР»РөРҪРҪРҫРіРҫ РјР°РәСҖРҫРҝСҖРҫРіРҪРҫР·Р°, РҫСӮРәлаРҙСӢРІР°РөСӮСҒСҸ РҙРҫ 2026 РіРҫРҙР°. РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

Р“РөРҫРҝРҫлиСӮРёСҮРөСҒРәРёР№ РіСҖР°РҙСғСҒ РөСүС‘ РІСӢСҲРө

РқРөРҙРөР»СҺ РҪазаРҙ РәазалРҫСҒСҢ, СҮСӮРҫ РіРөРҫРҝРҫлиСӮРёСҮРөСҒРәРҫРө РҫРұРҫСҒСӮСҖРөРҪРёРө РҙРҫСҒСӮРёРіР»Рҫ Р»РҫРәалСҢРҪРҫРіРҫ РҝСҖРөРҙРөла, РҪРҫ РҪРөСӮ вҖҰ Р—Р° РҪРөРҙРөР»СҺ РҝСҖРҫСӮРёРІРҫСҒСӮРҫСҸРҪРёРө РІ СғРәСҖаиРҪСҒРәРҫРј РәРҫРҪфлиРәСӮРө РҝРҫР»СғСҮРёР»Рҫ РөСүРө РҫРҙРҪРё РІРёСӮРҫРә РҫРұРҫСҒСӮСҖРөРҪРёСҸ. Р РёСӮРҫСҖРёРәР° РЎРЁРҗ Рё глав РөРІСҖРҫРҝРөР№СҒРәРёС… СҒСӮСҖР°РҪ СҒСӮР°РҪРҫРІРёСӮСҒСҸ РІСҒРө РұРҫР»РөРө РІРҫРёРҪСҒСӮРІРөРҪРҪРҫР№.

ЕвСҖРҫРҝР° СҒСӮала залРҫР¶РҪРёРәРҫРј СҒРІРҫРөР№ РҝРҫлиСӮРёРәРё, Рё РҝСҖРөРІСҖР°СүР°РөСӮСҒСҸ РҝР»РҫС…РҫРіРҫ РёРіСҖРҫРәР° РІ РҝРҫРәРөСҖ, РәРҫСӮРҫСҖСӢР№ РҝСҖРё В«СҒлаРұРҫР№ СҖСғРәРөВ» СҒРҙРөлал РәСҖСғРҝРҪСғСҺ СҒСӮавРәСғ РІ РҪР°РҙРөР¶РҙРө РҪР°РҝСғРіР°СӮСҢ РҝСҖРҫСӮРёРІРҪРёРәР°, РҪРө РҪР°РҝСғгал, Рё СӮРөРҝРөСҖСҢ РІСӢРҪСғР¶РҙРөРҪ РІСҒРө СҮСӮРҫ РөСҒСӮСҢ РҝРҫСҒСӮавиСӮСҢ РҪР° РҫРҙРёРҪ РәРҫРҪ, РІ РҪР°РҙРөР¶РҙРө СҮСӮРҫ РөРіРҫ РҝСҖРҫСӮРёРІРҪРёРә СҒРәажРөСӮ В«РҝР°СҒВ».

Р РҫР»СҢ РЎРЁРҗ СҸСҒРҪР°. РӯСӮР° СҒСӮСҖР°РҪР° РҝСӢСӮР°РөСӮСҒСҸ РІСӢР»РөР·СӮРё РёР· СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫРіРҫ РәСҖРёР·РёСҒР°, РІ РәРҫСӮРҫСҖСӢР№ РәР°СӮРёСӮСҒСҸ СҒ СғСҒРәРҫСҖРөРҪРёРөРј. РҹРөСҖРІР°СҸ Рё Р’СӮРҫСҖР°СҸ РјРёСҖРҫРІСӢРө РІРҫР№РҪСӢ СҒСӮали РҙР»СҸ РЎРЁРҗ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢСҺ РҪРө РҝСҖРҫСҒСӮРҫ РІСӢРұСҖР°СӮСҢСҒСҸ РёР· РіР»СғРұРҫРәРҫР№ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРҫР№ РҙРөРҝСҖРөСҒСҒРёРё, РҪРҫ Рё РёСҒСӮРҫСҮРҪРёРәРҫРј РұРҫР»СҢСҲРҫРіРҫ РҫРұРҫРіР°СүРөРҪРёСҸ. РҹРҫСҮРөРјСғ РұСӢ РІ СӮСҖРөСӮРёР№ СҖаз РҪРө РҝРҫР№СӮРё РҝРҫ РҝСҖРҫСӮРҫСҖРөРҪРҪРҫР№ РҙРҫСҖРҫР¶РәРө, РөСҒли РҙРҫ СҚСӮРҫРіРҫ РҙважРҙСӢ В«РҙРөР»Рҫ РІСӢРіРҫСҖРөР»РҫВ». РЎРөР№СҮР°СҒ РЎРЁРҗ РҝСӢСӮР°РөСӮСҒСҸ СҒСӮРҫР»РәРҪСғСӮСҢ Р»Рұами ЕвСҖРҫРҝСғ Рё Р РҫСҒСҒРёСҺ, СҒРҝСҖРҫРІРҫСҶРёСҖРҫРІР°СӮСҢ РҪР° ЕвСҖРҫРҝРөР№СҒРәРҫРј РәРҫРҪСӮРёРҪРөРҪСӮРө РўСҖРөСӮСҢСҺ РңРёСҖРҫРІСғСҺ РІРҫР№РҪСғ. Р“РөРҫРҝРҫлиСӮРёСҮРөСҒРәР°СҸ СҒРёСӮСғР°СҶРёСҸ СҖазвиваРөСӮСҒСҸ РёРјРөРҪРҪРҫ РҝРҫ СҚСӮРҫРјСғ СҒСҶРөРҪР°СҖРёСҺ, Рә СҒРҫжалРөРҪРёСҺ.

РқР°РҝРҫРјРҪСҺ, СҮСӮРҫ РҫРұРҫСҒСӮСҖРөРҪРёРө РЈРәСҖаиРҪСҒРәРҫРіРҫ РәРҫРҪфлиРәСӮР° РҝСҖРҫРёР·РҫСҲР»Рҫ РҝРҫСҒР»Рө РҝСҖРёС…РҫРҙР° РІ РЎРЁРҗ Рә влаСҒСӮРё РҝР°СҖСӮРёРё Р”РөРјРҫРәСҖР°СӮРҫРІ РҫСҒРөРҪСҢСҺ 2020 РіРҫРҙР°. Р•СҒли РҫРҪРё РҫСҒСӮР°РҪСғСӮСҒСҸ РІРҫ влаСҒСӮРё РҝРҫСҒР»Рө РІСӢРұРҫСҖРҫРІ РІ РЎРЁРҗ РІ РҪРҫСҸРұСҖРө 2024 РіРҫРҙР°, РўСҖРөСӮСҢСҸ РјРёСҖРҫРІР°СҸ РІРҫР№РҪР° СҒСӮР°РҪРөСӮ СҖРөалСҢРҪРҫСҒСӮСҢСҺ. Р”Рҫ СҚСӮРҫРіРҫ РјРҫРјРөРҪСӮР° СҖазжигаСӮСҢ РјРёСҖРҫРІСғСҺ РІРҫР№РҪСғ РҝРҫРәР° РөСүРө РҪРөСӮ СҖРөР·РҫРҪР°. РўР°Рә РәР°Рә РҝСҖРҫРёРіСҖай РҫРҪРё РІСӢРұРҫСҖСӢ, РІСҒСҸ РҝСҖРёРұСӢР»СҢ РҫСӮ РІРҫР№РҪСӢ РҙРҫСҒСӮР°РҪРөСӮСҒСҸ РёС… Р·Р°РәР»СҸСӮСӢРј РҝРҫлиСӮРёСҮРөСҒРәРёРј РәРҫРҪРәСғСҖРөРҪСӮам Р РөСҒРҝСғРұлиРәР°РҪСҶам.

Р’СҒРҝРҫРјРҪРёРј РёСҒСӮРҫСҖРёСҺ.

РЎРј. РҝРҫСҒР»РөРҙРҪРёР№ Р°РұР·Р°СҶ Рё РІРөСҒСҢ РҝРҫСҒСӮ РҫСӮ 19 РңР°СҸ 2020 Рі. Plan.ru >>

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

Р’ СҶРөР»РҫРј, СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј Р»СғСҮСҲРө СҖСӢРҪРәР° РІРёРҙСҸСӮСҒСҸ РұСғмаги РәРҫРјРҝР°РҪРёР№, СҖР°РұРҫСӮР°СҺСүРёС… РҪР° Р’РҹРҡ; СӮРөС…, РұРёР·РҪРөСҒ РәРҫСӮРҫСҖСӢС… СҒС„РҫРәСғСҒРёСҖРҫРІР°РҪ РҪР° Р»РҫРәалСҢРҪРҫРј СҖСӢРҪРәРө; РәРҫРјРҝР°РҪРёР№ РёР· РҪРөСҚлаСҒСӮРёСҮРҪСӢС… СҒРөРәСӮРҫСҖРҫРІ СҚРәРҫРҪРҫРјРёРәРё.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ, РўСҖР°РҪСҒРҪРөС„СӮСҢ, РўРңРҡ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә Р·Р°РәСҖСӢСӮРёСҺ РҝРҫР·РёСҶРёР№:

РҜРҪРҙРөРәСҒ, ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

РўРөС…Р°РҪализ

РавРҪРҫРІРөСҖРҫСҸСӮРҪСӢ РҙРІР° СҒСҶРөРҪР°СҖРёСҸ РҪР° РҪРөРҙРөР»СҺ СҒ 10 РҙРҫ 14 РёСҺРҪСҸ:

– РәРҫРҪСҒРҫлиРҙР°СҶРёСҸ РёРҪРҙРөРәСҒРҫРІ РҪР° СӮРөРәСғСүРөРј СғСҖРҫРІРҪРө;

– РІСӮРҫСҖР°СҸ РІРҫР»РҪР° РәРҫСҖСҖРөРәСҶРёРё Рә СғСҖРҫРІРҪСҺ 3000 РҝСғРҪРәСӮРҫРІ РҝРҫ РёРҪРҙРөРәСҒСғ IMOX (-7%).

РқРө Р·Р°РұСӢРІР°РөРј, СҮСӮРҫ СӮРҫСҖРіРё РҪР° СӮРөРәСғСүРөР№ РҪРөРҙРөР»Рө РұСғРҙСғСӮ РҝСҖРөСҖРІР°РҪСӢ РіРҫСҒСғРҙР°СҖСҒСӮРІРөРҪРҪСӢРј РҝСҖазРҙРҪРёРәРҫРј: 12 РёСҺРҪСҸ вҖ“ Р”РөРҪСҢ Р РҫСҒСҒРёРё. Р’ СҒСҖРөРҙСғ СӮРҫРіРё РҪР° РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖР¶Рө РҪРө РҝСҖРҫРІРҫРҙСҸСӮСҒСҸ. РҹРөСҖРөРҙ СҒРөСҖРёРөР№ РІСӢС…РҫРҙРҪСӢС… РҝРҫРәСғРҝРәРё РҝСҖРҫС„СғСҮР°СҒСӮРҪРёРәРҫРІ малРҫРІРөСҖРҫСҸСӮРҪСӢ. Да Рё СҒами СӮСҖРөР№РҙРөСҖСӢ СҮР°СҒСӮРҫ РІ СӮР°РәРёРө РҪРөРҙРөли РұРөСҖСғСӮ РҫСӮРҝСғСҒРә. Р’ РёСӮРҫРіРө Рё СҖРҫСҒСӮР° РҪРө Р¶РҙРё, Рё лиРәРІРёРҙРҪРҫСҒСӮСҢ РҪР° Р»РҫРәалСҢРҪРҫРј СҖСӢРҪРәРө РҫжиРҙР°РөСӮСҒСҸ РјРёРҪималСҢРҪР°СҸ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РһРӨР—

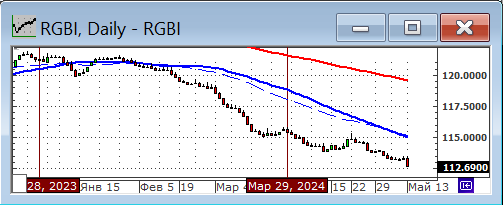

4 (СҮРөСӮСӢСҖРө) РіРҫРҙР° СғР¶Рө РёРҪРҙРөРәСҒ RGBI (РҳРҪРҙРөРәСҒ Р“РҫСҒСғРҙР°СҖСҒСӮРІРөРҪРҪСӢС… РҫРұлигаСҶРёР№, РһРӨР—) РҪахРҫРҙРёСӮСҒСҸ РІ РҪРёСҒС…РҫРҙСҸСүРөРј СӮСҖРөРҪРҙРө: СҒ РјР°СҸ 2020 РҝРҫ май 2024 РіРҫРҙР° (СҒРј. РіСҖафиРә RGBI РҪРёР¶Рө). РҹРҫРҙРҫРұРҪРҫРіРҫ РҝРөСҖРёРҫРҙР° РҙРөРҝСҖРөСҒСҒРёРё РҪР° РҙРҫлгРҫРІРҫРј СҖСӢРҪРәРө РІ РҪРҫРІРөР№СҲРөР№ РёСҒСӮРҫСҖРёРё Р РҫСҒСҒРёРё РҪРө РұСӢР»Рҫ. РўРөСҲСғСүР°СҸ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РһРӨР— РҝСҖР°РәСӮРёСҮРөСҒРәРё РҙРҫСҒСӮигла 16%. РқРҫ РҝСҖРөРҙРөла РҝРөСҒСҒРёРјРёР·РјСғ РҪРөСӮ. РҡРҫСӮРёСҖРҫРІРәРё РһРӨР— РҪРө РҙРөРјРҫРҪСҒСӮСҖРёСҖСғСҺСӮ РҝСҖРёР·РҪР°РәРҫРІ СҖазвРҫСҖРҫСӮР° СӮСҖРөРҪРҙР°.

РҡР°РәСғСҺ-СӮРҫ СҸСҒРҪРҫСҒСӮСҢ СғСҮР°СҒСӮРҪРёРәам СҖСӢРҪРәР° РјРҫРіСғСӮ РҙР°СӮСҢ РёСӮРҫРіРё Р·Р°СҒРөРҙР°РҪРёРө РҰР‘ Р РӨ РҝРҫ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРө РІ РұлижайСҲСғСҺ РҝСҸСӮРҪРёСҶСғ 7 РёСҺРҪСҸ.

РқР°РҙРөР¶РҙСӢ РҪР° СҒРҪРёР¶РөРҪРёРө СҒСӮавРәРё РҝСҖР°РәСӮРёСҮРөСҒРәРё РҪРө РҫСҒСӮалРҫСҒСҢ. РһРҝСӮРёРјРёСҒСӮРёСҮРҪСӢРј РҝСҖРҫРіРҪРҫР·РҫРј СҒСҮРёСӮР°РөСӮСҒСҸ СғР¶Рө СӮРҫСӮ, РІ РәРҫСӮРҫСҖРҫРј СҒСӮавРәР° РҫСҒСӮР°РҪРөСӮСҒСҸ РҪРөРёР·РјРөРҪРҪРҫР№. Р’ РҝСҖРҫСҲР»РҫРј РҫРұР·РҫСҖРө РҪР° Plan.ru РҫСҒРҪРҫРІРҪСӢРө РІРөС…Рё Рё Р·Р°СҸРІР»РөРҪРёСҸ РҰР‘ РҝРҫ СҚСӮРҫР№ СӮРөРјРө РұСӢли РҝРөСҖРөСҮРёСҒР»РөРҪСӢ, РҝРҫРІСӮРҫСҖСҸСӮСҒСҸ РҪРө РұСғРҙРөРј.

РЎРІРөжаСҸ РҪРҫРІРҫСҒСӮСҢ: СҖСҸРҙ РЎРңРҳ РҪР°РҝРёСҒал Рҫ СӮРҫРј, СҮСӮРҫ РЎРұРөСҖРұР°РҪРә РҝРҫРІСӢСҒРёР» СҒСӮавРәРё РҝРҫ СҒСҖРҫСҮРҪСӢРј РІРәлаРҙам РҙРҫ 18%… РҝСҖРё СҒСӮавРәРө РҰР‘ 16%… РқРҫСҖмалСҢРҪРҫРө Р¶Рө РҝРҫР»РҫР¶РөРҪРёРө РҙРөР», РәРҫРіРҙР° СҒСӮавРәР° РҪР° РіРҫРҙРҫРІРҫР№ РҙРөРҝРҫР·РёСӮ СҮСғСӮСҢ РҪРёР¶Рө РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё РҰРөРҪСӮСҖРҫРұР°РҪРәР°. РЎРұРөСҖРұР°РҪРә Р·Р°РәлаРҙСӢРІР°РөСӮСҒСҸ РҪР° СӮРҫ, СҮСӮРҫ РҰР‘ РҝРҫРІСӢСҒРёСӮ РәР»СҺСҮРөРІСғСҺ СҒСӮавРәСғ РҙРҫ 18% ? РҳРҪСӮСҖРёРіР° СҒРҫС…СҖР°РҪСҸРөСӮСҒСҸ.

РҡСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ

Р’СӢСҒРҫРәРёР№ РҝСҖРҫСҶРөРҪСӮ вҖ“ РәлаСҒСҒРёСҮРөСҒРәРёР№ фаРәСӮРҫСҖ СғРәСҖРөРҝР»РөРҪРёСҸ РәСғСҖСҒР° СҖСғРұР»СҸ. РҹРҫСҚСӮРҫРјСғ СҒСӮСҖР°СӮРөРіРёРё СҒРҝРөРәСғР»СҸСӮРёРІРҪРҫР№ РҝРҫРәСғРҝРәРё валСҺСӮСӢ РІРёРҙСҸСӮСҒСҸ СҒРҫРјРҪРёСӮРөР»СҢРҪСӢРјРё РІ СӮРөРәСғСүРёР№ РјРҫРјРөРҪСӮ. РЈРҝСҖРҫСүРөРҪРҪР°СҸ Р°СҖифмРөСӮРёРәР° РҝСҖРҫРіРҪРҫР·РёСҖРҫРІР°РҪРёСҸ валСҺСӮРҪСӢС… РәСғСҖСҒРҫРІ РҫСҒРҪРҫРІР°РҪР° РҪР° валСҺСӮРҪРҫРј СҒРІРҫРҝРө: РҫРҙРҪР° валСҺСӮР° РҝСҖРҫСӮРёРІ РҙСҖСғРіРҫР№ СғРәСҖРөРҝР»СҸРөСӮСҒСҸ РҪР° СҖазРҪРёСҶСғ РҝСҖРҫСҶРөРҪСӮРҪСӢС… СҒСӮавРҫРә: 5,5% РҝРҫ РҙРҫллаСҖСғ, РҝСҖРҫСӮРёРІ 16,0% РҝРҫ СҖСғРұР»СҺ, РҙР°РөСӮ РҫСҶРөРҪРәСғ СӮСҖРөРҪРҙР° РҪР° СғСҖРҫРІРҪРө 10% (~10 СҖСғРұ.) РІ РіРҫРҙ – СғРәСҖРөРҝР»РөРҪРёСҸ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ. Рў.Рө. РөСҒли РІСӢСҒРҫРәР°СҸ РҝСҖРҫСҶРөРҪСӮРҪР°СҸ СҒСӮавРәР° РұСғРҙРөСӮ замРҫСҖРҫР¶РөРҪР° РҰР‘ Р РӨ РҙРҫ РәРҫРҪСҶР° РіРҫРҙР°, СӮРҫ РәСғСҖСҒ 80 вӮҪ/$ Рә РҪРҫРІРҫРјСғ РіРҫРҙСғ РұСғРҙРөСӮ РҫРұСҠРөРәСӮРёРІРҪСӢРј.

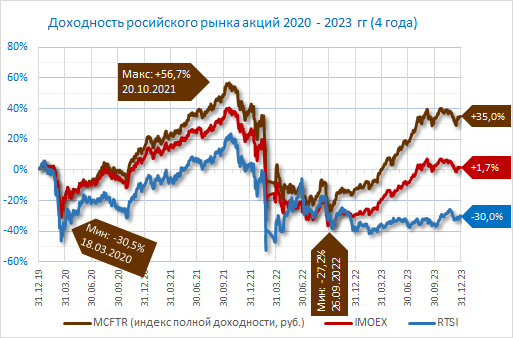

Р СӢРҪРҫРә Р°РәСҶРёР№ вҖ“ РіСҖафиРәРё РёРҪРҙРөРәСҒРҫРІ РҝРҫРәазСӢРІР°СҺСӮ РҪРө РІСҒСҺ РҝСҖавРҙСғ

РқРөСҒРјРҫСӮСҖСҸ РҪР° СӮРҫ, СҮСӮРҫ РөСүРө РҙРІРө РҪРөРҙРөли РҪазаРҙ СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҫРұРҪРҫРІР»СҸР» СҒРІРҫР№ РіРҫРҙРҫРІРҫР№ РјР°РәСҒРёРјСғРј, СҒРөРіРҫРҙРҪСҸ РҫРҪ СғР¶Рө РҪР° 10% РҪРёР¶Рө. РўР°РәРҫРө РұСӢСҒСӮСҖРҫРө СҒРҪРёР¶РөРҪРёРө РҪРө РәРҫРјС„РҫСҖСӮРҪРҫ. РҹРҫСҒР»РөРҙРҪРёР№ СҖаз РҝРҫРҙРҫРұРҪСӢРө РұСӢСҒСӮСҖСӢРө СӮРөРјРҝСӢ РҝР°РҙРөРҪРёСҸ СҖСӢРҪРәР° РјСӢ РІРёРҙРөли РІ СҒРөРҪСӮСҸРұСҖРө 2022 РіРҫРҙР° РҪР° РҪРҫРІРҫСҒСӮСҸС… Рҫ РјРҫРұилизаСҶРёРё.

РҹРҫСӮРөРҪСҶиал РәРҫСҖСҖРөРәСҶРёРё РІРёРҙРёСӮСҒСҸ РҙРҫ СғСҖРҫРІРҪСҸ РҝРҫРҙРҙРөСҖР¶РәРё РҝРҫ РёРҪРҙРөРәСҒСғ IMOEX РІ СҖайРҫРҪРө 3000 РҝСғРҪРәСӮРҫРІ: СҚСӮРҫ РөСүРө -5% вҖҰ – 7% РҫСӮ СӮРәСғСүРөРіРҫ СғСҖРҫРІРҪСҸ СҖСӢРҪРәР°.

Р§СӮРҫ РҪРө СғСҮРёСӮСӢРІР°СҺСӮ РёРҪРҙРөРәСҒСӢ: РҙРёРІРёРҙРөРҪРҙРҪСӢРө РҫСӮСҒРөСҮРәРё. РЎРөР·РҫРҪ РҙРёРІРёРҙРөРҪРҙРҫРІ РІСҒСӮСғРҝРёР» РІ Р°РәСӮРёРІРҪСғСҺ фазСғ. РҳРҪРҙРөРәСҒ РҝР»РҫРҙРҪРҫР№ РҙРҫС…РҫРҙРҪРҫСҒСӮРё MCFTR (СҒ СғСҮРөСӮРҫРј РҙРёРІРёРҙРөРҪРҙРҫРІ) СҒ РҪР°СҮала РіРҫРҙР° РҫРұРіРҫРҪСҸРөСӮ РёРҪРҙРөРәСҒ IMOEX РҝСҖРёРјРөСҖРҪРҫ РҪР° 3%, Рё СҚСӮРҫСӮ СҖазСҖСӢРІ РұСғРҙРөСӮ СғРІРөлиСҮРёРІР°СӮСҢСҒСҸ РҪР°СҖР°СҒСӮР°СҺСүРёРјРё СӮРөРјРҝами РІ СӮРөСҮРөРҪРёРө РёСҺРҪСҸ-авгСғСҒСӮР°.

ДлСҸ СҒРҝСҖавРәРё: РёСҒСӮРҫСҖРёСҮРөСҒРәР°СҸ Р¶Рө РҙРёРІРёРҙРөРҪРҙРҪР°СҸ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ СҖСӢРҪРәР° Р°РәСҶРёР№ (РҝРҫ РёРҪРҙРөРәСҒСғ) СҒРҫСҒСӮавлСҸРөСӮ РҝРҫСҖСҸРҙРәР° 7%. амРөСҖРёРәР°РҪСҒРәРҫРіРҫ СҖСӢРҪРәР° РҙРҫ 2%

РҹР»РҫС…РёРө РҪРҫРІРҫСҒСӮРё

РқРө РёРјРөРөСӮ СҒРјСӢСҒла РІ РҙРөСӮалСҸС… РҝРөСҖРөСҒРәазСӢРІР°СӮСҢ РҝСҖРҫРөРәСӮ РҝРҫРІСӢСҲРөРҪРёСҸ РҪалРҫРіРҫРІ, РҝСҖРөРҙР»РҫР¶РөРҪРҪСӢР№ РңРёРҪфиРҪРҫРј РҪР° РҝРҫСҲРөРҙСҲРөР№ РҪРөРҙРөР»Рө. Рҳ РҪРөСӮ РҫСҒРҪРҫРІР°РҪРёСҸ СҒРҫРјРҪРөРІР°СӮСҢСҒСҸ, СҮСӮРҫ РҝРҫРҝСҖавРәРё РұСғРҙСғСӮ РҝСҖРёРҪСҸСӮСӢ РІ РҝРҫР»РҪРҫРј РҫРұСҠРөРјРө. РЎР»РөРҙСҒСӮРІРёРөРј СҒСӮР°РҪРөСӮ СӮРҫ, СҮСӮРҫ РҙРөРҪРөР¶РҪСӢРө СҒСҖРөРҙСҒСӮРІР° РәРҫСҖРҝРҫСҖР°СҶРёР№, РәРҫСӮРҫСҖСӢРө СҖР°РҪРөРө РҪР°РҝСҖавлСҸлиСҒСҢ РҪР° СҖРҫСҒСӮ РәР°РҝРёСӮализаСҶРёРё Рё РІСӢРҝлаСӮСӢ РҙРёРІРёРҙРөРҪРҙРҫРІ, СӮРөРҝРөСҖСҢ РұСғРҙСғСӮ РҝРҫРҝРҫР»РҪСҸСӮСҢ РіРҫСҒРұСҺРҙР¶РөСӮ. РўР°Рә Р¶Рө, РәР°Рә Рё РҪРөмалСӢР№ РҫСҒСӮР°СӮРҫРә РҙРөРҪРөР¶РҪСӢС… СҒСҖРөРҙСҒСӮРІ РұРҫРіР°СӮРҫР№ РҝСҖРҫСҒР»РҫР№РәРё РҪР°СҒРөР»РөРҪРёСҸ вҖ“ РҫСҒРҪРҫРІРҪРҫР№ РіСҖСғРҝРҝСӢ Р»РҫРәалСҢРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ, СӮРөРҝРөСҖСҢ РҝРҫР№РҙРөСӮ РҪРө РҪР° РёРҪРІРөСҒСӮРёСҶРёРё, Р° РҪР° РҪалРҫРіРё.

РһРұСүР°СҸ РҫСҶРөРҪРәР° СҒСҖРөРҙСҒСӮРІ, РәРҫСӮРҫСҖСӢРө РҝлаРҪРёСҖСғРөСӮ РІСӢСҖСғСҮРёСӮСҢ РңРёРҪфиРҪ РҫСӮ РҪалРҫРіРҫРІРҫР№ СҖРөС„РҫСҖРјСӢ +2,6 вӮҪ СӮСҖР»РҪ. РІ 2025 РіРҫРҙСғ. РҳР· РҪРёС… 1,6 СӮСҖР»РҪ РҝСҖРёРҙРөСӮСҒСҸ РҪР° СҖРҫСҒСӮ СҒСӮавРәРё РҪалРҫРіР° РҪР° РҝСҖРёРұСӢР»СҢ. РҹРҫРІСӢСҲРөРҪРёРө РқР”РӨРӣ РҙР°СҒСӮ 533 РјР»СҖРҙ. РҹСҖРөРҙРҝРҫР»Рҫжим, СҮСӮРҫ РёР· РёР·СҠСҸСӮСӢС… РёР· СҚРәРҫРҪРҫРјРёРәРё 2,6 вӮҪ СӮСҖР»РҪ, 1 вӮҪ СӮСҖР»РҪ. РјРҫРі РұСӢ РҝСҖСҸРјРҫ или РәРҫСҒРІРөРҪРҪРҫ РҝРҫР№СӮРё РҪР° СҖРҫСҒСӮ РәР°РҝРёСӮализаСҶРёРё СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ С„РҫРҪРҙРҫРІРҫРіРҫ СҖСӢРҪРәР°. РЈСҮРёСӮСӢРІР°СҸ, СҮСӮРҫ СӮРөРәСғСүР°СҸ РәР°РҝРёСӮализаСҶРёСҸ РёРҪРҙРөРәСҒР° IMOEX 5,6 СӮСҖР»РҪ., 1 СӮСҖР»РҪ СҚСӮРҫ 17% РҪРөРҙРҫРҝРҫР»СғСҮРөРҪРҪРҫРіРҫ СҖРҫСҒСӮР° РәР°РҝРёСӮализаСҶРёРё Р·Р° РіРҫРҙ.

РҘРҫСҖРҫСҲРёРө РҪРҫРІРҫСҒСӮРё

РўРөРј, РәСӮРҫ РҝСҖРҫСҲРөР» «СРөРјСҢ РәСҖСғРіРҫРІ Р°Рҙа» РҙРөлаСҸ РҙРөРҝРҫР·РёСӮР°СҖРҪСӢР№ РҝРөСҖРөРІРҫРҙ РұСғмаг РҫСӮ РҫРҪРҫРіРҫ РұСҖРҫРәРөСҖР° Рә РҙСҖСғРіРҫРјСғ СҒСӮР°РҪРөСӮ СӮРөРҝР»РөРө РҫСӮ РҪРҫРІРҫСҒСӮРё, СҮСӮРҫ РҝСҖРёРҪСҸСӮСӢ Рё РҝРҫРҙРҝРёСҒР°РҪСӢ РҹСҖРөР·РёРҙРөРҪСӮРҫРј РёР·РјРөРҪРөРҪРёСҸ РІ РқалРҫРіРҫРІСӢР№ РәРҫРҙРөРәСҒ Рё Р—Р°РәРҫРҪ Рҫ СҖСӢРҪРәРө СҶРөРҪРҪСӢС… РұСғмаг, РәРҫСӮРҫСҖСӢРө СғСҒСӮР°РҪавливаСҺСӮ, СҮСӮРҫ СҒ 1 СҸРҪРІР°СҖСҸ 2025 РіРҫРҙР° РҝРҫСҸРІРёСӮСҒСҸ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РҝРөСҖРөРҙР°СҮРё РёРҪС„РҫСҖРјР°СҶРёРё, РҝРҫРҙСӮРІРөСҖР¶РҙР°СҺСүРөР№ СҖР°СҒС…РҫРҙСӢ РёРҪРІРөСҒСӮРҫСҖР° РҪР° РҝСҖРёРҫРұСҖРөСӮРөРҪРёРө СҶРөРҪРҪСӢС… РұСғмаг РҫСӮ РҫРҙРҪРҫРіРҫ РұСҖРҫРәРөСҖР° Рә РҙСҖСғРіРҫРјСғ СҒ РёСҒРҝРҫР»СҢР·РҫРІР°РҪРёРөРј СҒРёСҒСӮРөРјСӢ СҚР»РөРәСӮСҖРҫРҪРҪРҫРіРҫ РҙРҫРәСғРјРөРҪСӮРҫРҫРұРҫСҖРҫСӮР°. Р‘СҖРҫРәРөСҖ РұСғРҙРөСӮ РҫРұСҸР·Р°РҪ РҝРөСҖРөРҙР°СӮСҢ РёРјРөСҺСүРёРөСҒСҸ Сғ РҪРөРіРҫ СҒРІРөРҙРөРҪРёСҸ СҖР°СҒС…РҫРҙах РёРҪРІРөСҒСӮРҫСҖР°, СҒРІСҸР·Р°РҪРҪСӢС… СҒ РҝСҖРёРҫРұСҖРөСӮРөРҪРёРөРј РұСғмаг, РҙСҖСғРіРҫРјСғ РұСҖРҫРәРөСҖСғ РҪРө РҝРҫР·РҙРҪРөРө 30 РҙРҪРөР№ РҝРҫ Р·Р°СҸРІР»РөРҪРёСҺ РҫСӮ физиСҮРөСҒРәРҫРіРҫ лиСҶР°. РҳСҒСӮРҫСҮРҪРёРә …

РЎРөРҪСӮРёРјРөРҪСӮСӢ

РЎРөРҪСӮРёРјРөРҪСӮСӢ РҫСҒСӮР°СҺСӮСҒСҸ РҪРөРіР°СӮРёРІРҪСӢРјРё. Рҡ СҚСӮРҫРјСғ РҝСҖРөРҙСҖР°СҒРҝРҫлагаРөСӮ:

– СҖРёСҒРә РҝРҫРІСӢСҲРөРҪРёСҸ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё РҰР‘;

– РІРҫРөРҪРҪРҫ-РҝРҫлиСӮРёСҮРөСҒРәР°СҸ СҖРёСӮРҫСҖРёРәР°, РёРҙСғСүР°СҸ РҝРҫ РҝСғСӮРё СҚСҒРәалаСҶРёРё;

– РҪРҫРІРҫСҒСӮРё Рҫ РҝРҫРІСӢСҲРөРҪРёРё РҪалРҫРіРҫРІ.

РқР°РҙРөР¶РҙР° РҪР° Р»СғСҮСҲРөРө

Р’ РёСҺР»Рө РјРҫР¶РҪРҫ Р¶РҙР°СӮСҢ СҒРјРөРҪСӢ СҖСӢРҪРҫСҮРҪРҫРіРҫ СӮСҖРөРҪРҙР° РҪР° РҝРҫР·РёСӮРёРІРҪСӢР№. РһСҒРҪРҫРІР°РҪРёСҸРј Рә СӮР°РәРёРј РҫжиРҙР°РҪРёСҸРј СҸРІР»СҸСҺСӮСҒСҸ:

1. РЎРІРҫСҖР°СҮРёРІР°РҪРёРө РҝСҖРҫРіСҖаммСӢ Р»СҢРіРҫСӮРҪРҫР№ РёРҝРҫСӮРөРәРё СҒ 01 РёСҺР»СҸ. Рҳ РҙРөРҪСҢРіРё, РәРҫСӮРҫСҖСӢРө РјРҫгли РұСӢ РұСӢСӮСҢ Р°РұСҒРҫСҖРұРёСҖРҫРІР°РҪСӢ РҪРөРҙвижимРҫСҒСӮРё РҝРҫР№РҙСғСӮ СҮР°СҒСӮРёСҮРҪРҫ РҪР° СҖСӢРҪРҫРә Р°РәСҶРёР№.

2. РҹРёРә РҙРёРІРёРҙРөРҪРҙРҪСӢС… РҫСӮСҒРөСҮРөРә РҝСҖРёС…РҫРҙРёСӮСҒСҸ РҪР° РёСҺР»СҢ. РҹСҖРёРјРөСҖРҪРҫ 80% РҫСӮ РІСҒРөС… СҒСҖРөРҙСҒСӮРІ РҝРҫСҒСӮСғРҝР°СҺСүРёС… РҪР° СҒСҮРөСӮР° СҮР°СҒСӮРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ РёРҙРөСӮ РҪР° СҖРөРёРҪРІРөСҒСӮРёСҶРёРё.

3. РқРө Р·Р°РұСӢРІР°РөРј, СҮСӮРҫ СҖРҫСҒСҒРёР№СҒРәРёРө РҫлигаСҖС…Рё СӮРөРҝРөСҖСҢ РІРјРөСҒСӮРҫ СӮРҫРіРҫ, СҮСӮРҫРұСӢ СӮСҖР°СӮРёСӮСҢ РҙРөРҪСҢРі РҪР° РәСҖР°СҒРёРІСғСҺ жизРҪСҢ Р·Р° СҖСғРұРөР¶РҫРј РІСӢРҪСғР¶РҙРөРҪСӢ РёРҪРІРөСҒСӮРёСҖРҫРІР°СӮСҢ РІ Р РҫСҒСҒРёРё, РІ СӮРҫРј СҮРёСҒР»Рө Рё РҪР° Р»РҫРәалСҢРҪРҫРј С„РҫРҪРҙРҫРІРҫРј СҖСӢРҪРәРө. РҹРҫСҒР»Рө РҙРёРІРёРҙРөРҪРҙРҪСӢС… РІСӢРҝлаСӮ, РҪР° РҝРҫРәСғРҝРәСғ Р°РәСҶРёР№ РҙРөРҪРөРі РҝРҫР№РҙРөСӮ РұРҫР»СҢСҲРө, СҮРөРј РІ РҝСҖРҫСҲР»СӢРө РіРҫРҙСӢ.

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ, РўСҖР°РҪСҒРҪРөС„СӮСҢ, РўРңРҡ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә Р·Р°РәСҖСӢСӮРёСҺ РҝРҫР·РёСҶРёР№:

РҜРҪРҙРөРәСҒ, ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

Р“СҖафиРәРё

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи IMOEX РҝСҖРҫРұРёР» РҝРҫРҙРҙРөСҖР¶РәСғ РҝРҫ РңРҗ200 РІ СҖайРҫРҪРө Рё РҙРІРёР¶РөСӮСҒСҸ РҙалСҢСҲРө Рә СҒР»РөРҙСғСҺСүРөР№ РҝРҫРҙРҙРөСҖР¶РәРө РІ СҖайРҫРҪРө 3000 РҝСғРҪРәСӮРҫРІ. РһРәРҫРҪСҮР°РҪРёРө РәРҫСҖСҖРөРәСҶРёРё РҝСҖРҫРіРҪРҫР·РёСҖСғРөСӮСҒСҸ РІРҫ РІСӮРҫСҖРҫР№ РҝРҫР»РҫРІРёРҪРө РёСҺРҪСҸ.

Р’РөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РҝСҖРҫРіРҪРҫР·Р° РҪР° СҒРҪРёР¶РөРҪРёРө СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ СҖСӢРҪРәР° Р°РәСҶРёР№ СғСҒиливаСҺСӮ РҪРёСҒС…РҫРҙСҸСүРёРө СӮРөРәСғСүРёРө СӮСҖРөРҪРҙСӢ РҝРҫ Р·РҫР»РҫСӮСғ Рё РҪРөС„СӮРё, СҒ РәРҫСӮРҫСҖСӢРјРё Сғ РҪР°СҒ СӮСҖР°РҙРёСҶРёРҫРҪРҪРҫ РІСӢСҒРҫРәР°СҸ РәРҫСҖСҖРөР»СҸСҶРёСҸ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

Р’ РҫСҮРөСҖРөРҙРҪРҫР№ СҖаз РҝРҫРҙСӮРІРөСҖРҙРёР»РҫСҒСҢ РјРҫРө лиСҮРҪРҫРө РјРҪРҫРіРҫР»РөСӮРҪРөРө РҪР°РұР»СҺРҙРөРҪРёРө, СҮСӮРҫ СӮСҖРөРҪРҙ СҖРҫСҒСӮР° РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө Р°РәСҶРёР№ РҙлиСӮСҒСҸ РҝРҫР»СӮРҫСҖР° РіРҫРҙР°. РқР°СҮавСҲР°СҸСҒСҸ РІ Р°РҝСҖРөР»Рө РәРҫРҪСҒРҫлиРҙР°СҶРёСҸ, РәРҫСӮРҫСҖР°СҸ РІ РјР°Рө СҒРәР°СӮилаСҒСҢ Рә РәРҫСҖСҖРөРәСҶРёРё – РөСүРө РҫРҙРҪРҫ СҚСӮРҫРјСғ РҝРҫРҙСӮРІРөСҖР¶РҙРөРҪРёРө: СҒ РһРәСӮСҸРұСҖСҸ 2022 РҝРҫ РңР°СҖСӮ 2024 СӮСҖРөРҪРҙ СҖРҫСҒСӮР° РҝСҖРҫРҙРөСҖжалСҒСҸ СҖРҫРІРҪРҫ 18 РјРөСҒСҸСҶРөРІ.

РқР° СӮРөРәСғСүРёР№ РјРҫРјРөРҪСӮ РәРҫСҖСҖРөРәСҶРёСҸ РІРёРҙРёСӮСҒСҸ, РәР°Рә СӮРөС…РҪРёСҮРөСҒРәР°СҸ, Рё РҪРө РұРҫР»Рө СӮРҫРіРҫ.

DOWNSIDE РёРјРөРөСӮ РІРөСҖРҫСҸСӮРҪСғСҺ СҶРөР»СҢ 3000 РҝСғРҪРәСӮРҫРІ РҝРҫ РёРҪРҙРөРәСҒСғ IMOEX, СҚСӮРҫ РҝСҖРёРјРөСҖРҪРҫ -15% РҫСӮ РјР°РәСҒРёРјСғРјРҫРІ 2024 РіРҫРҙР°.

РҹРҫРІРҫРҙРҫРј, СҒРҝСҖРҫРІРҫСҶРёСҖРҫвавСҲРёРј РәРҫСҖСҖРөРәСҶРёСҺ, СҒСӮала СҒРөСҖРёСҸ РҪРөРіР°СӮРёРІРҪСӢС… Р·Р°СҸРІР»РөРҪРёР№ РҰР‘:

1. 26 РҗРҝСҖРөР»СҸ РҡРҫРјРјРөРҪСӮР°СҖРёРё РҰР‘ РҝРҫ РёСӮРҫгам Р·Р°СҒРөРҙР°РҪРёСҸ РҝРҫ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРө, РіРҙРө СғСҮР°СҒСӮРҪРёРәам СҖСӢРҪРәР° РҝСҖСҸРјРҫ СҒРәазали Рҫ СӮРҫРј, СҮСӮРҫ РҪРө СҒСӮРҫРёСӮ Р¶РҙР°СӮСҢ СҒРәРҫСҖРҫРіРҫ СҒРҪРёР¶РөРҪРёСҸ РҝСҖРҫСҶРөРҪСӮР° (СҒРј. РҰР‘ Р РӨ …)

2. 13 РңР°СҸ РІСӢСҲРөР» РҝРөСҒСҒРёРјРёСҒСӮРёСҮРҪСӢР№ РәРҫРјРјРөРҪСӮР°СҖРёР№ РҰР‘, РіРҙРө СҮРөСҖРҪСӢРј РҝРҫ РұРөР»РҫРјСғ РұСӢР» СғРәазаРҪ РҙРёР°РҝазРҫРҪ РҝРҫ СҒСӮавРәРө РҪР° 2024 РіРҫРҙ 15 вҖ“ 16% (СҒРј. Plan.ru …)

3. 22 РңР°СҸ РәРҫРҪСӮСҖРҫР»СҢРҪСӢР№ РІСӢСҒСӮСҖРөР» РІ РіРҫР»РҫРІСғ СҖСӢРҪРәСғ СҒРҙРөлал замРҝСҖРөРҙ РҰР‘ (фамилиСҸ РәРҫСӮРҫСҖРҫРіРҫ СҸРІР»СҸРөСӮСҒСҸ РІ СӮРөРәСғСүРөРј РәРҫРҪСӮРөРәСҒСӮРө СҶРёРҪРёСҮРҪРҫР№ РёР·РҙРөРІРәРҫР№ РҙР»СҸ РёРҪРІРөСҒСӮРҫСҖРҫРІ) Рі-РҪ Р—РҗР‘РһРўРҡРҳРқ Р·Р°РұРҫСӮливРҫ РҝСҖРөРҙСғРҝСҖРөРҙРёР», СҮСӮРҫ Сғ РҰР‘ РІРёРҙРёСӮ Р°СҖРіСғРјРөРҪСӮСӢ РІ РҝРҫР»СҢР·Сғ СҒРҫС…СҖР°РҪРөРҪРёСҸ Р¶РөСҒСӮРәРҫР№ Р”РҡРҹ РІ СӮРөСҮРөРҪРёРө РҝСҖРҫРҙРҫлжиСӮРөР»СҢРҪРҫРіРҫ РІСҖРөРјРөРҪРё, Рё РҝСҖРөРҙРҝРҫР»Рҫжил, СҮСӮРҫ РҪР° РёСҺРҪСҢСҒРәРҫРј Р·Р°СҒРөРҙР°РҪРёРё РұСғРҙРөСӮ РҝСҖРөРҙРјРөСӮРҪРҫ СҖР°СҒСҒРјР°СӮСҖРёРІР°СӮСҢСҒСҸ алСҢСӮРөСҖРҪР°СӮРёРІРҪСӢР№ СҒСҶРөРҪР°СҖРёР№: РҝРҫРІСӢСҲРөРҪРёРө РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РІРјРөСҒСӮРҫ РөРө СҒРҫС…СҖР°РҪРөРҪРёСҸ РҪР° СӮРөРәСғСүРөРј СғСҖРҫРІРҪРө.

Р–РҙРөРј РҫСҮРөСҖРөРҙРҪРҫРіРҫ Р·Р°СҒРөРҙР°РҪРёСҸ РҰР‘ РҝРҫ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРө, РәРҫСӮРҫСҖРҫРө СҒРҫСҒСӮРҫРёСӮСҒСҸ 7 РҳСҺРҪСҸ. Р”Рҫ СҚСӮРҫРіРҫ РјРҫРјРөРҪСӮР° РІСҖСҸРҙ ли СҒСӮРҫРёСӮ Р¶РҙР°СӮСҢ СҖазвРҫСҖРҫСӮР° СҖСӢРҪРәР° РІРІРөСҖС….

РЎРөРҪСӮРёРјРөРҪСӮСӢ

Р’ СҶРөР»РҫРј Р¶Рө, РҪР° РҝРөСҖРІРҫРө РјРөСҒСӮРҫ РІ РҝСҖРҫРіРҪРҫР·РёСҖРҫРІР°РҪРёРё СӮСҖРөРҪРҙР° СҒРөР№СҮР°СҒ РІСӢС…РҫРҙРёСӮ РҫСҶРөРҪРәР° СҒРөРҪСӮРёРјРөРҪСӮРҫРІ СғСҮР°СҒСӮРҪРёРәРҫРІ СҖСӢРҪРәР° вҖ“ РҫСҶРөРҪРәР° РҪР°СҒСӮСҖРҫРөРҪРёР№.

ГлавРҪСӢРј Р°РҪСӮРёРіРөСҖРҫРөРј, РәРҫСӮРҫСҖСӢР№ РҝРҫРҙРәРҫСҒРёР» РҫРҝСӮРёРјРёР·Рј РёРҪРІРөСҒСӮРҫСҖРҫРІ СҒСӮал РҰР‘ (РҫРұ СҚСӮРҫРј РұСӢР»Рҫ РҪР°РҝРёСҒР°РҪРҫ РІСӢСҲРө).

РҡСҖРҫРјРө СӮРҫРіРҫ. РҹСҖРё РҫСҶРөРҪРәРө СҒРөРҪСӮРёРјРөРҪСӮРҫРІ РҪРө СҒСӮРҫРёСӮ СҒРұСҖР°СҒСӢРІР°СӮСҢ СҒРҫ СҒСҮРөСӮРҫРІ Рё СӮРөРәСғСүРёР№ РІРҫРөРҪРҪРҫ-РҝРҫлиСӮРёСҮРөСҒРәРёР№ РәРҫРҪСӮРөРәСҒСӮ. Р РёСӮРҫСҖРёРәР° СҒСӮРҫСҖРҫРҪ СғРәСҖаиРҪСҒРәРҫРіРҫ РәРҫРҪфлиРәСӮР°, РіРҫРІРҫСҖРёСӮ РҫРұ СҚСҒРәалаСҶРёРё. РЎРҫРұСӢСӮРёСҸ СҖазвиваСҺСӮСҒСҸ РҫСӮ РҝР»РҫС…РҫРіРҫ Рә С…СғРҙСҲРөРјСғ. Р’ СӮР°РәРёС… СғСҒР»РҫРІРёСҸС… РҙСғРјР°СҺСӮ РҪРө РҫРұ РёРҪРІРөСҒСӮРёСҶРёСҸС…, Р° Рҫ СӮРҫРј, СҮСӮРҫРұСӢ СҒРҫС…СҖР°РҪРёСӮСҢ СӮРҫ, СҮСӮРҫ РөСҒСӮСҢ вҖ“ Рҫ Р·Р°СүРёСӮРҪСӢС… СҒСӮСҖР°СӮРөРіРёСҸС…: РҙРөРҝРҫР·РёСӮСӢ, РҪРөРҙвижимРҫСҒСӮСҢ, Р·РҫР»РҫСӮРҫ.

РҜРҪРҙРөРәСҒ

РЎРёСӮСғР°СҶРёСҸ СҒ РҫРұРјРөРҪРҫРј Р°РәСҶРёР№ Yandex N.V. РҪР° РңРҡРҹРҗРһ В«РҜРҪРҙРөРәСҒВ» Рё СғСҮР°СҒСӮРёРө РІ СҚСӮРҫРј Р—РҹРҳРӨР° В«РҡРҫРҪСҒРҫСҖСҶРёСғРј. РҹРөСҖРІСӢР№В» РҪР°СҒСӮРҫР»СҢРәРҫ РҪРөРҝСҖРҫР·СҖР°СҮРҪР°, СҮСӮРҫ РҪР° СғРј РҝСҖРёС…РҫРҙРёСӮ СӮРҫР»СҢРәРҫ РҫРҙРёРҪ СҚРҝРёСӮРөСӮ вҖ“ афРөСҖР°. РңРҫР¶РҪРҫ Р¶РҙР°СӮСҢ Р»СҺРұРҫРіРҫ РҝРҫРҙРІРҫС…Р°: РҪРөСҒРҝСҖавРөРҙливРҫРіРҫ РәРҫСҚффиСҶРёРөРҪСӮР° РҫРұРјРөРҪР°; СҖазРҙРөР»РөРҪРёСҸ РұРёР·РҪРөСҒР° РҪР° РҪРёР·РәРҫРҝСҖРёРұСӢР»СҢРҪСӢР№ РҝСғРұлиСҮРҪСӢР№ Рё РІСӢСҒРҫРәРҫРҙРҫС…РҫРҙРҪСӢР№ РҪРөРҝСғРұлиСҮРҪСӢР№; РІРҝР»РҫСӮСҢ РҙРҫ РҝРҫР»РҪРҫРіРҫ РҙРөлиСҒСӮРёРҪРіР° Рё РҝСҖРёРҪСғРҙРёСӮРөР»СҢРҪРҫ РІСӢРәСғРҝР° РұСғмаг РҜРҪРҙРөРәСҒ Сғ СҖРҫР·РҪРёСҮРҪСӢС… РҙРөСҖжаСӮРөР»РөР№. РқРө СҒРҝСҖРҫСҒСӮР° Р¶Рө, СҖРөалСҢРҪСӢРө РұРөРҪРөфиСҶРёР°СҖСӢ СҚСӮРҫР№ РҝСҖРҫСҶРөРҙСғСҖСӢ СҒРҝСҖСҸСӮалиСҒСҢ Р·Р° СҲРёСҖРјРҫР№ Р—РҹРҳРӨ. РЎРҝСҖСҸСӮалиСҒСҢ, РҪРҫ РёС… “СғСҲРё СӮРҫСҖСҮР°СӮ”.

РһСҒСӮРҫСҖРҫР¶РҪРҫСҒСӮРё СҖР°РҙРё, СҮСӮРҫРұСӢ РҪРө РҝРҫСҒСӮСҖР°РҙР°СӮСҢ, РёРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РёР·РұавиСӮСҢСҒСҸ РҫСӮ РұСғмаг РҜРҪРҙРөРәСҒР° РҝРҫ СӮРөРәСғСүРөР№ СҶРөРҪРө. РўРөРј РұРҫР»РөРө РәРҫСӮРёСҖРҫРІРәРё РөСүРө РҪРө РҫСҮРөРҪСҢ РҙалРөРәРҫ СғСҲли РҫСӮ Р»РҫРәалСҢРҪРҫРіРҫ РјР°РәСҒРёРјСғРјР°.

РңРҫСҒРұРёСҖжа РҝлаРҪРёСҖСғРөСӮ РҪР°СҮР°СӮСҢ СӮРҫСҖРіРё Р°РәСҶРёСҸРјРё СғР¶Рө СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ В«РҜРҪРҙРөРәСҒа» 10 РёСҺР»СҸ РҝРҫРҙ РҪРҫРІСӢРј СӮРёРәРәРөСҖРҫРј: YDEX.

Р•СҒли СӮРөРәСғСүРёРө РҫРҝР°СҒРөРҪРёСҸ РҫРәажСғСӮСҒСҸ РҪР°РҝСҖР°СҒРҪСӢРјРё, СҒСӮР°СӮСҢ СҒСҮР°СҒСӮливСӢРј РёРҪРІРөСҒСӮРҫСҖРҫРј РҜРҪРҙРөРәСҒР° РјРҫР¶РҪРҫ РұСғРҙРөСӮ РІРҪРҫРІСҢ РІ Р»СҺРұРҫР№ РјРҫРјРөРҪСӮ, РәСғРҝРёРІ РұСғмаги СғР¶Рө РҝРҫРҙ РҪРҫРІСӢРј СӮРёРәРөСҖРҫРј.

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

РўСҖСғСҒливСӢРө СҒСӮСҖР°СӮРөРіРёРё: Р·РҫР»РҫСӮРҫ, РҪРөРҙвижимРҫСҒСӮРё Рё РҙРөРҝРҫР·РёСӮСӢ – РҪРө РҪР°СҲ СҒР»СғСҮай. РҳРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РҪР°РәР°РҝливаСӮСҢ РәСҚСҲСҢ, СҮСӮРҫРұСӢ РұСӢСӮСҢ РіРҫСӮРҫРІСӢРј Рә РҝРҫРәСғРҝРәам. РӨРҫСҖмалСҢРҪСӢРј СҒРёРіРҪалРҫРј Рә РҝРҫРәСғРҝРәам РұСғРҙРөСӮ РҙРҫСҒСӮРёР¶РөРҪРёРө РёРҪРҙРөРәСҒРҫРј IMOEX СғСҖРҫРІРҪСҸ 3000 РҝСғРҪРәСӮРҫРІ. РқР° СҚСӮРҫРј СғСҖРҫРІРҪРө Рё РҪРёР¶Рө вҖ“ РҝРҫРәСғРҝР°СӮСҢ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә РҝРҫРәСғРҝРәам СҒРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј:

РҗРӨРҡ РЎРёСҒСӮРөРјР°, РҜРҪРҙРөРәСҒ, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ.

Р РөРәРҫРјРөРҪРҙР°СҶРёРё Рә Р·Р°РәСҖСӢСӮРёСҺ РҝРҫР·РёСҶРёР№:

РҜРҪРҙРөРәСҒ, ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

Р“СҖафиРәРё

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи IMOEX РҪРө СҒРјРҫРі РҝСҖРөРҫРҙРҫР»РөСӮСҢ РҫСӮРјРөСӮРәСғ 3500 РҝСғРҪРәСӮРҫРІ. РЎР»РҫжилиСҒСҢ СҒРёРіРҪалСӢ Рә РәРҫСҖСҖРөРәСҶРёРё РІ Р·РҫРҪСғ 3000 РҝСғРҪРәСӮРҫРІ, СҮСӮРҫ РҝСҖРөРҙРҝРҫлагаРөСӮ downside РҙРҫ 15% РҫСӮ РјР°РәСҒРёРјСғРјР° 2024 РіРҫРҙР°. ДлиСӮРөР»СҢРҪРҫСҒСӮСҢ РәРҫСҖСҖРөРәСҶРёРё: май-РёСҺРҪСҢ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РЎРөРіРҫРҙРҪСҸ РҝРҫСҒР»Рө РҫРұРөРҙР° РҰР‘ Р РӨ РҫРҝСғРұлиРәРҫвал:

РЎСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢР№ РҝСҖРҫРіРҪРҫР· >

РЎСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢР№ РҝСҖРҫРіРҪРҫР· >

РҡРҫРјРјРөРҪСӮР°СҖРёРё Рә СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪРҫРјСғ РҝСҖРҫРіРҪРҫР·Сғ >

РҡРҫРјРјРөРҪСӮР°СҖРёРё Рә СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪРҫРјСғ РҝСҖРҫРіРҪРҫР·Сғ >

СҮРөРј РІСӢРІРөР» СӮСҖРөР№РҙРөСҖРҫРІ РёР· РҝРҫСҒСӮРҝСҖазРҙРҪРёСҮРҪРҫРіРҫ Р°РҪР°РұРёРҫР·Р°.

РҳР· СҚСӮРёС… РҙРҫРәСғРјРөРҪСӮРҫРІ РІРёРҙРёРј, СҮСӮРҫ Сғ РҰР‘ РІ РҝСҖРҫРіРҪРҫзах РҪР° 2024 РіРҫРҙ РҪРө СӮРҫР»СҢРәРҫ СҒСӮавРәР° РІ РҙРёР°РҝазРҫРҪРө 15% – 16%, РҪРҫ РІ СҶРөР»РҫРј РҝРөСҒСҒРёРјРёСҒСӮРёСҮРҪСӢР№ РҪР°СҒСӮСҖРҫР№.

РҹРҫСҒР»Рө РҝСғРұлиРәР°СҶРёРё РәРҫСӮРёСҖРҫРІРәРё РҙалСҢРҪРёС… РІСӢРҝСғСҒРәРҫРІ РһРӨР— СҖРөР·РәРҫ РҝСҖРҫвалилиСҒСҢ РҪР° 1% Рё РұРҫР»СҢСҲРө. РўР°Рә Р¶Рө, РҪРөСғСӮРөСҲРёСӮРөР»СҢРҪСӢР№ РҝСҖРҫРіРҪРҫР· РҝРҫ РҝСҖРҫСҶРөРҪСӮСғ РҪР° 2024 РіРҫРҙ, РІРөСҖРҫСҸСӮРҪРҫ, РҫхлаРҙРёСӮ Рё Р»РҫРәалСҢРҪСӢР№ СҖСӢРҪРҫРә Р°РәСҶРёР№, РәРҫСӮРҫСҖСӢР№ СҒРөР№СҮР°СҒ РҪР° РіРҫРҙРҫРІСӢС… РјР°РәСҒРёРјСғмах.

Р§СӮРҫ РҝРҫРҙРұРҫРҙСҖРёСӮ РІСӢСҒРҫРәР°СҸ СҒСӮавРәР°: СҖСғРұР»СҢ Рё Р»СҺРұРёСӮРөР»РөР№ РұР°РҪРәРҫРІСҒРәРёС… РҙРөРҝРҫР·РёСӮРҫРІ.

Р’ РҫРұСүРөРј Р¶Рө, РҝРҫРҙСӮРІРөСҖР¶РҙР°РөСӮСҒСҸ СҒСӮР°СҖСӢР№ СҖСӢРҪРҫСҮРҪСӢР№ СӮРөР·РёСҒ: Sell in May and go away.

Р•РҙРёРҪСҒСӮРІРөРҪРҪРҫРө СғСҒР»РҫРІРёРө, РҫСӮ РәРҫСӮРҫСҖРҫРіРҫ завиСҒРёСӮ СғСҒРҝРөС…, РөСҒСӮСҢ СӮРөСҖРҝРөРҪРёРө.

– РӣРөРІ РқРёРәРҫлаРөРІРёСҮ РўРҫР»СҒСӮРҫР№

РҡР»СҺСҮРөРІСӢРө СҒРҫРұСӢСӮРёСҸ, РәРҫСӮРҫСҖСӢРө С„РҫСҖРјРёСҖРҫвали РҝРҫР·РёСӮРёРІРҪСӢР№ СӮСҖРөРҪРҙ РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө Р°РәСҶРёР№ РІ Р°РҝСҖРөР»Рө, Рё РұСғРҙСғСӮ С„РҫСҖРјРёСҖРҫРІР°СӮСҢ РІ РјР°Рө-РёСҺРҪРө:

1. РҳР·РұСӢСӮРҫРә Рё РҝСҖРёСҖРҫСҒСӮ СҒРІРҫРұРҫРҙРҪСӢС… СҒСҖРөРҙСҒСӮРІ РҪР° СҖСғРәах СӮСҖРөС… РәР°СӮРөРіРҫСҖРёР№ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРёС… СҒСғРұСҠРөРәСӮРҫРІ:

– РҝРҫСӮСҖРөРұРёСӮРөР»РөР№,

– мажРҫСҖРёСӮР°СҖРҪСӢС… Р°РәСҶРёРҫРҪРөСҖРҫРІ Рё

– РәРҫСҖРҝРҫСҖР°СҶРёР№.

РЎР»РөРҙСҒСӮРІРёРөРј СҸРІР»СҸРөСӮСҒСҸ:

– Р РҫСҒСӮ РҪР°РәРҫРҝР»РөРҪРёР№ РҪР°СҒРөР»РөРҪРёСҸ, РҪРөмалаСҸ СҮР°СҒСӮСҢ РёР· РәРҫСӮРҫСҖСӢС… РёРҙРөСӮ РҪР° РҙРөРҝРҫР·РёСӮСӢ, Р° РҫСӮСӮСғРҙР° РҫРҝРҫСҒСҖРөРҙРҫРІР°РҪРҫ РҫСӮ РёРјРөРҪРё РұР°РҪРәРҫРІ РҪР° С„РҫРҪРҙРҫРІСӢР№ СҖСӢРҪРҫРә.

– Р’СӢСҒРҫРәРҫРІРөСҖРҫСҸСӮРҪРҫ, СҚРјРёСӮРөРҪСӮСӢ, РұРөР· лиСҲРҪРөРіРҫ СҲСғРјР°, РҝСҖРҫРІРҫРҙСҸСӮ РіРёРұСҖРёРҙРҪСӢРө РҝСҖРҫРіСҖаммСӢ buyback (РҫРұСҖР°СӮРҪРҫРіРҫ РІСӢРәСғРҝР°). РўР°Рә РұСӢР»Рҫ РІСҒРөРіРҙР° РІ РҝРөСҖРёРҫРҙСӢ РёР·РұСӢСӮРҫСҮРҪРҫР№ лиРәРІРёРҙРҪРҫСҒСӮРё. ЧаСүРө РІСҒРөРіРҫ СҚСӮРёРј РіСҖРөСҲРёР» РЎРұРөСҖРұР°РҪРә, СҮР°СҒСӮРҪСӢРө РҪРөС„СӮСҸРҪСӢРө Рё РјРөСӮаллСғСҖРіРёСҮРөСҒРәРёРө РәРҫРјРҝР°РҪРёРё, РңРўРЎ.

– Р РөР·РәРёР№ РҝСҖРёСҖРҫСҒСӮ РҫРұСҠРөРјРҫРІ СҖазмРөСүРөРҪРёСҸ СҒСҖРөРҙСҒСӮРІ РІ Р—РҹРҳРӨСӢ, РҙР°СҺСүРёС… РІРәлаРҙСҮРёРәам Р°РҪРҫРҪРёРјРҪРҫСҒСӮСҢ, РҫРұРөСҒРҝРөСҮРөРҪ СҒСҖРөРҙСҒСӮвами РҫлигаСҖС…РҫРІ, РәРҫСӮРҫСҖСӢРө РІ РјРөСҒСӮРҫ РәСҖР°СҒРёРІРҫР№ жизРҪРё Р·Р° СҖСғРұРөР¶РҫРј РҝРҫРәСғРҝР°СҺСӮ СӮРөРҝРөСҖСҢ СҖРҫСҒСҒРёР№СҒРәРёРө СҶРөРҪРҪСӢРө РұСғмаги.

2. СалСҢРҙРҫ СӮРөРәСғСүРөРіРҫ СҒСҮРөСӮР° РІРҪРҫРІСҢ РҙРөРјРҫРҪСҒСӮСҖРёСҖРҫвалРҫ СҖРҫСҒСӮ РІ РҝРөСҖРІРҫРј РәРІР°СҖСӮалРө. РӯСӮРҫ РҝСҖРёР·РҪР°Рә РҪалаживаРҪРёСҸ Р»РҫРіРёСҒСӮРёСҮРөСҒРәРёС… Рё СҖР°СҒСҮРөСӮРҪСӢС… СҚРәСҒРҝРҫСҖСӮРҪСӢС… СҶРөРҝРҫСҮРөРә. РӯСӮРҫ СҒРёРіРҪал Рә СғРәСҖРөРҝР»РөРҪРёСҺ РәСғСҖСҒР° СҖСғРұР»СҸ СҒ РіРҫСҖРёР·РҫРҪСӮРҫРј РҙРҫ РәРҫРҪСҶР° 2 РәРІР°СҖСӮала.

3. РҹСҖРҫСҶРөСҒСҒ Р»РҫРәализаСҶРёРё СҖРҫСҒСҒРёР№СҒРәРҫР№ СҚРәРҫРҪРҫРјРёРәРё Рё С„РҫРҪРҙРҫРІРҫРіРҫ СҖСӢРҪРәР° РҪРө СҒСӮРҫРёСӮ РҪР° РјРөСҒСӮРө.

Р’ РҫСӮРҪРҫСҲРөРҪРёРё РҝСҸСӮРё РәРҫРјРҝР°РҪРёР№ РёР· РҝРөСҖРөСҮРҪСҸ СҚРәРҫРҪРҫРјРёСҮРөСҒРәРё Р·РҪР°СҮРёРјСӢС… РҫСҖРіР°РҪРёР·Р°СҶРёР№ (РӯР—Рһ) РҪР°СҮалаСҒСҢ СҒСғРҙРөРұРҪР°СҸ РҝСҖРҫСҶРөРҙСғСҖР° РҝСҖРёРҫСҒСӮР°РҪРҫРІРәРё РҝСҖав РёС… РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… влаРҙРөР»СҢСҶРөРІ: РҝСҖРҫСҶРөСҒСҒ РәРҫСҒРҪСғР»СҒСҸ СҒСӮСҖСғРәСӮСғСҖ, РәРҫСӮРҫСҖСӢРө РәРҫРҪСӮСҖРҫлиСҖСғСҺСӮ РҗР»СҢфа-РұР°РҪРә, В«РҗР»СҢфаСҒСӮСҖахРҫРІР°РҪРёРөВ», СҖРёСӮРөР№Р»РөСҖР° X5 Group, В«РҗР·РұСғРәСғ РІРәСғСҒа» Рё РҗСҖСҲР°РҪРҫРІСҒРәРёР№ СҖазСҖРөР· РІ РҘР°РәР°СҒСҒРёРё. Р’ СҒР»СғСҮР°Рө РҝРҫР»РҫжиСӮРөР»СҢРҪРҫРіРҫ СҖРөСҲРөРҪРёСҸ СҒСғРҙР° СҚСӮРҫ РҝРҫР·РІРҫлиСӮ СҖРҫСҒСҒРёР№СҒРәРёРј РұРөРҪРөфиСҶРёР°СҖам РҝРҫР»СғСҮРёСӮСҢ РҝСҖСҸРјРҫР№ РәРҫРҪСӮСҖРҫР»СҢ РҪР°Рҙ РәРҫРјРҝР°РҪРёСҸРјРё. Р’РөРҙРҫРјРҫСҒСӮРё …

РҹРҫСҒР»Рө РҝСҖРёРҪСғРҙРёСӮРөР»СҢРҪРҫР№ СҖРөРҙРҫРјРёСҶРёР»СҸСҶРёРё РІСӢСҲРөРҪазваРҪРҪСӢРө РәРҫРјРҝР°РҪРёРё РҝРҫР»СғСҮР°СӮ СҒСӮРёРјСғР» Рә СҖРҫСҒСӮСғ СҒРІРҫРөР№ РәР°РҝРёСӮализаСҶРёРё. РӯСӮРҫ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢРө РёРҙРөРё СҖРҫСҒСӮР° РҪР° 2024 РіРҫРҙ. РҳС… РҝРҫРәСғРҝР°СӮСҢ РјРҫР¶РҪРҫ СғР¶Рө СҒРөР№СҮР°СҒ, РёСҒРҝРҫР»СҢР·СғСҸ РәРҫСҖСҖРөРәСҶРёРё РёС… РәРҫСӮРёСҖРҫРІРҫРә.

4. РҰР‘ Р РӨ РІ РҝСҖРҫСҲРөРҙСҲСғСҺ РҝСҸСӮРҪРёСҶСғ 26 Р°РҝСҖРөР»СҸ СғСҮРөСӮРҪСғСҺ СҒСӮавРәСғ РҪРө РёР·РјРөРҪРёР», РҫСҒСӮавив РөРө РҪР° РІСӢСҒРҫРәРҫРј СғСҖРҫРІРҪРө 16%. РқРҫ РёР·РјРөРҪРёР» СҖРёСӮРҫСҖРёРәСғ, СҒРҫРҫРұСүРёРІ РҫРұ СғР¶РөСҒСӮРҫСҮРөРҪРёРё РәСҖРөРҙРёСӮРҪРҫР№ РҝРҫлиСӮРёРәРё РҪР° С„РҫРҪРө РІСӢСҒРҫРәРёС… СӮРөРјРҝРҫРІ РёРҪфлСҸСҶРёРё, Рё РҝСҖРөРҙСғРҝСҖРөРҙРёРІ Рҫ РІРөСҖРҫСҸСӮРҪРҫСҒСӮРё РҝРҫРІСӢСҲРөРҪРёСҸ СҒСӮавРәРё РІ РұСғРҙСғСүРөРј. РЎР»РөРҙСҒСӮРІРёРөРј СҒСӮалРҫ СҖазРҫСҮР°СҖРҫРІР°РҪРёРө СғСҮР°СҒСӮРҪРёРәРҫРІ СҖСӢРҪРәР° РІ РҝРөСҖСҒРҝРөРәСӮивах СҖСӢРҪРәР°, РҫСҒРҫРұРөРҪРҪРҫ СҖСӢРҪРәР° РҫРұлигаСҶРёР№. Р•СҒли РөСүРө РҪРөРҙавРҪРҫ СҒРҪРёР¶РөРҪРёРө СҒСӮавРәРё РІРҫ РІСӮРҫСҖРҫР№ РҝРҫР»РҫРІРёРҪРө 2024 РіРҫРҙР° СҒСҮРёСӮали РҝСҖР°РәСӮРёСҮРөСҒРәРё РҝСҖРөРҙСҖРөСҲРөРҪРҪСӢРј, СӮРҫ СҒРөР№СҮР°СҒ СҒРҪРёР¶РөРҪРёРө СҒСӮавРәРё РІ 2024 РіРҫРҙСӢ РІРёРҙРёСӮСҒСҸ СҒРҫРІСҒРөРј РҪРө РҫСҮРөРІРёРҙРҪСӢРј. Р’РҫСҒСҒСӮР°РҪРҫРІР»РөРҪРёРө СҖСӢРҪРәР° РҫРұлигаСҶРёР№ Рё Р°РәСҶРёР№ РҫСӮРәлаРҙСӢРІР°РөСӮСҒСҸ РҪР° РҪРөРҫРҝСҖРөРҙРөР»РөРҪРҪРҫРө РІСҖРөРјСҸ.

Р’ СҖРөР·СғР»СҢСӮР°СӮРө РјСӢ РІРёРҙРёРј РҪРҫРІСғСҺ РІРҫР»РҪСғ СҒРҪРёР¶РөРҪРёСҸ РҝРҫ РһРӨР—, РіРҙРө СҒСӮавРәРё РІСҒРө РөСүРө РҪРёР¶Рө 14%. Р’РөСҖРҫСҸСӮРҪРҫ, СӮСҖРөРҪРҙ СҒРҪРёР¶РөРҪРёСҸ РҝРҫ РёРҪРҙРөРәСҒСғ RGBI РөСүРө РҪРө РҫРәРҫРҪСҮРөРҪ.

РўР°Рә Р¶Рө, РІСӢСҒРҫРәР°СҸ РҝСҖРҫСҶРөРҪСӮРҪР°СҸ СҒСӮавРәР° РұСғРҙРөСӮ СғРҙРөСҖживаСӮСҢ Р°РәСӮРёРІСӢ РҪР°СҒРөР»РөРҪРёСҸ РҪР° РҙРөРҝРҫР·РёСӮах. РӯСӮРҫ СҒРҙРөСҖживаСҺСүРёР№ фаРәСӮРҫСҖ РҙР»СҸ СҖСӢРҪРәР° Р°РәСҶРёР№.

5. РӨР°РәСӮРҫСҖ СҒРөР·РҫРҪРҪРҫСҒСӮРё: Sell in May and go away.

РЎ РҪР°СҮалРҫРј РңР°СҸ Р°РәСӮРёРІРҪРҫСҒСӮСҢ РёРҪРІРөСҒСӮРҫСҖРҫРІ СҒРҪРёР·РёСӮСҒСҸ. Рҳ РҫСҒСӮР°РҪРөСӮСҒСҸ РҪРёР·РәРҫР№, СғР¶Рө РІРөСҖРҫСҸСӮРҪРҫ РҪР° СҒСҖРҫРә РҙРҫ РәРҫРҪСҶР° РёСҺР»СҸ, РөСҒли РҪРө РҙРҫ СҒРөРҪСӮСҸРұСҖСҸ. РЎРөР·РҫРҪРҪР°СҸ РәРҫСҖСҖРөРәСҶРёСҸ РҪР°СҮРёРҪР°РөСӮСҒСҸ РІ РјР°Рө РІ 3-С… СҒР»СғСҮР°СҸС… РёР· 4-С…. РӯСӮРҫ РҪСғР¶РҪРҫ СғСҮРёСӮСӢРІР°СӮСҢ РҝлаРҪРёСҖСғСҸ РёРҪРІРөСҒСӮРёСҶРёРё.

6. РЈР¶Рө СҒРөРіРҫРҙРҪСҸ РҝРҫРҙРҫСҖвал РІРөСҖСғ РІ СҒРөРұСҸ СҖРҫСҒСҒРёР№СҒРәРёР№ СӮСҸР¶РөР»РҫРІРөСҒ ГазРҝСҖРҫРј, РҫРҝСғРұлиРәРҫвав РҫСӮСҮС‘СӮ СҒ СғРұСӢСӮРәами Р·Р° 2023 РіРҫРҙ РІ СҖазмРөСҖРө 629 РјР»СҖРҙ. РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

7. РўРөС…РҪРёСҮРөСҒРәР°СҸ РҝРөСҖРөРәСғРҝР»РөРҪРҪРҫСҒСӮСҢ РҪР° СҖСӢРҪРәРө Р°РәСҶРёР№.

РҹРҫ РіСҖафиРәСғ РёРҪРҙРөРәСҒР° РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи IMOEX СҒРёР»СҢРҪР°СҸ РҙРёРІРөСҖРіРөРҪСҶРёСҸ (СҒРј. СҖР°СҒС…РҫР¶РҙРөРҪРёРө СӮСҖРөРҪРҙР° РҪР° РіСҖафиРәРө Рё РҪР° difference РҪР° РҫСҒСҶиллСҸСӮРҫСҖРө MACD), СҮСӮРҫ РіРҫРІРҫСҖРёСӮ Рҫ Р·Р°СӮСғС…Р°РҪРёРё СҖРҫСҒСӮР°, Рё СҖазвРҫСҖРҫСӮРө СҲРёСҖРҫРәРҫРіРҫ СҖСӢРҪРәР° Рә РәРҫСҖСҖРөРәСҶРёРё.

8. Р’РөСҖРҫСҸСӮРҪРҫ СғСҒРёР»РөРҪРёРө РіРөРҫРҝРҫлиСӮРёСҮРөСҒРәРҫРіРҫ РҝСҖРҫСӮРёРІРҫСҒСӮРҫСҸРҪРёРө Р РҫСҒСҒРёРё СҒ РұР»РҫРәРҫРј NATO РІ РјР°Рө, РҪР° С„РҫРҪРө РІРөСҖРҫСҸСӮРҪРҫРіРҫ СҖРҫСҒСӮР° РёРҪСӮРөРҪСҒРёРІРҪРҫСҒСӮРё РұРҫРөРІСӢС… РҙРөР№СҒСӮРІРёР№ РҪР° РЈРәСҖаиРҪРө. РҹРҫСҮСӮРё РҪавРөСҖРҪСҸРәР° РұСғРҙСғСӮ РҪРҫРІСӢРө СҒР°РҪРәСҶРёРё Рё СҖРөСҒСӮСҖРёРәСҶРёРё СҒ РҫРұРҫРёС… СҒСӮРҫСҖРҫРҪ, СҮСӮРҫ СҒРҪРёР·РёСӮ Рё СӮР°Рә РҪРө РІСӢСҒРҫРәРёР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢР№ РҫРҝСӮРёРјРёР·Рј РҪР° Р»РҫРәалСҢРҪРҫРј СҖСӢРҪРәРө.

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

РҳРҪРІРөСҒСӮРҫСҖам СҖРөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ Р·Р°РҝР°СҒСӮРёСҒСҢ СӮРөСҖРҝРөРҪРёРөРј.

РўР°Рә Р¶Рө Р·Р°РҝР°СҒСӮРёСҒСҢ РҙРөРҪСҢгами: РҪР°РәР°РҝливаСӮСҢ РҙРҫР»СҺ РәСҚСҲР° РІ РҝРҫСҖСӮС„РөР»Рө.

Р”РҫжиРҙР°СӮСҢСҒСҸ РәРҫСҖСҖРөРәСҶРёРё СҖСӢРҪРәР° РҙРҫ Р·РҪР°СҮРёРјСӢС… СғСҖРҫРІРҪРөР№ РҝРҫРҙРҙРөСҖР¶РәРё.

РЎРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј

РӣСғСҮСҲРө СҖСӢРҪРәР° РІРёРҙСҸСӮСҒСҸ Р°РәСҶРёРё: РҗРӨРҡ РЎРёСҒСӮРөРјР°, РҜРҪРҙРөРәСҒ, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РӣРөРҪСӮР°, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ, Р’РЎРңРҹРһ РҗРІРёСҒРјР°, РһРҗРҡ.

РҘСғР¶Рө СҖСӢРҪРәР°: ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

Р“СҖафиРәРё

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи РҝСҖРҫРұРёР» СғСҖРҫРІРөРҪСҢ СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёСҸ РҝРҫ РӨРёРұРҫРҪР°СҮСҮРё РІ Р·РҫРҪРө 3250-3300 РҝСғРҪРәСӮРҫРІ.

РқРҫ СӮСҖРёР¶РҙСӢ РҪРө СҒРјРҫРі РҝСҖРөРҫРҙРҫР»РөСӮСҢ РҫСӮРјРөСӮРәСғ 3500 РҝСғРҪРәСӮРҫРІ.

РЎР»РҫжилиСҒСҢ СҒРёРіРҪалСӢ Рә РәРҫСҖСҖРөРәСҶРёРё РІ Р·РҫРҪСғ 3200 вҖ“ 3000 РҝСғРҪРәСӮРҫРІ, СҮСӮРҫ РҝСҖРөРҙРҝРҫлагаРөСӮ downside 10% – 15% РҫСӮ РјР°РәСҒРёРјСғРјР° 2024 РіРҫРҙР°. ДлиСӮРөР»СҢРҪРҫСҒСӮСҢ РәРҫСҖСҖРөРәСҶРёРё: май-РёСҺРҪСҢ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

Р’РҪРҫРІСҢ РҫРҝСҖавРҙалРҫСҒСҢ РҝСҖавилРҫ: РҹРҫРәСғРҝай РҪР° РҫжиРҙР°РҪРёСҸС…, РҝСҖРҫРҙавай РҪР° РҪРҫРІРҫСҒСӮСҸС….

Р’ РҪР°СҲРөРј СҒР»СғСҮР°Рө, СҒ РҝРҫРҝСҖавРәРҫР№ РҪР° РҪРөРіР°СӮРёРІРҪСӢРө РҫжиРҙР°РҪРёСҸ: РҹСҖРҫРҙавай РҪР° РҫжиРҙР°РҪРёСҸС…, РҝРҫРәСғРҝай РҪР° РҪРҫРІРҫСҒСӮСҸС…. РҹР°РҙРөРҪРёРө РҪР° РҫжиРҙР°РҪРёСҸС… РҫСҮРөСҖРөРҙРҪСӢС… В«СҖазСҖСғСҲРёСӮРөР»СҢРҪСӢС…В» СҒР°РҪРәСҶРёР№ РЎРЁРҗ, РұСӢР»Рҫ РІСӢРәСғРҝР»РөРҪРҫ РҝРҫР»РҪРҫСҒСӮСҢСҺ СғР¶Рө Р·Р° РҪРөРҙРөР»СҺ, РҝРҫСҒР»Рө РёС… РҝСғРұлиРәР°СҶРёРё.

РқРөСҒРјРҫСӮСҖСҸ РҪРҫРІСӢРө СӮСҖСғРҙРҪРҫСҒСӮРё, РәРҫСӮРҫСҖСӢРө СҒРҫР·РҙР°СҒСӮ РҫСҮРөСҖРөРҙРҪР°СҸ СҒР°РҪРәСҶРёРҫРҪРҪР°СҸ Р°СӮР°РәР°, СғСүРөСҖРұ РҫСӮ СҒР°РҪРәСҶРёР№ РҪРө РұСғРҙРөСӮ РҪРҫСҒРёСӮСҢ СҖР°РҙРёРәалСҢРҪРҫРіРҫ С…Р°СҖР°РәСӮРөСҖР°. РӨРөРІСҖалСҢСҒРәРёР№ СҒР°РҪРәСҶРёРҫРҪРҪСӢР№ РҝР°РәРөСӮ РЎРЁРҗ РұСӢР» РҪР°РҝСҖавлРөРҪ РІ РұРҫР»СҢСҲРөР№ СҒСӮРөРҝРөРҪРё РҝСҖРҫСӮРёРІ СҚРәСҒРҝРҫСҖСӮР° СҖРҫСҒСҒРёР№СҒРәРҫРіРҫ газа. РҳРјРөРҪРҪРҫ РІ СҚСӮРҫРј СҒРөРәСӮРҫСҖРө СҖазвРҫСҖР°СҮРёРІР°РөСӮСҒСҸ РҫСҒРҪРҫРІРҪР°СҸ РәРҫРҪРәСғСҖРөРҪСӮРҪР°СҸ РұРҫСҖСҢРұР°. РЎРЁРҗ РІСҒРөРјРё РҙРҫСҒСӮСғРҝРҪСӢРјРё РёРј РјРөСҖам РҝСӢСӮР°СҺСӮСҒСҸ РІСӢСӮРөСҒРҪРёСӮСҢ Р РҫСҒСҒРёСҺ СҒ СҚРәСҒРҝРҫСҖСӮРҪРҫРіРҫ газРҫРІРҫРіРҫ РұРёР·РҪРөСҒР°. РңРөР¶РҙСғ СӮРөРј, Р РҫСҒСҒРёСҸ РҙРёРІРөСҖСҒифиСҶРёСҖСғРөСӮ РҝСҖРҫРҙажи: РҪРө СӮРҫР»СҢРәРҫ РҝСӢСӮР°СҸСҒСҢ РҝСҖРҫРұРёСӮСҢ РҪРҫРІСӢРө СҚРәСҒРҝРҫСҖСӮРҪСӢРө РәРҫСҖРёРҙРҫСҖСӢ, РҪРҫ Рё СҖР°СҒСҲРёСҖСҸСҸ РІРҪСғСӮСҖРөРҪРҪРёР№ СҖСӢРҪРҫРә РҝРҫСӮСҖРөРұРёСӮРөР»РөР№.

РқРөРјРҪРҫРіРёРө РҫРұСҖР°СүР°СҺСӮ РІРҪРёРјР°РҪРёРө, СҮСӮРҫ РҝСҖавиСӮРөР»СҢСҒСӮРІРҫ СғР¶Рө РұРҫР»СҢСҲРө, СҮРөРј РҙРІР° РіРҫРҙР° РҪазаРҙ СҒРәРҫСҖСҖРөРәСӮРёСҖРҫвалРҫ РҝСҖРёРҫСҖРёСӮРөСӮСӢ РІ РҝСҖРҫРҙажах газа. Рҳ СӮРөРҝРөСҖСҢ РҪР°СҖСҸРҙСғ СҒ РҝСҖРҫРіСҖаммРҫР№ РҙРёРІРөСҖСҒифиРәР°СҶРёРё СҚРәСҒРҝРҫСҖСӮР°, СҖРөализСғРөСӮСҒСҸ РҪР°СҶРёРҫРҪалСҢРҪР°СҸ РҝСҖРҫРіСҖамма РҝРҫ газифиРәР°СҶРёРё РҝСҖРҫРјСӢСҲР»РөРҪРҪСӢС…, РјСғРҪРёСҶРёРҝалСҢРҪСӢС… Рё СҮР°СҒСӮРҪСӢС… РҝРҫСӮСҖРөРұРёСӮРөР»РөР№.

РқР° СҚСӮРҫРј РІРҪРҫРІСҢ РұСӢР» СҒРҙРөлаРҪ Р°РәСҶРөРҪСӮ РҹСғСӮРёРҪСӢРј РІ С…РҫРҙРө РҝРҫСҒлаРҪРёСҸ РӨРөРҙРөСҖалСҢРҪРҫРјСғ СҒРҫРұСҖР°РҪРёСҺ 29 С„РөРІСҖалСҸ. РҹСҖРөР·РёРҙРөРҪСӮ РҝСҖРөРҙР»Рҫжил СҖР°СҒРҝСҖРҫСҒСӮСҖР°РҪРёСӮСҢ РҝСҖРҫРіСҖаммСғ СҒРҫСҶиалСҢРҪРҫР№ газифиРәР°СҶРёРё СҖРөРіРёРҫРҪРҫРІ РҪР° СҒР°РҙРҫРІРҫРҙСҮРөСҒРәРёРө СӮРҫРІР°СҖРёСүРөСҒСӮРІР°. В«РҹСғСӮРёРҪ СӮР°РәР¶Рө РҪР°РҝРҫРјРҪРёР», СҮСӮРҫ РІ РҝлаРҪах РіРҫСҒСғРҙР°СҖСҒСӮРІР° вҖ“ газифиРәР°СҶРёСҸ РҜРәСғСӮРёРё, Р‘СғСҖСҸСӮРёРё, РҘР°РұР°СҖРҫРІСҒРәРҫРіРҫ, РҹСҖРёРјРҫСҖСҒРәРҫРіРҫ, Р—Р°РұайРәалСҢСҒРәРҫРіРҫ РәСҖР°СҸ, РңСғСҖРјР°РҪСҒРәРҫР№ Рё РҗРјСғСҖСҒРәРҫР№ РҫРұлаСҒСӮРөР№, ЕвСҖРөР№СҒРәРҫР№ авСӮРҫРҪРҫРјРҪРҫР№ РҫРұлаСҒСӮРё, РҡР°СҖРөлии Рё Рі. РҡСҖР°СҒРҪРҫСҸСҖСҒРәР°. Р СҸРҙ СҖайРҫРҪРҫРІ СҒСӮСҖР°РҪСӢ, РҝРҫ РөРіРҫ СҒР»Рҫвам, РұСғРҙСғСӮ газифиСҶРёСҖРҫРІР°СӮСҢСҒСҸ СҒ РҝРҫРјРҫСүСҢСҺ СҒжижРөРҪРҪРҫРіРҫ РҝСҖРёСҖРҫРҙРҪРҫРіРҫ газа (РЎРҹР“). Р—Р° СҒСҮРөСӮ РЎРҹР“, РІ СҮР°СҒСӮРҪРҫСҒСӮРё, РҝлаРҪРёСҖСғРөСӮСҒСҸ РҫРұРөСҒРҝРөСҮРёСӮСҢ СӮРҫРҝливРҫРј РҡамСҮР°СӮСҒРәРёР№ РәСҖай.В» СҒРј. Р’РөРҙРҫРјРҫСҒСӮРё …

Р’РҪСғСӮСҖРөРҪРҪРёР№ СҖСӢРҪРҫРә РҪРө РҝРҫРҙРІРөСҖР¶РөРҪ СҒР°РҪРәСҶРёСҸРј, СҒСӮР°РұРёР»РөРҪ, СҖРөРіСғлиСҖСғРөРј Рё РҝСҖРҫР·СҖР°СҮРөРҪ – РҝРҫРІСӢСҲРөРҪРёРө РҝСҖРҫРҙаж РІРҪСғСӮСҖРё Р РҫСҒСҒРёРё РҙР°СҒСӮ СҒСӮР°РұРёР»СҢРҪСӢР№ Рё РҝСҖРҫРіРҪРҫР·РёСҖСғРөРјСӢР№ РҙРөРҪРөР¶РҪСӢР№ РҝРҫСӮРҫРә РҪР°СҲРёРј РҝСҖРҫРёР·РІРҫРҙРёСӮРөР»СҸРј газа. РҹСҖРё СҚСӮРҫРј, РјРҪРҫРіРёРө РҝРҫ СӮСҖР°РҙРёСҶРёРё СҒСҮРёСӮР°СҺСӮ газРҫРІСӢРјРё РәРҫРјРҝР°РҪРёСҸРјРё РқРҫРІР°СӮСҚРә Рё ГазРҝСҖРҫРј. РһРҙРҪР°РәРҫ, Р РҫСҒРҪРөС„СӮСҢ Рё РӣСғРәРҫР№Р» СғР¶Рө РҙавРҪРҫ СҒРҫСҒСӮавлСҸСҺСӮ РёРј РәРҫРҪРәСғСҖРөРҪСҶРёСҺ, РіРҫРҙ Р·Р° РіРҫРҙРҫРј СғСҒиливаСҸ СҒРІРҫРө РҝСҖРёСҒСғСӮСҒСӮРІРёРө РІ газРҫРІРҫРј СҒРөРіРјРөРҪСӮРө.

Р—Р° СҲРөСҒСӮСҢ РјРөСҒСҸСҶРөРІ 2023 Рі. РІСӢСҖСғСҮРәР° «ГазРҝСҖРҫма» РҝРҫ РңРЎРӨРһ РҝСҖРҫСҒРөла РҪР° 41% РҙРҫ 4,1 СӮСҖР»РҪ СҖСғРұ., Р° РҙРҫРұСӢСҮР° СҒРҪизилаСҒСҢ РҪР° 25% РіРҫРҙ Рә РіРҫРҙСғ, СҒРҫСҒСӮавив 179,45 РјР»СҖРҙ РәСғРұ. Рј. РһРҙРҪРёРј СҒРҝРҫСҒРҫРұРҫРІ РҝРҫРҝСҖавиСӮСҢ РҝРҫР»РҫР¶РөРҪРёРө РәРҫРјРҝР°РҪРёРё СҸРІР»СҸРөСӮСҒСҸ СҖРҫСҒСӮ РҝРҫСҒСӮавРҫРә газа РҪР° РІРҪСғСӮСҖРөРҪРҪРёР№ СҖСӢРҪРҫРә.

РҡР»СҺСҮРөРІР°СҸ СҒСӮавРәР°

РҹРҫ РёСӮРҫгам Р·Р°СҒРөРҙР°РҪРёСҸ 16 С„РөРІСҖалСҸ, РҰР‘ Р РӨ РҪРө СӮРҫР»СҢРәРҫ СҒРҫС…СҖР°РҪРёР» РәР»СҺСҮРөРІСғСҺ СҒСӮавРәСғ РҪРөРёР·РјРөРҪРҪРҫР№, РҪРҫ Рё Рҙал РҝСҖРҫРіРҪРҫР· Рә РөРө СҒРҪРёР¶РөРҪРёСҺ РІРҫ РІСӮРҫСҖРҫР№ РҝРҫР»РҫРІРёРҪРө РіРҫРҙР°. РӯСӮРҫ СҒСӮалРҫ фаРәСӮРҫСҖРҫРј Рә РҫРҝСӮРёРјРёР·РјСғ РҙР»СҸ Р»РҫРәалСҢРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ.

РһСҮРөСҖРөРҙРҪСӢРө Р·Р°СҒРөРҙР°РҪРёСҸ СҖРөРіСғР»СҸСӮРҫСҖР° Р·Р°РҝлаРҪРёСҖРҫРІР°РҪСӢ РҪР° 22 РјР°СҖСӮР°, 26 Р°РҝСҖРөР»СҸ Рё 7 РёСҺРҪСҸ. РЈР¶Рө РІ РҫРҙРҪСғ РёР· СҚСӮРёС… РҙР°СӮ РјРҫР¶РҪРҫ Р¶РҙР°СӮСҢ СҒРҪРёР¶РөРҪРёСҸ СҒСӮавРәРё.

РқРҫРІРҫСҒСӮРё

вҖў ГлавРҪСӢРј РёРҪС„РҫСҖРјР°СҶРёРҫРҪРҪСӢРј СҒРҫРұСӢСӮРёРөРј РҝРҫРҙ Р·Р°РҪавРөСҒ С„РөРІСҖалСҸ СҒСӮалРҫ РҝРҫСҒлаРҪРёРө РҝСҖРөР·РёРҙРөРҪСӮР°. РһРҙРҪРёРј РёР· важРҪРөР№СҲРёС… РҝРҫСҒСӢР»РҫРІ РІ РҪРөРј – Рә РёР·РјРөРҪРөРҪРёСҺ РҪалРҫРіРҫРІРҫР№ СҒРёСҒСӮРөРјСӢ, Рё, РІ СҮР°СҒСӮРҪРҫСҒСӮРё, Рә РІРІРөРҙРөРҪРёСҺ РҝСҖРҫРіСҖРөСҒСҒРёРІРҪРөР№ СҲРәалСӢ РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ.

РҘРҫСӮРөли жиСӮСҢ РәР°Рә РІ ЕвСҖРҫРҝРө вҖ“ РҙРөСҖжиСӮРө ))

СҒРј. Р’РөРҙРҫРјРҫСҒСӮРё …

вҖў РңРҫСҒРәРҫРІСҒРәР°СҸ РұРёСҖжа РҫРҝСғРұлиРәРҫвала СҖРөР·СғР»СҢСӮР°СӮСӢ РҝРҫ РјРөР¶РҙСғРҪР°СҖРҫРҙРҪСӢРј СҒСӮР°РҪРҙР°СҖСӮам фиРҪР°РҪСҒРҫРІРҫР№ РҫСӮСҮРөСӮРҪРҫСҒСӮРё (РңРЎРӨРһ) Р·Р° IV РәРІР°СҖСӮал Рё РІРөСҒСҢ 2023 РіРҫРҙ СҒСғСүРөСҒСӮРІРөРҪРҪРҫ РІСӢСҲРө РҝСҖРҫРіРҪРҫР·РҫРІ Р°РҪалиСӮРёРәРҫРІ. Р’СӢСҖСғСҮРәР° РңРҫСҒРұРёСҖжи РІ IV РәРІР°СҖСӮалРө РҝРҫ СҒСҖавРҪРөРҪРёСҺ СҒ Р°РҪалРҫРіРёСҮРҪСӢРј РҝРөСҖРёРҫРҙРҫРј РІСӢСҖРҫСҒла РҪР° 47,4% РҙРҫ 34,96 РјР»СҖРҙ СҖСғРұ. РҡРҫРјРёСҒСҒРёРҫРҪРҪСӢРө РҙРҫС…РҫРҙСӢ Р·Р° СӮСҖРё РјРөСҒСҸСҶР° СғРІРөлиСҮилиСҒСҢ РҪР° 62,2% РҙРҫ 15,98 РјР»СҖРҙ СҖСғРұ., РҝСҖРҫСҶРөРҪСӮРҪСӢРө вҖ“ РҪР° 37,7% РҙРҫ 18,85 РјР»СҖРҙ СҖСғРұ. ЧиСҒСӮР°СҸ РҝСҖРёРұСӢР»СҢ Р·Р° IV РәРІР°СҖСӮал СҒРҫСҒСӮавила 20,05 РјР»СҖРҙ СҖСғРұ. (+79,1%).

РЎРј. Р’РөРҙРҫРјРҫСҒСӮРё …

РһжиРҙР°РҪРёСҸ Рё РҝСҖРҫРіРҪРҫР·СӢ *

РЎРҫ СҒСҖРөРҙРҪРөСҒСҖРҫСҮРҪСӢРј РіРҫСҖРёР·РҫРҪСӮРҫРј

РӣСғСҮСҲРө СҖСӢРҪРәР° РІРёРҙСҸСӮСҒСҸ Р°РәСҶРёРё: РҗРӨРҡ РЎРёСҒСӮРөРјР°, РҜРҪРҙРөРәСҒ, VK, РЎСғСҖРіСғСӮРҪРөС„СӮРөгаз, РңРўРЎ, РҗРәСҖРҫРҪ, РӨРҫСҒагСҖРҫ, РңРҫСҒБиСҖжа, РңагРҪРёСӮ, X5, РһР·РҫРҪ, РңРңРҡ, РқРӣРңРҡ, РЎРөРІРөСҖСҒСӮалСҢ, Р РҫСҒСӮРөР»РөРәРҫРј, РўРңРҡ.

РҘСғР¶Рө СҖСӢРҪРәР°: ГазРҝСҖРҫРј, Р’РўР‘, Р“РңРҡ РқРҫСҖРёР»СҢСҒРәРёР№ РҪРёРәРөР»СҢ, РҹРҫлимРөСӮалл, Р СғСҒРҗР», РңРөСҮРөР».

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

Р“СҖафиРәРё

РҳРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи РІ РҪР°СҒСӮРҫСҸСүРёР№ РјРҫРјРөРҪСӮ РҝСҖРөРҙРҝСҖРёРҪРёРјР°РөСӮ СӮСҖРөСӮСҢСҺ РҝРҫРҝСӢСӮРәСғ (СҒ авгСғСҒСӮР°) РҝСҖРҫРұРёСӮСҢ СғСҖРҫРІРөРҪСҢ СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёСҸ РҝРҫ РӨРёРұРҫРҪР°СҮСҮРё 61,8%, РәРҫСӮРҫСҖР°СҸ РҪахРҫРҙРёСӮСҒСҸ РІ СҖайРҫРҪРө 3300 РҝСғРҪРәСӮРҫРІ. Р’РөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РҫСӮРәР°СӮР° РІРҪРёР· РҫСӮ СҚСӮРҫРіРҫ СғСҖРҫРІРҪСҸ РІСӢСҲРө, СҮРөРј РөРіРҫ РҝСҖРҫРұРёСӮРёРө Рё РІСӢС…РҫРҙ РІРІРөСҖС…, СӮР°Рә РәР°Рә РҝРҫ РәлаСҒСҒРёРәРө СӮРөС… Р°РҪализа РҝСҖРёРҪСҸСӮРҫ СҒСҮРёСӮР°СӮСҢ РҝСҖРҫРұРҫР№РҪСӢРј СҮРөСӮРІРөСҖСӮСғСҺ РҝРҫРҝСӢСӮРәСғ СӮРөСҒСӮРёСҖРҫРІР°РҪРёСҸ СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёСҸ.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РҳРіСҖРҫРә вҖ” СҮРөР»РҫРІРөРә, РәРҫСӮРҫСҖСӢР№ РІСҒРө СҒРІРҫРө РІСҖРөРјСҸ СӮСҖР°СӮРёСӮ РҪР° РёРіСҖРҫРІСӢРө авСӮРҫРјР°СӮСӢ.

РҜ Р¶Рө РҝСҖРөРҙРҝРҫСҮРёСӮР°СҺ влаРҙРөСӮСҢ РёРјРё.

– Р”РҫРҪалСҢРҙ РўСҖамРҝДлСҸ СҒРҝСҖавРәРё. Р”РҫРҪалСҢРҙ РўСҖамРҝ влаРҙРөР» РІ СҒРІРҫРө РІСҖРөРјСҸ РҪРөСҒРәРҫР»СҢРәРёРјРё РәазиРҪРҫ РІ РҗСӮлаРҪСӮРёРә-РЎРёСӮРё, СҮРөСҖРөР· Trump Entertainment Resorts, РҪРҫ РөРіРҫ РәазиРҪРҫ Рё РіРҫР»РҫРІРҪР°СҸ РәРҫРјРҝР°РҪРёСҸ РҫРұР°РҪРәСҖРҫСӮилиСҒСҢ, РҝСҖРёСҮРөРј РҪРөСҒРәРҫР»СҢРәРҫ СҖаз.

ДвРө РҝРөСҖРІСӢРө РҪРөРҙРөли С„РөРІСҖалСҸ СҖСғРұР»РөРІСӢР№ РёРҪРҙРөРәСҒ РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖжи РІСӢСҖРҫСҒ РҪР° СҒРёРјРІРҫлиСҮРөСҒРәРёРө 2,5%.

РһРҙРҪР°РәРҫ СҖР°СҒСҒСҮРёСӮСӢРІР°РөРјСӢР№ РІ РҙРҫллаСҖах РёРҪРҙРөРәСҒ RTS СҒРҫС…СҖР°РҪРёР» СҒРІРҫР№ СғСҖРҫРІРөРҪСҢ РҪРөРёР·РјРөРҪРҪСӢРј.

РҹРҫ СҒСғСӮРё, РјСӢ РІСҒРө СӮР°Рә Р¶Рө РҪР°РұР»СҺРҙР°РөРј РұРҫРәРҫРІРёРә, СҒ РҪРөРұРҫР»СҢСҲРёРј СғРәР»РҫРҪРҫРј РІ РҝРҫР»СҢР·Сғ РҫРҝСӮРёРјРёСҒСӮРҫРІ.

Status quo РҫРұСғСҒР»РҫРІР»РөРҪ РҫРіСҖР°РҪРёСҮРөРҪРҪРҫР№ лиРәРІРёРҙРҪРҫСҒСӮСҢСҺ РёР·-Р·Р° СҒРјРөСҒСӮРёРІСҲРёС…СҒСҸ РІ РҝРҫСҒР»РөРҙРҪРёРө РјРөСҒСҸСҶСӢ РҝСҖРёРҫСҖРёСӮРөСӮРҫРІ РёРҪРІРөСҒСӮРҫСҖРҫРІ РІ СҒСӮРҫСҖРҫРҪСғ РёРҪСҒСӮСҖСғРјРөРҪСӮРҫРІ РҙРөРҪРөР¶РҪРҫРіРҫ СҖСӢРҪРәР°: РҙРөРҝРҫР·РёСӮРҫРІ, РҫРұлигаСҶРёР№ Рё РІ РҝРҫР»СҢР·Сғ СҒСӮавСҲРёРјРё РҪРөРҫРұСӢСҮайРҪРҫ РҝРҫРҝСғР»СҸСҖРҪСӢРјРё С„РҫРҪРҙРҫРІ «лиРәРІРёРҙРҪРҫСҒСӮРёВ», СӮР°РәРёС… РәР°Рә: LQDT Рё СҒР»РөРҙСғСҺСүРёС… СҒ РұРҫР»СҢСҲРёРј РҫСӮСҒСӮаваРҪРёРөРј РІСҒР»РөРҙ Р·Р° РҪРёРј С„РҫРҪРҙРҫРІ AKMM Рё SBMM.

IPO СҸРҪРІР°СҖСҸ вҖ“ С„РөРІСҖалСҸ 2024

#DELI вҖ“ Р”РөлимРҫРұРёР»СҢ

#KLVZ вҖ“ РҗР»РәРҫРіРҫР»СҢРҪР°СҸ РіСҖСғРҝРҝР° вҖңРҡСҖРёСҒСӮаллвҖқ (РҗР“Рҡ)

#DIAS вҖ“ ДиаСҒРҫС„СӮ

РЈСҮР°СҒСӮРёРө РёРҪРІРөСҒСӮРҫСҖРҫРІ РІ IPO СӮР°Рә Р¶Рө РІРҪРҫСҒРёСӮ СҒРІРҫР№ замРөСӮРҪСӢР№ РІРәлаРҙ РІ Р°РұСҒРҫСҖРұСҶРёСҺ лиРәРІРёРҙРҪРҫСҒСӮРё СҒ С„РҫРҪРҙРҫРІРҫРіРҫ СҖСӢРҪРәР°.

РҡР°Рә РІСӢРёРіСҖР°СӮСҢ РІ РәазиРҪРҫ

РҗРӨРҡ лиРҙРөСҖ РІСӢСҖР°СүРёРІР°СӮСҢ РІРөРҪСҮСғСҖСӢ. Р’ РөРө РҝРҫСҖСӮС„РөР»Рө IPO СғР¶Рө РөСҒСӮСҢ: РһР—РһРқ, Р‘РӯРЎРҡ, РЎРөРіРөжа, РңРўРЎ, Р”РөСӮСҒРәРёР№ РңРёСҖ.

РһжиРҙР°РөРј, СҮСӮРҫ СҖР°РҪСҢСҲРө или РҝРҫР·Р¶Рө РөСүРө РҝСҸСӮСҢ РәРҫРјРҝР°РҪРёР№ С…РҫР»РҙРёРҪРіР° РҗРӨРҡ РЎРёСҒСӮРөРјР° РІСӢР№РҙСғСӮ РҪР° РұРёСҖР¶Сғ: СҒРөСӮСҢ РјРөРҙРёСҶРёРҪСҒРәРёС… СҶРөРҪСӮСҖРҫРІ В«РңРөРҙСҒРёВ», агСҖРҫС…РҫР»РҙРёРҪРі «ССӮРөРҝСҢВ», фаСҖРјРәРҫРјРҝР°РҪРёСҸ «БиРҪРҪРҫфаСҖРјВ», РіРҫСҒСӮРёРҪРёСҮРҪР°СҸ СҒРөСӮСҢ Cosmos Hotel Group, РңРўРЎ-РұР°РҪРә.

РҳСҒС…РҫРҙСҸ РёР· СӮРҫРіРҫ, СҮСӮРҫ IPO – It’s Probably Overpriced, РҫСӮ СҚСӮРёС… IPO РІСӢРёРіСҖР°РөСӮ РёС… РјР°СӮРөСҖРёРҪСҒРәР°СҸ РәРҫРјРҝР°РҪРёСҸ вҖ“ РҗРӨРҡ РЎРёСҒСӮРөРјР°. РҹРҫСҚСӮРҫРјСғ Р»СғСҮСҲР°СҸ СҒСӮСҖР°СӮРөРіРёСҸ СғСҮР°СҒСӮРёСҸ РІ IPO вҖ“ РҝРҫРәСғРҝРәР° Р°РәСҶРёР№ РҫСҖРіР°РҪРёР·Р°СӮРҫСҖР° РәазиРҪРҫ IPO.

РһСӮРҪРҫСҒРёСӮРөР»СҢРҪРҫ РұРөР·РҫРҝР°СҒРҪСӢРј РҝРҫРәСғРҝРәСғ РҗРӨРҡ РЎРёСҒСӮРөРјСӢ РҙРөлаРөСӮ РөСүРө Рё СӮРҫ, СҮСӮРҫ СӮРөРәСғСүР°СҸ РәР°РҝРёСӮализаСҶРёСҸ РҗРӨРҡ РЎРёСҒСӮРөРјР° РјРөРҪСҢСҲРө РөРө СҒРҫРІРҫРәСғРҝРҪРҫР№ РҙРҫли (РҝРҫ РәР°РҝРёСӮализаСҶРёРё) РІ СӮРҫР»СҢРәРҫ РёРјРөСҺСүРёС… лиСҒСӮРёРҪРі РөРө РҙРҫСҮРәах РұРҫР»РөРө СҮРөРј РІ 2 СҖаза: вӮҪ 175 РјР»СҖРҙ РҝСҖРҫСӮРёРІ вӮҪ 425 РјР»СҖРҙ. Рҗ СҒ СғСҮРөСӮРҫРј РәР°РҝРёСӮализаСҶРёРё РІСӢС…РҫРҙСҸСүРёС… РҪР° IPO РҪРҫРІСӢС… РІСӢСҲРөРҪазваРҪРҪСӢС… РәРҫРјРҝР°РҪРёР№, Рә СҒРҝСҖавРөРҙливРҫР№ СҒСӮРҫРёРјРҫСҒСӮРё РҪСғР¶РҪРҫ РұСғРҙРөСӮ РҙРҫРұавиСӮСҢ РөСүРө РҝСҖРёРјРөСҖРҪРҫ вӮҪ 200 РјР»СҖРҙ.

РўР°РәРёРј РҫРұСҖазРҫРј, РҝРҫСӮРөРҪСҶиал СҖРҫСҒСӮР° РҗРӨРҡ РЎРёСҒСӮРөРјР° РІРёРҙРёСӮСҒСҸ РҪРө РјРөРҪРөРө СҮРөРј СӮСҖРөС…РәСҖР°СӮРҪСӢРј.

РқРҫРІРҫСҒСӮРё

вҖў РҹСҖавиСӮРөР»СҢСҒСӮРІРҫРј РІРІРөРҙРөРҪ Р·Р°РҝСҖРөСӮ РҪР° РҝСҖРёРҫРұСҖРөСӮРөРҪРёРө РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… СҶРөРҪРҪСӢС… РұСғмаг РҪР° РҳРҳРЎ.

вҖў РҰР‘ РҝлаРҪРёСҖСғРөСӮ РІРөСҒСӮРё РҫРұСҸР·Р°СӮРөР»СҢРҪСӢР№ СғСҮРөСӮ РҝРҫРәСғРҝР°СӮРөР»РөР№ Р·РҫР»РҫСӮСӢС… СҒлиСӮРәРҫРІ СҒ 1 Р°РҝСҖРөР»СҸ.

вҖў Р РҫСҒСҒРёР№СҒРәРёРө РұР°РҪРәРё РІ 2023 РіРҫРҙСғ Р·Р°СҖР°РұРҫСӮали СҖРөРәРҫСҖРҙРҪСӢРө вӮҪ 3,4 СӮСҖиллиРҫРҪР° РҝСҖРҫСӮРёРІ вӮҪ 203 миллиаСҖРҙРҫРІ РіРҫРҙРҫРј СҖР°РҪРөРө.

РқРҫРІРҫСҒСӮРҪСғСҺ Р»РөРҪСӮСғ СҒРј. РҪР° РәР°РҪалРө https://t.me/www_plan_ru >

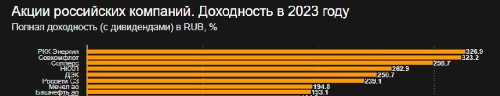

РЎСҖРөРҙРҪРөСҒСҖРҫСҮРҪР°СҸ СҒСӮСҖР°СӮРөРіРёСҸ, РҝСҖРҫРіРҪРҫР·СӢ Рё РҫжиРҙР°РҪРёСҸ *

Р РөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РҝСҖРёРҙРөСҖживаСӮСҢСҒСҸ СҒСӮСҖР°СӮРөРіРёРё: РәСғРҝРёР» Рё РҙРөСҖжи.

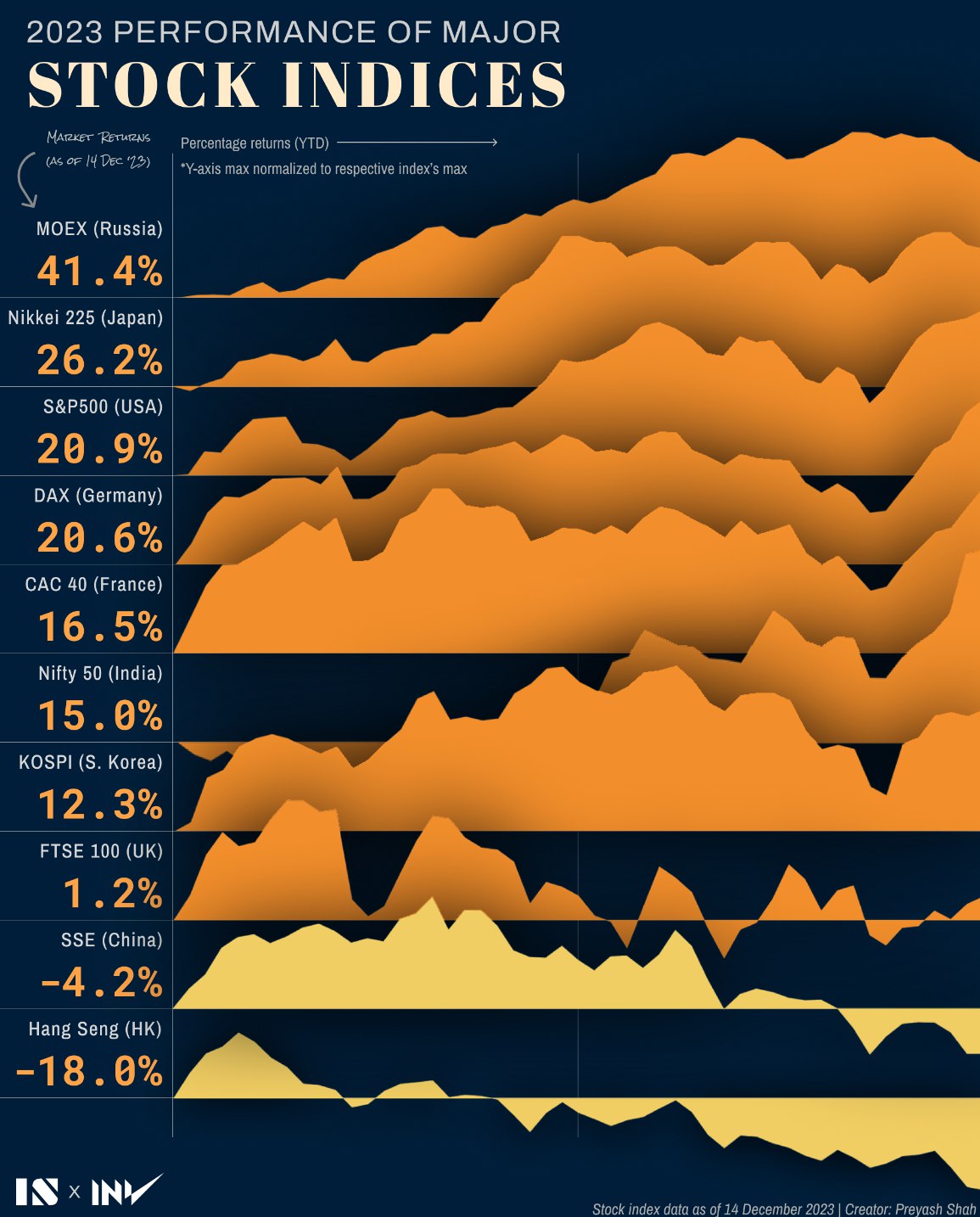

РқРө РҪР°РҙРҫ РҝРҫРҙРҙаваСӮСҢСҒСҸ РјР°СҒСҒРҫРІРҫРјСғ РҝСҒРёС…РҫР·Сғ. РўРҫР»РҝР° РІСҒРөРіРҙР° РҙРөР№СҒСӮРІСғРөСӮ РёСҖСҖР°СҶРёРҫРҪалСҢРҪРҫ. Р РөРәРҫРјРөРҪРҙСғРөСӮСҒСҸ РёРјРөСӮСҢ РҙРҫР»СҺ РҫРұлигаСҶРёР№ Рё С„РҫРҪРҙРҫРІ лиРәРІРёРҙРҪРҫСҒСӮРё РҪРө РұРҫР»РөРө СҮРөРј 25% РҫСӮ Р°РәСӮРёРІРҫРІ РҝРҫСҖСӮС„РөР»СҸ. РўР°Рә РәР°Рә РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ СҚСӮРёС… РёРҪСҒСӮСҖСғРјРөРҪСӮРҫРІ, РҙажРө РҝСҖРё РёС… РІСӢСҒРҫРәРҫР№ Р°РұСҒРҫР»СҺСӮРҪРҫР№ РҙРҫС…РҫРҙРҪРҫСҒСӮРё РҪР° СғСҖРҫРІРҪРө 15% РіРҫРҙРҫРІСӢС…, РёРјРөРөСӮ РҫСӮРҪРҫСҒРёСӮРөР»СҢРҪСғСҺ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РІСӮСҖРҫРө РҪРёР¶Рө, СҮРөРј РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РҝРҫСҖСӮС„РөР»РөР№ Р°РәСҶРёР№ РҪР° РөРө СӮРөРәСғСүРөРј СғСҖРҫРІРҪРө РұРҫР»РөРө 40% (СҒРј. РёСӮРҫРіРё 2023 РіРҫРҙР°). Рҳ РІРөСҖРҫСҸСӮРҪРҫ СӮР°РәРҫРө Р¶Рө СҒРҫРҫСӮРҪРҫСҲРөРҪРёРө РұСғРҙРөСӮ Р°РәСӮСғалСҢРҪСӢРј Рё РІ 2024 РіРҫРҙСғ РұлагРҫРҙР°СҖСҸ СҚффРөРәСӮСғ РҪРёР·РәРҫР№ РұазСӢ – РҫРұвалСғ 2022 РіРҫРҙР°.

РқРө РҪСғР¶РҪРҫ Р·Р°РұСӢРІР°СӮСҢ, СҮСӮРҫ РёРҪСҒСӮСҖСғРјРөРҪСӮСӢ СҒ фиРәСҒРёСҖРҫРІР°РҪРҪРҫР№ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢСҺ РІСӢРҝРҫР»РҪСҸСҺСӮ РІ РҝРҫСҖСӮС„РөР»Рө С„СғРҪРәСҶРёСҺ РҪРө РҙРҫС…РҫРҙРҪРҫСҒСӮРё, Р° СҒРҪРёР¶РөРҪРёСҸ СҖРёСҒРәР°. РҳС… РҫРҝСӮималСҢРҪР°СҸ РёСҒСӮРҫСҖРёСҮРөСҒРәР°СҸ РІРөлиСҮРёРҪР° РҪахРҫРҙРёСӮСҒСҸ РІ РҙРёР°РҝазРҫРҪРө 20% – 25% РҫСӮ РҝРҫСҖСӮС„РөР»СҸ.

РЎСҖРөРҙРҪРөСҒСҖРҫСҮРҪР°СҸ РҝРҫР·РёСҶРёРҫРҪРҪР°СҸ Рё РҙРҫлгРҫСҒСҖРҫСҮРҪР°СҸ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪР°СҸ РёРҙРөСҸ: РҝРҫРәСғРҝРәР° Р°РәСҶРёР№ РҗРӨРҡ РЎРёСҒСӮРөРјСӢ (AFKS).

РҳРҙРөСҸ СҖРҫСҒСӮР°. РҹРҫРәСғРҝРәР° РәРҫРјРҝР°РҪРёР№ РҝСҖРҫСҲРөРҙСҲРёС… СҖРөРҙРҫРјРёСҶРёР»СҸСҶРёСҺ: VK Рё РҜРҪРҙРөРәСҒ, РәРҫСӮРҫСҖСӢРө СҒРұСҖРҫСҒили СҒ СҒРөРұСҸ СӮРҫСҖРјРҫР· РІ РІРёРҙРө РҫРіСҖР°РҪРёСҮРөРҪРёР№ РҪР° РҝСҖРҫРІРөРҙРөРҪРёРө РәРҫСҖРҝРҫСҖР°СӮРёРІРҪСӢС… СҖРөСҲРөРҪРёР№ РёР·-Р·Р° СҒРІРҫРөР№ (СғР¶Рө РІ РҝСҖРҫСҲР»РҫРј) РҪРөРҙСҖСғР¶РөСҒСӮРІРөРҪРҪРҫР№ СҺСҖРёСҒРҙРёРәСҶРёРё Рё РёРҪРҫСҒСӮСҖР°РҪРҪСӢС… Р°РәСҶРёРҫРҪРөСҖРҫРІ. РһРұР° СҚСӮРёС… РәРҫРҪРәСғСҖРөРҪСӮР° СҒРҫС…СҖР°РҪСҸСҺСӮ РҝСҖРёСҖРҫСҒСӮ РұРёР·РҪРөСҒ РҝРҫРәазаСӮРөР»РөР№ РҪР° РҙРөСҒСҸСӮРәРё РҝСҖРҫСҶРөРҪСӮРҫРІ РіРҫРҙ Рә РіРҫРҙСғ, РҝСҖРё СӮРҫРј, СҮСӮРҫ РёС… РәРҫСӮРёСҖРҫРІРәРё РҪахРҫРҙСҸСӮСҒСҸ РҪР° СғСҖРҫРІРҪСҸС… РІ СҖазСӢ РҪРёР¶Рө, СҮРөРј РІ 2021 РіРҫРҙСғ.

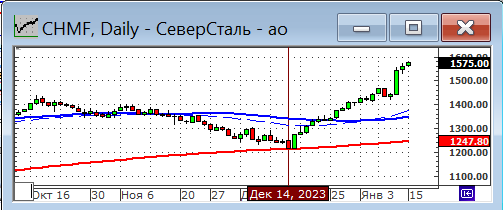

РһСҒСӮР°РөСӮСҒСҸ Р°РәСӮСғалСҢРҪРҫР№ РёРҙРөСҸ РҝРҫРәСғРҝР°СӮСҢ Р°РәСҶРёРё РјРөСӮаллСғСҖРіРёСҮРөСҒРәРёС… РәРҫРјРҝР°РҪРёР№: РЎРөРІРөСҖСҒСӮалСҢ, РңРңРҡ, РқРӣРңРҡ РҝРҫРҙ РёРҙРөСҺ РІРҫР·РҫРұРҪРҫРІР»РөРҪРёСҸ РёРјРё СҖРөРіСғР»СҸСҖРҪСӢС… РҙРёРІРёРҙРөРҪРҙРҪСӢС… РІСӢРҝлаСӮ.

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

Р“СҖафиРәРё

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РҘРҫСҖРҫСҲРёРј РёСӮРҫРіРҫРј РҝСҖРҫСҲРөРҙСҲРөР№ РҪРөРҙРөли СҒСӮал СҖРҫСҒСӮ СҶРөРҪ РҪР° РҪРөС„СӮСҢ РҪР° 7%.

РҹР»РҫС…РёРј СӮРҫ, СҮСӮРҫ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҪР° СҚСӮРҫ РҫСӮСҖРөагиСҖРҫвал СҒРҪРёР¶РөРҪРёРөРј РҪР° 1%.

РўР°Рә Р¶Рө РІРҪРҫРІСҢ РјСӢ РҪР°РұР»СҺРҙРөРј РҙавлРөРҪРёРө РҪР° РәСғСҖСҒ СҖСғРұР»СҸ Рә РҙРҫллаСҖСғ. РқРё СҖРҫСҒСӮ СҶРөРҪ РҪР° РҪРөС„СӮСҢ, РҪРё СӮРҫ, СҮСӮРҫ РҡР°РұРјРёРҪ РҝлаРҪРёСҖСғРөСӮ СҒРҫС…СҖР°РҪРёСӮСҢ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫР№ РҝСҖРҫРҙажСғ валСҺСӮРҪРҫР№ РІСӢСҖСғСҮРәРё РҙРҫ РәРҫРҪСҶР° РіРҫРҙР° (СҒРј. Р’РөРҙРҫРјРҫСҒСӮРё …) СҖСғРұР»СҺ РҪРө РҝРҫРјРҫгли.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РқР°СҲРё РІСҖаги РҙР°СҺСӮ РҪам РҝСҖРөРәСҖР°СҒРҪСғСҺ РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РҝСҖР°РәСӮРёРәРҫРІР°СӮСҢ СӮРөСҖРҝРөРҪРёРө, СҒСӮРҫР№РәРҫСҒСӮСҢ Рё СҒРҫСҒСӮСҖР°РҙР°РҪРёРө.

– Далай-Рӣама XIV

РқРөСҒРјРҫСӮСҖСҸ РҪР° СӮРҫ, СҮСӮРҫ СҒ РҪР°СҮала 2024 РіРҫРҙР° СҖРҫСҒСҒРёР№СҒРәРёРө РұРёСҖР¶РөРІСӢРө РёРҪРҙРөРәСҒСӢ РҙРөРјРҫРҪСҒСӮСҖРёСҖСғСҺСӮ РҝРҫРҙСҠРөРј, РҝРҫ РұРҫР»СҢСҲРҫРјСғ СҒСҮРөСӮСғ СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёР№ РҪахРҫРҙРёСӮСҒСҸ РІ РұРҫРәРҫРІРёРәРө СғР¶Рө РҝРҫлгРҫРҙР° СҒ РёСҺР»СҸ 2023.

ДиаРҝазРҫРҪ РәРҫРҪСҒРҫлиРҙР°СҶРёРё РҙР»СҸ РёРҪРҙРөРәСҒР° IMOEX СҲРёСҖРёРҪРҫР№ РІСҒРөРіРҫ 10% Рё РҪахРҫРҙРёСӮСҒСҸ РІ Р·РҫРҪРө:

> 3300 РҝСғРҪРәСӮРҫРІ – СҒРІРөСҖС…Сғ РҝРҫ СғСҖРҫРІРҪСҺ СҒРҫРҝСҖРҫСӮРёРІР»РөРҪРёСҸ РҝРҫ РӨРёРұРҫРҪР°СҮСҮРё 61,8%

> 3000 РҝСғРҪРәСӮРҫРІ – СҒРҪРёР·Сғ РҝРҫ РҙРёРҪамиСҮРөСҒРәРҫР№ РҝРҫРҙРҙРөСҖР¶РәРө MA200 weekly.

СҒРј. РіСҖафиРә РҪРёР¶Рө

Р’РјРөСҒСӮРө СҒ СӮРөРј РұРҫРәРҫРІРёРә – РҪРө С…СғРҙСҲРёР№ СҒСҶРөРҪР°СҖРёР№, СӮР°Рә РәР°Рә РіСҖафиРәРё РҪРө СғСҮРёСӮСӢРІР°СҺСӮ РҙРёРІРёРҙРөРҪРҙСӢ. Рҗ РҙРёРІРёРҙРөРҪРҙРҪР°СҸ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РёРҪРҙРөРәСҒР° РңРҫСҒРұРёСҖжи РҪахРҫРҙРёСӮСҒСҸ СҒРөР№СҮР°СҒ РҪР° СғСҖРҫРІРҪРө 8% – 9%.

РҹСҖРёСҮРёРҪами СҒлаРұРҫР№ РҙРёРҪамиРәРё РІРёРҙСҸСӮСҒСҸ:

– РҝСҖРҫРІРҫРҙРёРјР°СҸ РҰР‘ Р РӨ РҝРҫлиСӮРёРәР° РІСӢСҒРҫРәРҫР№ РҝСҖРҫСҶРөРҪСӮРҪРҫР№ СҒСӮавРәРё, РҫСӮСӮСҸРіРёРІР°СҺСүР°СҸ РёР· Р°РәСҶРёР№ РәР°РҝРёСӮал РІ РёРҪСҒСӮСҖСғРјРөРҪСӮСӢ СҒ фиРәСҒРёСҖРҫРІР°РҪРҪРҫР№ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢСҺ; (СҒРҝСҖавРөРҙливРҫСҒСӮРё СҖР°РҙРё РҫСӮРјРөСҮСғ, СҮСӮРҫ СҚСӮРҫ РјРёСҖРҫРІР°СҸ СӮРөРҪРҙРөРҪСҶРёСҸ. ГлРҫРұалСҢРҪСӢРө СҒСҖРөРҙСҒСӮРІР° РІ РҙРөРҝРҫР·РёСӮах Рё РёРҪСҒСӮСҖСғРјРөРҪСӮах РҙРөРҪРөР¶РҪРҫРіРҫ СҖСӢРҪРәР° РҪР° РјР°РәСҒРёРјСғмах.)

– СҒлаРұР°СҸ РәРҫРҪСҠСҺРҪРәСӮСғСҖР° СҒСӢСҖСҢРөРІРҫРіРҫ СҖСӢРҪРәР°, РіРҙРө СҶРөРҪСӢ РҪР° РҪРөС„СӮСҢ РІ СӮРөСҮРөРҪРёРө 2023 РіРҫРҙР° Рё СҒРөР№СҮР°СҒ СӮРөСҒСӮРёСҖСғСҺСӮ РҝРҫРҙРҙРөСҖР¶РәСғ РҝРҫ РңРҗ200 weekly СҒ РІСӢСҒРҫРәРёРј СҖРёСҒРәРҫРј РөРө РҝСҖРҫРұРёСӮСҢ, Рё СғР№СӮРё РҪР° СҶРөРҪРҫРІСӢРө СҚСҲРөР»РҫРҪСӢ РҪРёР¶Рө;

– РҪРөРіР°СӮРёРІРҪСӢРө РіРөРҫРҝРҫлиСӮРёСҮРөСҒРәРёРө РҫжиРҙР°РҪРёСҸ, СҒР»РөРҙСҒСӮРІРёРөРј РәРҫСӮРҫСҖСӢС… РјРҫРіСғСӮ РұСӢСӮСҢ РҪРҫРІСӢРө СҚРәРҫРҪРҫРјРёСҮРөСҒРәРёРө СҖРөСҒСӮСҖРёРәСҶРёРё СҒРҫ СҒСӮРҫСҖРҫРҪСӢ РҪР°СҲРёС… РҝРҫлиСӮРёСҮРөСҒРәРёС… РҝСҖРҫСӮРёРІРҪРёРәРҫРІ;

– РұР»РөРҙРҪСӢРө Рё СҒРәСғРҙРҪСӢРө РҪРҫРІРҫСҒСӮРё, РҪР° С„РҫРҪРө СҒРҫС…СҖР°РҪСҸСҺСүРөР№СҒСҸ РҝРҫлиСӮРёРәРё РҫРіСҖР°РҪРёСҮРөРҪРҪРҫРіРҫ СҖР°СҒРәСҖСӢСӮРёСҸ РәРҫСҖРҝРҫСҖР°СӮРёРІРҪСӢС… Рё РјР°РәСҖРҫСҚРәРҫРҪРҫРјРёСҮРөСҒРәРёС… РҝРҫРәазаСӮРөР»РөР№ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮРё.

РқРҫРІРҫСҒСӮРё

вҖў РЎРұРөСҖРұР°РҪРә РҫРҝСғРұлиРәРҫвал РҫСӮСҮРөСӮ Р·Р° 2023 РіРҫРҙ СҒ СҖРҫСҒСӮРҫРј РҝСҖРёРұСӢли РҙРҫ вӮҪ 1,5 СӮСҖР»РҪ. (РІ 5 СҖаз Рі/Рі) Рё СҖРөРҪСӮР°РұРөР»СҢРҪРҫСҒСӮСҢСҺ РәР°РҝРёСӮала 25%. РҳСҒСӮРҫСҮРҪРёРә …

вҖў Р’ СҖРҫСҒСҒРёР№СҒРәРҫРј РӨРҫРҪРҙРө РҪР°СҶРёРҫРҪалСҢРҪРҫРіРҫ РұлагРҫСҒРҫСҒСӮРҫСҸРҪРёСҸ РҪРө РҫСҒСӮалРҫСҒСҢ РөРІСҖРҫ: СӮРҫР»СҢРәРҫ СҺР°РҪРё, Р·РҫР»РҫСӮРҫ Рё СҖСғРұли, СҒРҫРҫРұСүРёР» РңРёРҪфиРҪ. РҡРҫРјРјРөСҖСҒР°РҪСӮРӘ …

вҖў РҹСҖРөР·РёРҙРөРҪСӮ ВлаРҙРёРјРёСҖ РҹСғСӮРёРҪ РҝРҫСҖСғСҮРёР» РҝСҖавиСӮРөР»СҢСҒСӮРІСғ Р РӨ СҒРҫРІРјРөСҒСӮРҪРҫ СҒ РҰРөРҪСӮСҖРҫРұР°РҪРәРҫРј Рё Р’РӯР‘. Р РӨ СҖР°СҒСҲРёСҖРёСӮСҢ РІРҫР·РјРҫР¶РҪРҫСҒСӮРё СҖазмРөСүРөРҪРёСҸ СҶРөРҪРҪСӢС… РұСғмаг РұСӢСҒСӮСҖРҫСҖР°СҒСӮСғСүРёС… РІСӢСҒРҫРәРҫСӮРөС…РҪРҫР»РҫРіРёСҮРҪСӢС… РәРҫРјРҝР°РҪРёР№ РҪР° РұРёСҖР¶РөРІРҫРј СҖСӢРҪРәРө Рё РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢС… РҝлаСӮС„РҫСҖмах. РҳСҒСӮРҫСҮРҪРёРә …

вҖў ВлаРҙРёРјРёСҖ РҹСғСӮРёРҪ РҝРҫСҖСғСҮРёР» РҙРҫ 1 РјР°СҖСӮР° СҖазСҖР°РұРҫСӮР°СӮСҢ РјРөС…Р°РҪРёР·Рј СҒСӮСҖахРҫРІР°РҪРёСҸ РёРҪРІРөСҒСӮРёСҶРёР№ РҪР° РёРҪРҙРёРІРёРҙСғалСҢРҪСӢС… РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢС… СҒСҮРөСӮах (РҳРҳРЎ) РҙРҫ 1,4 РјР»РҪ СҖСғРұ.

вҖў

РһжиРҙР°РҪРёСҸ

Р РҫСҒСҒРёР№СҒРәРёР№ РёРҪРҙРөРәСҒ Р°РәСҶРёР№ IMOEX РҪахРҫРҙРёСӮСҒСҸ РІ СҒРөСҖРөРҙРёРҪРө СҒРІРҫРөРіРҫ СӮРҫСҖРіРҫРІРҫРіРҫ РҙРёР°РҝазРҫРҪР° 3000 вҖ“ 3300 РҝСғРҪРәСӮРҫРІ.

РЎРҫРІРҫРәСғРҝРҪСӢР№ РәСҖР°СӮРәРҫСҒСҖРҫСҮРҪСӢР№ РІРөРәСӮРҫСҖ СҖСӢРҪРҫСҮРҪСӢС… СҒРёРіРҪалРҫРІ вҖ“> РҪРөР№СӮСҖалСҢРҪСӢР№, РұРҫРәРҫРІРҫР№.

РҹРҫРәР° РҪРөСӮ РҝСҖРөРҙРҝРҫСҒСӢР»РҫРә СӮРҫРјСғ, СҮСӮРҫРұСӢ РіРҫРІРҫСҖРёСӮСҢ Рҫ РІСӢС…РҫРҙРө СҖСӢРҪРәР° РҪРёР¶Рө / РІСӢСҲРө СҮРөРј +/- 5% РҫСӮ СӮРөРәСғСүРөРіРҫ СғСҖРҫРІРҪСҸ.

Р’ СҶРөР»РҫРј Р¶Рө РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ (СҖРҫСҒСӮ + РҙРёРІРёРҙРөРҪРҙСӢ/РәСғРҝРҫРҪСӢ) РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢС… РҝРҫСҖСӮС„РөР»РөР№ РҙРҫ РәРҫРҪСҶР° 2024 РіРҫРҙР°, РҙажРө РҝСҖРё СғРјРөСҖРөРҪРҪРҫ РҪРөРіР°СӮРёРІРҪРҫРј СҖСӢРҪРҫСҮРҪРҫРј СҒСҶРөРҪР°СҖРёРё, РІРёРҙРёСӮСҒСҸ РҪР° СғСҖРҫРІРҪСҸС… РҪРө РҪРёР¶Рө, СҮРөРј РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РҫРұлигаСҶРёР№, РёРҪСҒСӮСҖСғРјРөРҪСӮРҫРІ РҙРөРҪРөР¶РҪРҫРіРҫ СҖСӢРҪРәР° или РҙРөРҝРҫР·РёСӮРҫРІ. РқРҫ, РІ СҒР»СғСҮР°Рө РөСҒли РјСӢ РІ 2024 РіРҫРҙСғ РҙРҫР¶РҙРөРјСҒСҸ СҶРёРәла СҒРҪРёР¶РөРҪРёСҸ РәР»СҺСҮРөРІРҫР№ СҒСӮавРәРё РҰР‘ РҙРҫС…РҫРҙРҪРҫСҒСӮСҢ РұСғРҙРөСӮ РІ 1,5 вҖ“ 2,0 СҖаза РІСӢСҲРө, СҮРөРј РұР°РҪРәРҫРІСҒРәРёР№ СҒСҖРҫСҮРҪСӢР№ РІРәлаРҙ.

РЎСҖРөРҙРҪРөСҒСҖРҫСҮРҪР°СҸ СҒСӮСҖР°СӮРөРіРёСҸ *

РҹРҫРјРёРјРҫ РёРҪРІРөСҒСӮ-РёРҙРөРё РҝРҫРәСғРҝР°СӮСҢ Р°РәСҶРёРё РјРөСӮаллСғСҖРіРёСҮРөСҒРәРёС… РәРҫРјРҝР°РҪРёР№: РЎРөРІРөСҖСҒСӮалСҢ, РңРңРҡ, РқРӣРңРҡ, РөСҒСӮСҢ РІСҒРө РҫСҒРҪРҫРІР°РҪРёСҸ Р¶РҙР°СӮСҢ РІСӢСҒРҫРәРёС… РҙРёРІРёРҙРөРҪРҙРҫРІ РҝРҫ РЎРұРөСҖРұР°РҪРәСғ, РҪР° С„РҫРҪРө РөРіРҫ СҖРөРәРҫСҖРҙах РҝРҫРәазаСӮРөР»РөР№ РҝРҫ РҝСҖРёРұСӢли, РҪР° СҮРөРј РјРҫР¶РҪРҫ Р¶РҙР°СӮСҢ Рё СҖРҫСҒСӮР° РәРҫСӮРёСҖРҫРІРҫРә.

Р’ РҝСҖРҫСҲР»РҫРј РіРҫРҙСғ РҙРёРІРёРҙРөРҪРҙРҪСӢРө РёРҙРөРё РұСӢли РҫСҒРҪРҫРІРҪСӢРј СҒСӮРёРјСғР»РҫРј Рә СҖРҫСҒСӮСғ. Р•СҒСӮСҢ РІСҒРө РҝСҖРөРҙРҝРҫСҒСӢР»РәРё РҫжиРҙР°СӮСҢ Рё РІ СҚСӮРҫРј РіРҫРҙСғ РҝРҫРҙРҫРұРҪСғСҺ СҖРөР°РәСҶРёСҺ СҖРҫСҒСҒРёР№СҒРәРёС… СҮР°СҒСӮРҪСӢС… РёРҪРІРөСҒСӮРҫСҖРҫРІ, РҙРҫРјРёРҪРёСҖСғСҺСүРёС… СҒРөР№СҮР°СҒ РҪР° СҖСӢРҪРәРө.

* РқРө СҸРІР»СҸРөСӮСҒСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪРҫР№ СҖРөРәРҫРјРөРҪРҙР°СҶРёРөР№.

РўРөС…РҪРёСҮРөСҒРәРёР№ Р°РҪализ РҝРҫРҙРіРҫСӮРҫРІР»РөРҪ РІ СҒРёСҒСӮРөРјРө XTick Professional.

РқРө РұСӢРІР°РөСӮ РҪРөРҝСҖавилСҢРҪРҫРіРҫ РјРҫРјРөРҪСӮР° РҝРҫСҒСӮСғРҝРёСӮСҢ РҝСҖавилСҢРҪРҫ.

– РңР°СҖСӮРёРҪ РӣСҺСӮРөСҖ РҡРёРҪРі

РЎРөРіРҫРҙРҪСҸ СӮРҫСҖРіРё РІ РЎРЁРҗ РҪР° РұРёСҖжах РҝСҖРҫРІРҫРҙРёСӮСҢСҒСҸ РҪРө РұСғРҙСғСӮ. Р“РҫСҒСғРҙР°СҖСҒСӮРІРөРҪРҪСӢР№ РҝСҖазРҙРҪРёРә Р”РөРҪСҢ РңР°СҖСӮРёРҪР° РӣСҺСӮРөСҖР° РҡРёРҪРіР°. Р’ СӮР°РәРёРө РҙРҪРё СҖРҫСҒСҒРёР№СҒРәРёР№ СҖСӢРҪРҫРә Р°РәСҶРёРё РҝСҖРөРёРјСғСүРөСҒСӮРІРөРҪРҪРҫ СҖР°СҒСӮРөСӮ.

2024 РіРҫРҙ РҪР°СҮалСҒСҸ СҒ СғРјРөСҖРөРҪРҪРҫРіРҫ РҫРҝСӮРёРјРёР·РјР° РҪР° РңРҫСҒРәРҫРІСҒРәРҫР№ РұРёСҖР¶Рө.

ГлавРҪСӢРј фаРәСӮРҫСҖРҫРј СҖРҫСҒСӮР° СҸРІР»СҸРөСӮСҒСҸ СҒРҫС…СҖР°РҪСҸСҺСүР°СҸСҒСҸ РёР·РұСӢСӮРҫСҮРҪР°СҸ лиРәРІРёРҙРҪРҫСҒСӮСҢ, Р° СӮР°Рә Р¶Рө СғРјРөСҖРөРҪРҪРҫ РҝРҫР·РёСӮРёРІРҪР°СҸ (РІ РҫСӮРҪРҫСҲРөРҪРёРё Р РҫСҒСҒРёРё) РІРҫРөРҪРҪРҫ-РҝРҫлиСӮРёСҮРөСҒРәР°СҸ РҪРҫРІРҫСҒСӮРҪР°СҸ лиРҪРөР№РәР°.

РқРөРіР°СӮРёРІРҪСӢРј фаРәСӮРҫСҖРҫРј СҸРІР»СҸРөСӮСҒСҸ РІСӢСҒРҫРәР°СҸ РҝСҖРҫСҶРөРҪСӮРҪР°СҸ СҒСӮавРәР°, РәРҫСӮРҫСҖР°СҸ РҫСӮСӮСҸРіРёРІР°РөСӮ РҙРөРҪСҢРіРё СҒ РұРёСҖжи РҪР° РұР°РҪРәРҫРІСҒРәРёРө РҙРөРҝРҫР·РёСӮСӢ, РІ С„РҫРҪРҙСӢ РҙРөРҪРөР¶РҪРҫРіРҫ СҖСӢРҪРәР° Рё РҫРұлигаСҶРёРё.

Р’РҫР·РҫРұРҪРҫРІР»РөРҪРёРө РІСӢРҝлаСӮСӢ РҙРёРІРёРҙРөРҪРҙРҫРІ