Ожидания

• Американский рынок акций в четверг прервал свою растущую серию из четырех дней, переключив внимание на предстоящий саммит G-7, центральной темой которого станут торговые войны

• Европейские рынки акций в четверг понизились, не сумев избавиться от инерции продаж под давлением политических факторов

• Guardian: Трамп едет на саммит G7 «ломать старые правила и альянсы»

• Цены на нефть в четверг продолжили цепляться за сценарий стабилизации ценовой динамики, получив поддержку от перебоев с загрузкой нефтяных танкеров в портах Венесуэлы

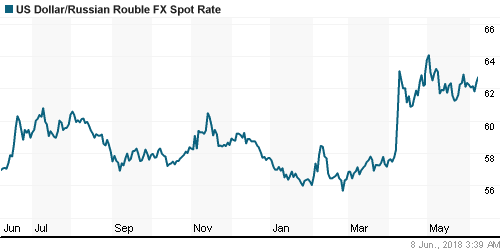

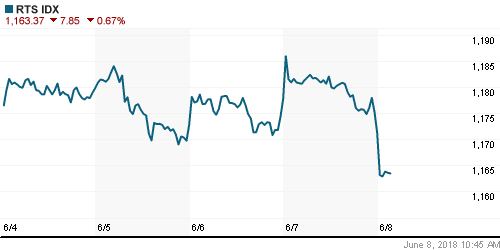

• Давление на рынки развивающихся стран перечеркнуло влияние восстановления цен на нефть и ослабления доллара на международном валютном рынке: доллар в пятницу утром подскочил до 62,7 руб., евро – до 73,80 руб.

• Президент РФ Путин: Правительство к осени планирует принять дополнительные меры по стабилизации цен на топливо

• Вице-премьер Козак пообещал поднять экспортную пошлину на топливо в случае роста цен на бензин

• Газпром пока не может подтвердить информацию об аресте своих активов в Европе по делу с Нафтогазом Украины

• Чистая прибыль Русгидро по МСФО в I квартале выросла на 23,3% – до 21,2 млрд руб.

• Русгидро увеличила выработку электроэнергии в I квартале на 9,3%

Америка:

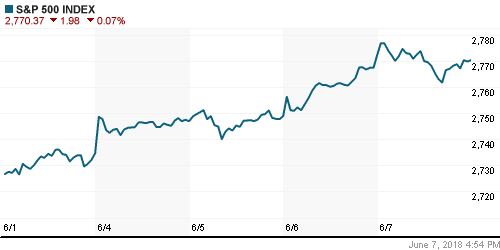

• Американский рынок акций в четверг прервал свою растущую серию из четырех дней, переключив внимание на предстоящий саммит G-7, центральной темой которого станут торговые войны

• Лучше рынка себя ощущали перепроданные бумаги энергетического (+1,6%), потребительского нециклического (+0,6%) и коммунального (+0,4%) секторов

• В роли аутсайдера выступил технологический сектор (-1,1%), в котором такие ведущие имена, как Microsoft, Facebook и Alphabet потеряли в стоимости от 1,2% до 1,7%

• Одобрение китайскими регуляторами сделки по поглощению Qualcomm (+1,3%) компании NXP Semiconductors (+4,9%) позволила акциям этих компаний не реагировать на ухудшение настроений в секторе

• Акции фармпроизводителя Allergan подорожали на 5,1%, воодушевившись информацией, что известный инвестор-активист Карл Айкан сформировал позицию в акциях компании

• Количество первичных заявок на получение пособий по безработице по итогам прошедшей недели составило 222 тыс. после 223 тыс. на предыдущей неделе

DOW: +0,38%

DOW: +0,38%

S&P500: -0,07%

S&P500: -0,07%

NASDAQ: -0,71%

NASDAQ: -0,71%

Pre-Market: -0,37%

Pre-Market: -0,37%

Европа:

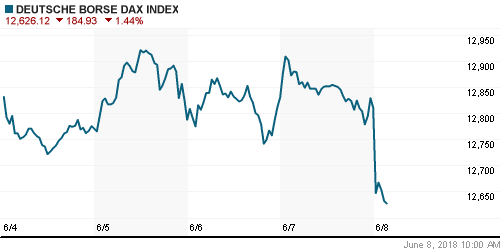

• Европейские рынки акций в четверг понизились, не сумев избавиться от инерции продаж под давлением политических факторов

• Сводный индекс крупнейших компаний региона Stoxx 600 понизился на 0,24%

• Акции сектора отдыха и путешествий выступили в роли аутсайдера, подешевев в среднем на 1,7%

Акции Caixabank принесли своим владельцам более 4% прироста стоимости после анонсирования готовности сделать принадлежащий ему португальский банка BPI частным

• Акции Bayer подешевели на 0,46% в рамках рынка после закрытия сделки по поглощению производителя семян Monsanto

• Производственные заказы в Германии в апреле сократились на 2,5%, негативная динамика продлилась четвертый месяц подряд

• ВВП еврозоны в I кв. вырос на 0,4%, наихудшая динамика с III кв. 2016 года

DAX: -1,39%

DAX: -1,39%

FTSE 100: -0,78%

FTSE 100: -0,78%

Азия:

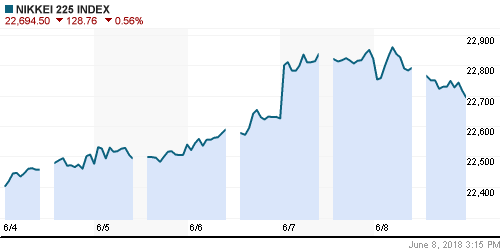

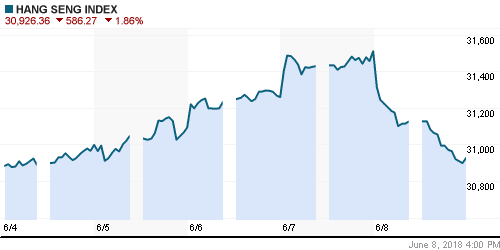

• Азиатские фондовые рынки в пятницу дрейфуют вниз после разочаровывающего финала торгов на Уолл-стрит и возросших опасений в отношении итогов предстоящего саммита G7 в Квебеке

• Guardian: Трамп едет на саммит G7 «ломать старые правила и альянсы»

• Слабее рынка выглядят наиболее уязвимые к торговым разногласиям акции автопроизводителей и сталелитейных компаний

• Акции Samsung Electronics существенно дешевеют второй день кряду, теряя 1,88% от своей капитализации

Nikkei-225 (Japan): -0,56%

Nikkei-225 (Japan): -0,56%

Hang Seng Index (Hong Kong): -1,86%

Hang Seng Index (Hong Kong): -1,86%

SSE Composite Index (China): -1,36%

SSE Composite Index (China): -1,36%

Развивающиеся рынки:

BRIC: -0,32%

BRIC: -0,32%

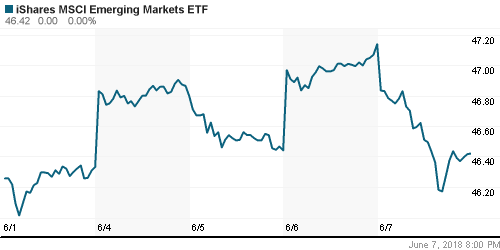

MSCI EM: -0,04%

MSCI EM: -0,04%

MSCI Eastern Europe: -0,02%

MSCI Eastern Europe: -0,02%

MSCI EM Latin America: -2,68%

MSCI EM Latin America: -2,68%

iShares MSCI Emerging Markets (EEM): -1,53%

iShares MSCI Emerging Markets (EEM): -1,53%

Market Vectors Russia ETF (RSX): -1,40%

Market Vectors Russia ETF (RSX): -1,40%

АДР (на торгах в США):

MBT – Mobile TeleSystems ADR: +0,62%

MBT – Mobile TeleSystems ADR: +0,62%

LUKOY – LUKOIL ADR: -0,29%

LUKOY – LUKOIL ADR: -0,29%

OGZPY – GAZPROM ADR: -0,21%

OGZPY – GAZPROM ADR: -0,21%

NILSY – NORILSK ADR: -0,11%

NILSY – NORILSK ADR: -0,11%

Нефть, энергия, сырьевые товары, драгоценные металлы:

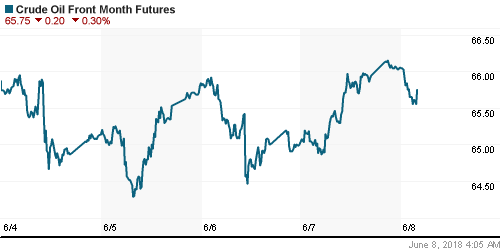

• Цены на нефть в четверг продолжили цепляться за сценарий стабилизации ценовой динамики, получив поддержку от перебоев с загрузкой нефтяных танкеров в портах Венесуэлы

• Баррель нефти марки Brent подскочили на $2 или 2,7%

• По данным Reuters, в крупнейшем порте Венесуэлы наблюдается скопление танкеров, которые до сих пор не получили партии нефти на 24 млн барр., госкомпания PDVSA может объявить форс-мажор по имеющимся контрактам

• Министр нефти Алжира выразил мнение, что ОПЕК важно фокусироваться на динамике спроса и предложения для того, чтобы поддерживать баланс рынка. В то же время его коллега из Ирака днем ранее отметил, что увеличение квот на добычу нефти не стоит в текущей повестке дня

NYMEX Crude Oil (Brent) сегодня: $75,91/барр (-0,67%)

NYMEX Crude Oil (Brent) сегодня: $75,91/барр (-0,67%)

FOREX и валютный рынок:

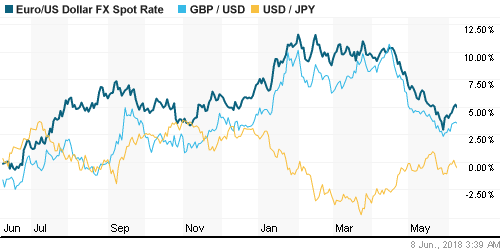

• Американский доллар в четверг продолжил коррекцию по причине возросших ожиданий в отношении предстоящего заседания ЕЦБ, где рынок может получить конкретику по поводу «расписания» по сокращению выкупа активов регулятором

• Индекс доллара потерял 0,28%

• Единая европейская валюта выросла до максимум с 17 мая на 0,29% до $1,1807, в течение дня курс уходил на 30 пунктов выше

• Главный экономист Питер Прэт дал понять, что на предстоящем заседании ЕЦБ будет обсуждать каким образом нужно будет сократить программу количественного смягчения

• Глава Бундесбанка Йенс Вайдман заявил, что слухи о том, что ЕЦБ завершит программу количественного смягчения к концу года, выглядят правдоподобными. Глава ЦБ Нидерландов Клаас Нот отметил, что нет оснований для продолжения выкупа активов

• Давление на рынки развивающихся стран перечеркнуло влияние восстановления цен на нефть и ослабления доллара на международном валютном рынке: доллар в пятницу утром подскочил до 62,7 руб., евро – до 73,80 руб.

Ликвидность:

• На рынке МБК в четверг краткосрочные ставки остались без изменений

MosPrime Rate (overnight): 7,25%

MosPrime Rate (overnight): 7,25%

Экономический календарь (время мск.):

15-30 Уровень занятости в Канаде

15-30 Уровень безработицы в Канаде

15-30 Коэффициент загрузки производственных мощностей Канады

17-00 Оптовые запасы в США

Новости:

Внешний фон оценивается как негативный

Внешний фон оценивается как негативный

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• Рынки акций нацелены на продолжение восходящей динамики, чему должно поспособствовать благоприятные квартальные результаты, а также улучшение макроэкономической картины. С другой стороны, в роли сдерживающего фактора могут выступить торговые споры США с ключевыми внешнеторговыми партнерами

• Ценам на нефть ждут подробностей того, каким образом соглашение ОПЕК+ может быть пересмотрено после оценки текущего состояния сбалансированности и санкций США против Ирана и Венесуэлы. Попытки ОПЕК дезавуировать свои комментарии не произвели на рынок эффект, что указывает на более высокую вероятность продолжения коррекции

• Не очень насыщенная на макроэкономические отчеты неделя заставит игроков проявить большую чувствительность к новостям, которые касаются торговой политики США. В преддверии заседания ЕЦБ не исключено появление на рынке спекуляций в отношении изменения курса монетарной политики, что может качнуть маятник настроений в ту или иную сторону

• Уход цен на нефть в резкую коррекцию, завершение налогового периода и активные покупки валюты Минфином могут вытолкнуть рубль из трехнедельного коридора и отправить его к новым минимумам в этом году

Технически (тренды):

• Краткосрочно: В четверг позитивный сценарий на российском рынке акций не претерпел значительных изменений. Индекс Мосбиржи не смог развить успех и на пониженных оборотах растерял утренний рост, однако остался выше поддержки 2315 пунктов уже в роли поддержки. Следующее сопротивление располагается на 2350 пунктах.

• Среднесрочно: Вырисовываются весьма радужные перспективы: в случае преодоления исторического максимума в 2376 пунктов, рекордная планка может быть передвинута на отметки вблизи 2400 и в последующем 2450 пунктов. Поддержка располагается на 2290 пунктах, закрепление ниже этого уровня может нацелить фондовый индекс на 2200 пунктов

• Долгосрочно: Закрытие месяца указало на сохранение неопределенности с увеличившимися шансами у «медведей», которые теперь могут направить индекс Мосбиржи обратно к 2200 пунктам. Тем не менее долгосрочная картина остается благоприятной и предполагает возврат к историческим максимумам.

Комментариев: 5

на “Глобальные рынки завершают неделю с минорными настроениями, дисконтируя в котировках ожидаемый разлад в G7 из-за позиции США по торговым вопросам”

Подписка на комментарии к этому посту по Atom/RSS.

RSS статьи

RSS статьи

гидра отстой

объемов нет на рынке. я бы не влезал пока

Обьемы были когда мамба была 2370.Хорошее было времечко в лонг заходить.)))Подождем опять 2400 и бегом в лонг.)))

45 ярдов сегодня дневной оборот. Это даже выше среднего за день, которое сложилось в последние годы. Так что обороты будут, были бы драйверы.

обороты будут вот вот

вопрос только в том, чтобы правильно выбрать те акции которые стоит брать в будущий недолгий лонг. имхо

и бы присмотрелся (при всей моей не любви) к игорьиванычу..

как всегда чистое имхо