Ожидания

• Американский рынок акций не смог уйти на День независимости с радужными настроениями – утренний оптимизм к концу укороченной сессии сошел на нет на фоне отсутствия предпосылок для урегулирования торговых споров между США и Китаем

• Европейские рынки акций во вторник закрыли день в плюсе, придав больше веса не перспективу «торговых войн», а исчезновению перспективы проведения внеочередных выборов в Бундестаг после решения миграционного вопроса в Германии

• Цены на нефть во вторник немного повысились в рамках волатильной сессии в борьбе между перекупленностью и весомым коктейлем новостей, указывающих о сокращении поставок на мировой рынок

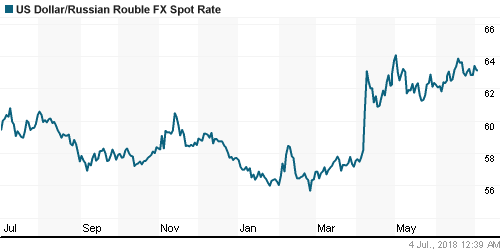

• Российский рубль частично реабилитировался за неудачный старт очередной торговой недели – доллар откатился к 63,10 руб., евро – к 73,60 руб.

• США пообещали России санкции до возврата Крыма – официальный представитель Белого дома Сара Сандерс

• Госдума приняла во II чтении законопроект об НДД для нефтяной отрасли

• Русгидро продаст принадлежащие ей 4,92% акций Интер РАО за 17,17 млрд руб.

• Сделка по выкупу Интер РАО 0,7% акций у ФСК может быть оплачена не ранее чем через год

Америка:

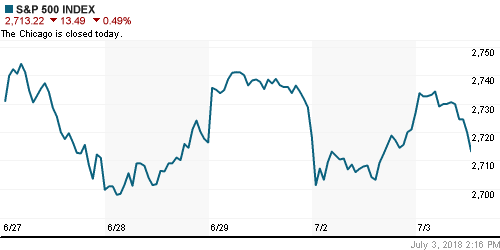

• Американский рынок акций не смог уйти на День независимости с радужными настроениями – утренний оптимизм к концу укороченной сессии сошел на нет на фоне отсутствия предпосылок для урегулирования торговых споров между США и Китаем

• Заметный подъем технологического (-1,4%) и финансового (-1,1%) секторов сменился столь же ощутимым откатом. В первом подлила масла в огонь новость о том, что в Китае ввели временный запрет на продажу чипов памяти компанией Micron (-5,5%), что ударило по позициям чипмейкеров (-1,8%)

• Консервативные настроения инвесторов подтвердило повышение стоимости «защитных» контрциклических секторов, где роль первой скрипки сыграл телекоммуникационный сектор (+1,2%)

• Акции Tesla рухнули в цене на 7,2% после статьи в Business Insider, где указывалось, что Илон Маск для выполнения цели в 5000 седанов в неделю выдал распоряжение инженерам пренебречь критическим для безопасности тестом автомобилей

• Другой корпоративный скандал настиг Facebook (-2,3%) – журналистом Washington Post стало известно о расширении расследования в отношении соцсети, спровоцированное ранее использованием конфиденциальных данных приложением от Cambridge Analytica

• Производственные заказы в мае повысились на 0,4%. Значение за апрель было улучшено с -0,8% до -0,4%

DOW: -0,54%

DOW: -0,54%

S&P500: -0,49%

S&P500: -0,49%

NASDAQ: -0,86%

NASDAQ: -0,86%

Pre-Market: +0,20%

Pre-Market: +0,20%

Европа:

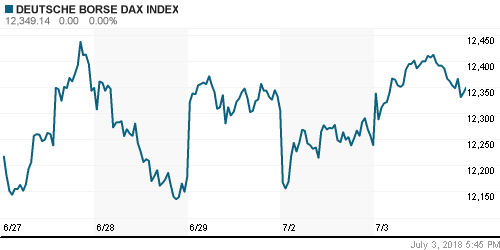

• Европейские рынки акций во вторник закрыли день в плюсе, придав больше веса не перспективу «торговых войн», а исчезновению перспективы проведения внеочередных выборов в Бундестаг после решения миграционного вопроса в Германии

• Сводный индекс крупнейших компаний региона повысился на 0,79%

• Котировки акций Glencore ушли камнем вниз, утратив сразу более 8% стоимости, после получения иска от Министерства юстиции США, которое инкриминирует менеджменту горнорудной компании взятки властям ряда африканских государств и Венесуэлы и отмывании средств при совершении зарубежных сделок

• Акции злополучного ритейлера Steinhoff подскочили более, чем на треть – рынок с воодушевлением отреагировал на спекуляции о покупке сети одежды Pepco

DAX: +0,91%

DAX: +0,91%

FTSE 100: +0,60%

FTSE 100: +0,60%

Азия:

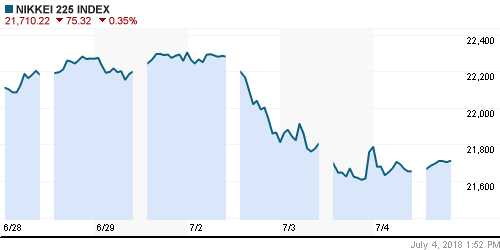

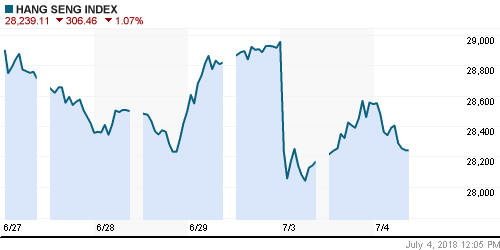

• Азиатские фондовые индексы в среду продолжают гнуть свою линию и вновь придерживаться отрицательного вектора в своих предпочтениях на фоне приближения фактического старта «торговых войн» между США и Китаем

• Рынок акций Малайзии держится в плюсе на фоне ареста бывшего премьер-министра Наджиба Разака, которому инкриминируют нарушения законодательства в работе фонда развития

• Акции производителя телекоммуникационного оборудования ZTE растут на 0,5% после скачка на 7% днем ранее на фоне урегулирования вопросов, связанных с деятельностью компании в США

Nikkei-225 (Japan): -0,37%

Nikkei-225 (Japan): -0,37%

Hang Seng Index (Hong Kong): -1,07%

Hang Seng Index (Hong Kong): -1,07%

SSE Composite Index (China): -0,68%

SSE Composite Index (China): -0,68%

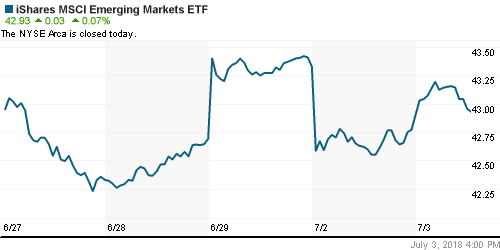

Развивающиеся рынки:

BRIC: -0,64%

BRIC: -0,64%

MSCI EM: -0,15%

MSCI EM: -0,15%

MSCI Eastern Europe: +0,18%

MSCI Eastern Europe: +0,18%

MSCI EM Latin America: +1,74%

MSCI EM Latin America: +1,74%

iShares MSCI Emerging Markets (EEM): +0,07%

iShares MSCI Emerging Markets (EEM): +0,07%

Market Vectors Russia ETF (RSX): -0,33%

Market Vectors Russia ETF (RSX): -0,33%

АДР (на торгах в США):

MBT – Mobile TeleSystems ADR: -0,78%

MBT – Mobile TeleSystems ADR: -0,78%

LUKOY – LUKOIL ADR: -0,65%

LUKOY – LUKOIL ADR: -0,65%

OGZPY – GAZPROM ADR: -1,77%

OGZPY – GAZPROM ADR: -1,77%

NILSY – NORILSK ADR: -1,01%

NILSY – NORILSK ADR: -1,01%

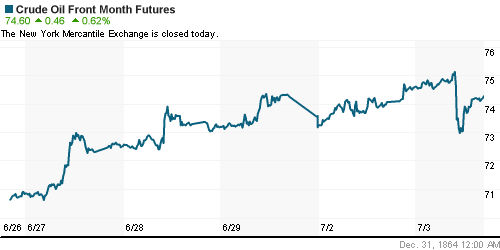

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Цены на нефть во вторник немного повысились в рамках волатильной сессии в борьбе между перекупленностью и весомым коктейлем новостей, указывающих о сокращении поставок на мировой рынок

• Баррель нефти марки Brent повысился на 0,7% до $77,76

• По данным Американского института нефти, коммерческие запасы сырой нефти по итогам прошедшей недели сократились на 4,5 млн. барр., запасы бензина – на 3,1 млн барр.

• По оценкам Reuters, добыча нефти странами ОПЕК в июне увеличилась на 320 тыс. барр/сутки

• На рынке промышленных металлов котировки вслед за китайским юанем дружно следовали вниз: медь стала дешевле на 0,88%, алюминий – на 1,04%, никель – на 1,63%

• В ценах на золото случился «камбэк» – резкая ликвидация «коротких» позиций привела к «выстрелу» котировок на 0,9%, вернув их выше $1250/унцию

NYMEX Crude Oil (Brent) сегодня: $78,17/барр (+0,42%)

NYMEX Crude Oil (Brent) сегодня: $78,17/барр (+0,42%)

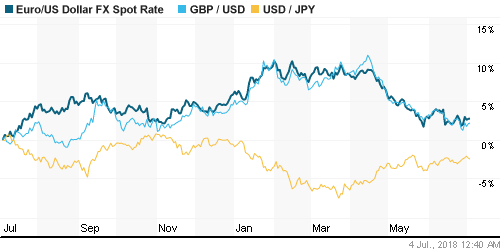

FOREX и валютный рынок:

• Американский доллар во вторник взял паузу после уверенного роста в предыдущие дни благодаря некоторому улучшению риск-аппетитов и заявлениям Народного банка Китая

• Глава Народного банка Китая И Ганг сообщил, что регулятор наблюдает за происходящим на валютном рынке и будет способствовать стабилизации обменного курса юаня на целесообразном уровне. За предыдущие десять дней стоимость юаня против доллара опустилась на 4%, к корзине валют – на 4,5%

• Индекс доллара понизился на 0,29%

• Единая европейская валюта выросла против американца на 0,16% до $1,1658 благодаря урегулированию разногласий между канцлером Германии Меркель и министром внутренних дел страны Зеехофером, что свело к нулю риски распада правящей коалиции

• Российский рубль частично реабилитировался за неудачный старт очередной торговой недели – доллар откатился к 63,10 руб., евро – к 73,60 руб.

Ликвидность:

• C началом нового полугодия и притоком средств в банковскую систему ситуация на денежном рынке окончательно вернулась в норму – во вторник краткосрочные ставки опустились до минимума за последние две недели

MosPrime Rate (overnight): 7,23%

MosPrime Rate (overnight): 7,23%

Экономический календарь (время мск.):

Выходной день в США

11-00 Индекс деловой активности в сфере услуг еврозоны, финал

11-30 Индекс деловой активности в сфере услуг Великобритании

Новости:

Внешний фон оценивается как нейтральный

Внешний фон оценивается как нейтральный

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• Рынки акций будут отсчитывают дни и потом часы до 6 июля, когда автоматически в силу вступят взаимные повышенные пошлины США и Китая на взаимный импорт товаров, что делает динамику неустойчивой и неопределенной.

• Цены на нефть остро отреагировали на перебои с поставками из Канады и Ливии. Технически картинка предполагает повторение годовых максимумов, хотя локально котировки выглядят перегретыми

• До вступления в силу повышенных пошлин в США и Китае на товары друг друга рынки могут столкнуться с «ястребиными» протоколами в четверг, а также такими же по характеру данными по рынку труда в пятницу, которые могут усилить сценарий с четырьмя повышениями ФРС ключевой ставки в этом году. В то же время ожидания сильных квартальных данных в предстоящем сезоне квартальных отчетов могут перевернуть картину с ног на голову

• Резкий рост цен на нефть может отложить выход обменного курса доллар/рубль на новые максимумы в этом году. Впрочем, новая волна неприятия риска из-за торговых войн, может спровоцировать давление и в российской валюте, что вновь перекроит диспозицию на внутреннем валютном рынке

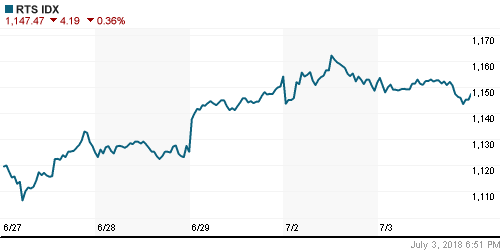

Технически (тренды):

• Краткосрочно: Во вторник российский рынок акций решил перевести дух после двух дней ударного роста. Индекс ММВБ утратил львиную долю достижения предыдущей сессии, но остался выше психологического рубежа в 2300 пунктов. Снижение объемов торгов также указывает на высокие шансы продолжения роста.

• Среднесрочно: Индекс Мосбиржи удержался выше 2200 пунктов, что подтверждает текущий растущий сценарий с обновлением исторических максимумов до конца года. Подтверждением этого станет закрепление выше психологического уровня в 2300 пунктов.

• Долгосрочно: Закрытие месяца указало на сохранение неопределенности с увеличившимися шансами у «медведей», которые теперь могут направить индекс Мосбиржи обратно к 2200 пунктам. Тем не менее долгосрочная картина остается благоприятной и предполагает возврат к историческим максимумам.

RSS статьи

RSS статьи

Нет комментариев

на “Отсутствие инвесторов в США из-за национального праздника создаст вакуум активности на рынках в преддверии фактического старта “торговых войн””

Подписка на комментарии к этому посту по Atom/RSS.