Ожидания

• Американские фондовые индексы во вторник завершили торги во вторник на положительной территории третий день кряду в надежде на то, что намерение президента США Трампа повысить пошлины на импорт стали и алюминия не воплотятся в жизнь

• Спикер республиканцев в палате представителей Конгресса США Пол Райан выступил против этих мер, отметив, что они могут привести к ответным действиям внешнеторговых партнеров

• Европейские фондовые рынки во вторник закрыли день в зоне положительных значений, придав меньшую важность прошедшим выборам в Италии и сделав переоценку дальнейшего развития событий, связанных с потенциальным введением США пошлин на импорт стали и алюминия

• Азиатские фондовые индексы и фьючерсы на американские индексы в среду остро реагируют на уход Гэри Кона с должности экономического советника президента Трампа, что переворачивает вновь с ног на голову представления о шансах развязывания США торговой войны

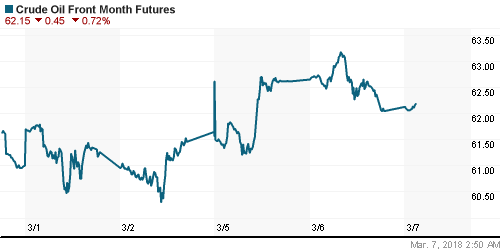

• Цены на нефть в среду понижаются на фоне ослабления аппетитов к риску, вызванного отставкой экономического советника президента США Трампа Гэри Кона

• На внутреннем валютном рынке снижение склонности инвесторов к риску способствовало продажам рубля: доллар в среду утром торгуется на уровне в 56,75 руб., евро стоит чуть ниже 70,50 руб.

• Fitch: На спасение российских банков потребуется еще триллион рублей

• Чистая прибыль Ростелекома по МСФО в IV квартале 2017 года выросла на 16% до 4,2 млрд руб., по итогам года на 15% до 14,05 млрд руб.

• Ростелеком ожидает роста выручки в 2018 году в пределах 2%

• S&P повысило рейтинг банка ВТБ до «ВВВ-» со «стабильным» прогнозом

Америка:

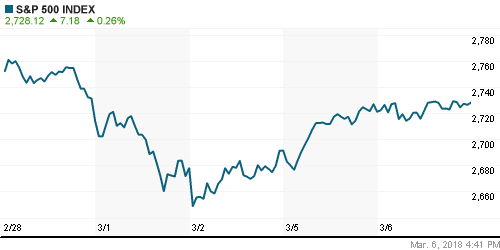

• Американские фондовые индексы во вторник завершили торги во вторник на положительной территории третий день кряду в надежде на то, что намерение президента США Трампа повысить пошлины на импорт стали и алюминия не воплотятся в жизнь

• Спикер республиканцев в палате представителей Конгресса США Пол Райан выступил против этих мер, отметив, что они могут привести к ответным действиям внешнеторговых партнеров

• Лучше рынка выглядел сектор базовых материалов (+1,1%) и потребительских циклических товаров и услуг (+0,7%), в то время как динамику хуже рынка показал сектор коммунальных компаний (-1,4%).

• Акции розничной сети Target подешевели на 4,5% после выхода слабой отчетности и планов компании повысить минимальную оплату труда с $11/час до $12/час

DOW: +0,04%

DOW: +0,04%

S&P500: +0,26%

S&P500: +0,26%

NASDAQ: +0,56%

NASDAQ: +0,56%

Pre-Market: -1,31%

Pre-Market: -1,31%

Европа:

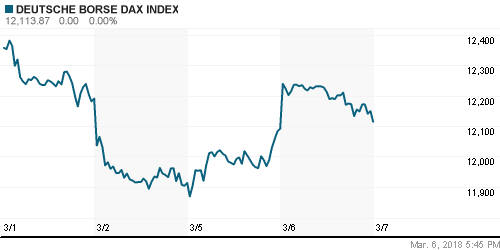

• Европейские фондовые рынки во вторник закрыли день в зоне положительных значений, придав меньшую важность прошедшим выборам в Италии и сделав переоценку дальнейшего развития событий, связанных с потенциальным введением США пошлин на импорт стали и алюминия

• Сводный индекс крупнейших компаний региона Stoxx 600 повысился на 0,13%.

• Итальянский фондовый индекс FTSE MIB подскочил на 1,75%, полностью ликвидировав все потери в ожидании окончательных результатов выборов в парламент, где партия популистов Пять звезд получит максимальное число кресел, однако коалицию могут сформировать более умеренные партии

• Лучше рынка выглядел сектор автопроизводителей. Акции Volkswagen подорожали на 1,24% на фоне информации о росте продаж автомобилей на 5% в феврале. Акции Fiat подскочили в цене на 5,67% после новостей о выделении бизнеса по производству автокомпонентов Magneti Marelli

• Акции французского оборонного предприятия Thales стали стоить дороже на 6,26% благодаря получению чистой прибыли за 2017 год выше прогнозов менеджмента

DAX: +0,19%

DAX: +0,19%

FTSE 100: +0,43%

FTSE 100: +0,43%

Азия:

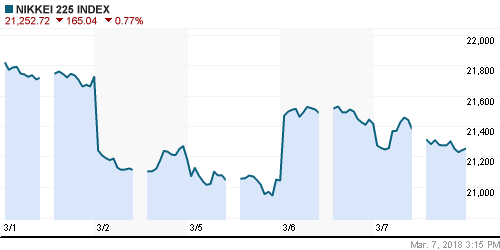

• Азиатские фондовые индексы в среду остро реагируют на уход Гэри Кона с должности экономического советника президента Трампа, что переворачивает вновь с ног на голову представления о шансах развязывания США торговой войны

• Сектор сталелитейных компаний на японском рынке акций слабеет почти на 2%

• Корейский фондовый рынок выглядит лучше региональных оппонентов на фоне готовности Северной Кореи сесть за стол переговоров с США и отказаться от планов по дальнейшему развитию ядерной программы

• Акции китайских банков на общем негативном фоне растут на фоне сообщений в СМИ о готовности регулятора сократить норму резервирования для «плохих долгов». В частности, акции ICBC прибавляют в цене 2,44%, акции China Construction Bank – 3,08%

Nikkei-225 (Japan): -0,77%

Nikkei-225 (Japan): -0,77%

Hang Seng Index (Hong Kong): -1,02%

Hang Seng Index (Hong Kong): -1,02%

SSE Composite Index (China): -0,17%

SSE Composite Index (China): -0,17%

Развивающиеся рынки:

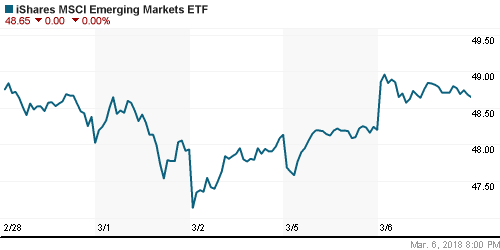

BRIC: +1,35%

BRIC: +1,35%

MSCI EM: +1,52%

MSCI EM: +1,52%

MSCI Eastern Europe: +0,34%

MSCI Eastern Europe: +0,34%

MSCI EM Latin America: +0,60%

MSCI EM Latin America: +0,60%

iShares MSCI Emerging Markets (EEM): +0,93%

iShares MSCI Emerging Markets (EEM): +0,93%

Market Vectors Russia ETF (RSX): -1,66%

Market Vectors Russia ETF (RSX): -1,66%

АДР (на торгах в США):

MBT – Mobile TeleSystems ADR: -2,25%

MBT – Mobile TeleSystems ADR: -2,25%

LUKOY – LUKOIL ADR: -0,77%

LUKOY – LUKOIL ADR: -0,77%

OGZPY – GAZPROM ADR: -1,81%

OGZPY – GAZPROM ADR: -1,81%

NILSY – NORILSK ADR: -1,66%

NILSY – NORILSK ADR: -1,66%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Цены на нефть в среду понижаются на фоне ослабления аппетитов к риску, вызванного отставкой экономического советника президента США Трампа Гэри Кона

• Согласно данным Американского института нефти, коммерческие запасы сырой нефти по итогам прошедшей недели повысились на 5,67 млн барр.

• Котировки марки Brent провели весь день во флете, в течение дня консувшись планки в $66/барр., однако в среду утром понижаются на 0,4% до $65,2/барр.

• На рынке промышленных металлов в среду медь и никель теряют практические две трети от роста на 1% и 2% соответственно в предыдущую торговую сессию, на рынке алюминия ничего интересного не происходит

• Цены на золото утром в среду достигали $1340/унцию в условиях роста отторжения к риску и слабости доллара, в дальнейшем фиксация прибыли опустила котировки к отметке в $1333/унцию

NYMEX Crude Oil (Brent) сегодня: $65,21/барр (-0,46%)

NYMEX Crude Oil (Brent) сегодня: $65,21/барр (-0,46%)

FOREX и валютный рынок:

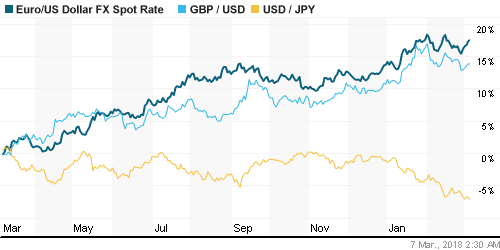

• Американский доллар в среду продолжает отступать на фоне увеличения шансов развязывания США торговой войны, свидетельством чему выступает отставка Гэри Кона с поста экономического советника президента США

• Индекс доллара по итогам вторника просел на 0,4%, в среду стабилизировался вблизи закрытия вторника

• Отторжение инвесторов к риску проявилось в снижении доллара против йены до 105,7 йен за доллар, курс евро/доллар преодолел рубеж в 1,24, фунт/доллар 1,385

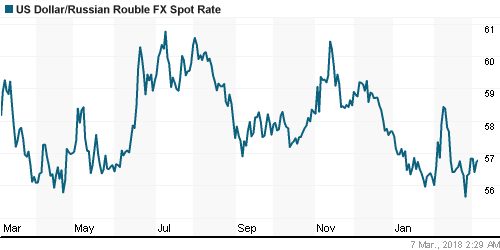

• На внутреннем валютном рынке снижение склонности инвесторов к риску способствовало продажам рубля: доллар в среду утром торгуется на уровне в 56,75 руб., евро стоит чуть ниже 70,50 руб.

Ликвидность:

• Краткосрочные ставки на рынке МБК во вторник понизились на фоне улучшения ситуации с рублевой ликвидностью

MosPrime Rate (overnight): 7,57%

MosPrime Rate (overnight): 7,57%

Экономический календарь (время мск.):

13-00 ВВП еврозоны, предварит., кв/кв

16-15 Изменение количества рабочих мест в частном секторе США от ADP

16-20 Выступление президента ФРБ Нью-Йорка Уильяма Дадли

16-30 Торговый баланс США

16-30 Производительность труда вне сельскохозяйственного сектора США, финал

16-30 Расходы на рабочую силу в США, финал

18-00 Решение Банка Канады по процентной ставке

18-00 Заявление Банка Канады

18-30 Еженедельный отчет EIA об изменении запасов нефти и нефтепродуктов в США

22-00 Бежевая книга ФРС США

Новости:

Внешний фон оценивается как негативный

Внешний фон оценивается как негативный

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• Реализация президентом США Трампом еще одного предвыборного обещания – разработать меры по ограничению дефицита внешней торговли в виде одностороннего повышения пошлин на импорт стали и алюминия и «ястребиные» нотки в выступлении главы ФРС Джерома Пауэлла в Конгрессе отложили восстановления риск-аппетитов на мировых рынках

• Цены на нефть не смогли сохранить прежние уровни в отсутствие позитива в отчете от Минэнерго США и укрепления доллара на международном валютном рынке

• Настроения на этой неделе предопределят: 1) окончательный формат введения пошлин США на импорт стали и алюминия (возможно, что на ряд стран это не будет распространяться) и ответных действий торговых партнеров, 2) выборы в Италии, которые дадут пищу для размышлений в отношении реализации евроскептических настроений, 3) отчет по рынку труда в США. Заседание ЕЦБ, вероятно, окажется «проходным»

• Российский рубль может продолжить отступать на фоне ослабления аппетитов к риску и неопределенности на рынке нефти. Воинственная риторика, прозвучавшая в выступлении президента РФ Владимира Путина, может ограничить приток капитала нерезидентов, что сделает уязвимым национальную валюту к ухудшению внешней конъюнктуры

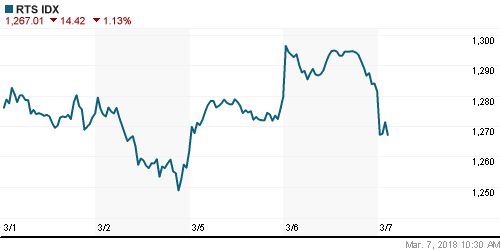

Технически (тренды):

• Краткосрочно: Российский рынок акций продолжил борьбу за психологический рубеж в 2300 пунктов по индексу Мосбиржи. Закрепиться выше сопротивления в 2310 пунктов не удалось , что означало бы билет к годовым максимумам, что предвещает продолжение борьбы «быков» и «медведей»

• Среднесрочно: В отсутствие возврата ниже поддержки в 2280 пунктов вырисовывается сценарий дальнейшего подъема к 2380-2400 пунктам по индексу Мосбиржи

• Долгосрочно: На долгосрочных графиках сохраняется неопределенность, которая может разрешится консолидацией выше 2200 пунктов по индексу Мосбиржи с последующим определением вектора дальнейшего направления

RSS статьи

RSS статьи

Нет комментариев

на “Уход Гэри Кона из команды Трампа вновь вводит рынки в состояние “грогги”, заставляя ожидать реализации США мер по повышению пошлин на импорт стали и алюминия”

Подписка на комментарии к этому посту по Atom/RSS.