Ожидания:

• После позитивного периода сразу после нового года, новостной фон постепенно меняется. На первый план выходят сохраняющиеся макроэкономические проблемы по США, Европе и России.

• Вероятно мы увидим откат вниз по биржевым индексам в ближайшие дни. Спекулятивно рекомендуются стратегии на понижение. Опять же фаза Луны этому благоприятствует.

• В среднесрочном и долгосрочном плане рекомендация удерживать, позиции в российских акциях, которые остаются все так же фундаментально недооцененными.

Америка:

• Основные события развернулись вчера в технологическом секторе. В центре внимания были акции APPLE, которые обвалились на 3,5% уже с открытия торгов, после информации о том, что компания сократила вдвое заказ на дисплеи для iPhone 5 на фоне низкого спроса. Всего акции «яблочной компании» упали на 30% за полгода $700 до $500.

• Однако падение акций Apple компенсировали в секторе акции Dell (+12,96%), после сообщения в ленте Bloomberg о том, что компания ведет переговоры о том, чтобы стать частной, и планирует байбэк. Акции Hewlett-Packard (+4,89%) так же существенно выросли.

• Второй центр внимания компания Гербалайф, а акциях которой идет битва двух крупных хедж-фондов. Вчера акции Herbalife выросли на 10,14% после новостей о скупке ее 8%-ного пакета управляющим фондом Даном Лоебом (Dan Loeb), в пику другому управляющему Билу Акману (Bill Ackman), который играет на понижение Гербалайф называя его бизнес-модель «пирамидой». На кон поставлены деньги инвесторов в общей сумме порядка полумиллиарда долларов.

• Швейцарская часовая компания Swatch купила голливудскую ювелирную фирму Harry Winston Diamond (+4,29%). Сумма сделки 750 млн. долларов.

• На неделе инвесторы ждут отчеты членов индекса Доу: Goldman Sachs и JPMorgan Chase в среду, Intel, Bank of America и General Electric в конце недели.

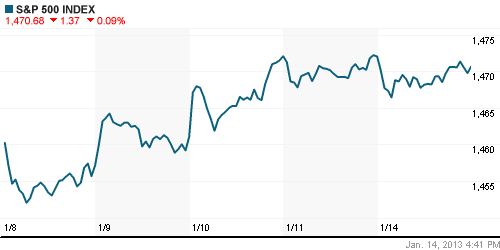

DOW: +0,14%

DOW: +0,14%

S&P500: -0,09%

S&P500: -0,09%

NASDAQ: -0,26%

NASDAQ: -0,26%

Pre-Market: -0,15%

Pre-Market: -0,15%

Европа:

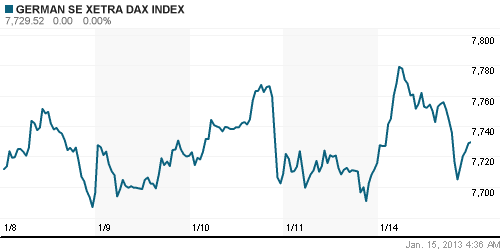

• На биржах Европы без единой тенденции.

• Промпроизводство в Еврозоне упало до -0,3% при ожиданиях +0,2%.

• (Euronews) Ведущая в мире служба экспресс-доставки американская UPS заявила, что отзовет предложение о покупке своего нидерландского конкурента TNT Express. так как европейский регулятор намерен заблокировать сделку. UPS давал за переживающую трудности TNT Express 5,2 млрд. евро, рассчитывая получить доступ не только к европейскому рынку, но и к бизнесу компании в Азии и Южной Америке. Акции TNT на бирже после появления такой информации рухнули на 50%.

• (BBC) Автомобильный концерн Volkswagen сообщает о рекордном объеме продаж за прошедший год. В общей сложности было реализовано более 9 миллионов автомобилей – на 11 % больше, чем годом ранее. Особенно бойко торговля авто шла в декабре, когда было продано почти на 21% больше машин, чем годом ранее. Продукция немецкой компании пользовалась повышенным спросом на рынке Соединенных Штатов, где было продано 841,500 автомобилей. В странах Южной Америки продали более 1 млн машин. Больше всего автомобилей покупали в странах Юго-Восточной Азии и Китае, где в общей сложности реализовали более 3 млн авто.

DAX: +0,18%

DAX: +0,18%

FTSE 100: -0,22%

FTSE 100: -0,22%

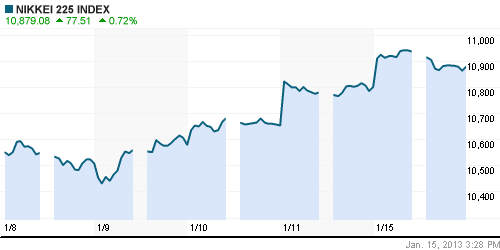

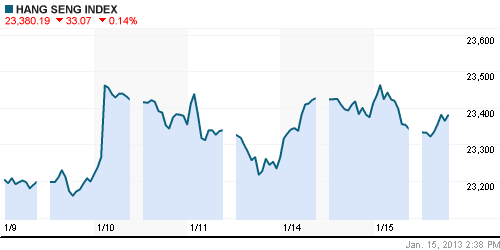

Азия:

• Сейчас на биржах Азии смешанные, но все таки больше позитивные тенденции.

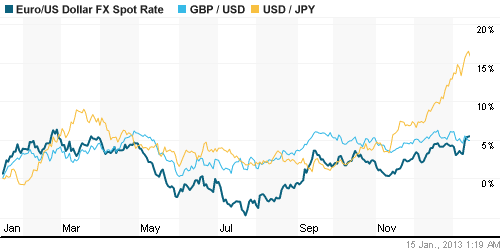

• Министр экономики Японии успокоил сообщество, заявив что обесценивание йены не является целью правительства. После того, как японская валюта к доллару на фоне интервенций снизилась на 15% с сентября.

• Morgan Stanley сообщил о планах сократить на 15% персонал в азиатских подразделениях.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): +0,66%

Nikkei-225 (Japan): +0,66%

Hang Seng Index (Hong Kong): -0,41%

Hang Seng Index (Hong Kong): -0,41%

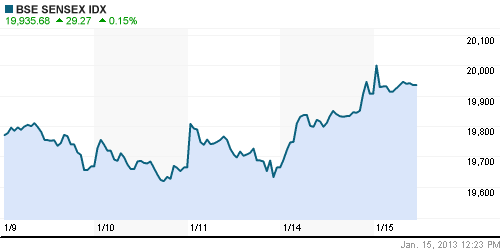

BSE SENSEX (India): +0,18%

BSE SENSEX (India): +0,18%

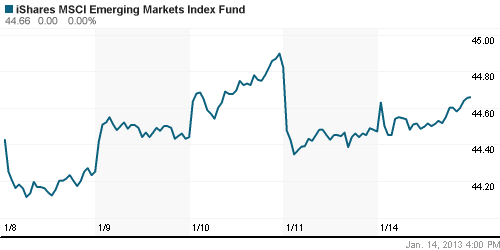

Развивающиеся рынки:

• Позитивная динамика. Без отклонений от общерыночной конъюнктуры.

BRIC: +1,17%

BRIC: +1,17%

MSCI EM: +0,72%

MSCI EM: +0,72%

MSCI EM Eastern Europe: +1,18%

MSCI EM Eastern Europe: +1,18%

MSCI EM Latin America: +0,56%

MSCI EM Latin America: +0,56%

iShares MSCI Emerging Markets Index (EEM): +0,43%

iShares MSCI Emerging Markets Index (EEM): +0,43%

Templeton Russia and East European Fund Inc. (TRF): +0,40%

Templeton Russia and East European Fund Inc. (TRF): +0,40%

Market Vectors Russia SBI (RSX): +1,28%

Market Vectors Russia SBI (RSX): +1,28%

АДР (на торгах в США):

• Слабая динамика в АДР, лучше оставался ГМК Норильский Никель.

MTL – Mechel ADR: +1,30%

MTL – Mechel ADR: +1,30%

MBT – Mobile TeleSystems ADR: -0,11%

MBT – Mobile TeleSystems ADR: -0,11%

LUKOY – LUKOIL ADR: +0,88%

LUKOY – LUKOIL ADR: +0,88%

OGZPY – GAZPROM ADR: +1,74%

OGZPY – GAZPROM ADR: +1,74%

NILSY – NORILSK ADR: +0,77%

NILSY – NORILSK ADR: +0,77%

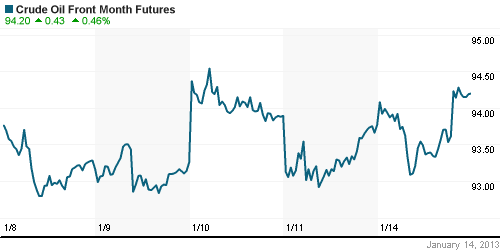

Нефть, сырьевые товары, драгоценные металлы:

• За две первые недели года ценники на углеводороды стабильны, сохраняют свои уровни. Поддержку обеспечивает нестабильность на Ближнем Востоке: взрыв бомбы рядом с кортежем министра финансов Ирака, усиление боевых действий в Сирии и военных учений Ирана в Ормузском проливе. Так же экспорт из Ирака упал из-за плохой погоды.

• (Рейтер) – Продажи Газпрома в ЕС, скорее всего, продолжат падать в 2013 году, так как сложные экономические условия на ключевом для экспортера рынке Европы будут ограничивать спрос на газ, сообщило рейтинговое агентство Fitch. (http://ru.reuters.com/article/businessNews/idRUMSE90D02N20130114)

NYMEX Light Crude Oil: 94,14 (+0,62%)

NYMEX Light Crude Oil: 94,14 (+0,62%)

Сегодня утром фьючерсы на нефть: -0,25%

Сегодня утром фьючерсы на нефть: -0,25%

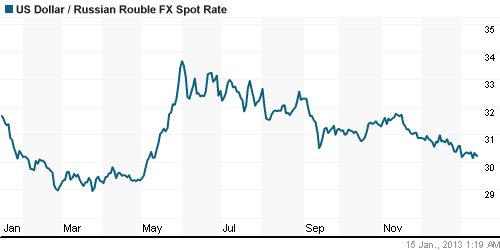

FOREX и валютный рынок:

• Йена корректируется после обновления вчера более чем двухлетних минимумов.

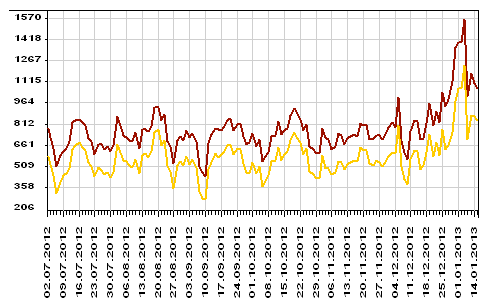

Ликвидность:

• Ликвидность в норме, о чем говорят относительно низкие ставки на МБК.

MosPrime Rate (over night): 5.20%

MosPrime Rate (over night): 5.20%

Экономический календарь (время мск.):

• 11:00 Индекс потребительских цен Германии, финал, м/м декабрь

• 11:45 Отчёт по исполнению госбюджета Франции ноябрь

• 13:30 Базовый индекс потребительских цен Великобритании, г/г декабрь

• 14:00 Торговый баланс Еврозоны ноябрь

• 14:00 Индекс опережающих экономических индикаторов Великобритании, м/м ноябрь

• 14:00 Выступление управляющего Банка Англии Мервина Кинга

• 17:00 Выступление президента ФРБ Бостона Розенгрена

• 17:30 Розничные продажи в США, м/м декабрь

• 17:30 Индекс деловой активности в производственном секторе Нью-Йорка январь

• 17:30 Индекс цен производителей США, м/м декабрь

• 19:00 Товарно-материальные запасы компаний США, м/м ноябрь

Макроэкономика, инфраструктура, компании:

• (Рейтер) – Экономика США, вероятно, вырастет на 2,5% в 2013 году, а в 2014 ускорится до 3,5%, сказал в понедельник президент ФРБ Чикаго Чарльз Эванс. Эванс также ожидает, что уровень безработицы в США составит 7,4% в этом году и опустится примерно до 7% в следующем.

• В условиях резкого падения цен на природный уран и продолжающейся неопределенности с развитием атомной энергетики в мире “Атомредметзолото” (АРМЗ) намерено потратить около $1,3 млрд на выкуп долей всех миноритариев подконтрольной ему канадской Uranium One (U1) с премией 30-60% к рынку. С учетом затрат на получение контроля, которые ранее оценивались в $1,2 млрд, суммарные расходы “Росатома” на скупку зарубежных уранодобывающих активов могут достичь $2,5 млрд. ( http://kommersant.ru/doc/2104874)

• Крупный портфельный инвестор в Россию — фонд Oppenheimer Developing Markets — почти полностью распродал позицию в глобальных депозитарных расписках «Магнита». Это следует из данных системы Bloomberg. Если на 31 августа у фонда было 4,3 млн GDR, то на 29 ноября (на эту дату отчитался фонд) осталось только около 1 млн (пакет в 3,3 млн GDR по текущей рыночной цене стоит около $140 млн). Крупная позиция в обыкновенных акциях «Магнита» сократилась с 4,7 млн до 4,1 млн бумаг (0,6 млн акций сейчас оцениваются в $99 млн). (Ведомости)

• За первую полную неделю 2013 г. инвесторы вложили в акции США около $19 млрд, говорится в отчете BofA Merrill Lynch Global Research. Как отмечает MarketWatch, это самый значительный показатель с июня 2008 г. и четвертый — с 2000 г. Приток средств в американские акции фиксируется седьмую неделю подряд. Мировые фонды, работающие на рынке краткосрочных капиталов, получили на прошлой неделе $17 млрд. Сырье стало единственным классом активов, который продемонстрировал отток средств. (Ведомости)

• Объем потребительского кредитования за девять месяцев составил 7,4 трлн руб., следует из данных ЦБ. Розничное кредитование в целом растет на 40% в год, отмечал в декабре замдиректора департамента стабильности ЦБ Сергей Моисеев. В общем количестве выданных кредитов на карты приходится всего 23,2% (в 2011 г. — 19,8%), на потребительские кредиты — 69,49% (73,35%), на автокредиты — 3,97% (4,2%), на ипотечные — 1,13% (1,09%). Всего количество кредитов, по данным НБКИ, за год увеличилось на 44,54% против 34,69% в 2011 г. (Ведомости)

Новостной фон:

Нейтральный.

Нейтральный.

Сильные и слабые бумаги:

Сильные:

Сильные:

Слабые: Магнит, Газпром.

Слабые: Магнит, Газпром.

Настроения на рынке:

• Нейтральные.

Технически (тренды):

• Краткосрочно: Тренд роста в фазе затухания.

• Среднесрочно: Растущий тренд.

• Долгосрочно: Консолидация. Сейчас рынок в нижней части этого диапазона.

Рекомендации:

• Дейтрейдерам (горизонт до конца дня): Играть разворотные стратегии на понижение.

• Среднесрочно (горизонт 3 месяца): Держать позиции с горизонтом на апрель.

• С инвестиционными целями (горизонт 3 года): Держать долгосрочные инвестиционные портфели.

RSS статьи

RSS статьи

Нет комментариев

на “Новостной фон в начале недели принял серые оттенки.”

Подписка на комментарии к этому посту по Atom/RSS.