Доброе утро!

Ожидание:

• Мы продолжаем наблюдать “бычий рынок”, когда негативные новости игнорируются, а любая спорная новость интерпретируется как позитивная.

• Очень слабый внутренний корпоративный новостной фон.

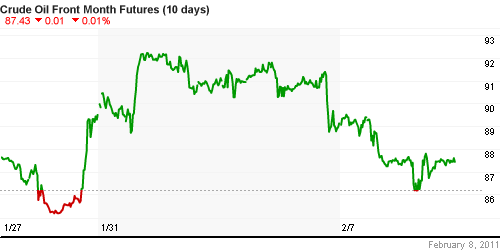

• Локальный российский рынок ходит вслед за динамикой цен на нефть. Сегодня нефть подросла, следует ожидать небольшого, до 1% по индексам РТС и ММВБ восстановления и на российском рынке акций.

Далее вашему вниманию утренний обзор финансовых рынков:

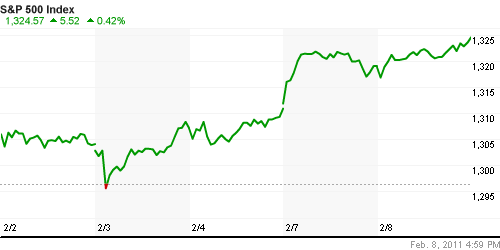

Америка:

• Оптимизм на рынке подогревался новостями по потребительскому сектору.

• McDonald’s отчитался выручке за январь лучше ожиданий.

• Toyota повысила ожидания по финансовым результатам на первые 3 месяца финансового года.

• А акции Kindred Healthcare выстрелили на +28% после того, как компания получила офер на покупку ее бизнеса за $900 million от конкурента RehabCare Group (RHB).

• Акции Walt Disney выросли за сессию на 4% на отчете лучше ожиданий.

• Так же внушительным ростом порадовали входящие в индекс S&P500 компании потребительского сектора Urban Outfitters, Family Dollar, JCPenney и ряд других.

• Выбились из колеи акции Avon Products, которые упали на 3% после того, как были опубликованы квартальные результаты с падением прибыли на 15%, хуже ожиданий.

DOW: +0,59%

DOW: +0,59%

S&P500: +0,42%

S&P500: +0,42%

NASDAQ: +0,47%

NASDAQ: +0,47%

Pre-Market: -0,20%

Pre-Market: -0,20%

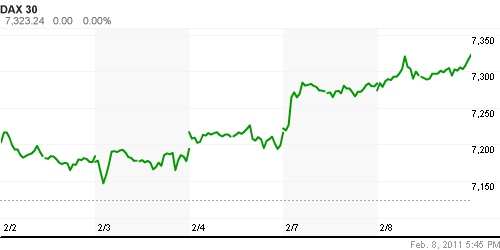

Европа:

• Отрицательное сальдо торгового баланса Франции по итогам прошлого года составило 51,44 млрд. евро, увеличившись на 16,3% по сравнению с дефицитом за 2009г. Аналитики ожидали, что этот показатель в декабре минувшего года составит 4,2 млрд евро.

• SYNGENTA – крупнейший мировой агрохолдинг ожидает рост в секторе выше рынка и анонсировал программу buyback на $200 млн.

• SUEZ ENVIRONNEMENT – французская компания сектора utility опубликовала лучшие чем ожидания прибыли и ожидает их улучшения еще на 10% в 2011 году.

• PSA PEUGEOT CITROEN опубликовал отчет с годовой прибылью 1.134 млрд евро, против убытков годом ранее в размере 1.161 млрд евро.

• Шведский Handelsbanken сообщил о существенно лучших, чем прогнозы аналитиков финансовых результатах.

DAX: +0,54%

DAX: +0,54%

FTSE 100: +0,67%

FTSE 100: +0,67%

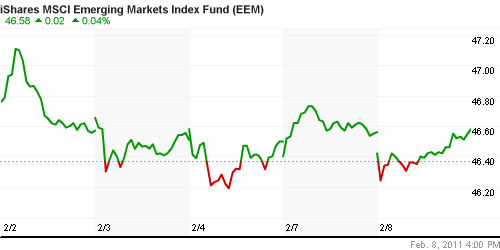

Развивающиеся рынки:

• После нескольких дней динамики опережающей рынок, российские площадки упали – немного “выпустили пар” устранив накопленный отрыв от общей динамики сектора.

BRIC: -0,23%

BRIC: -0,23%

MSCI EM: -0,12%

MSCI EM: -0,12%

MSCI EM Eastern Europe: -1,22%

MSCI EM Eastern Europe: -1,22%

MSCI EM Latin America: +0,58%

MSCI EM Latin America: +0,58%

iShares MSCI Emerging Markets Index (EEM): +0,04%

iShares MSCI Emerging Markets Index (EEM): +0,04%

Templeton Russia and East European Fund Inc. (TRF): -1,09%

Templeton Russia and East European Fund Inc. (TRF): -1,09%

Market Vectors Russia SBI (RSX): -1,27%

Market Vectors Russia SBI (RSX): -1,27%

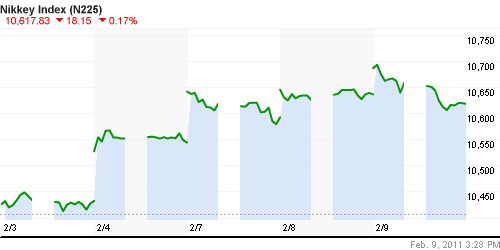

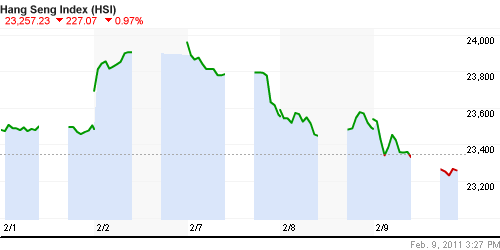

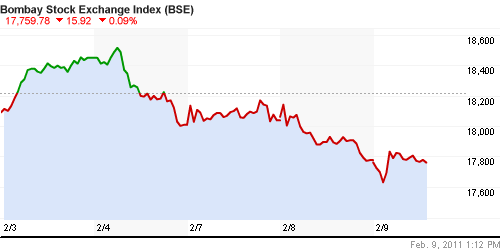

Азиатские рынки:

• Сейчас мы видим ровную негативную динамику в Азии – это реакция на повышение ставки ЦБ КНР а так же ряд корпоративных новстей.

• Центробанк Китая во вторник во второй раз за месяц повысил процентные ставки, усиливая борьбу с чрезмерно высокой инфляцией. Ключевая ставка по депозитам сроком на один год будет повышена на 25 базисных пунктов до 3%, ставка по кредитам сроком на один год также поднимется на 25 базисных пунктов до 6,06%. Эти изменения вступают в силу с завтрашнего дня.

• Квартальная прибыль компании Toyota упала на 47,6% в годовом исчислении из-за снижения продаж на японском авторынке и неблагоприятного курса валют. Между тем, эксперты Toyota повысили прогноз прибыли и продаж на текущий финансовый год.

• Акции японского холдинга Dowa (лидера в производстве цветных металлов) обвалились на 6% после того, как UBS Securities понизил по ним рекомендацию до “neutral” с “buy”.

• Хуже рынка акции компаний имеющих торговые взаимосвязи с Китаем.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): -0,17%

Nikkei-225 (Japan): -0,17%

Hang Seng Index (Hong Kong): -1,21%

Hang Seng Index (Hong Kong): -1,21%

BSE SENSEX (India): -0,02%

BSE SENSEX (India): -0,02%

АДР (на торгах в США):

Умеренное снижение. Лучше рынка второй день подряд МТС.

Умеренное снижение. Лучше рынка второй день подряд МТС.

MTL – Mechel OAO Mechel OAO American: -1,33%

MTL – Mechel OAO Mechel OAO American: -1,33%

MBT – Mobile TeleSystems Common Stock: +1,83%

MBT – Mobile TeleSystems Common Stock: +1,83%

LUKOY – LUKOIL CO SPONS ADR: -1,37%

LUKOY – LUKOIL CO SPONS ADR: -1,37%

OGZPY – OAO GAZPROM ADR: -0,17%

OGZPY – OAO GAZPROM ADR: -0,17%

NILSY – JSC MMC NORILSK ADR: -0,20%

NILSY – JSC MMC NORILSK ADR: -0,20%

Нефть, сырьевые товары, драгоценные металлы:

• Мировые цены на продовольственные товары в январе поднялись до рекордной отметки. По данным ФАО (Продовольственной и сельскохозяйственной организации при ООН), индекс цен на продовольственные товары поднимался седьмой месяц подряд и достиг в январе отметки в 231 пункт. Предыдущий пик был зафиксирован в июне 2008 года. За последний год рост цен составил 25%. В разгар продовольственного кризиса 2007-2008 годов Мировой Банк насчитывал в развивающихся странах 870 млн. человек, которые голодали или недоедали. По прогнозам ФАО, в ближайшее время это число увеличится до 925 миллионов.

NYMEX Light Crude Oil: 86,94 (-0,62%)

NYMEX Light Crude Oil: 86,94 (-0,62%)

Сегодня утром фьючерсы на нефть: +0,75%

Сегодня утром фьючерсы на нефть: +0,75%

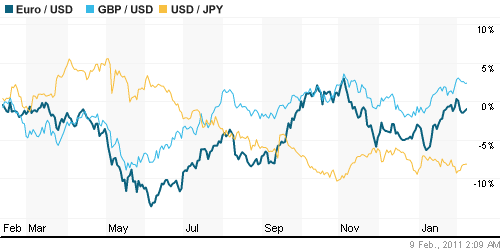

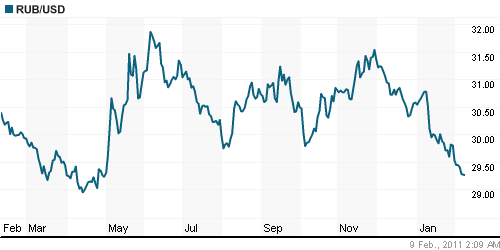

FOREX и валютный рынок:

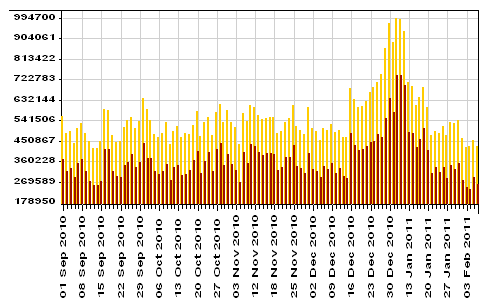

Ликвидность:

• На денежном рынке спокойно.

MosPrime Rate (over night): 2.83% (-0,05 пт.)

MosPrime Rate (over night): 2.83% (-0,05 пт.)

Российская макроэкономика:

• Ассоциации европейского бизнеса (АЕБ) сообщила, что продажи легковых и легких коммерческих автомобилей в РФ, рынок вырос в январе на 72% до 127.564 машин.

Новости:

Внутренний новостной фон оценивается нейтральным.

Внутренний новостной фон оценивается нейтральным.

Сильные и слабые бумаги:

Сильные:

Сильные:

Слабые:

Слабые:

Экономический календарь (время мск.):

• 10:00 Германия – Trade balance – Торговый баланс.

• 12:30 Великобритания – Trade in goods – Торговый баланс.

• 18:00 США – Выступление главы ФРС Б.Бернанке

• 18:30 США – Crude Oil Stocks – Запасы сырой нефти на конец предыдущей недели.

Настроения на рынке:

• Отсутствие полноценных коррекций на рынке заставляет инвесторов воздержаться от активных действий.

Технически (тренды):

• Краткосрочно: Консолидация на уровнях близких к посткризисным максимумам.

• Среднесрочно: Боковик. Рынок в зоне сопротивления.

• Долгосрочно: Консолидация.

Рекомендации:

• Дейтрейдерам: Вне рынка.

• Среднесрочно (горизонт 3 месяца): вне рынка.

• С инвестиционными целями: Аккумулировать наличные для покупок на уровнях порядка 1500 и ниже по индексу ММВБ.

Комментариев: 10

на “Финансовые рынки: утренний обзор.”

Подписка на комментарии к этому посту по Atom/RSS.

RSS статьи

RSS статьи

вероятность коррекции резко возросла….

разворачиваемся.

но это не всегда быстро происходит

Разворачиваемся неубедительно. После такого продолжительного роста просадка должна быть резкой и внушительной.

Миникорректоз будет выкуплен без остатка.

Онегин ! Как определил ?

Ded Pikhto, исключительно 5й точкой :)

недавно Матвеенко просила Медведева и Пу повлиять на росохранкультуру с целью исключить Санкт-Петербург из объектов исторического наследия….

так вот:Дмитрий Медведев упразднил Росохранкультуру

http://kp.ru/daily/25635/800279/

Да собсвенно речь наверное идет не о корректции в 2-3% а сползании вниз рынка на 15 – 25% от текущих уровней.

В том и дело, что пока только речь идет, а ее все нет и нет.

Интересно, кто теперь будет определять “объекты исторического наследия”? М.б. Брюссель? Было бы неплохо. На него и у Матвиенко, и даже у Медведева руки коротки.