Америка:

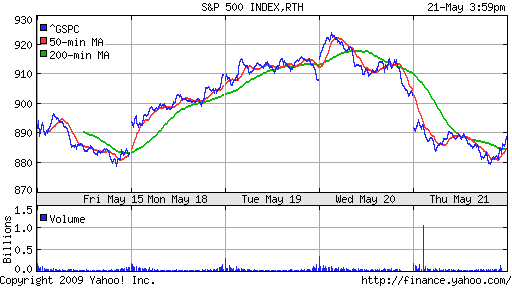

• Рейтинговое агентство Standard & Poor’s (S&P) понизило кредитный рейтинг правительства Великобритании. Эта новость негативно отразилась на котировках компаний финансового сектора.

• Кроме того, снижение биржевых цен на металлы и энергоносители привело к снижению капитализации компаний индустриального и добывающего секторов.

DJIA: -1,57%

DJIA: -1,57%

S&P500: -1,89%

S&P500: -1,89%

NASDAQ: -1,68%

NASDAQ: -1,68%

Pre-Market: нейтрально

Pre-Market: нейтрально

Европа:

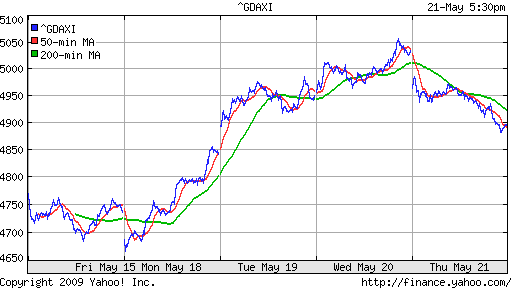

• (Euronews) После пяти сессий роста европейские фондовые биржи закончили торги снижением в диапазоне от 1,5% до 3%. Инвесторов смутили аналитики. Так бывший глава ФРС США Алан Гринспен заявил, что финансовый кризис еще не кончился, комментарии же нынешнего руководства ФРС о состоянии американской экономики также оказались не блестящими. К тому же агентство S&P опустило кредитный рейтинг Великобритании до “негативного”.

• Вместе с тем. В мае индикатор активности сферы услуг 16 стран еврозоны вырос почти на пункт – с 43,8 до 44,7. Аналогичный показатель, отражающий активность промышленности региона, сделал более заметный рывок – с 36,7 до 40,5. Но надо больше 50 пунктов.

DAX: -2,74%

DAX: -2,74%

FTSE: -2,75%

FTSE: -2,75%

Развивающиеся рынки:

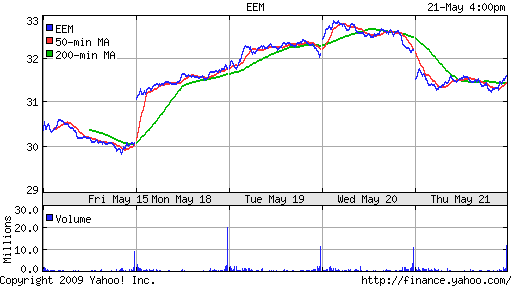

• Мексиканская экономика (ВВП) в первом квартале 2009 экономика сократилась на 8,2%. Это более серьезный спад, чем во время так называемого “текстильного кризиса” 1994-1995 годов. Тогда Мексика не смогла пролонгировать сроки выплат по своим краткосрочным долгам и пережила девальвацию песо. По прогнозам аналитиков, по итогам этого года сокращение ВВП Мексики может составить 5,5%.

• Российский рынок продолжает демонстрировать высокую волатильность, и риски вдвое большие, даже по сравнению с и так рискованными развивающимися рынками.

BRIC: -2,51%

BRIC: -2,51%

MSCI EM: -2,00%

MSCI EM: -2,00%

MSCI EM Eastern Europe: -5,30%

MSCI EM Eastern Europe: -5,30%

MSCI EM Latin America: -3,08%

MSCI EM Latin America: -3,08%

iShares MSCI Emerging Markets Index (EEM): -1,86%

iShares MSCI Emerging Markets Index (EEM): -1,86%

Templeton Russia and East European Fund Inc. (TRF): -6,10%

Templeton Russia and East European Fund Inc. (TRF): -6,10%

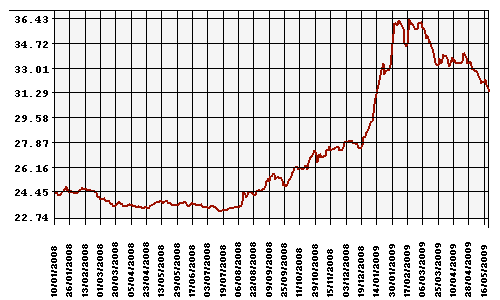

Market Vectors Russia SBI (RSX): -3,02%

Market Vectors Russia SBI (RSX): -3,02%

Азиатские рынки:

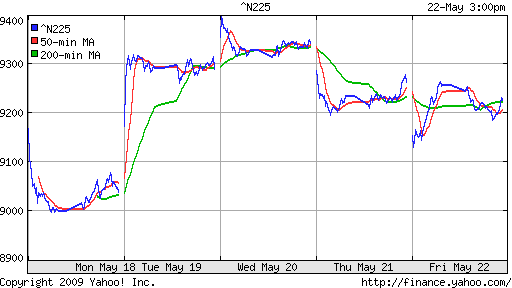

• Акции крупнейшего китайского производителя компьютеров Lenovo Group обвалились на 10% после того, как представители компании высказались негативно о перспективах спроса на свою продукцию. Это же событие потянуло вниз весь сектор производителей электроники.

• Кроме того, на котировки акций традиционно негативно действует укрепление йены, обновившей двухмесячный максимум.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): -0,76%

Nikkei-225 (Japan): -0,76%

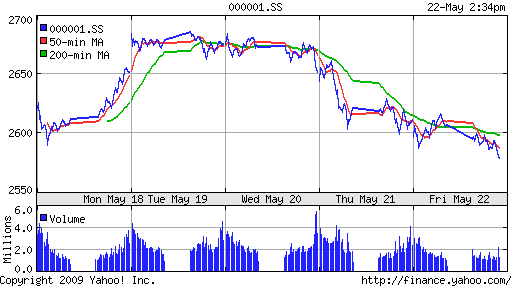

SSE Composite Index (China): -0,70% (

SSE Composite Index (China): -0,70% ( SSE100: -0,45%)

SSE100: -0,45%)

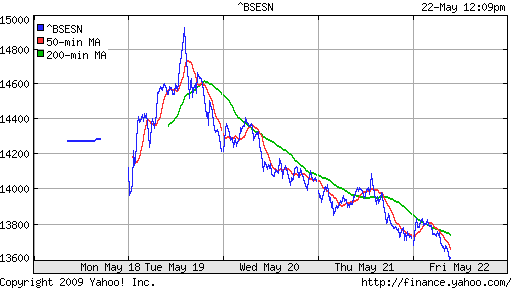

BSE SENSEX (India): -0,09%

BSE SENSEX (India): -0,09%

АДР:

Котировки Газпрома потерявшего 5% на американской сессии являются ориентиром для рынка. Эта величина снижения соответствует и результатам торгов на российском рынке. Таким образом, сигнал от АДР нейтральный.

Котировки Газпрома потерявшего 5% на американской сессии являются ориентиром для рынка. Эта величина снижения соответствует и результатам торгов на российском рынке. Таким образом, сигнал от АДР нейтральный.

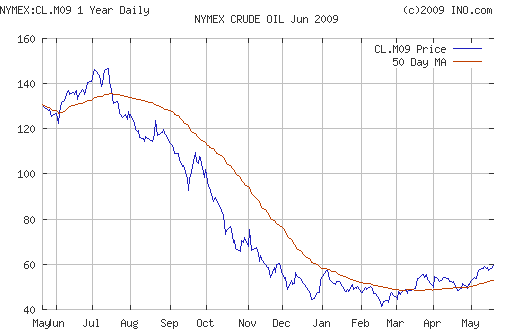

Нефть:

• Коррекция на фоне общей негативной конъюнктуры на финансовых рынках.

NYMEX Crude Oil: 61,05 $/BBL (-1,62%)

NYMEX Crude Oil: 61,05 $/BBL (-1,62%)

Сегодня утром фьючерсы на нефть: +0,7%

Сегодня утром фьючерсы на нефть: +0,7%

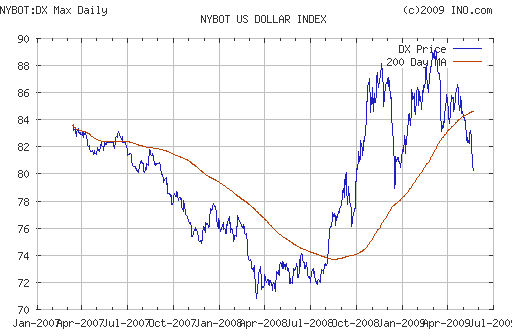

FOREX и валютный рынок:

• (Рейтер) – Золотовалютные резервы РФ выросли за неделю до самого высокого уровня с середины января 2009 года благодаря валютным интервенциям Центробанка РФ и положительной курсовой переоценке части резервных активов, которые компенсировали отток средств с валютных корсчетов банков в ЦБ.

• Доллар обновил годовой минимум к корзине мировых валют, инвесторы опасаются, что рейтинговое Агентство Standard & Poor’s после снижения кредитного рейтинга Вликобритании снизит рейтинг и США.

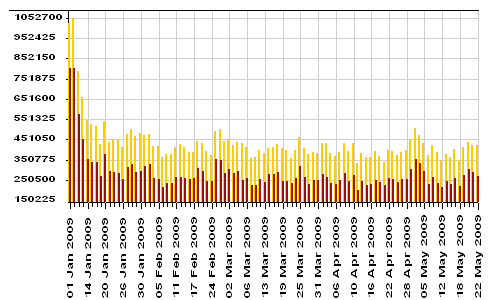

Ликвидность:

• Остатки на корсчетах коммерческих банков на уровне среднегодовых значений.

• Ставки МБК снизились за два дня на один процент.

MosPrime Rate: 7,60% (-0,48 пт. )

MosPrime Rate: 7,60% (-0,48 пт. )

Новости:

• Минфин задумался о продаже акций купленных во время кризиса. (см. Ведомости)

• Новостной фон cмешанный. В целом нейтральный.

Экономический календарь:

• 12:30 Великобритания Gross domestic product (GDP) – Валовый внутренний продукт (ВВП) за 1-й кв.

Рынок:

• На рынке не сложилось единое видение рынка участниками, что предопределяет высокую текущую волатильность.

Технически:

• В краткосрочном плане (горизонт 1 месяц) консолидация.

• В среднесрочном плане (горизонт 1 год) восстановление.

• В долгосрочном плане (горизонт 5 лет) отскок, на фоне масштабного падения.

Ожидание:

• Сигналы к открытию рынка нейтральные.

• Внутридневная динамика не очевидна.

Рекомендации:

• Дейтрейдерам: вне рынка.

• Среднесрочно: Удерживать позиции в бумагах первого эшелона, с целью 1200-1400 по индексу ММВБ.

• С инвестиционными целями: Удерживать ранее сформированные портфели.

Комментариев: 36

на “Утренний обзор финансовых рынков.”

Подписка на комментарии к этому посту по Atom/RSS.

RSS статьи

RSS статьи

может рискнем от покупок ?!!!!!!!

Ссылка на статью в Ведомостях очень в тему. Особенно понравилось в заключении «Просто неприятно получается: наше государство поступает не как стратегический инвестор, а как обычный спекулянт»

А что, кто то от него другого ожидал? ;)

Инвестиции на фондовом рынке в разгар кризиса уже оправдали себя — по словам замминистра финансов Дмитрия Панкина, они принесли ФНБ доход 42% годовых: «Очевидно, эта операция выполнила свою задачу: государство вошло на рынок в самый тяжелый момент и несколько его стабилизировало. Сейчас акции отросли — можно фиксировать доходность»

Вот ребята, учитесь. С такими объемами да за такой срок такую доходность срубить. Управляющие активами отдыхают!!! ;)

Не знаю как вам ребята, но лично мне это совершенно не добавляет уважения к нашему государству в лице его верхушки. Так поступают обычные хапуги, но никак не первые лица страны.

Так что onegin однажды утром проснется, а на рынке большая красная свечка рисуется, потянутся руки чтобы закрыть позиции, да так и не сможет, а за ней еще одна… и сбудется его страшный сон ;)

Lex, нашел кого свечками пугать….. после 2008 никто в рост верить не будет пока 1500 не будет…..

а то, что представляет из себя “наше” гос-во я и сам знаю …. и эта борьба народа с властью уже идет давно, но с течением времени принимает все более жесткие формы….. и ты сам это очень скоро ощутишь, когда тебе будут приходить новые платежи за квартиру, за машину и т.д.

1. Золотовалютные резервы РФ выросли за неделю до самого высокого уровня с середины января 2009 года благодаря валютным интервенциям Центробанка РФ и положительной курсовой переоценке части резервных активов, которые компенсировали отток средств с валютных корсчетов банков в ЦБ.

2. Вот ребята, учитесь. С такими объемами да за такой срок такую доходность срубить. Управляющие активами отдыхают!!!

Две медали верхушке нашего государства. Я горжусь Кудриным.

Ованес Оганисян – отдыхал на курорте и не верил в кризис, не был к нему готов и в интервью признался, что не продавал и дёшево купил бы но денег нет. Да он двух слов связать не может.

Поменять Кудрина и Оганисяна местами и страна в пропасти 1998 года.

А то аналитики все думают, кто же это всю коррекцию выкупает??? Появился какой то новозеландский инвестор в акциях Сбера и т.д. Ага, а еще инвесторы с Люксембурга, Андорры и Лихтенштейна :))) Короче, может я чего то в этой жизни не понимаю, но мне кажется что государство не должно заниматься спекуляциями не на внутреннем валютном, ни на фондовом рынках.

Блин, такие большие а все в сказки верят.

Государство не выкупало акции 2-го и 3-го эшелонов. А рост в них – посмотрите индексы.

Не должно или мы слышим, что не должно?

А ещё, если ты выиграл на ФР, то кто то потерял. Или это называется заработал? В поте лица произвёл продукт или услугу?

Группа РусГидро публикует консолидированную бухгалтерскую отчетность за 2008 год, закончившийся 31 декабря 2008 года, подготовленную в соответствии с Международными стандартами финансовой отчетности (МСФО)

http://www.rushydro.ru/press/news/6967.html

Andrei_J, истину глаголишь!!!

“Деньги не пахнут” (император Веспасиан?) –

гос-во тоже игрок на рынке, об этом говорят открыто с осени.

ну и – майская дурь…

Вот и применяют некий ВОЛНОЛОМ экономический – статейки в Ведомостях и пр. А как еще с эйфорией бороться Минфину? шорты боялись разрешать в начальный момент отскока, знали что это – хорошее ракетное топливо для рынка))

Технически – на ммвб вчерашняя свеча – медвежье поглащение, а также возможно дорисовка на часовом ммвб двойной вершины.

Вспоминается двойная вершина Ммвб ровно год назад, в мае, с которой все началось.

Мародёр:

Если кто-то выиграл, то кто-то потерял – некорректное высказывание с точки зрения инвестора. Инвестиционный подход – зарабатывать на росте активов предприятия и этот рост напрямую зависит от эффективности деятельности этого предприятия. И именно поэтому стоимость акции растет – потому, что растет ее наполнение реальными активами. Акции не были созданы для спекуляций – это право владения. Так же как и право владения недвижимостью не было создано для спекуляций. И валюты созданы не для этого.

А спекуляции это просто попутные эффекты. Спроси трейдеров – в среднем на протяжении 10-15 лет спекулянты зарабатывают не больше инвесторов если вообще выдерживают. А сиюминутный выигрыш это лишь иллюзия успеха.

Damian:

Слово “вершина” тебе ни о чем не говорит? Например о том, что она должна быть где-то наверху. А верх это в районе 2000 по ММВБ, но никак не 1000.

стоимость акции растет – потому, что растет ее наполнение реальными активами, этот рост напрямую зависит от эффективности деятельности этого предприятия?

где фуга, почему молчит ?

Мародёр:

Все верно – этим обусловлена _долгосрочная_ (фундаментальная)стоимость акции. Именно поэтому все рынки акций в долгосрочной перспективе растут. В отличие от рынков валют.

Рассчет прост – например, в 2000 году покупая акции Сургутнефтегаз привилегированные за 2 рубля в 2007 году я получил бы 0,88 руб. на акцию, что есть 44% годовых и 2008 году я получаю 1,32 руб дохода на акцию. Это 60% годовых пассивного дохода. Но так же я знаю, что в дивиденды не уходит вся прибыль предприятия и что-то вкладывается в само предприятие. В частности стоимость акции теперь составляет 7-9 рублей. То есть мало того, что я имею 60% годовых в виде дивидендов, так я еще и имею 400% за 8 лет в виде роста активов предприятия в самый разгар “кризиса”. Посчитай, что будет еще лет через 5. Поэтому воздержавшись, к примеру, от покупки автомобиля среднего класса ($25000) в 2000 году можно было бы теперь жить на доходы только от дивидендов. А кроме них ведь есть еще и просто деятельность в виде работы. Заметь – при этом ничего с акциями вообще не делая. Потому, что это не акция, а часть бизнеса и доходы от него будут только расти, если он эффективен. И размер его будет расти.

А то, что на нашем рынке толпа спекулянтов – ну, это ведь пока еще развивающийся рынок.

Andrei_J:

Сейчас локальные хаи, индекс ммвб вырос без коррекции в 2 раза от 550пп.

Также если смотреть на недельный гр-к ммвб, то сейчас происходит резкий отскок на падающем рынке, и после него вполне вероятна новая волна снижения с обновление минимумов. Поэтому и рассматриваются возможные разворотные свечные модели и фигуры на этом уровне.

Damian:

Почему-то при этом тебя вовсе не смущает, что падал он до этого без коррекции несколько месяцев. :)

Если ты рассматриваешь уровни, то заодно посмотри на пробой 200 дневной скользящей не просто индексом, а большинством акций.

Конечно, коррекция возможна. Но вопрос ведь не в ее наличии, а в величине коррекции. И вот здесь уже есть смысл предположить откуда вообще деньги пошли на покупки. Я предполагаю, что из роста нефти, падения доллара и закормов, в которых деньги без движения пролежали уже более 6 месяцев, что есть срок критичный.

Andrei_J сказал:

22.05.2009 в 11:53

“Блин, такие большие а все в сказки верят.

Государство не выкупало акции 2-го и 3-го эшелонов. А рост в них – посмотрите индексы.”

Ну да, совершенно верно. Государство не выкупало. Ну так сравните сколько нужно денег чтобы поднять с пола бумаги фишек и второй эшелон. Второй эшелон и с места не сразу тронулся а когда уже разглядели что голубцы то поперли и чтобы не пропустить рост, а в голубцах часть его уже упустили инвесторы ломанулись покупать второй эшелон в надежде что уж если дно кризиса пройдено тогда вырастет все, и первый, и второй и третий. Так что чтобы котировки этих бумаг двинулись с лоёв не такие уж и большие суммы нужны (это вам не Газпром и не Сбер раскачигаривать).

“Инвестиционный подход – зарабатывать на росте активов предприятия и этот рост напрямую зависит от эффективности деятельности этого предприятия. И именно поэтому стоимость акции растет – потому, что растет ее наполнение реальными активами.”

Вот молодец человек а ))) А что же мы тогда наблюдали все последние годы. И вы что же забыли про “надутые пузыри”??? Когда капитализация компаний в десятки раз больше стоимости её реальных активов. А все почему? Да потому что аналитики со своими моделями надисконтировали все увеличивающийся (даже не арифметически и геометрически, а как по экспоненте) рост экономики, рост прибылей, рост цен на сырье и т.д. Оттуда и индекс РТС 3000, оттуда и нефть 200$. Оттуда и серьезно завышенные капитализации в которые якобы запихивали (дисконтировали) ту прибыль, которой еще в помине нет. Да прибыль не просто, а растущую, от года к году все с большими темпами прироста.

Вы хотите снова жить в мире “мыльных пузырей”? Протрите глаза наконец.

я считаю 200 дневную среднюю слишком долгой в текущих условиях, за последние 200дней рынок был слишком волатилен и средние линии могут ввести в заблуждение. Стараюсь смотреть на более короткие техсигналы, свечные модели, фигуры. По поводу нефти – да, пока она растет нам не падать.

Если фундаментально, то на текущий момент – две сильные идеи на рынке.

1) Возможное понижение кредитного рынка США.

2) Возможная продажа Вэбом ранее купленных акций.

Тут еще звучало про технический анализ. Про среднюю, про двойную вершину, про свечные модели. Ну да, на нормальом организованном рынке эти вещи может и работают. А у нас ВЭБ сейчас вам сколько хотите вершин и свечек нарисует. Как на тех здесь вообще можно опираться??? Вы посмотрите на МАМБУ дневную в начале апреля. Там столько разворотных свечек нарисовали что хоть заразворачивайся. Какой теханализ когда “государство-спекулянт” ;)))

Lex, это казино ….. ведь его запретили – вот прямая альтернатива \ делай ставку …. в общем-то мало чем отличается(ну еще в тех. анализ поиграть можно, графики покрутить…..)

Простите, прорвало просто. Не могу спокойно на все “это” смотреть…

Спасибо onegin. Про казино все точно. Особенно когда free-float существенно уменьшается – вообще можно делать что захочешь.

Lex:

Наболело, говоришь? Считал, говоришь? Уверен?

Ну, давай посчитаем вместе.

Сургутнефтегаз.

Стоимость чистых активов на 1 квартал 2009 года:

1 183 611 337 000 рублей.

Количество обыкновенных голосующих акций (тех, по которым имею право на имущество компании):

35 725 994 705

делим и получаем – 33 рубля на акцию СЕЙЧАС!!!.

И это заниженная стоимость, потому, что еще требуется закладывать сюда будущую прогнозируемую прибыль хотя бы за ближайший год – 68 789 754 000 рублей за первый квартал 2009 * 4 ~ 272 миллиарда рублей – это еще 5-6 рублей сверху. И это еще очень упрощенная модель.

Ну, и чего такое ты считал, спрашивается?

Не наболело у тебя, а ты сам себя накрутил наслушавшись всякой фигни вокруг. А ругаться надо на свое нежелание разобираться в экономических процессах и хотя бы просто посмотреть аудированную отчетность эмитентов. Обрати внимание – я потратил на то, что бы получить эти цифры всего 5 минут просто скачав отчеты.

Тоже мне инвесторы, блин. Если уж спекулянты, то честно себе скажите, что СПЕКУЛЯНТЫ, примите на себя все риски спекулянтов и не пищите от волатильности. А если инвесторы, то разберитесь в процессах и посчитайте цифры сами и лично, умерьте жадность и наберитесь терпения.

На последок от Уоррена Баффета:

“Покупай только то, что ты будешь рад иметь, если рынок закроется на десять лет.”

“Нас не волнует рыночный спад. Для нас и наших инвесторов в долгосрочном периоде это возможность купить преуспевающие компании с отличным менеджментом по низким ценам.”

“Время – это друг успешного бизнеса и враг слаборазвитого.”

“Краткосрочные рыночные прогнозы – яд. Их нужно держать закрытыми в безопасном месте, подальше от детей, а также от взрослых, которые ведут себя на рынке, как дети.”

Я закончил. :)

Спасибо Andrei_J за расчеты. Но вот зря ты для примера взял Сургут. Я как раз еще раньше писал на форуме что Сургут является исключением из этой рулетки голубышек. К тому же деятельность компании считается достаточно закрытой. И мне представляется что вовсе не на деньги ВЭБа эти бумаги росли. А про его фундаментальную недооцененность я и сам знал, спасибо что еще раз напомнил. Честно говоря уж какие бумаги я держал – то Сургута в первую очередь ;) Да и я вообще то немного о другом писал. Говорил что капитализации были завышены. А ты мне про Сургут который снижался еще с середины 2006 года, когда большинство остальных обновляли новые максимумы.

Сбер, ждем откат на позиции 31.5?

Andrei_J :)

“РусГидро” планирует в конце июня – начале июля 2009 г осуществить листинг GDR компании на Лондонской бирже /LSE/

вставлю свои 5 копеек… в сурке есть интрига с казначейскими акциями… кроме того, цена акций определяется прибылью, т.е. инвестор покупающий акции хочет получить прибыль превышающий банковский процент, иначе нах ему энти бумажки сдались… терь прикинем в теориях и практиках: пусть прибыль на акцию 100руп при банковском проценте 15, тогда справедливая цена бумажки в районе 600руп (очень интригует ситуация в сша и европах, где банковский процент мал, поэтому мораль такая : низкий банковский процент поддерживает высокую стоимость акций)… кстати у ма200 на дневках есть физический смысл – это среднегодовая цена

сделаю и я ставку : думаю сур будет стоить 70 рублей, а сур-пр 50 и этот процесс может начаться в любую секунду!!!!…. “бойтесь не успеть”

ps: без шуток :)

можно привести такой же пример и с транснефтью! обе компании достаточно закрыты, обе недооценены, балансовая стоимость гораздо больше рыночной. но вот какой от этого прок? допустим, что прибыль компании за год вырастет в 10 раз, но при этом выплата дивидендов нисколько не увеличится, что тогда? а ведь такие закрытые компании не любят ничего платить.

по поводу префок транснефти… префки на то и префки, что дивы на них определяются % прибыли и прописаны в уставе компании… это на обычку можна не давать дивы, а на префки обязан…

Lex:

Нет, сургут я взял в рассчет далеко не зря – четыре месяца назад он стоил 4,5 рубля, но все вокруг орали, что это еще очень дорого, хотя достаточно было в балансы заглянуть.

И вот еще что – возьми другие и посчитай. Ведь даже не пытался в балансы заглянуть, а так же как и аналитики убеждаешь в чем-то окружающих. И все это я написал потому, что ни ты ни другие не считают. Считали бы, так не ушел бы сур-преф на 4,5 рубля. Так что поступаешь ты ничем не лучше тех аналитиков, на которых пеняешь.

влезу я на счет сурка…

надо понимать что отчеты и балансы показывают прошлые доходы, а анальи пытаются в будующее загянуть, т.к настоящее уже учтено в цене никому не интересно… аналитики ожидали нефть на 25баксах… в реальности было 40$… посчитаем цену префок на пальцах.. 150$макс цена нефти/40$=3.75 терь просто делим 15руп (максимальная стоимость префок при нефти в 150$)/3.75=4руп – справедливая цена префок на тот момент… если б нефть пошла ниже, то увидели бы и 3руп за префку… что вполне логично: цена нефти упала в 3.75 раз, соответственно упадет и прибыль в 3.75 раз, упадут дивы по префкам в 3.75раз, и падают сами префки 3.75… кстати еще раз уточню что справедливая стоимость префок очень легко считается по дивам