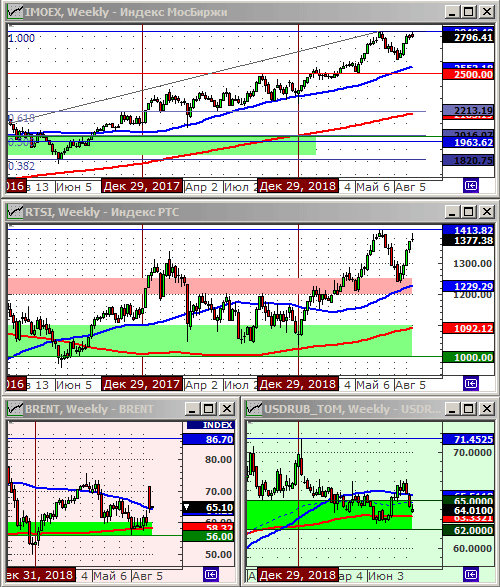

Изменение индексов за неделю:

Индекс РТС: 1377.38 (+0.6%)

Индекс РТС: 1377.38 (+0.6%)

Индекс MocБиржи: 2796.14 (+0.2%)

Индекс MocБиржи: 2796.14 (+0.2%)

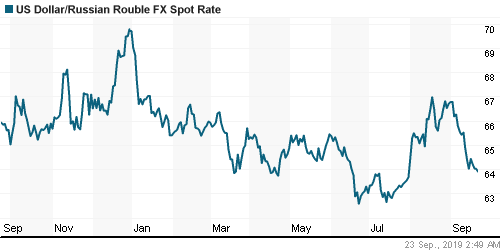

Курс доллара к рублю: 64.01 (-0.5%)

Курс доллара к рублю: 64.01 (-0.5%)

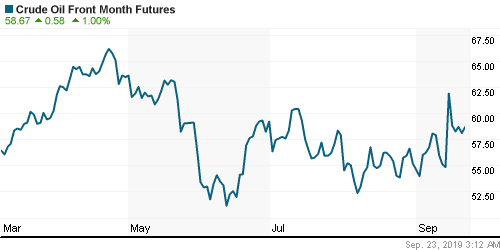

Нефть марки Brent: 64.66 (+7.1%)

Нефть марки Brent: 64.66 (+7.1%)

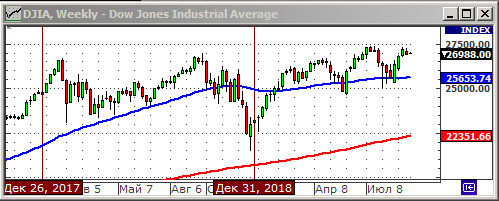

Индекс DOW JONES: 26914.50 (-1.2%)

Индекс DOW JONES: 26914.50 (-1.2%)

По ситуации

• Ключевым событием прошедшей недели стал взлет в понедельник нефтяных котировок под 20%, после атаки на НПЗ в Саудовской Аравии. Половина этого взлета была потеряна, но, семипроцентный прирост сохранился по итогам недели. Однако, этот рост цен на нефть, практически, не повлиял на котировки российских нефтяных компаний.

• Вторым значимым событием стало решение ФРС снизить ставку на четверть процента. Что, однако, было уже в цене и не повлияло на рынок акций.

• Вчера, в воскресенье, торги на главной бирже Египта были досрочно остановлены, после того, как индекс Каирской биржи рухнул на 5%. Акции египетских “голубых фишек” Orascom Construction и Palm Hills упали на 8.04% и 9.63%, соответственно. Обвал произошел на фоне народных протестов и манифестаций против коррупции в правительстве, начавшихся в пятницу.

• На мировом рынке акций в центре внимания: неопределенность относительно китайско-американских торговых переговоров; обострение на Ближнем Востоке; предстоящий BEXIT.

• Технически по индексам российского рынка акций мы видим консолидацию. Краткосрочный растущий тренд завершился на прошедшей неделе.

• Локальный новостной фон оценивается как нейтральный.

• Явных рыночный сигналов по российскому рынку акций на начало недели нет.

Рекомендации

• Дейтрейдерам / спекулянтам: Вне рынка.

• Позиционно: Без позиций.

• С долгосрочными инвестиционными целями:

Облигации: ОФЗ выпусков 46020, 46022, 26225, 26224, 26223, 26212.

Акции: Полиметалл, Северсталь, ММК, НЛМК, РусАл, ТМК, Акрон, ФосАгро, ОАК, ВСМПО Ависма, Протэк, Сбербанк преф, Московская биржа, Яндекс, Лензолото, АФК Система, ВТБ, Аэрофлот, Сургутнефтегаз преф.

Технический анализ подготовлен в системе XTick Professional.

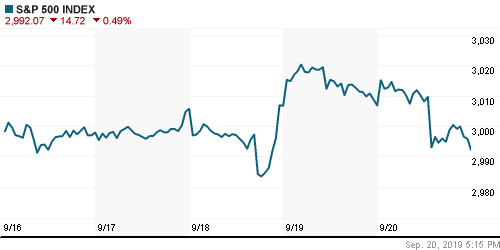

Америка:

• Биржевые индексы резко упали, после выхода новости о том, что делегация из Китая, отменила свой запланированный визит в США (в штат Монтана), для инспекции американских сельхоз предприятий, отгружающих продукцию в Китай. Ранее президент США заявил, что хочет получить полноценную сделку по торговле с Китаем, а не просто выборочный экспорт американской сельхозпродукции в Китай.

• Акции Netflix упали 5,5%, после того, как как генеральный директор компании Рид Хастингс сделал комментарии, указав на растущие расходы и растущую конкуренцию со стороны Walt Disney, Apple и других служб потокового видео.

• Акции Merck выросли на 1.4% после того, как два ее препарата против ВИЧ (Pifeltro и Delstrigo) получили одобрение регулятора – FDA.

• Акции сервиса потокового TV компании Roku рухнули на 19.2%, после того, как аналитики Pivotal Research начали ее аналитическое покрытие с рекомендации “sell”.

• Акции ЧИПмейкера Xilinx упали на 6.8% после того, как ее финансовый директор заявил об отставке, а Bank of America Merrill понизил на фоне этого рекомендацию по ней до “neutral.”

DOW: -0,59%

DOW: -0,59%

S&P500: -0,49%

S&P500: -0,49%

NASDAQ: -0,80%

NASDAQ: -0,80%

Pre-Market: +0,38%

Pre-Market: +0,38%

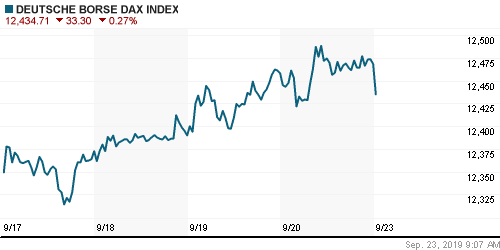

Европа:

• Акции Novo Nordisk (+2.6%) выросли после того, как американский регулятор одобрил ее препарат против диабета.

• Другим центром роста стали акции оператора супермаркетов Casino (+3.8%), после того, как компания сообщила о начале переговоров о реструктуризации ее долга.

• Акции датского банка Jyske Bank взлетели на 5.3%, после того, как тот сообщил о введении комиссии за ведение счетов с активами свыше $111,100.

• Хуже рынка были акции Airbus (-3.2%), Unilever (-1,5%) и British American Tobacco (-1.5%).

DAX: +0,08%

DAX: +0,08%

FTSE 100: -0,16%

FTSE 100: -0,16%

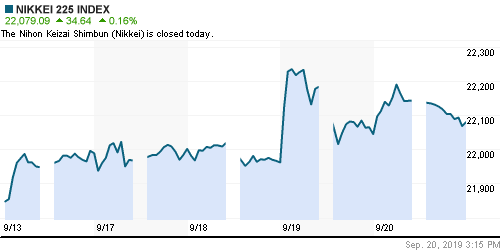

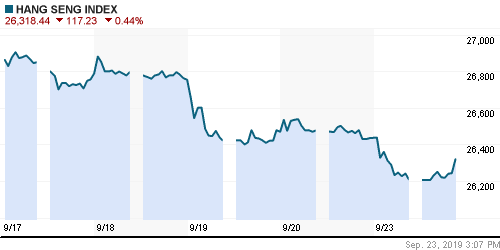

Азия:

• Направление трендов на азиатских биржах сегодня диаметрально противоположенное.

• Гражданские волнения в Гонконге, напряженность на Ближнем Востоке и беспокойства по поводу того, как скоро Соединенные Штаты и Китай подпишут торговую сделку, толкнули вниз индексы материкового и островного Китая.

• Объемы торгов в понедельник низкие, так как торги в Японии не проводятся из за государственного праздника.

• Торги на бирже в Индии идут с оптимизмом, переходящим в эйфорию, на фоне визита премьер-министра страны Нарендра Моди в США.

Nikkei-225 (Japan): +0,16%

Nikkei-225 (Japan): +0,16%

Hang Seng Index (Hong Kong): -0,70%

Hang Seng Index (Hong Kong): -0,70%

SSE Composite Index (China): -1,37%

SSE Composite Index (China): -1,37%

BSE SENSEX (India): +3,40%

BSE SENSEX (India): +3,40%

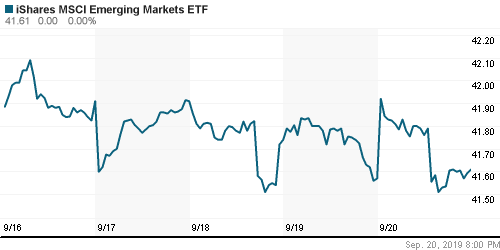

Развивающиеся рынки:

• На развивающихся рынках в пятницу были разнонаправленные тенденции: в Азии лучше, чем в России и Латинской Америке.

BRIC: +0,71%

BRIC: +0,71%

MSCI EM: +0,46%

MSCI EM: +0,46%

MSCI EM Eastern Europe: -0,42%

MSCI EM Eastern Europe: -0,42%

MSCI EM Latin America: -0,18%

MSCI EM Latin America: -0,18%

iShares MSCI Emerging Markets (EEM): +0,10%

iShares MSCI Emerging Markets (EEM): +0,10%

Market Vectors Russia SBI (RSX): -0,51%

Market Vectors Russia SBI (RSX): -0,51%

АДР (на торгах в США):

• По российским АДР умеренно-смешанная динамика.

MBT – Mobile TeleSystems ADR: +0,24%

MBT – Mobile TeleSystems ADR: +0,24%

LUKOY – LUKOIL ADR: +0,70%

LUKOY – LUKOIL ADR: +0,70%

OGZPY – GAZPROM ADR: -0,56%

OGZPY – GAZPROM ADR: -0,56%

NILSY – NORILSK ADR: +0,56%

NILSY – NORILSK ADR: +0,56%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Напряженность на Ближнем Востоке остается высокой, что ограничивает потенциал снижения нефтяных котировок, после их взлета в понедельник 16 сентября. Президент Трамп в пятницу отказался сообщить, планирует ли он военные действия против Ирана в ответ на нападения в прошлую субботу на нефтяные объекты Саудовской Аравии. Министр иностранных дел Ирана в четверг предупредил, что любой удар США или Саудовской Аравии по его стране в ответ на субботнюю атаку на саудовские нефтяные установки может привести к “тотальной войне”.

• Остаются опасения относительно того, как скоро Саудовская Аравия сможет возобновить производство на своих поврежденных нефтяных объектах.

• Поддержку ценам на нефть обеспечили еженедельные данные от Baker Hughes в пятницу днем, которые показали, что активные американские нефтяные вышки упали на 14 за неделю, до 719 шт, что является минимумом за более чем 2 года. Добыча нефти в США за неделю, закончившуюся 13 сентября, не изменилась и составила 12,4 млн. баррелей в сутки, что чуть ниже рекордного максимума в 12,5 млн.

ICE Brent Crude: 64,36 $/bbl (+0,02%)

ICE Brent Crude: 64,36 $/bbl (+0,02%)

Pre-Market: +1,11%

Pre-Market: +1,11%

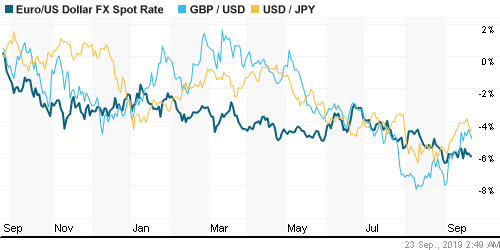

FOREX и валютный рынок:

• Курс рубля остается стабильным. На мировом рынке FOREX, так же, нет существенных подвижек.

Ликвидность:

• Ситуация на денежном рынке стабильная.

MosPrime Rate (over night): 7,03% (0,0 пп)

MosPrime Rate (over night): 7,03% (0,0 пп)

Экономический календарь (время мск.):

Выходной день в Японии

02:00 Индекс деловой активности в Австралии

10:15 Индекс деловой активности во Франции

10:30 Индекс деловой активности в Германии

11:00 Индекс деловой активности в еврозоне

13:00 Баланс производственных заказов в Великобритании от CBI

13:00 Ежемесячный экономический отчет ЦБ Германии

16:00 Индекс опережающих экономических индикаторов Китая

16:00 Выступление президента ЕЦБ Марио Драги

16:45 Индексы деловой активности в США от Markit

16:50 Выступление президента ФРБ Сан-Франциско Джона Уильямса

20:00 Выступление президента ФРБ Сент-Луиса Джеймса Булларда

Рыночные настроения:

Новостной фон по России нейтральный.

Новостной фон по России нейтральный.

Настроения на глобальных рынках нейтральные.

Настроения на глобальных рынках нейтральные.

Технический анализ (тренды):

По индексам Московской биржи:

• Краткосрочно: Консолидация. Сигналы к коррекции.

• Среднесрочно: Растущий тренд.

• Долгосрочно: Растущий тренд.

RSS статьи

RSS статьи

Нет комментариев

на “На начало недели рыночные сигналы нейтральные.”

Подписка на комментарии к этому посту по Atom/RSS.