По ситуации

• На мировых финансовых рынках затишье. Инвесторы ожидают, что сегодня ФРС, по итогам своего двухдневного заседания, снизит процентную ставку во второй раз в этом году. См. Reuters … Большое исследование о том, как реагирует рынок на снижение ставки, смотри в материале Reuters …

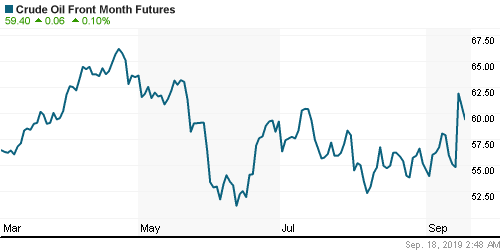

• Разрядка в панических настроениях участников финансовых рынков произошла после того, как Дональд Трамп заявил, что не хочет войны с Ираном, несмотря на то, что ранее Иран был обвинен США в организации атак на нефтяную инфраструктуру Саудовской Аравии. Цены отыграли вниз половину своего рекордного дневного роста (до +20%) накануне.

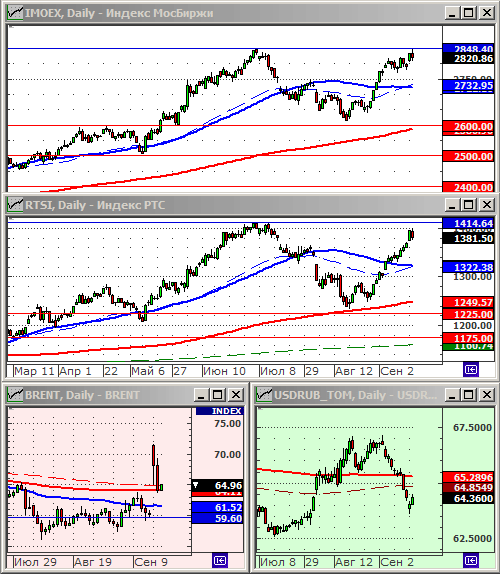

• Индексы РТС и ММВБ на локальных максимумах. Технически перекуплены. Вероятна техническая коррекция, на фоне снижения цен на нефть.

Рекомендации

• Дейтрейдерам / спекулянтам: От продаж по фьючерсу на индекс РТС.

• Позиционно: Без позиций.

• С долгосрочными инвестиционными целями:

Облигации: ОФЗ выпусков 46020, 46022, 26225, 26224, 26223, 26212.

Акции: Полиметалл, Северсталь, ММК, НЛМК, РусАл, ТМК, Акрон, ФосАгро, ОАК, ВСМПО Ависма, Протэк, Сбербанк преф, Московская биржа, Яндекс, Лензолото, АФК Система, ВТБ, Аэрофлот, Сургутнефтегаз преф.

Технический анализ подготовлен в системе XTick Professional.

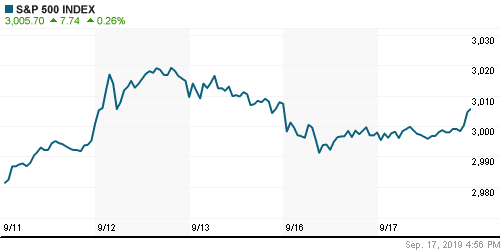

Америка:

• Американские трейдеры успокоились после того, как президент США Дональд Трамп заявил, что не хочет войны, и Саудовская Аравия заявила, что к концу сентября восстановит объемы добычи нефти.

• На рынке корректировались вниз только акции энергетических компаний. S&P energy index: -1,5%.

• Защитные акции из сектора потребительских товаров и коммунальные компании были лучше рынка.

• Выросли на 3.2% акции фаст-фуд сети Chipotle Mexican Grill после того, как она в первый раз за последние три года добавила в свое меню новое блюдо (стейк).

• По универмагам товаров для дома Home Depot (-0.3%) аналитиками Guggenheim были понижены по ней рекомендации до “neutral” с “buy.”

• Акции производителя стекла и керамики Corning упали на 6.1% после того, как аналитики понизили прогноз спроса на его ударопрочные стекла для смартфонов (Gorilla glass).

• Акции Kraft Heinz упали на 4.3% после того, как стало известно что второй крупнейший его инвестор выходит из капитала компании, продав акции с дисконтом к рынку.

DOW: +0,13%

DOW: +0,13%

S&P500: +0,26%

S&P500: +0,26%

NASDAQ: +0,40%

NASDAQ: +0,40%

Pre-Market: -0,17%

Pre-Market: -0,17%

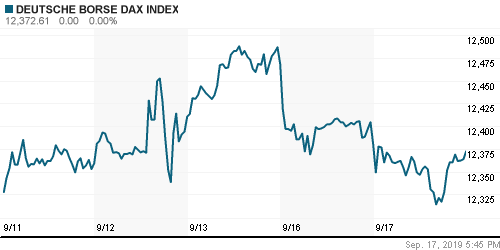

Европа:

• Индексы европейских бирж практически не изменились за день.

• Отдельными событиями стали: Падение акций интернет-ретейлера Zalando (-10%) после того, как на рынок венчурным инвестором был выведен крупный пакет его акций; Акции шведской Husqvarna (-4.3%), после публикации отчета со снижением маржинальности; Британского ретейлера одежды French Connection (-13%), после того, как компания понизила прогноз своих продаж до конца года.

DAX: -0,06%

DAX: -0,06%

FTSE 100: -0,01%

FTSE 100: -0,01%

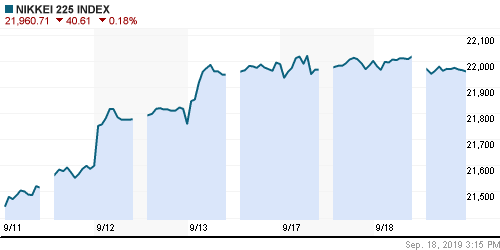

Азия:

• По Азии сегодня смешанная динамика.

• В Японии опубликован отчет по экспорту за август, который оказался наихудшим за последние 17 месяцев.

Nikkei-225 (Japan): -0,18%

Nikkei-225 (Japan): -0,18%

Hang Seng Index (Hong Kong): -0,14%

Hang Seng Index (Hong Kong): -0,14%

SSE Composite Index (China): +0,45%

SSE Composite Index (China): +0,45%

BSE SENSEX (India): +0,09%

BSE SENSEX (India): +0,09%

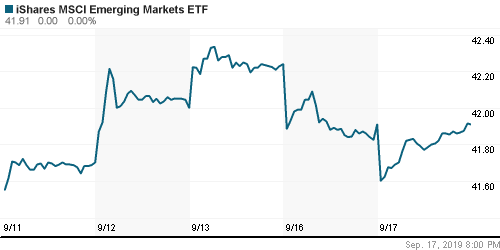

Развивающиеся рынки:

• Россия откатила вниз половину своего роста накануне.

• Лучше рынка латиноамериканские площадки, прибывающие очень далеко от геополитического конфликта в персидском заливе.

BRIC: -0,86%

BRIC: -0,86%

MSCI EM: -0,79%

MSCI EM: -0,79%

MSCI EM Eastern Europe: -1,04%

MSCI EM Eastern Europe: -1,04%

MSCI EM Latin America: +0,43%

MSCI EM Latin America: +0,43%

iShares MSCI Emerging Markets (EEM): 0,00%

iShares MSCI Emerging Markets (EEM): 0,00%

Market Vectors Russia SBI (RSX): -1,41%

Market Vectors Russia SBI (RSX): -1,41%

АДР (на торгах в США):

• По российским АДР коррекция, после роста накануне.

MBT – Mobile TeleSystems ADR: -0,72%

MBT – Mobile TeleSystems ADR: -0,72%

LUKOY – LUKOIL ADR: -2,65%

LUKOY – LUKOIL ADR: -2,65%

OGZPY – GAZPROM ADR: -1,59%

OGZPY – GAZPROM ADR: -1,59%

NILSY – NORILSK ADR: -0,12%

NILSY – NORILSK ADR: -0,12%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Саудовская Аравия заявила, что полностью восстановила свои экспортные поставка, а добычу восстановит уже к концу сентября, что стало основанием для падения цен на нефть, относительно экстремального их роста накануне в понедельник.

• США заявили, что беспилотники нанесшие удар по нефтеперерабатывающему заводу в Саудовской Аравии были запущены с территории на юге Ирана, и обвинила власти Ирана в организации атаки.

ICE Brent Crude: 61,89 $/bbl (-6,65%)

ICE Brent Crude: 61,89 $/bbl (-6,65%)

Pre-Market: +0,44%

Pre-Market: +0,44%

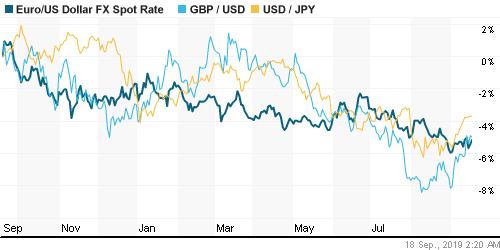

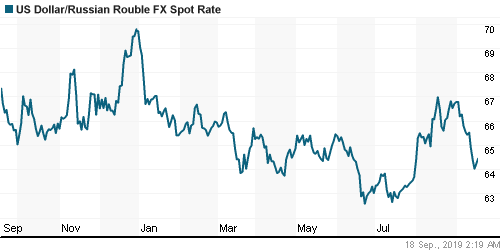

FOREX и валютный рынок:

• Колебания на мировом валютном рынке в понедельник-вторник были очень небольшими, относительно нефтяного рынка.

Ликвидность:

• Ситуация на денежном рынке стабильная.

MosPrime Rate (over night): 7,02% (0,0 пп)

MosPrime Rate (over night): 7,02% (0,0 пп)

Экономический календарь (время мск.):

11:30 Индекс потребительских цен в Великобритании

11:30 Индекс цен на жилую недвижимость в Великобритании

12:00 Торговый баланс Италии

12:00 Индекс потребительских цен в еврозоне

15:30 Число закладок новых домов в США

15:30 Индекс потребительских цен в Канаде

17:30 Еженедельный отчет EIA об изменении запасов нефти в США

21:00 Решение ФРС США по процентной ставке

21:30 Пресс-конференция председателя ФРС США

Рыночные настроения:

Новостной фон по России нейтральный.

Новостной фон по России нейтральный.

Настроения на глобальных рынках нейтральные.

Настроения на глобальных рынках нейтральные.

Технический анализ (тренды):

По индексам Московской биржи:

• Краткосрочно: Затухающий растущий тренд.

• Среднесрочно: Растущий тренд.

• Долгосрочно: Растущий тренд.

RSS статьи

RSS статьи

Нет комментариев

на “Затишье перед решением ФРС по ставке”

Подписка на комментарии к этому посту по Atom/RSS.