Ожидания

• Американский рынок акций во вторник был вынужден учесть ту неопределенность, которая сложилась в Италии после провала попыток сформировать правительство после прошедших парламентских выборов

• США намерены ввести ограничения на определенные инвестиции Китая, а также 25%-ые таможенные пошлины на ряд категорий его товаров, поставляемых на американский рынок. Об этом объявила во вторник пресс-служба Белого дома. Эти меры будут приняты во исполнение решений, принятых президентом США Дональдом Трампом 22 марта текущего год

• Европейские рынки акций во вторник продолжили дисконтировать в ценах опасения развала еврозоны на фоне неопределенности в Италии и Испании

• Согласно спекуляциям в СМИ, президент Италии Серджо Матарелла может распустить парламент в ближайшие дни и назначить новые парламентские выборы, которые могут пройти не раньше 29 июля. Высокий рейтинг популистских партий Лиги Севера и Партии пяти звезд делает более вероятным сценарий инициации процессов референдума о выходе из ЕС и отказа от евро в последующем. Как отражение этого доходность двухлетних гособлигаций страны подскочила с 0,84% сразу до 2,71%!

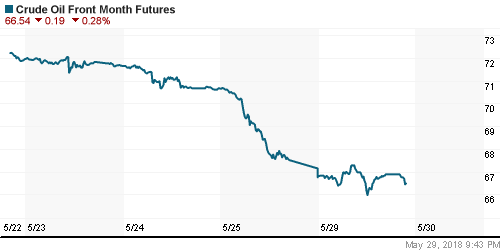

• Цены на нефть во вторник стабилизировались после резкого пике в предыдущие три дня на беспокойствах, что страны ОПЕК+ в июне будут готовы отказаться от прежних намерений сохранить ограничения на нефтедобычу до конца года

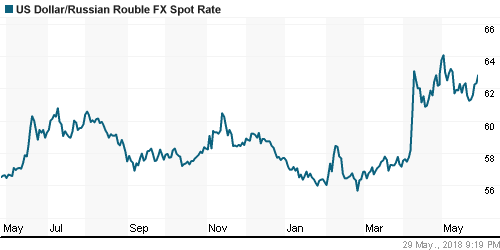

• Ухудшение ситуации на рынке энергоносителей повлияло на обстановку на внутреннем валютном рынке с временным лагом: курс доллар/рубль вырос до 62,85 руб., курс евро/рубль, невзирая на снижение EUR/USD также подрос до 72,55 руб.

• Аэрофлот выплатит дивиденды за 2017 г. в размере 12,8 руб. на акцию, или 14,2 млрд руб.

• Фосагро может направить 3,11 млрд руб. на дивиденды из нераспределенной прибыли из расчета 24 руб. на обыкновенную акцию, или 8 рублей на глобальную депозитарную расписку

Америка:

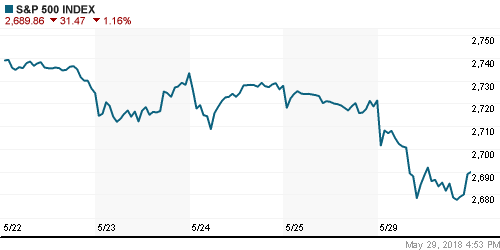

• Американский рынок акций во вторник был вынужден учесть ту неопределенность, которая сложилась в Италии после провала попыток сформировать правительство после прошедших парламентских выборов

• Растущие беспокойства способствовали перетоку средств из акций на рынок госдолга США. В частности, доходность десятилетних гособлигаций США рухнула сразу на 16 б. п. до 2,77%

• Не пощадили инвесторы акции финансового сектора, который не досчитался сразу 3,4% от прежнего значения. В то же время наилучший результат показали чувствительные к понижению процентных ставок акции коммунальных компаний (0%) и сектора недвижимости (+0,3%)

• Индекс потребительского доверия от Conference Board в мае повысился со 125,6 п. до 128,0 п.

• Индекс цен на жилье в 20-ти крупнейших городах S&P Case-Shiller в марте увеличился на 6,8%, как и в феврале

DOW: -1,58%

DOW: -1,58%

S&P500: -1,16%

S&P500: -1,16%

NASDAQ: -0,50%

NASDAQ: -0,50%

Pre-Market: 0,00%

Pre-Market: 0,00%

Европа:

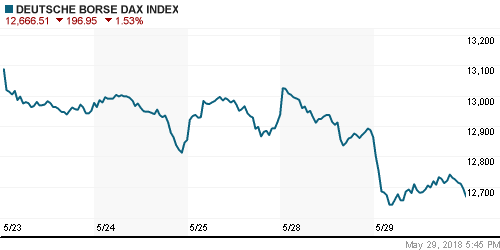

• Европейские рынки акций во вторник продолжили дисконтировать в ценах опасения развала еврозоны на фоне неопределенности в Италии и Испании

• Согласно спекуляциям в СМИ, президент Италии Серджо Матарелла может распустить парламент в ближайшие дни и назначить новые парламентские выборы, которые могут пройти не раньше 29 июля. Высокий рейтинг популистских партий Лиги Севера и Партии пяти звезд делает более вероятным сценарий инициации процессов референдума о выходе из ЕС и отказа от евро в последующем. Как отражение этого доходность двухлетних гособлигаций страны подскочила с 0,84% сразу до 2,71%!

• Сводный индекс крупнейших компаний региона Stoxx 600 просел на 1,37%. Итальянский индекс • FTSE MIB понизился на 2,65%, испанский IBEX 35 – на 2,5%

• Аутсайдером дня стал банковский сектор, показавший наихудшую динамику с августа 2016 года в -3,2%.

• Акции британского ритейлера Dixons Carphone обвалились в цене на 20,7% после предупреждения о возможном снижении чистой прибыли на 21%, что повлечет за собой необходимость закрытия 92 торговых точек

DAX: -1,53%

DAX: -1,53%

FTSE 100: -1,26%

FTSE 100: -1,26%

Азия:

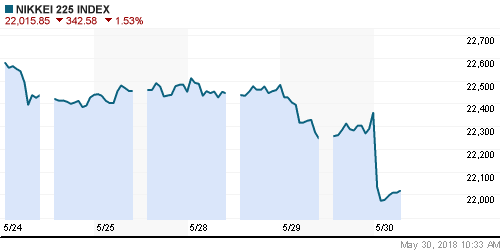

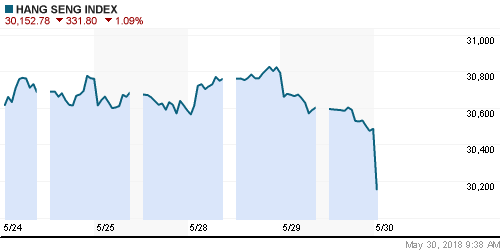

• Азиатские фондовые индексы в среду присоединяются к глобальной волне отторжения к риску на фоне событий в Италии и Испании, к которым добавилось еще и усугубление ситуации в торговых разногласиях между США и Китаем

• США намерены ввести ограничения на определенные инвестиции Китая, а также 25%-ые таможенные пошлины на ряд категорий его товаров, поставляемых на американский рынок. Об этом объявила во вторник пресс-служба Белого дома. Эти меры будут приняты во исполнение решений, принятых президентом США Дональдом Трампом 22 марта текущего год

• Слабее рынка выглядят акции банков и металлургических компаний

Nikkei-225 (Japan): -1,61%

Nikkei-225 (Japan): -1,61%

Hang Seng Index (Hong Kong): -1,28%

Hang Seng Index (Hong Kong): -1,28%

SSE Composite Index (China): -1,65%

SSE Composite Index (China): -1,65%

Развивающиеся рынки:

BRIC: -0,74%

BRIC: -0,74%

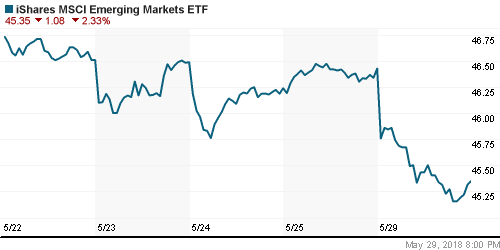

MSCI EM: -0,95%

MSCI EM: -0,95%

MSCI Eastern Europe: -0,97%

MSCI Eastern Europe: -0,97%

MSCI EM Latin America: -0,21%

MSCI EM Latin America: -0,21%

iShares MSCI Emerging Markets (EEM): -2,33%

iShares MSCI Emerging Markets (EEM): -2,33%

Market Vectors Russia ETF (RSX): -1,93%

Market Vectors Russia ETF (RSX): -1,93%

АДР (на торгах в США):

MBT – Mobile TeleSystems ADR: -1,20%

MBT – Mobile TeleSystems ADR: -1,20%

LUKOY – LUKOIL ADR: -1,68%

LUKOY – LUKOIL ADR: -1,68%

OGZPY – GAZPROM ADR: -1,94%

OGZPY – GAZPROM ADR: -1,94%

NILSY – NORILSK ADR: -0,31%

NILSY – NORILSK ADR: -0,31%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Цены на нефть во вторник стабилизировались после резкого пике в предыдущие три дня на беспокойствах, что страны ОПЕК+ в июне будут готовы отказаться от прежних намерений сохранить ограничения на нефтедобычу до конца года

• Баррель нефти марки Brent повысился на 0,1% до $75,4 после падения на 5,6% в предыдущие три торговые сессии

• На рынке промышленных металлов во вторник котировки провели день в «боковике» и завершили торги вблизи цены закрытия предыдущей торговой сессии

• Политическая неопределенность в Европе поддерживала позиции золота: в течение дня котировки драгоценного металла поднимались до $1306/унцию после чего вновь откатили к $1300/унцию

NYMEX Crude Oil (Brent) сегодня: $74,97/барр (-0,60%)

NYMEX Crude Oil (Brent) сегодня: $74,97/барр (-0,60%)

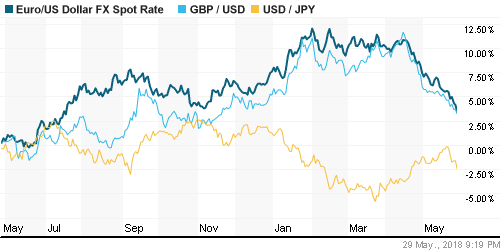

FOREX и валютный рынок:

• Политическая неопределенность в Европе продолжила стимулировать рост американского доллара на международном валютном рынке и на торгах во вторник

• Единая европейская валюта рухнула до минимума с июля предыдущего года в $1,151, прежде чем отскочить к $1,154 на фоне сохраняющейся неопределенности в отношении «верхушки» итальянской власти

• Согласно спекуляциям в СМИ, президент Италии Серджо Матарелла может распустить парламент в ближайшие дни и назначить новые парламентские выборы, которые могут пройти не раньше 29 июля. Высокий рейтинг популистских партий Лиги Севера и Партии пяти звезд делает более вероятным сценарий инициации процессов референдума о выходе из ЕС и отказа от евро в последующем. Как отражение этого доходность двухлетних гособлигаций страны подскочила с 0,84% сразу до 2,71%!

• Снижение аппетитов к риску способствовало дальнейшему укреплению японской йены против американского доллара на 0,3% до ¥108,38

• Политическая нестабильность в Испании и Италии оказало давление и на британский фунт, который против доллара протестировал минимум за полгода на уровне в $1,3205, прежде чем вернуться к $1,3259

• Индекс доллара по итогам дня вырос на 0,4%

• Ухудшение ситуации на рынке энергоносителей повлияло на обстановку на внутреннем валютном рынке с временным лагом: курс доллар/рубль вырос до 62,85 руб., курс евро/рубль, невзирая на снижение EUR/USD также подрос до 72,55 руб.

Ликвидность:

• Накануне нового отчетного периода краткосрочные ставки на рынке МБК во вторник немного повысились

MosPrime Rate (overnight): 7,31%

MosPrime Rate (overnight): 7,31%

Экономический календарь (время мск.):

15-15 Изменение количества рабочих мест в частном секторе США от ADP

15-30 ВВП США, предварит.

15-30 Товарный торговый баланс США

15-30 Оптовые запасы в США

17-00 Решение Банка Канады по процентной ставке

17-00 Заявление Банка Канады

17-45 Выступление главы Швейцарского Национального Банка Томаса Джордана

21-00 Бежевая книга ФРС США

Новости:

Внешний фон оценивается как негативный

Внешний фон оценивается как негативный

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• Рынки акций сохраняют предпосылки для продолжения роста на фоне снижения давления от роста доходностей на рынке госдолга США, в то же время устойчивость могут поколебать очередные неожиданные повороты в торговых спорах США и Китая и политическая неопределенность в Европе

• Ценам на нефть ждут подробностей того, каким образом соглашение ОПЕК+ может быть пересмотрено после оценки текущего состояния сбалансированности и санкций США против Ирана и Венесуэлы. В СМИ фигурируют цифры увеличения от 300 тыс. барр/сутки до 1 млн барр/сутки. До появления конкретики коррекция может получить развитие

• В начале недели фокус инвесторов останется на событиях политического толка в Италии (возможный вотум недоверия президенту и проведение новых выборов) и Испании (вотум недоверия премьеру), после чего все будут ожидать отчет по рынку труда, где особое внимание будет уделено уровню безработице и динамике зарплат. До пятницы рынок отыграет вторую оценку ВВП США, а также данные по числу рабочих мест от ADP и индекс производственной активности ISM. После отчета по рынку труда новостные заголовки вновь будут посвящены торговым разногласиям США и Китая в свете визита министра торговли США Уилбура Росса в Пекин на выходных

• Уход цен на нефть в резкую коррекцию, завершение налогового периода и активные покупки валюты Минфином могут вытолкнуть рубль из трехнедельного коридора и отправить его к новым минимумам в этом году

Технически (тренды):

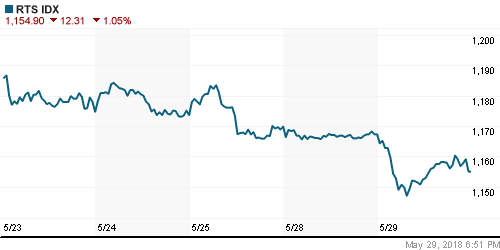

• Краткосрочно: Неблагоприятная конъюнктура на внешних рынках во вторник отбросила отечественный рынок акций к минимумам прошлой недели. Индекс Мосбиржи протестировал поддержку на 2290 пунктах, следующая располагается на 2274 пунктах. Ближайшие сопротивления расположены на 2313 пунктах и 2319-2325 (незакрытый 23 мая гэп).

• Среднесрочно: Вырисовываются весьма радужные перспективы: в случае преодоления исторического максимума в 2376 пунктов, рекордная планка может быть передвинута на отметки вблизи 2400 и в последующем 2450 пунктов. Поддержка располагается в зоне 2280-2300 пунктов.

• Долгосрочно: Индекс Мосбиржи способен продолжить взрывной рост в случае позитивного начала месяца, в противном случае можно ожидать продолжения боковика в диапазоне 2200-2300 пунктов, где предпочтительные шансы будут у оптимистов. Первая половина месяца указала на развитие позитивного сценария, отмена может произойти в случае возврата ниже 2300 пунктов.

Один комментарий

на “Перспектива проведения внеочередных выборов в Италии и возможный Italexit пугают инвесторов, заставляя переориентироваться на “безопасные” гособлигации США”

Подписка на комментарии к этому посту по Atom/RSS.

RSS статьи

RSS статьи

Пропало 3 млн $ изьятых у Захарченко при обыске! Вот блин страна, воруют ворованное и хоть бы хны!