Ожидания

• Американский фондовый рынок в понедельник сбросил тяжесть опасений за судьбу мировой экономики после смягчения риторики президента США Трампа и его окружения в отношении Китая, но не смог удержаться на достигнутых уровнях и растратил большую часть роста в ожидании выступления лидера КНР Си Цзиньпиня.

• Ухудшению настроений способствовала неопределенность вокруг реакции США на химическую атаку в Сирии и обыски в офисе личного адвоката Трампа Майкла Коэна

• Министр финансов США Стивен Мнучин допустил, что США могут начать торговую войну с Китаем, но не ожидает реализации такого сценария

• Выступая на Boao Forum, глава Китая Си Цзиньпиня озвучил меры, которые среди прочего подразумевают снижение импортных тарифов на автомобили и улучшение защиты прав по защите интеллектуальной собственности иностранных организаций – то, что от Пекина требовал Вашингтон. Цзиньпинь подчеркнул, что открытость и реформы Китая будут успешнее, чем ментальность холодной войны, попытка использовать изоциолянизм и мышление игры с нулевой суммой

• Европейский рынок акций довольствовался минимальным приростом в понедельник из-за остающихся переживаний, что ситуация в отношении торговых разногласий между США и Китаем будет развиваться в негативном ключе

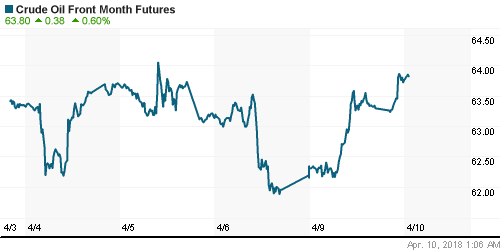

• Цены на нефть во вторник продолжают подъем после «ралли» в начале неделе на фоне разрядки в отношениях США и Китая, что снижает опасения в снижении глобального спроса на энергоносители

• Трамп намерен в течение 48 часов принять решение в отношении Сирии

• Мэй потребовала привлечь Россию к ответственности за химическую атаку в Сирии

• Глава МИД РФ Сергей Лавров: военные специалисты из России посетили место предполагаемой химической атаки в Сирии, не обнаружив там следов применения хлора.

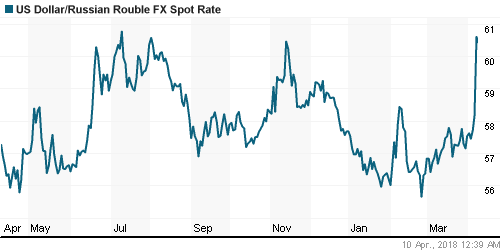

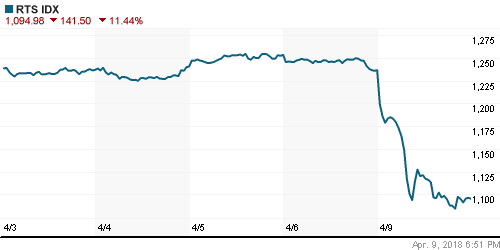

• Россия ответит жестко на новые санкции, которые были введены США – российский МИД

• Торговые дома приостановили закупки алюминия у «Русала» на фоне санкций – Bloomberg

• Правительство России начнет подготовку мер государственной поддержки компаний, попавших под новые санкции США

• Широкомасштабным разгромом завершились торги в понедельник на внутреннем валютном рынке: на фоне угрозы прямого вооруженного столкновения США и России в Сирии и фактического разрушения акционерной стоимости одной из крупнейших публичных компаний, принадлежащей попавшему под санкции Олега Дерипаски, доллар преодолел рубеж в 60 руб., а евро – в 74 руб., которые были в последний раз зафиксированы в прошлом и позапрошлом годах

Америка:

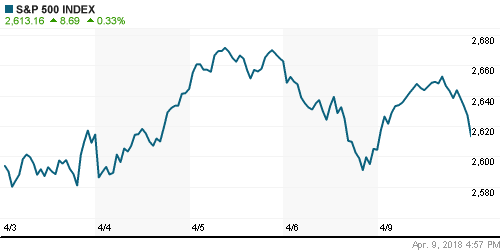

• Американский фондовый рынок в понедельник сбросил тяжесть опасений за судьбу мировой экономики после смягчения риторики президента США Трампа и его окружения в отношении Китая, но не смог удержаться на достигнутых уровнях и растратил большую часть роста в ожидании выступления лидера КНР Си Цзиньпиня.

• Ухудшению настроений способствовала неопределенность вокруг реакции США на химическую атаку в Сирии и обыски в офисе личного адвоката Трампа Майкла Коэна

• Министр финансов США Стивен Мнучин допустил, что США могут начать торговую войну с Китаем, но не ожидает реализации такого сценария

• Сектор здравоохранения (+0,9%) выступил лидером роста на фоне «ралли» в акциях Merck (+6,2%), который сообщил об успешных испытаниях в финальной стадии исследований препарата против рака легких Keytruda

• На отрицательной территории закрылись акции телекоммуникационных (-1,2%), потребительских нециклических (-0,3%) и промышленных (-0,3%) компаний

DOW: +0,19%

DOW: +0,19%

S&P500: +0,33%

S&P500: +0,33%

NASDAQ: +0,51%

NASDAQ: +0,51%

Pre-Market: +1,23%

Pre-Market: +1,23%

Европа:

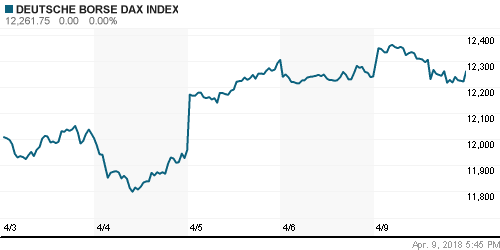

• Европейский рынок акций довольствовался минимальным приростом в понедельник из-за остающихся переживаний, что ситуация в отношении торговых разногласий между США и Китаем будет развиваться в негативном ключе

• Сводный индекс крупнейших компаний региона повысился на незначительные 0,06%, растеряв большую часть внутридневных достижений

• Технологический сектор (+0,67%) выступил в роли локомотива роста, в то же время отягощал рост рынка сектор базовых материалов (-0,9%), где выделились акции Polymetal, которые рухнули в цене на 18,3% на фоне введения США санкций в отношении ряда российских физических и юридических лиц. Акции Glencore, активно сотрудничающего с Rusal в том числе через участие в акционерном капитале, рухнули на 8,75%

• Банковский сектор (+0,3%) выглядел лучше рынка за счет акций Deutsche Bank (+1,2%) на фоне состоявшегося ухода главы банка Джона Краяна и его замены на Кристиана Севинга

• Акции EDP подорожали на 3,2% на фоне сообщений в СМИ, что французская коммунальная компания Engie интересуется поглощением своего португальского конкурента

DAX: +0,17%

DAX: +0,17%

FTSE 100: +0,15%

FTSE 100: +0,15%

Азия:

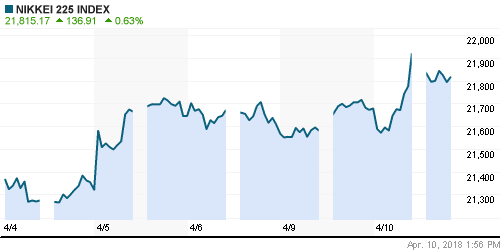

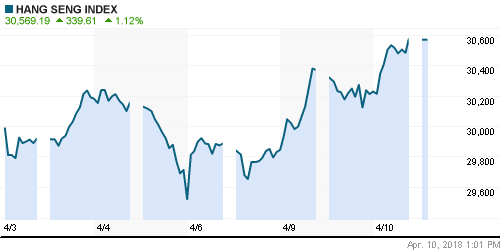

• Азиатские рынки акций во вторник смогли вздохнуть с облегчением вслед за Уолл-стрит после того, как выступление лидера КНР Си Цзиньпиня создало почву для урегулирования торгового конфликта между США и Китаем

• Выступая на Boao Forum, глава Китая Си Цзиньпиня озвучил меры, которые среди прочего подразумевают снижение импортных тарифов на автомобили и улучшение защиты прав по защите интеллектуальной собственности иностранных организаций – то, что от Пекина требовал Вашингтон. Цзиньпинь подчеркнул, что открытость и реформы Китая будут успешнее, чем ментальность холодной войны, попытка использовать изоциолянизм и мышление игры с нулевой суммой

• Ведущие фондовые индексы региона на этом фоне выбрались из негативной зоны и перешли в рост на 0,15-1,15%

Nikkei-225 (Japan): +0,75%

Nikkei-225 (Japan): +0,75%

Hang Seng Index (Hong Kong): +1,14%

Hang Seng Index (Hong Kong): +1,14%

SSE Composite Index (China): +0,51%

SSE Composite Index (China): +0,51%

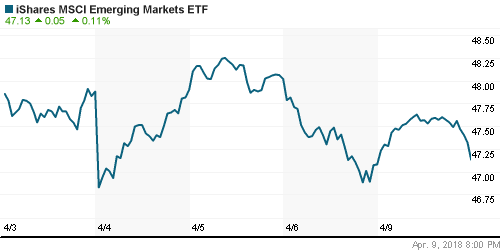

Развивающиеся рынки:

BRIC: -0,43%

BRIC: -0,43%

MSCI EM: +0,09%

MSCI EM: +0,09%

MSCI Eastern Europe: -8,17%

MSCI Eastern Europe: -8,17%

MSCI EM Latin America: -0,99%

MSCI EM Latin America: -0,99%

iShares MSCI Emerging Markets (EEM): +0,11%

iShares MSCI Emerging Markets (EEM): +0,11%

Market Vectors Russia ETF (RSX): -10,73%

Market Vectors Russia ETF (RSX): -10,73%

АДР (на торгах в США):

MBT – Mobile TeleSystems ADR: -12,55%

MBT – Mobile TeleSystems ADR: -12,55%

LUKOY – LUKOIL ADR: -10,66%

LUKOY – LUKOIL ADR: -10,66%

OGZPY – GAZPROM ADR: -7,87%

OGZPY – GAZPROM ADR: -7,87%

NILSY – NORILSK ADR: -17,49%

NILSY – NORILSK ADR: -17,49%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Цены на нефть во вторник продолжают подъем после «ралли» в начале неделе на фоне разрядки в отношениях США и Китая, что снижает опасения в снижении глобального спроса на энергоносители

• Баррель нефти марки Brent дорожает на 0,6% до $69 после движения вверх более, чем на 2% в понедельник

• На фоне смягчения риторики США в отношении Китая по торговым спросам на рынке промышленных металлов вернулся интерес к покупкам: медь подорожала на 1%, никель – на 1,6%. Цены на алюминий подскочили более, чем на 4% на фоне санкций в отношении Русала

• Снижение рисков усиления протекционизма в мировой торговле ослабило спрос на золото – котировки понизились до $1333/унцию, накануне благодаря ослаблению доллара поднимались к $1338/унцию

NYMEX Crude Oil (Brent) сегодня: $68,98/барр (+0,63%)

NYMEX Crude Oil (Brent) сегодня: $68,98/барр (+0,63%)

FOREX и валютный рынок:

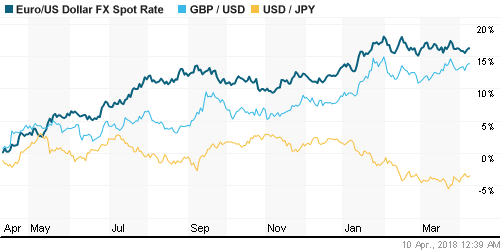

• Американский доллар во вторник пытается нивелировать негативный старт недели после сохранения давления после публикации не столь оптимистичных как ожидал рынок данных по рынку труда на исходе минувшей недели

• Индекс доллара растет на 0.05% после снижения на 0,3% днем ранее

• Японская йена слабеет против доллара на 0,3% до 107,2 йен за доллар после выступления главы КНР Си Цзиньпиня

• На фоне снижения торговых трений австралийский доллар растет против американца на 0,5% до $0,7735

• Единая европейская валюта в паре с долларом удерживает достигнутые уровни после роста на 0,35% к максимуму за шесть последних дней на уровне немногим выше $1,233

• Канадский доллар, как и евро, сохраняет паритет с долларом после достижения максимума с 27 февраля на фоне укрепления ожиданий повышения Банком Канады ключевой ставки и приближения момента подписания уточненного соглашения NAFTA

• Широкомасштабным разгромом завершились торги в понедельник на внутреннем валютном рынке: на фоне угрозы прямого вооруженного столкновения США и России в Сирии и фактического разрушения акционерной стоимости одной из крупнейших публичных компаний, принадлежащей попавшему под санкции Олега Дерипаски, доллар преодолел рубеж в 60 руб., а евро – в 74 руб., которые были в последний раз зафиксированы в прошлом и позапрошлом годах

Ликвидность:

• Улучшение ситуации с ликвидностью в банковском секторе не остановило умеренное увеличение краткосрочных ставок на рынке МБК в понедельник

MosPrime Rate (overnight): 7,25%

MosPrime Rate (overnight): 7,25%

Экономический календарь (время мск.):

15-30 Индекс цен производителей США

15-30 Базовый индекс цен производителей США

17-00 Оптовые запасы в США

Новости:

Внешний фон оценивается как негативный

Внешний фон оценивается как негативный

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• На рынках акций сохранилось «подвешенное состояние» на фоне неопределенности в отношении действий США по изменению размера пошлин на товары из Китая и ответных действий Пекина. Отчет по американскому рынку труда носил в целом благоприятный характер, поскольку не дал оснований для ФРС торопиться с повышением процентных ставок

• Цены на нефть были также подвержены резким колебаниям и завершили неделю с минорными настроениями на фоне опасений, что рост протекционизма подорвет рост мировой экономики и рост потребления энергоресурсов. В то же время сезонное улучшение спроса, что прослеживается в отчетах по запасам, и приближение дедлайна по пересмотру ядерной сделки с Ираном создают фундамент для восстановления котировок

• На текущей неделе в центре внимания помимо дальнейшего развития торговых споров окажутся данные по инфляции, которые дадут свежую пищу для размышлений в отношении того будет ли четвертое повышение ставки в этом году или нет. Протоколы к последнему заседанию и выступления функционеров ФРС позволят еще больше уточнить подобные представления.

• Рубль остается заложником геополитики – помимо санкций давление может создать текущая обстановка вокруг Сирии. Понижение цен на нефть, сезонное ухудшение платежного баланса и покупки валюты Минфином сохраняют понижательный тренд по российской валюте.

Технически (тренды):

• Краткосрочно: Отвесное и бескомпромиссное падение отечественного рынка акций на фоне угрозы столкновения России и США в Сирии, а также тяжелых последствий от новых санкций перевернуло с ног на голову техническую картину. Объем торгов вчетверо превысил среднедневные значения. Локальная поддержка расположена на отметке в 2070 пунктов по индексу Мосбиржи, ее пробитие может продолжить массированный выход из акций. Ближайшие сопротивления сформированы на 2100 и 2120 пунктах

• Среднесрочно: Удержание индекса Мосбиржи выше 2100 пунктов оставит возможным постепенный возврат вначале к 2200, а затем к 2300 пунктам, закрепление ниже этой отметки может продлить негативную динамику еще на 100 пунктов вниз

• Долгосрочно: На долгосрочных графиках картина резко ухудшилась: помимо сценария отката к 2000 пунктам по индексу Мосбиржи вырисовывается сценарий возврата к минимумам прошлого года ниже 1800 пунктов

RSS статьи

RSS статьи

Нет комментариев

на “Выступление лидера КНР Си Цзньпина разоружило фондовых “медведей”, однако на рынке присутствует настороженность в отношении возможного ответа США на химатаку в Сирии”

Подписка на комментарии к этому посту по Atom/RSS.