Ожидания

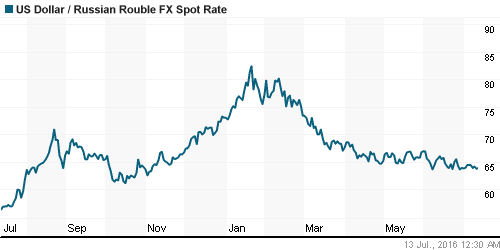

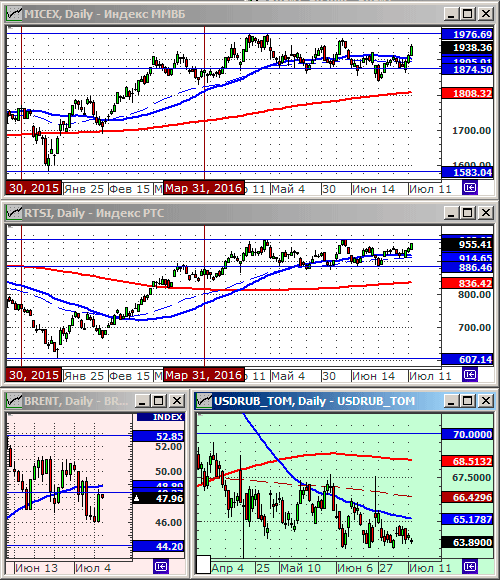

• Укрепление курса рубля даже на фоне резкого падения нефти, как это было позавчера, и одновременные покупки ОФЗ, являются признаком притока иностранного капитала на рынок.

• Если это так, то рост по российскому рынку акций в серьез, и на долго.

• На среду сигналы умеренно позитивные. Более вероятно сохраниение вчерашнего тренда роста.

• При этом, покупки в ближайшие дни будут сконцентрированы в акциях третьего эшелона, в бумагах циклических секторов и акциях розничных компаний, таких как: FESCO (ДВМП), Русал, Лента, Дикси, Автоваз, Камаз, Соллерс, … и т.п.

Рекомендации

• Дейтрейдерам / спекулянтам: Вне рынка.

• Позиционно: Покупать акции: Сургутнефтегаз (пр.), Яндекс, Московская биржа, Фармстандарт, Мосэнерго, МТС, АвтоВАЗ, Соллерс, КАМАЗ, ТМК, Е-ОН Россия, Магнит, Дикси Групп, Лента, Русал.

• С инвестиционными целями: покупать ОФЗ выпусков: 26207, 26211, 26212, 26215, 46020.

• С целями долгосрочных накоплений: Покупать доллар ниже 70 руб/usd.

Америка:

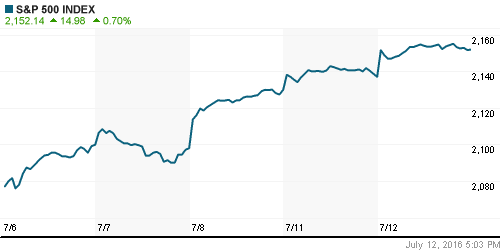

• Индексы S&P500 и Dow Jones обновили во вторник свои исторические, а индекс Nasdaq свой годовой максимумы. Рост проходил по широкому фронту инструментов. В лидерах были акции циклических секторов, таких как: технологические компании, добывающие, энергетические, на фоне складывающегося мнения биржевых игроков, что экономика США, несмотря на медленный старт в начале года, набирает обороты, и устойчиво стоит на ногах.

• Одними из лучших вчера были акции энергетических компаний, отраслевой индекс которых вырос на 2,25%, на фоне взлета цен на нефть на 5% за день. Но еще лучшим сектором был сегмент авиакомпаний, сс ростом 4,6% по отраслевому индексу.

• Инвесторы активно перекладываются в акции циклических компаний, из акций защитных секторов, таких как телекоммуникации, коммунальные компании, производители потребительских товаров, которые обеспечивали рост рынка в первой половине года, но вчера были заметно хуже рынка.

• Отдельно, игру на повышение поддерживают ожидания, что мировые центробанки сохранят низкие процентные ставки на неопределённо долгий период, поддерживая мировую экономику.

• МВФ сделал заявление, что Brexit незначительно скажется на росте экономики США.

• Начался сезон отчетов. Традиционно, первой отчитывается компания на букву “А” – металлургическая Alcoa (+5,4%). Своим отчетом за 2 кв, компания подтвердила надежды, что промышленный спрос в Америке возрождается.

• Акции авиакомпании United Continental взлетели на 8.8%, после отчета, из которого инвесторы увидели, что ее пассажиропоток и выручка снизились меньше ожиданий.

• Котировки акций производителя жестких дисков Seagate подскочили на 21.8%, после публикации предварительного финансового отчета. А акции его конкурента Western Digital выросли на 4.8%.

DOW: +0,66%

DOW: +0,66%

S&P500: +0,70%

S&P500: +0,70%

NASDAQ: +0,69%

NASDAQ: +0,69%

Pre-Market: -0,10%

Pre-Market: -0,10%

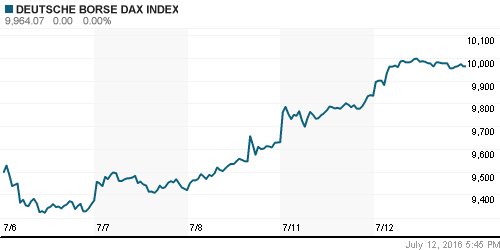

Европа:

• Индекс широкого рынка STOXX 600 вырос на 1.1%.

• Лучше рынка были акции итальянских банков, на фоне ожиданий, что со стороны ЕЦБ будут приняты эффективные меры для разрешения проблемы плохих долгов.

• Котировки UniCredit выросли на 13.5%, после того, как он успешно разместил 10% акции своего он-лайн брокера FinecoBank за 328 млн евро. Другие итальянские банки так же продемонстрировали резкий рост.

• Исключением в секторе стали акции норвежского банка DNB (-6.5%), которые обновили свой трехмесячный минимум, после публикации отчета с большими убытками, и проблем с достаточностью капитала. Проблемы банковского сектора Норвегии обусловлены падением доходов ключевой для страны нефтяной отрасли.

• Отчет Daimler (+4.4%) во втором квартале оказался лучше прогноза, что стало поводом для роста акций всех автопроизводителей. Лучшими в прошедшем квартале были продажи автофургонов и автобусов.

• Отраслевые индексы автопроизводителей и банков выросли на 3.8% и 3.3% соответственно.

• Акции фармацевтического концерна Shire выросли на 3%, после того, как его препарат для лечения синдрома сухости глаза, получил одобрение фармацевтического регулятора США.

DAX: +1,33%

DAX: +1,33%

FTSE 100: -0,03%

FTSE 100: -0,03%

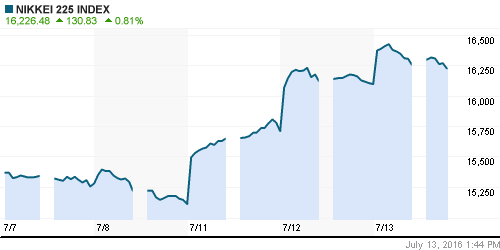

Азия:

• Индексы азиатских бирж находятся на своих уровнях годовых максимумов, после роста в США днем накануне.

• После победы правящей партии Японии на выборах в парламент, и последовавшего заявления Банка Японии о реализации пакета новых стимулов для экономики, началось ослабление курса йены. И первое и второе, стало поводом к игре на повышение в бумагах японских экспортеров.

Nikkei-225 (Japan): +0,82%

Nikkei-225 (Japan): +0,82%

Hang Seng Index (Hong Kong): +0,52%

Hang Seng Index (Hong Kong): +0,52%

SSE Composite Index (China): +0,41%

SSE Composite Index (China): +0,41%

BSE SENSEX (India): -0,09%

BSE SENSEX (India): -0,09%

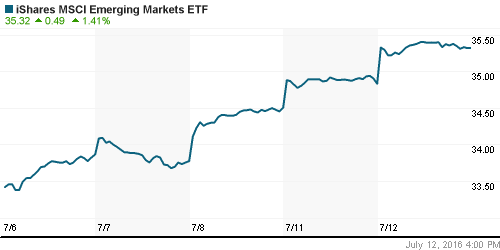

Развивающиеся рынки:

• Ровная растущая динамика по всем индикаторам развивающихся рынков.

BRIC: +1,16%

BRIC: +1,16%

MSCI EM: +1,15%

MSCI EM: +1,15%

MSCI EM Eastern Europe: +1,45%

MSCI EM Eastern Europe: +1,45%

MSCI EM Latin America: +1,04%

MSCI EM Latin America: +1,04%

iShares MSCI Emerging Markets (EEM): +1,41%

iShares MSCI Emerging Markets (EEM): +1,41%

Market Vectors Russia SBI (RSX): +2,48%

Market Vectors Russia SBI (RSX): +2,48%

АДР (на торгах в США):

• По российским АДР вчера мы наблюдали ровные и существенное снижение, что негативный сигнал.

MBT – Mobile TeleSystems ADR: +0,92%

MBT – Mobile TeleSystems ADR: +0,92%

LUKOY – LUKOIL ADR: +1,94%

LUKOY – LUKOIL ADR: +1,94%

OGZPY – GAZPROM ADR: +1,27%

OGZPY – GAZPROM ADR: +1,27%

NILSY – NORILSK ADR: +2,51%

NILSY – NORILSK ADR: +2,51%

Нефть, энергия, сырьевые товары, драгоценные металлы:

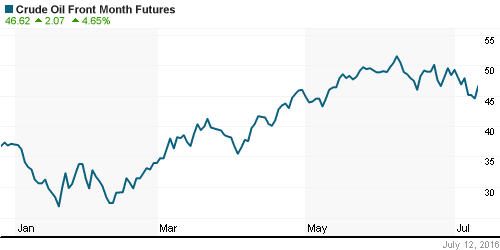

• Во вторник нефтяные котировки выросли практически на 5% на целой серии новостей. На фоне прогноза от ОПЕК, что спрос на нефть вырастет в 2017 году. После публикации данных API о падении складских запасов сырой нефти в США на 3 млн баррелей. На новостях об остановки отгрузки нефти из Нигерии, после остановки ключевого Транс-Нигерийского трубопровода из-за повреждений. Кроме того, спекулятивно, на всплеске обще рыночного оптимизма, и позитивных экономических ожиданиях.

NYMEX Crude Oil (Brent) сегодня: 47,84 $/bbl (-1,30%)

NYMEX Crude Oil (Brent) сегодня: 47,84 $/bbl (-1,30%)

FOREX и валютный рынок:

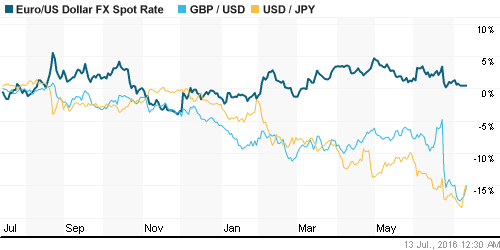

• Курсы рубля, доллара, евро и фунта стабильны.

• Йена продемонстрировала резкий разворот в доллару, после заявления правительства о непременном введении скорых монетарных стимулов для экономики.

• Относительно высокие цены на нефть стали причиной укрепления рубля, котировки которого находятся сейчас на минимумах к доллару и к евро.

Ликвидность:

• Ликвидность в норме. Отклонений от обычного состояния рынка не видно.

MosPrime Rate (over night): 10,52%

MosPrime Rate (over night): 10,52%

Экономический календарь (время мск.):

09:45 Индекс потребительских цен во Франции

11:30 Отчёт Банка Англии о состоянии кредитного рынка Великобритании

12:00 Объём промышленного производства в еврозоне

17:00 Решение Банка Канады по процентной ставке

17:30 Еженедельный отчет EIA об изменении запасов нефти и нефтепродуктов в США

18:15 Пресс-конференция управляющего Банка Канады

21:00 Отчёт об исполнении федерального бюджета США

21:00 Бежевая книга (стенограмм последнего заседания ФРС)

Новости:

Внутренний новостной фон оценивается как нейтральный.

Внутренний новостной фон оценивается как нейтральный.

• Обзор новостей сегодня выйдет отдельной статьей.

Настроения на рынке:

• Сантименты по российскому рынку акций оцениваются, как позитивные.

Технически (тренды):

• Краткосрочно: Растущий тренд.

• Среднесрочно: Индексы РТС и ММВБ подошли к верхней границе своего трехмесячного коридора консолидации. На текущих уровнях – техническое сопротивление.

• Долгосрочно: Сформировался растущий тренд.

RSS статьи

RSS статьи

Нет комментариев

на “Российский рынок акций на волне оптимизма.”

Подписка на комментарии к этому посту по Atom/RSS.