Доброе утро!

Главные новостные тренды:

• Рост розничных продаж в США превзошел ожидания рыночных экспертов. Показатель прибавил 0,7% – на 0,1% больше консенсус-прогноза, предоставленного агентством Bloomberg.

• Согласно пересмотренным данным, промышленное производство в ЕС неожиданно замедлилось в октябре.

• VTB, BCS Financial Group и BNP Paribas рекомендуют своим инвесторам переместить свою торговлю с LSE на Московскую биржу.

• IPO Hilton Worldwide стало рекордным в сфере гостиничного бизнеса. Компании удалось привлечь $2,35млрд в ходе размещения.

• Российские СМИ с утра сообщили о том, что ЦБ отозвал лицензии сразу у трех кредитных организаций: Инвестбанка, банка БПФ и Смоленского банка.

Америка:

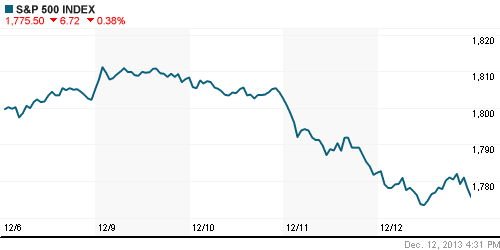

• Американские индексы снова закончили день в «красной зоне». Снижение ограничилось 0,6%.

• Спекуляции на тему сокращения QE3 вновь заняли все информационное пространство за Океаном. Опасения инвесторов в скором ужесточении американской кредитно-денежной политики усилились после публикации позитивных данных по розничным продажам, рост которых превзошел ожидания биржевых экспертов. Показатель прибавил 0,7% – на 0,1% больше консенсус-прогноза, предоставленного агентством Bloomberg.

• Тем не менее, «медвежьи» настроения не помешали акциям Hilton Worldwide подорожать на 9% в свой первый торговый день на NYSE. IPO крупнейший в мире сети отелей стало рекордным: владельцы привлекли $2,35млрд инвестиций по итогам размещения.

• Бумагам потребительских и здравоохранительных компаний повезло меньше: они возглавили даунтренд на американских площадках.

DOW: -0,66%

DOW: -0,66%

S&P500: -0,38%

S&P500: -0,38%

NASDAQ: -0,14%

NASDAQ: -0,14%

Pre-Market: -0,20%

Pre-Market: -0,20%

Европа:

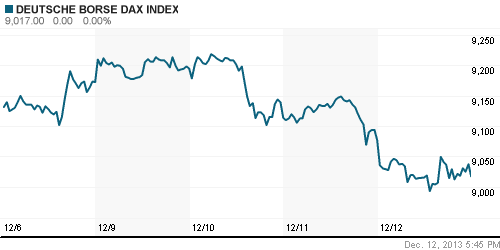

• Биржевые торги в Европе закончились снижением в третий раз подряд. Потери региональных бенчмарков составили от 0,5% до 1%.

• Вероятное сокращение стимулирующих программ со стороны ФРС США, а также публикация слабой макростатистики сохранили «медвежьи» настроения на европейских площадках.

• Согласно пересмотренным данным, объём промышленного производства в ЕС сократился в октябре на 1,1% несмотря на то, что рыночные эксперты прогнозировали рост показателя на 0,4%.

• Акции London Mining рухнули на 9,5% после сообщения о том, что общее количество добытой руды по итогам года не превысит 3,4млн метрических тонн, тогда как аналитики британской горнорудной компании ожидали получить от 3,6млн до 3,9млн метрических тонн продукции.

• В остальном, в качестве проводников снижения выступили акции добывающего и финансового секторов.

DAX: -0,66%

DAX: -0,66%

FTSE 100: -0,96%

FTSE 100: -0,96%

Азия:

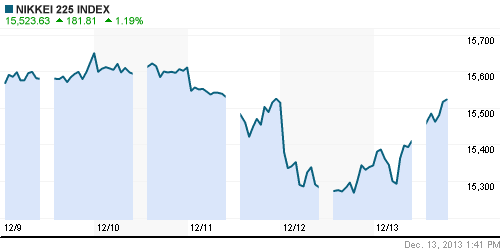

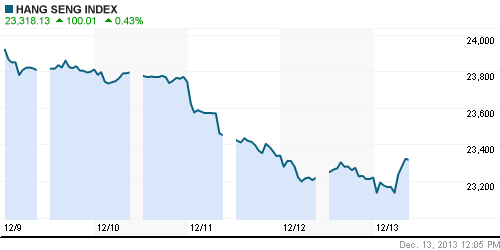

• Фондовые площадки Азиатско-тихоокеанского региона с утра демонстрируют разнонаправленную динамику на фоне слабого закрытия американских индексов.

• Участники рынка отыгрывают локальные идеи, не имея единого повода для активного формирования позиций в рисковых активах в одну из сторон.

• Хуже рынка в ходе торгов чувствуют себя бумаги промышленного сектора, тогда как финансовые и телекоммуникационные компании растут, опережая динамику региональных индексов.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): +0,41%

Nikkei-225 (Japan): +0,41%

Hang Seng Index (Hong Kong): -0,31%

Hang Seng Index (Hong Kong): -0,31%

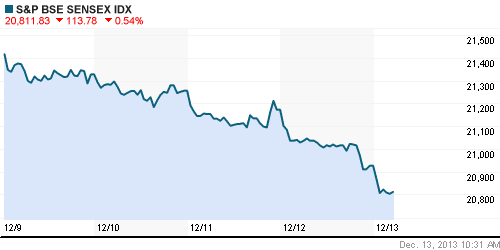

BSE SENSEX (India): -0,54%

BSE SENSEX (India): -0,54%

Развивающиеся рынки:

• Российские площадки продолжают удерживать лидерство в секторе.

• VTB, BCS Financial Group и BNP Paribas рекомендуют своим инвесторам переместить свою торговлю с LSE на Московскую биржу, сообщает Bloomberg.

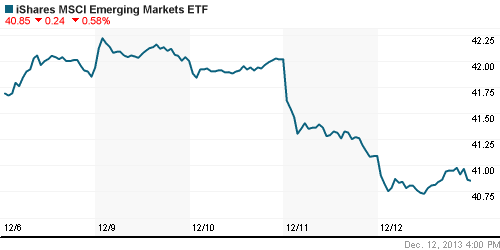

BRIC: -0,94%

BRIC: -0,94%

MSCI EM: -1,10%

MSCI EM: -1,10%

MSCI EM Eastern Europe: -1,16%

MSCI EM Eastern Europe: -1,16%

MSCI EM Latin America: -0,56%

MSCI EM Latin America: -0,56%

iShares MSCI Emerging Markets Index (EEM): ¬-0,58%

iShares MSCI Emerging Markets Index (EEM): ¬-0,58%

Templeton Russia and East European Fund Inc. (TRF): +1,09%

Templeton Russia and East European Fund Inc. (TRF): +1,09%

Market Vectors Russia SBI (RSX): +0,07%

Market Vectors Russia SBI (RSX): +0,07%

АДР (на торгах в США):

• Расписки на акции российских компаний дружно снизились на фоне неблагоприятной конъюнктуры американского фондового рынка.

• Горно-металлургический профсоюз пригрозил Мечелу забастовками, если компания откажется индексировать зарплату в 2014 году.

MTL – Mechel ADR: -4,05%

MTL – Mechel ADR: -4,05%

MBT – Mobile TeleSystems ADR: -1,33%

MBT – Mobile TeleSystems ADR: -1,33%

LUKOY – LUKOIL ADR: -0,32%

LUKOY – LUKOIL ADR: -0,32%

OGZPY – GAZPROM ADR: -0,61%

OGZPY – GAZPROM ADR: -0,61%

NILSY – NORILSK ADR: +1,12%

NILSY – NORILSK ADR: +1,12%

Нефть, сырьевые товары, драгоценные металлы:

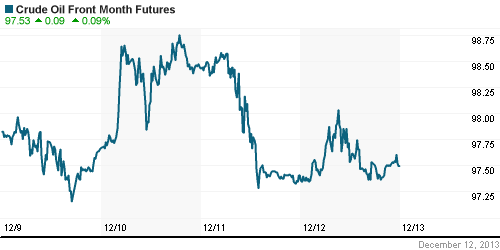

• Нефтяные цены приостановили своё снижение.

• Bloomberg сообщил о намерениях стран ОПЕК увеличить поставки нефти на 1,6% (380,000 баррелей в сутки) на зимний период на фоне увеличения проса со стороны стран импортеров-нефти.

NYMEX Light Crude Oil: 97,50 (+0,06%)

NYMEX Light Crude Oil: 97,50 (+0,06%)

Сегодня утром фьючерсы на нефть: +0,11%

Сегодня утром фьючерсы на нефть: +0,11%

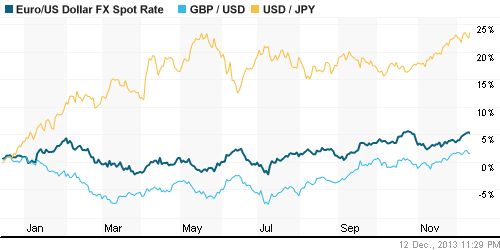

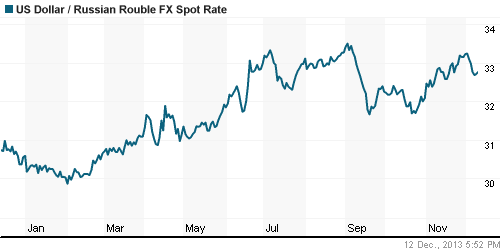

FOREX и валютный рынок:

• Котировки валютной пары EUR/USD торгуются выше отметки 1,37.

• Рубль торгуется в узком диапазоне.

Ликвидность:

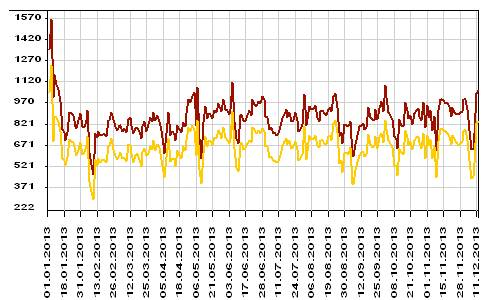

• Ставки находятся за пределами своих «комфортных значений».

MosPrime Rate (over night): 6,56% (+0,01 пп)

MosPrime Rate (over night): 6,56% (+0,01 пп)

Экономический календарь (время мск.):

• 11:00 – Индекс оптовых цен в Германии (WPI)

• 14:00 – Уровень занятости в Еврозоне (Employment Change)

• 17:30 – Индекс цен производителей США (PPI)

Макроэкономика, инфраструктура, компаний:

• Российские капиталы ускоряют бег. Россия числится в списке лидеров по объемам нелегального оттока капитала из страны, в абсолютных показателях уступая только Китаю, показывают расчеты вашингтонского исследовательского центра Global Financial Integrity. Всего за десятилетие, за 2002-2011 годы, из РФ утек $881 млрд, в том числе в 2011 году — рекордные $191,1 млрд. По оценкам экспертов, вывод капитала совершается за счет искажения стоимости товаров при таможенном декларировании, а также перевода денег в компании-однодневки. (Коммерсант)

• ЦБ отозвал лицензии у трех банков. С 13 декабря лицензии отозваны у Инвестбанка, банка БПФ и Смоленского банка. (Ведомости)

• «Эксперт РА»: Регионам минимум два года придется жить в условиях дефицита ресурсов. Для роста экономики нужны инвестиции, инвесторам необходима инфраструктура, а для нее нужны деньги, которых не предвидится. (Ведомости)

• “Южный поток” стек на уровень Евросоюза. Европейские страны—участницы российского проекта газопровода South Stream (“Южный поток”) предоставили Еврокомиссии самой обсуждать с Москвой законность межправсоглашений по нему. Переговоры могут пройти в Москве в январе накануне саммита Россия-ЕС. Таким образом, еврокомиссар по энергетике Гюнтер Эттингер получил давно желаемые полномочия общего представителя стран ЕС в газовых вопросах. Но сама его идея пересмотреть соглашения встретила резкий отпор, партнеры “Газпрома” на деле игнорируют претензии Брюсселя, а еврокомиссар уже смягчил позицию. (Коммерсант)

• “Роснефть” стала плохим примером. В качестве единственного примера использования российскими компаниями офшоров во вчерашнем выступлении перед Федеральным собранием президента Владимира Путина неожиданно прозвучала покупка “Роснефтью” ТНК-ВР. Сделка на $44,38 млрд действительно проведена через офшоры, бороться с которыми наказал президент. В “Роснефти” поспешили переложить вину на партнеров, заверив, что этом настаивали российские акционеры ТНК-ВР. Но сделка вне России была выгодна и самой госкомпании, которая в противном случае должна была бы компенсировать продавцам налог на прибыль. (Коммерсант)

• Мелочные издержки. НП РТС собирается потратить $50 млн, чтобы составить конкуренцию Московской бирже, переманив с нее небольших брокеров. Их предполагается заинтересовать низкими издержками на торгах ценными бумагами и валютой. Впрочем, Московская биржа пока не видит реального конкурента. (Коммерсант)

Новостной фон:

Негативный

Негативный

Сильные и слабые бумаги:

Сильные:

Сильные:

Слабые:

Слабые:

Настроения на рынке:

• Настроения инвесторов оцениваются как негативные.

Технический анализ (тренды):

• Краткосрочно: Индексы РТС и ММВБ находятся вблизи своих годовых экстремумов.

• Среднесрочно: Индексы РТС и ММВБ подошли к среднесрочному сопротивлению.

• Долгосрочно: Рынок в верхней зоне широкого коридора консолидации.

RSS статьи

RSS статьи

Нет комментариев

на “Инвесторы продолжают продавать рисковые активы на мировых фондовых рынках, опасаясь решительных действий Федрезерва США в отношении стимулирующих программ.”

Подписка на комментарии к этому посту по Atom/RSS.