Доброе утро!

Главные новостные тренды:

• Демократы и республиканцы смогли урегулировать разногласия по бюджету США на 2014 год.

• Новый финансовый директор Royal Bank of Scotland заявил о желании покинуть свой пост, проработав в должности всего 2 месяца.

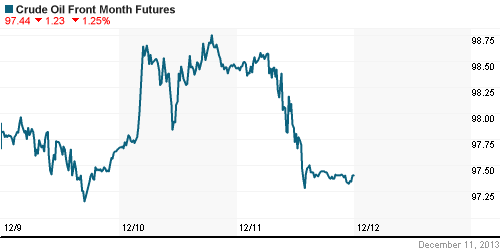

• Нефтяные котировки снизились на 1% после публикации отчета Минэнерго США о запасах нефти и нефтепродуктов в стране.

• Российские площадки сохраняют лидирующие позиции в секторе развивающихся рынков.

Америка:

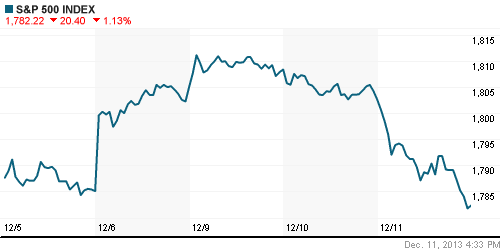

• Тройка американских индексов окрасилась в ярко-красный цвет по итогам торговой сессии в среду. Потери составили 0,8%-1,4%.

• Резкая смена рыночных настроений произошла на фоне благоприятных новостей. В среду американские информагентства сообщили о том, что демократы и республиканцы смогли достигнуть необходимых договоренностей по бюджету США, чтобы не допустить ещё одного вынужденного закрытия федерального правительства («шатдауна»), которое уже случалось в этом году, едва не закончившись дефолтом. Новый компромиссный проект бюджета позволит сэкономить до $23млрд в течение последующих 10 лет, что, впрочем, по оценкам экспертов выглядит «каплей в море» при $17трлн внешнем долге.

• Тем не менее, позитивные новости повлекли за собой распродажу американских бумаг, поскольку инвесторы расценили их как повод для ФРС США сократить действующую по сей день программу QE3.

• Снижение индексов возглавили бумаги добывающих, промышленных и здравоохранительных компаний.

• Впрочем, даунтренд не помешал акциям Mastercard прибавить более 3,5% после того, как руководство компании объявило buyback, а также анонсировало планы по повышению квартальных дивидендов на 83%.

DOW: -0,81%

DOW: -0,81%

S&P500: -1,13%

S&P500: -1,13%

NASDAQ: -1,40%

NASDAQ: -1,40%

Pre-Market: -0,20%

Pre-Market: -0,20%

Европа:

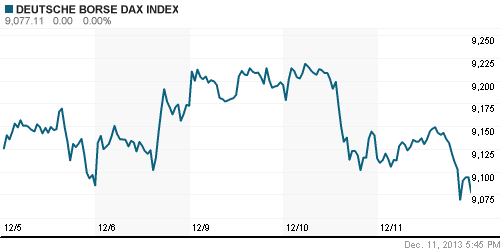

• Биржевая сессия на крупнейших фондовых рынках Еврозоны завершилась потерями региональных индексов в диапазоне 0,2%-1,4%.

• Участники европейских рынков закрывают длинные позиции в рисковых активах второй день подряд без видимой на то причины. Вместе с тем, рыночные эксперты, опрошенные агентством Bloomberg, связывают текущую тенденцию с подведением итогов финансового года: трейдерам необходимо распродать бумаги до начала предпраздничной недели.

• Капитализация Royal Bank of Scotland снизилась почти на 3% после того, как финансовый директор банка Натан Босток сообщил о желании покинуть свой пост, проработав в этой должности всего два месяца. Аналитики отмечают то, что Босток не был ключевой фигурой, однако его уход расценивается инвесторами как признак нездоровой обстановки внутри компании.

• В целом, лидерами снижения региональных бенчмарков выступили бумаги финансового, добывающего и телекоммуникационного секторов.

DAX: -0,41%

DAX: -0,41%

FTSE 100: -0,24%

FTSE 100: -0,24%

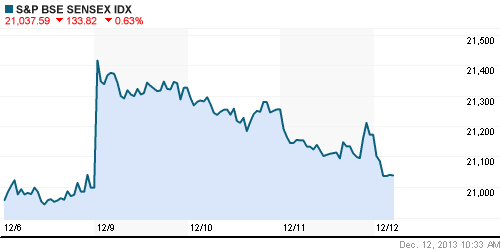

Азия:

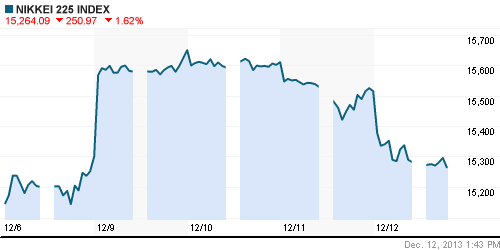

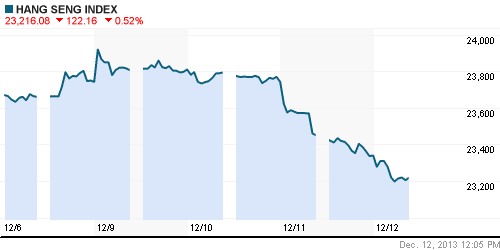

• Фондовые площадки Азиатско-тихоокеанского региона с утра заметно снижаются в пределах 1,6% на фоне слабого закрытия американских индексов.

• Опасения скорого ужесточения кредитно-денежной политики в США спровоцировали активные распродажи бумаг в регионе.

• Локомотивом снижения в ходе торговой сессии выступают акции добывающего и промышленного секторов.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): -1,61%

Nikkei-225 (Japan): -1,61%

Hang Seng Index (Hong Kong): -0,60%

Hang Seng Index (Hong Kong): -0,60%

BSE SENSEX (India): -0,67%

BSE SENSEX (India): -0,67%

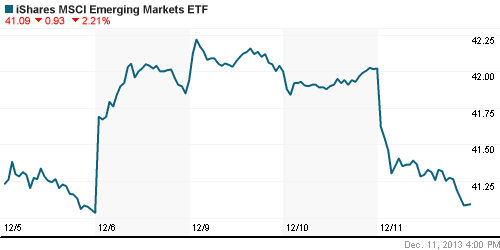

Развивающиеся рынки:

• Развивающиеся рынки остро отреагировали на распродажи за океаном. Тем не менее, российские площадки отметились наименьшим снижением в секторе.

BRIC: -1,70%

BRIC: -1,70%

MSCI EM: -0,97%

MSCI EM: -0,97%

MSCI EM Eastern Europe: -0,23%

MSCI EM Eastern Europe: -0,23%

MSCI EM Latin America: -2,12%

MSCI EM Latin America: -2,12%

iShares MSCI Emerging Markets Index (EEM): ¬-2,21%

iShares MSCI Emerging Markets Index (EEM): ¬-2,21%

Templeton Russia and East European Fund Inc. (TRF): -2,09%

Templeton Russia and East European Fund Inc. (TRF): -2,09%

Market Vectors Russia SBI (RSX): -1,61%

Market Vectors Russia SBI (RSX): -1,61%

АДР (на торгах в США):

• Расписки на акции российских компаний дружно снизились на фоне неблагоприятной конъюнктуры американского фондового рынка.

MTL – Mechel ADR: -0,89%

MTL – Mechel ADR: -0,89%

MBT – Mobile TeleSystems ADR: -1,41%

MBT – Mobile TeleSystems ADR: -1,41%

LUKOY – LUKOIL ADR: -0,15%

LUKOY – LUKOIL ADR: -0,15%

OGZPY – GAZPROM ADR: -2,15%

OGZPY – GAZPROM ADR: -2,15%

NILSY – NORILSK ADR: -1,55%

NILSY – NORILSK ADR: -1,55%

Нефть, сырьевые товары, драгоценные металлы:

• Нефтяные цены снизились на 1% после публикации отчета Минэнерго США, согласно которому запасы бензина и дистиллятов в стране выросли в 3 раза больше ожиданий аналитиков.

NYMEX Light Crude Oil: 97,44 (-1,09%)

NYMEX Light Crude Oil: 97,44 (-1,09%)

Сегодня утром фьючерсы на нефть: -0,12%

Сегодня утром фьючерсы на нефть: -0,12%

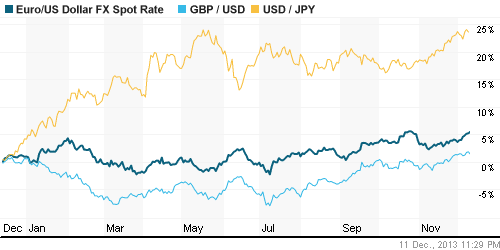

FOREX и валютный рынок:

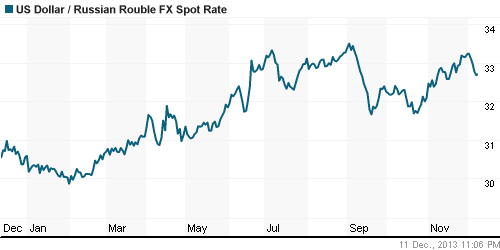

• Котировки валютной пары EUR/USD торгуются выше отметки 1,38.

• Рубль торгуется в узком диапазоне.

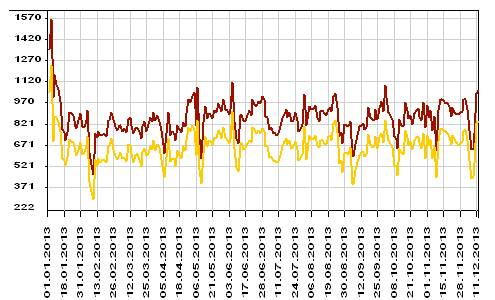

Ликвидность:

• Ставки находятся за пределами своих «комфортных значений».

MosPrime Rate (over night): 6,55% (+0,02 пп)

MosPrime Rate (over night): 6,55% (+0,02 пп)

Экономический календарь (время мск.):

• 12:00 – Выступление президента ЕЦБ Марио Драги (ECB President Draghi Speaks)

• 14:00 – Объём промышленного производства в Еврозоне (Industrial Production)

• 17:30 – Еженедельный отчет Минтруда по числу обращений за пособием по безработице в США (Unemployment Claims)

• 17:30 – Розничные продажи в США (Retail Sales)

• 19:00 – Товарно-материальные запасы компаний США (Business Inventories)

Макроэкономика, инфраструктура, компаний:

• России рекомендуют экономить на энергоресурсах. Энергоемкость экономик стран БРИКС в два раза выше, чем в развитых странах,— следует из последнего отчета Всемирного экономического форума (ВЭФ) по энергетике. Эта проблема остается наиболее актуальной для быстрорастущих экономик, где в среднем при потреблении одной единицы энергии (1 кг нефтяного эквивалента) ВВП по паритету покупательной способности увеличивается лишь на $5,4 против $10 в странах Евросоюза. Самыми неэффективными по этому параметру признаны страны ОПЕК, где масштабные топливные субсидии препятствуют повышению энергоэффективности (Коммерсант)

• S&P: Политика федерального центра ведет регионы к дефолту. Для финансирования президентских указов им не хватает средств. (Ведомости)

• “Газпром” добавит Балтике сжиженного газа. “Газпром” может построить в Ленинградской области уже второй завод по сжижению газа. Но мощность предприятия не превысит 200 тыс. т СПГ в год, который может быть использован для газификации населенных пунктов и для бункеровки судов на Балтике. Последнее направление, хотя и является перспективным, вряд ли сможет обеспечить значительный спрос в ближайшие годы, считают аналитики. (Коммерсант)

• МЭА повысило прогноз мирового спроса на нефть на 2013 и 2014 год. По оценкам экспертов, в предстоящем году мировой спрос на нефть достигнет 92,4 млн баррелей в сутки. (ИТАР-ТАСС)

• СМИ: крупнейшая гостиничная сеть Hilton привлечет в ходе IPO более 2,3 млрд долларов. Размещение акций Hilton превзошло по объему IPO Twitter, привлекшей в ноябре 2,1 млрд долларов, и стало вторым по объему на американском фондовом рынке. (ИТАР-ТАСС)

Новостной фон:

Нейтральный

Нейтральный

Сильные и слабые бумаги:

Сильные:

Сильные:

Слабые:

Слабые:

Настроения на рынке:

• Настроения инвесторов оцениваются как негативные.

Технический анализ (тренды):

• Краткосрочно: Индексы РТС и ММВБ находятся вблизи своих годовых экстремумов.

• Среднесрочно: Индексы РТС и ММВБ подошли к среднесрочному сопротивлению.

• Долгосрочно: Рынок в верхней зоне широкого коридора консолидации.

RSS статьи

RSS статьи

Нет комментариев

на “Спекуляции о возможном ужесточении кредитно-денежной политики в США спровоцировали распродажи на мировых рынках.”

Подписка на комментарии к этому посту по Atom/RSS.