Ожидания:

• Несмотря на то, что сегодня утром на рынке наметилась консолидация, сценарий дальнейшего снижения видится более вероятным.

• Корпоративные итоги 2012 года показывают резкое и негативное изменение финансового положения многих крупнейших российских промышленных предприятий. И это является фактором фундаментального характера, который ограничивает инвестиционную привлекательность российского рынка.

Америка:

• В течение дня был сильный нисходящий тренд по всем индексам, на фоне обвала цен на золото и сырьевые товара. А террористический акт в Бостоне, произошедший примерно за 1 час до окончания торгов, только усилил негативные настроения.

• Соответственно хуже рынка были акции горнорудных и золотодобывающих компаний: Newmont Mining (-6,74%), Rio Tinto (-5,88%), Freeport-McMoran Cooper and Gold (-8,30%), Rangold Resources имеющий на NYSE тиккер GOLD (-8,28%), …

• После получения данных о замедлении активности на рынке жилья падают компании строительного сектора: Hovnanian (-6,00%), Lennar (-6,67%), DR Horton (-6,49%) и Toll Brothers (-6,48%).

• На оборотной стороне был банковский сектор, где с ростом прибыли на 30% отчитался Citigroup (+0,20%).

• Среди других корпоративных новостей: телекоммуникационный холдинг DISH Network (-2,29%) выставил конкурирующую заявку на покупку в размере $25.5 млрд, за Sprint Nextel (+13,50%), чтоб перебить сделку по покупке Sprint японским банком Softbank.

DOW: -1,70%

DOW: -1,70%

S&P500: -2,30%

S&P500: -2,30%

NASDAQ: -2,38%

NASDAQ: -2,38%

Pre-Market: +0,60%

Pre-Market: +0,60%

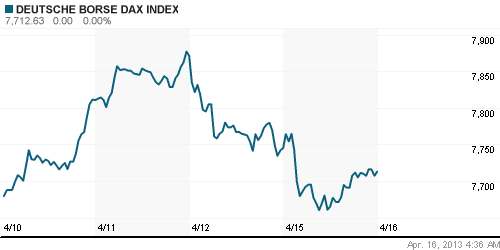

Европа:

• Новости о замедлении экономики Китая стали поводом для игры на понижение.

• После двух недель напряженных переговоров власти Греции и международные кредиторы согласовали пакет экономических мер, приняв которые Афины получат помощь от ЕС, МВФ и ЕЦБ.

• Конституционный суд Португалии заблокировал ряд антикризисных мер, и теперь правительство вынуждено искать срочно дополнительные возможности для сокращения расходов на 1,3 млрд. евро под присмотром инспекторов “тройки”. Если план Лиссабона не будет одобрен, Португалия не получит в конце месяца очередной транш на 2 млрд. евро. После решение суда вся европейская помощь Португалии была заморожена..

DAX: -0,41%

DAX: -0,41%

FTSE 100: -0,64%

FTSE 100: -0,64%

Азия:

• Не смотря на то, что новости из Китая о замедлении ВВП спровоцировали вчера обвал на сырьевых и фондовых биржах, сегодня на фондовом рынке Китая позитивная динамика.

• Южная Корея заявила о программе поддержке экономики на сумму 17.3 триллиона вон ($15.4 млрд) через снижение фискального бремени для бизнеса.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): -0,29%

Nikkei-225 (Japan): -0,29%

Hang Seng Index (Hong Kong): -0,45%

Hang Seng Index (Hong Kong): -0,45%

BSE SENSEX (India): +1,17%

BSE SENSEX (India): +1,17%

Развивающиеся рынки:

• Развивающиеся рынки продолжают демонстрировать снижение опережающими темпами, так как структура их экономики имеет дисбаланс в сторону добычи и переработки полезных ископаемых.

BRIC: -2,05%

BRIC: -2,05%

MSCI EM: -1,60%

MSCI EM: -1,60%

MSCI EM Eastern Europe: -2,49%

MSCI EM Eastern Europe: -2,49%

MSCI EM Latin America: -3,17%

MSCI EM Latin America: -3,17%

iShares MSCI Emerging Markets Index (EEM): -2,42%

iShares MSCI Emerging Markets Index (EEM): -2,42%

Templeton Russia and East European Fund Inc. (TRF): -2,32%

Templeton Russia and East European Fund Inc. (TRF): -2,32%

Market Vectors Russia SBI (RSX): -4,32%

Market Vectors Russia SBI (RSX): -4,32%

АДР (на торгах в США):

• В АДР активные продажи.

MTL – Mechel ADR: -8,37%

MTL – Mechel ADR: -8,37%

MBT – Mobile TeleSystems ADR: -3,73%

MBT – Mobile TeleSystems ADR: -3,73%

LUKOY – LUKOIL ADR: -5,56%

LUKOY – LUKOIL ADR: -5,56%

OGZPY – GAZPROM ADR: -3,68%

OGZPY – GAZPROM ADR: -3,68%

NILSY – NORILSK ADR: -4,95%

NILSY – NORILSK ADR: -4,95%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Замедление темпов роста китайской экономики, являющейся крупнейшим мировым потребителем промышленного сырья, спровоцировало обвал цен на металлы и нефть.

• Цены на золото рухнули до минимальных уровней за 2 года на фоне целой серии новостей из Кипра, Китая, США.

NYMEX Light Crude Oil: -2,83%

NYMEX Light Crude Oil: -2,83%

Сегодня утром фьючерсы на нефть: -0,8%

Сегодня утром фьючерсы на нефть: -0,8%

FOREX и валютный рынок:

• (Рейтер) – Рубль дешевел в понедельник, отражая негативные тенденции бегства от риска и падение нефти до многомесячных минимумов на фоне слабой статистики из Китая и США; бивалютная корзина спустя неделю вновь достигла области интервенционных продаж валюты Центробанком.

Ликвидность:

• Ситуация без изменений.

MosPrime Rate (over night): 6.19%

MosPrime Rate (over night): 6.19%

Экономический календарь (время мск.):

Письмо Банка Англии об инфляции

11:15 Индекс цен производителей Швейцарии, м/м

12:00 Торговый баланс Италии

12:30 Индекс потребительских цен Великобритании, г/г

13:00 Индекс настроений в деловых кругах Германии ZEW

13:00 Индекс потребительских цен Еврозоны, г/г

16:00 Выступление президента ФРБ Нью-Йорка Уильяма Дадли

16:30 Число выданных разрешений на строительство нового дома в США

16:30 Индекс потребительских цен США, м/м

17:00 Выступление президента ЕЦБ Марио Драги

17:15 Объём промышленного производства США, м/м

18:00 Выступление министра финансов США Джека Лью

20:00 Выступление управляющей ФРС Элизабет Дьюк

23:00 Выступление управляющей ФРС Джанет Йеллен

23:00 Выступление министра финансов США Джека Лью

Макроэкономика, инфраструктура, компании:

• (Рейтер) – Промпроизводство России в марте 2013 года увеличилось на 2,6% в годовом выражении после двух месяцев падения и вопреки прогнозам аналитиков, ожидавших снижения показателя в среднем на 1,0%. http://ru.reuters.com

• В пятницу ВЭБ, инвестирующий средства пенсионных накоплений “молчунов”, отчитался о результатах инвестирования за первый квартал. За три месяца ВЭБу удалось заработать для будущих пенсионеров 29,14 млрд руб., то есть ориентировочная доходность составляет около 6% годовых. http://kommersant.ru

Новостной фон:

Локальный: Умеренно негативный.

Локальный: Умеренно негативный.

Сильные и слабые бумаги:

Сильные: —

Сильные: —

Слабые: Металлургический сектор, электроэнергетика.

Слабые: Металлургический сектор, электроэнергетика.

Настроения на рынке:

• Настроения негативные.

• Инвесторы распродают российские активы.

Технически (тренды):

• Краткосрочно: Нисходящий тренд. Рынок подошел к уровню поддержки по ноябрьским минимумам.

• Среднесрочно: Нисходящий тренд. Существенная поддержка на уровне 1100 по индексу РТС.

• Долгосрочно: Консолидация.

Рекомендации:

• Дейтрейдерам (горизонт до конца дня): Вне рынка.

• Среднесрочно (горизонт 3 месяца): Держать позиции с горизонтом до апреля-мая.

• С инвестиционными целями (горизонт 3 года): Держать долгосрочные инвестиционные портфели.

RSS статьи

RSS статьи

Нет комментариев

на “Консолидация на критическом уровне поддержки.”

Подписка на комментарии к этому посту по Atom/RSS.