Ожидания:

• На этой неделе ожидается много важных сообщений от финансовых регуляторов: Банка Японии по финансовой политике, Китая о экономических показателях за 2 кв., выступит президент Европейского центрального банка Марио Драги на сессии ПАСЕ в Страсбурге, и в конце недели председатель ФРС Джанет Йеллен отчитывается в Конгрессе.

• Опубликованы данные о объемах вложений частных инвесторов в американские взаимные фонды. Сумма составила около 100 миллиардов долларов за год, что в 10 раз больше, чем за предыдущие 12 месяцев. Растущий оптимизм контрастирует с прогнозами UBS и HSBC, о том, что фондовый рынок будет вскоре корректироваться от четырехлетних максимумов. История показывает, что бычий рынок длится уже больше, чем в среднем, а физические лица имеют тенденцию вкладываться в конце роста.

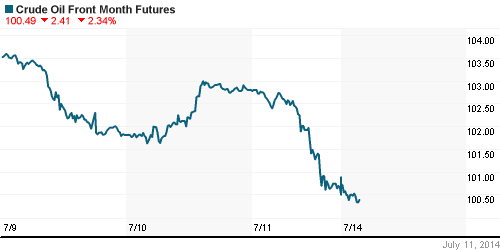

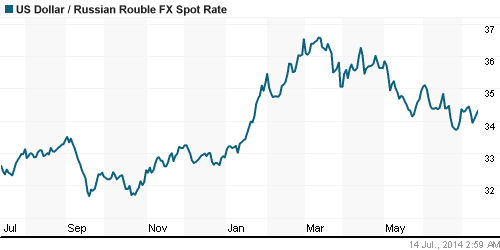

• Прогноз по российскому рынку акций на неделю умеренно негативный, на основании слабой ценовой конъюнктуры на нефтяном рынке, а так же окончании дивидендного сезона.

Америка:

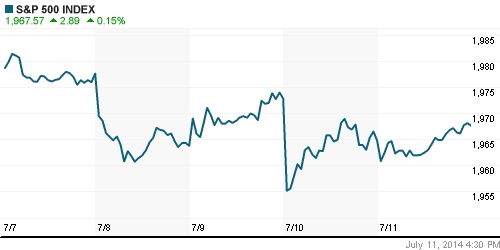

• В пятницу американские индексы существенно не изменились.

• Продолжают поступать новости о слияниях и поглощениях. Английская Imperial Tobacco ведет переговоры о покупке двух крупнейших американских табачных компаний Reynolds American и Lorillard. Цена вопроса $56 млрд.

• Хуже рынка были страховщики, специализирующиеся на страховании ипотечных сделок. Регулятор заявил о намерении поднять для них требования к капиталу. Акции MGIC Investment (-952%), Genworth Financia (-2,58%), Radian Group (-5,36%).

• Amazon (+5,47%) сделал запрос в Federal Aviation Administration на разрешение использовать дронов для сервиса доставки в Сиэтле. Не смотря на то, что акции компании потеряли с начала года почти 20%, спекулянты решили сыграть на новости на повышение.

• Внимание участников рынка повлёк инцидент, с остановкой регулятором торгов акциями Cynk Technology, которые выросли с начала года на 25,000%. Комиссия по биржам подозревает манипулирование, и приступила к расследованию.

DOW: +0,17%

DOW: +0,17%

S&P500: +0,15%

S&P500: +0,15%

NASDAQ: +0,44%

NASDAQ: +0,44%

Pre-Market: +0,14%

Pre-Market: +0,14%

Европа:

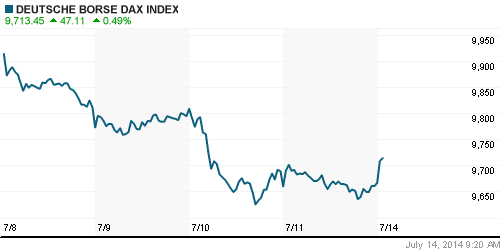

• В пятницу европейские рынки немного восстановились, после обвала на предыдущих торгах.

• Пристальное внимание обращено на португальские банки. Вопрос в том, насколько серьезны структурные проблемы в финансовой системе страны, после дефолта второго по величине финансового института – Banco Espirito Santo, который считался самым надёжным в Португалии.

• Приватизация почтовой службы Royal Mail, имеющей 500-летнюю историю, завершилась провалом для государственного бюджета Великобритании. К такому выводу пришел комитет британского парламента по бизнесу и инновациям. По его мнению, из-за ошибочной стратегии правительства, страна недополучила 1,3 млрд. фунтов налогов в результате этой сделки.

• Американский Whirlpool, рассчитывает расширить производственную базу в Европе, и выкупает 67% голосующих акций в капитале своего итальянского конкурента Indesit у основных акционеров. Сумма сделки – 758 млн. евро, премия к рыночной цене бумаг Indesit на момент закрытия торгов в четверг составит 11 евро.

DAX: +0,07%

DAX: +0,07%

FTSE 100: +0,27%

FTSE 100: +0,27%

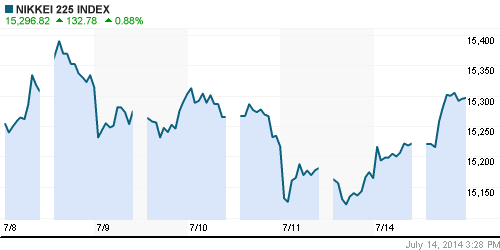

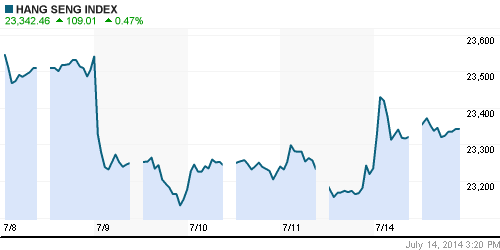

Азия:

• ВВП Сингапура упал во 2-м кв. на 0,8% г/г, при ожиданиях роста на 2,4%, и после того, как в 1-м кв. он вырос на 1.6% г/г. При этом, промышленное производство во втором квартале упало на 19% кв/кв, а производство микроэлектронных компонентов на 11%, услуги выросли на 5,2%.

• Банк Японии приступил к двухдневному консилиуму о дальнейший финансово-экономической политике.

• Китайская Alibaba Group Holding к середине августа выходит на IPO в Нью-Йорке и оценила себя в $130 млрд, что выше называвшихся в июне $117 млрд. Ранее эксперты оценивали компанию в пределах $230 млрд. За последний год — с марта 2013 г. до марта 2014 г. — ее прибыль составила $3,8 млрд, а выручка — $8,4 млрд. Число активных пользователей площадок Alibaba выросло в 2013 г. на 14%, при этом каждый из них разместил за год в среднем 49 заказов.

Nikkei-225 (Japan): +0,85%

Nikkei-225 (Japan): +0,85%

Hang Seng Index (Hong Kong): +0,49%

Hang Seng Index (Hong Kong): +0,49%

BSE SENSEX (India): -0,10%

BSE SENSEX (India): -0,10%

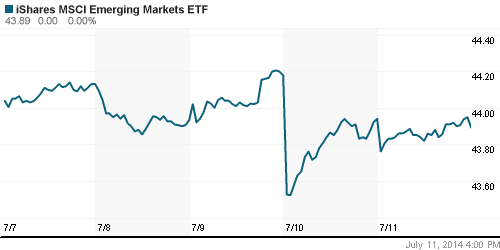

Развивающиеся рынки:

• Российский рынок акций по итогам пятницы продемонстрировал динамику лучше, ЕМ сектора в целом.

BRIC: -0,16%

BRIC: -0,16%

MSCI EM: -0,35%

MSCI EM: -0,35%

MSCI EM Eastern Europe: +,40%

MSCI EM Eastern Europe: +,40%

MSCI EM Latin America: +0,33%

MSCI EM Latin America: +0,33%

iShares MSCI Emerging Markets Index (EEM): -0,11%

iShares MSCI Emerging Markets Index (EEM): -0,11%

Templeton Russia and East European Fund Inc. (TRF):-0,60%

Templeton Russia and East European Fund Inc. (TRF):-0,60%

Market Vectors Russia SBI (RSX): +0,22%

Market Vectors Russia SBI (RSX): +0,22%

АДР (на торгах в США):

• Смешанная невыразительная динамика. Нет единого тренда.

MTL – Mechel ADR: 0,00%

MTL – Mechel ADR: 0,00%

MBT – Mobile TeleSystems ADR: +0,16%

MBT – Mobile TeleSystems ADR: +0,16%

LUKOY – LUKOIL ADR: +0,68%

LUKOY – LUKOIL ADR: +0,68%

OGZPY – GAZPROM ADR: -0,81%

OGZPY – GAZPROM ADR: -0,81%

NILSY – NORILSK ADR: +0,04%

NILSY – NORILSK ADR: +0,04%

Нефть, энергия, сырьевые товары, драгоценные металлы:

• Сохраняется негативная динамика на рынке углеводородного сырья, из-за избытка предложения.

• Международное энергетическое агентство повысило прогноз мирового спроса на нефть на будущий год на 1,4 млн. баррелей в сутки до 94,1 млн.

NYMEX Light Crude Oil: -0,41%

NYMEX Light Crude Oil: -0,41%

Сегодня утром фьючерсы на нефть: -0,39%

Сегодня утром фьючерсы на нефть: -0,39%

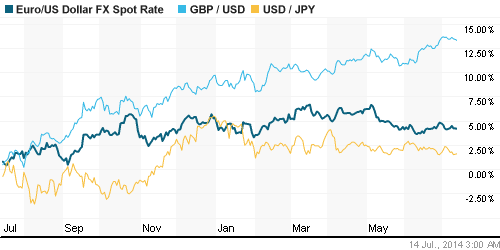

FOREX и валютный рынок:

• На валютном рынке сложился баланс сил.

Ликвидность:

• Продолжают расти ставки на рынке МБК, что сигнализирует о проблемах с ликвидностью.

• Так же, близки к минимальным, с начала года, остатки на корсчетах банков в ЦБ.

MosPrime Rate (over night): 8.50%

MosPrime Rate (over night): 8.50%

Экономический календарь (время мск.):

Выходной день во Франции

08:30 – Объём промышленного производства в еврозоне

21:00 – Выступление президента ЕЦБ Марио Драги

Макроэкономика, инфраструктура, компании:

• В пятницу «Интер РАО» получила от ВЭБа уведомление об исполнении пут-опциона на 31,4 млрд руб., рассказал «Ведомостям» представитель энергохолдинга. Срок исполнения — три месяца, уточнил он. Уведомление стало для компании неожиданностью. http://www.vedomosti.ru

Новостной фон:

Локальный: нейтральный.

Локальный: нейтральный.

Сильные и слабые бумаги:

Сильные: Металлургический сектор.

Сильные: Металлургический сектор.

Слабые: Нефтяной сектор.

Слабые: Нефтяной сектор.

Настроения на рынке:

• Слабая инвестиционная активность.

Технически (тренды):

• Краткосрочно: Индекс ММВБ торгуется в зоне сопротивления 1500 пунктов.

• Среднесрочно: Растущий тренд.

• Долгосрочно: Боковой тренд.

Рекомендации:

• Дейтрейдерам (горизонт до конца дня): От продаж.

• Среднесрочно (горизонт 3 месяца): Вне рынка.

• С инвестиционными целями (горизонт 3 года): Покупать акции металлургического сектора.

Один комментарий

на “Прогноз по рынку акций на неделю умеренно негативный.”

Подписка на комментарии к этому посту по Atom/RSS.

RSS статьи

RSS статьи

Акции MGIC Investment (-952%)

Сильно! Инвесторы остались должны компании :)