Доброе утро!

Главные новостные тренды:

• Объёма фабричных заказов в США сократился меньше ожиданий.

• Капитализация крупнейшего европейского банка UBS увеличилась на 5,4% после сообщения о том, что прибыль в 4 квартале 2013 года оказалась вдвое больше ожиданий.

• Акции Panasonic взлетели на 22% после публикации сильного квартального отчета.

• Российские площадки впервые за 3 последних сессии оказались в лидерах сектора развивающихся рынков.

Америка:

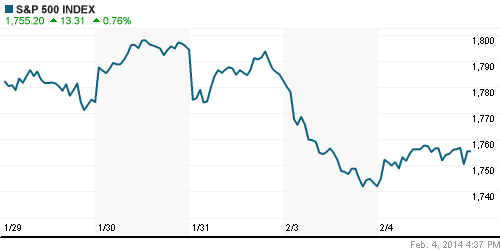

• Торги на Уолл-Стрит завершились на оптимистичной ноте. Основным американским индексам удалось несколько сократить вчерашние потери.

• Акции лакшери-бренда Michael Kors обновили исторические максимумы, взлетев на 18% на фоне публикации финансовых результатов за 4 квартал прошлого года, которые превзошли ожидания рыночных аналитиков.

• Рыночная стоимость сети ресторанов быстрого питания Yum! Brands также заметно прибавила. Бумаги повысились почти на 9% после публикации сильного квартального отчета.

• Сокращение объёма фабричных заказов в США в декабре оказалось скромнее консенсус-прогноза, предоставленного Bloomberg. Показатель снизился на 1,5%, тогда как эксперты ожидали предрекали падение на 1,9%

• В отраслевом разрезе, локомотивом роста выступили бумаги финансовых, добывающих и потребительских компаний.

DOW: +0,47%

DOW: +0,47%

S&P500: +0,76%

S&P500: +0,76%

NASDAQ: +0,86%

NASDAQ: +0,86%

Pre-Market: -0,33%

Pre-Market: -0,33%

Европа:

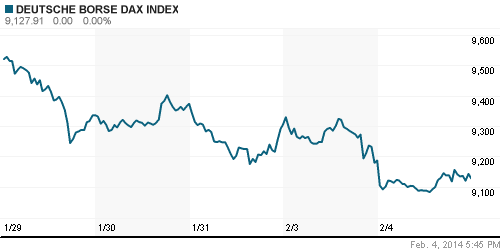

• Крупнейшие фондовые площадки Евросоюза завершили торговую сессию умеренным снижением индексов в пределах 0,6%.

• Основным проводником даунтренда оказались бумаги телекоммуникационного сектора, среди которых Royal KPN отметились наибольшими потерями. Их рыночная стоимость снизилась почти на 5% после того, как глава крупнейшего сотового оператора Нидерландов заявил о том, что из-за ценовых войн в мобильном сегменте компания планирует сократить 14% своего персонала в ближайшие 3 года.

• Акции финансовых компаний, напротив, заметно прибавляли. Капитализация UBS повысилась на 5,4 после того, как крупнейший европейский банк отчитался о росте прибыли, которая вдвое превысила ожидания рыночных экспертов. По итогам последнего квартала 2013 года UBS сумел заработать $1,01млрд.

• Бумаги Banco Comercial Portugues взлетели на 12% также после публикации финансовых результатов за 4 квартал 2013 года. Согласно представленным данным, убыток португальского банка сократился почти на четверть – до 740млн евро против 1,2млрд евро в прошлом году.

• Индекс деловой активности в производственном секторе Еврозоны в январе достиг уровня 54,0п, оказавшись больше прогнозов рыночных экспертов, однако публикация показателя не повлияла на динамику региональных биржевых индексов.

DAX: -0,64%

DAX: -0,64%

FTSE 100: -0,25%

FTSE 100: -0,25%

Азия:

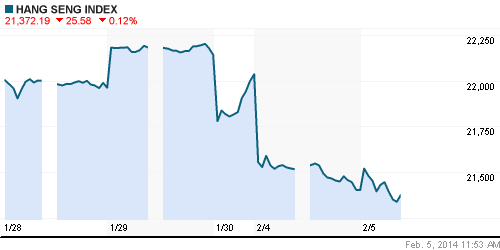

• Фондовые площадки Азиатско-тихоокеанского региона с утра скромно подрастают в пределах 0,5% на фоне благоприятного закрытия американских индексов.

• Капитализация Panasonic сегодня увеличилась почти на четверть после того, как крупнейший в мире производитель бытовой электроники представил квартальный отчет, основные показатели которого превзошли ожидания рыночных аналитиков.

• Основным проводником роста выступают бумаги экспортоориентированных, финансовых и добывающих компаний.

Значения индексов на момент подготовки обзора:

Nikkei-225 (Japan): +0,45%

Nikkei-225 (Japan): +0,45%

Hang Seng Index (Hong Kong): -0,12%

Hang Seng Index (Hong Kong): -0,12%

BSE SENSEX (India): -0,49%

BSE SENSEX (India): -0,49%

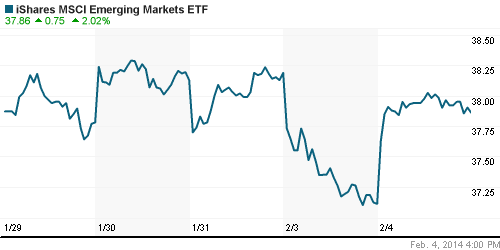

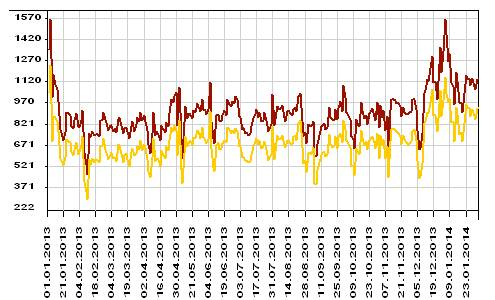

Развивающиеся рынки:

• Российские площадки впервые за 3 последних сессии оказались в лидерах сектора развивающихся рынков.

• Однако, в целом, настроения в секторе остаются крайне напряженными из-за валютных колебаний, политической нестабильности в Тайланде и Украине, а также острой необходимости проведения экономических реформ в развивающихся странах, считают аналитики Bloomberg.

BRIC: -1,21%

BRIC: -1,21%

MSCI EM: -0,97%

MSCI EM: -0,97%

MSCI EM Eastern Europe: +0,15%

MSCI EM Eastern Europe: +0,15%

MSCI EM Latin America: +0,50%

MSCI EM Latin America: +0,50%

iShares MSCI Emerging Markets Index (EEM): -+2,02%

iShares MSCI Emerging Markets Index (EEM): -+2,02%

Templeton Russia and East European Fund Inc. (TRF): +3,84%

Templeton Russia and East European Fund Inc. (TRF): +3,84%

Market Vectors Russia SBI (RSX): +2,62%

Market Vectors Russia SBI (RSX): +2,62%

АДР (на торгах в США):

• Расписки на акции российских компаний сумели подрасти на фоне позитивной динамики американских индексов.

• Норильский Никель подвел предварительные итоги за 2013 год, согласно которым переработка меди увеличилась на 2%, превзойдя ожидания менеджмента компании.

MTL – Mechel ADR: +1,57%

MTL – Mechel ADR: +1,57%

MBT – Mobile TeleSystems ADR: +3,61%

MBT – Mobile TeleSystems ADR: +3,61%

LUKOY – LUKOIL ADR: +1,56%

LUKOY – LUKOIL ADR: +1,56%

OGZPY – GAZPROM ADR: +1,92%

OGZPY – GAZPROM ADR: +1,92%

NILSY – NORILSK ADR: +2,56%

NILSY – NORILSK ADR: +2,56%

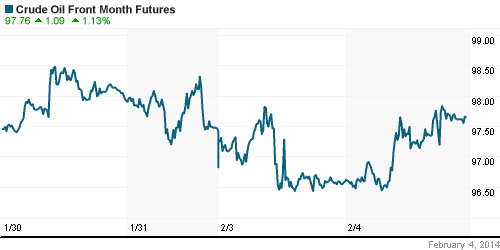

Нефть, сырьевые товары, драгоценные металлы:

• Нефтяные цены сумели полностью восстановить вчерашние потери на фоне благоприятной рыночной конъюнктуры за Океаном.

NYMEX Light Crude Oil: 97,19 (+0,79%)

NYMEX Light Crude Oil: 97,19 (+0,79%)

Сегодня утром фьючерсы на нефть: +0,31%

Сегодня утром фьючерсы на нефть: +0,31%

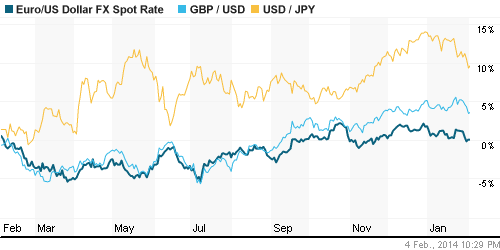

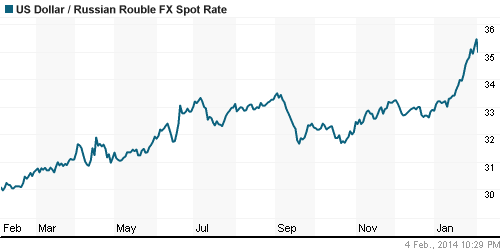

FOREX и валютный рынок:

• Котировки валютной пары EUR/USD торгуются возле отметки 1,35.

• Рубль сумел заметно укрепиться против доллара и евро.

Ликвидность:

• Ставки на российском денежном рынке остаются за рамками своих «комфортных» значений.

• Минфин РФ отложил покупку валюты для пополнения суверенных фондов, чтобы не навредить ЦБ, сообщает «Прайм».

MosPrime Rate (over night): 6,54% (-0,02 пп)

MosPrime Rate (over night): 6,54% (-0,02 пп)

Экономический календарь (время мск.):

• 13:00 – Индекс деловой активности в сфере услуг Еврозоны, финал (Services PMI)

• 14:00 – Розничные продажи в Еврозоне (Retail Sales)

• 17:15 – Изменение количества рабочих мест в частном секторе США от ADP (ADP Non-Farm Employment Change)

• 18:00 – Индекс деловой активности в сфере услуг США (Markit), финал (Services PMI)

• 19:00 – Индекс деловой активности в непроизводственном секторе США (ISM Non-Manufacturing PMI)

• 19:30 – Еженедельный отчет EIA об изменении запасов нефти и нефтепродуктов в США (Crude Oil Inventories)

Макроэкономика, инфраструктура, компаний:

• Пайщики подстраховались от рубля. Частные инвесторы утекли в валютные фонды. (Коммерсант)

• «Мой банк. Ипотека» выдает не более 5000 руб. в одни руки. Башкирский «Мой банк. Ипотека» не перенес отзыва лицензии материнского «Моего банка» — банк перестал выдавать вклады, а его акционеры опять рассчитывают на санацию. (Ведомости)

• Госкомпании задолжали трубникам 50 млрд руб. К концу прошлого года долг государственных нефтегазовых компаний перед трубниками достиг 50 млрд руб. Но теперь такая дебиторская задолженность для них может быть тяжела, ведь дорожает сталь. (Ведомости)

• Украина не верит скидкам «Газпрома». Скидки «Газпрома» не убедили Украину отказаться от поисков альтернативы российскому газу. Она рассчитывает на шельф, сжиженный газ и реверс. (Ведомости)

• «Роснефть» направит предоплату от CNPC на стратегические проекты. «Роснефть» не будет погашать долг за счет предоплаты по поставкам нефти. Компания сбережет деньги для стратегических проектов. (Ведомости)

Новостной фон:

Нейтральный

Нейтральный

Сильные и слабые бумаги:

Сильные:

Сильные:

Слабые:

Слабые:

Настроения на рынке:

• Настроения инвесторов оцениваются как умеренно негативные.

Технический анализ (тренды):

• Краткосрочно: Индексы РТС и ММВБ находятся вблизи своих годовых экстремумов.

• Среднесрочно: Индексы РТС и ММВБ подошли к среднесрочному сопротивлению.

• Долгосрочно: Рынок в верхней зоне широкого коридора консолидации.

RSS статьи

RSS статьи

Нет комментариев

на “Биржевые медведи отступили. Мировые фондовые индексы смогли несколько отыграть вчерашние потери.”

Подписка на комментарии к этому посту по Atom/RSS.